Агентский договор в связке со специальными режимами налогообложения, пожалуй, один из самых распространенных инструментов. Своей популярностью обязан не только кажущейся простоте, но и регулярным маркетинговым усилиям налоговых «кудесников». Как бы то ни было, но термин «агентская схема» и его разновидность «обратная агентская схема» прочно заняли место не только в головах предпринимателей, консультантов и бухгалтеров, но и в арбитражной практике.

Мы проанализировали 517 дел по искусственному дроблению за 2017-2021 год (охват анализа составил 95% по всей России) и агентский договор упоминается в них как элемент «построения схемы» более, чем в 10% случаев.

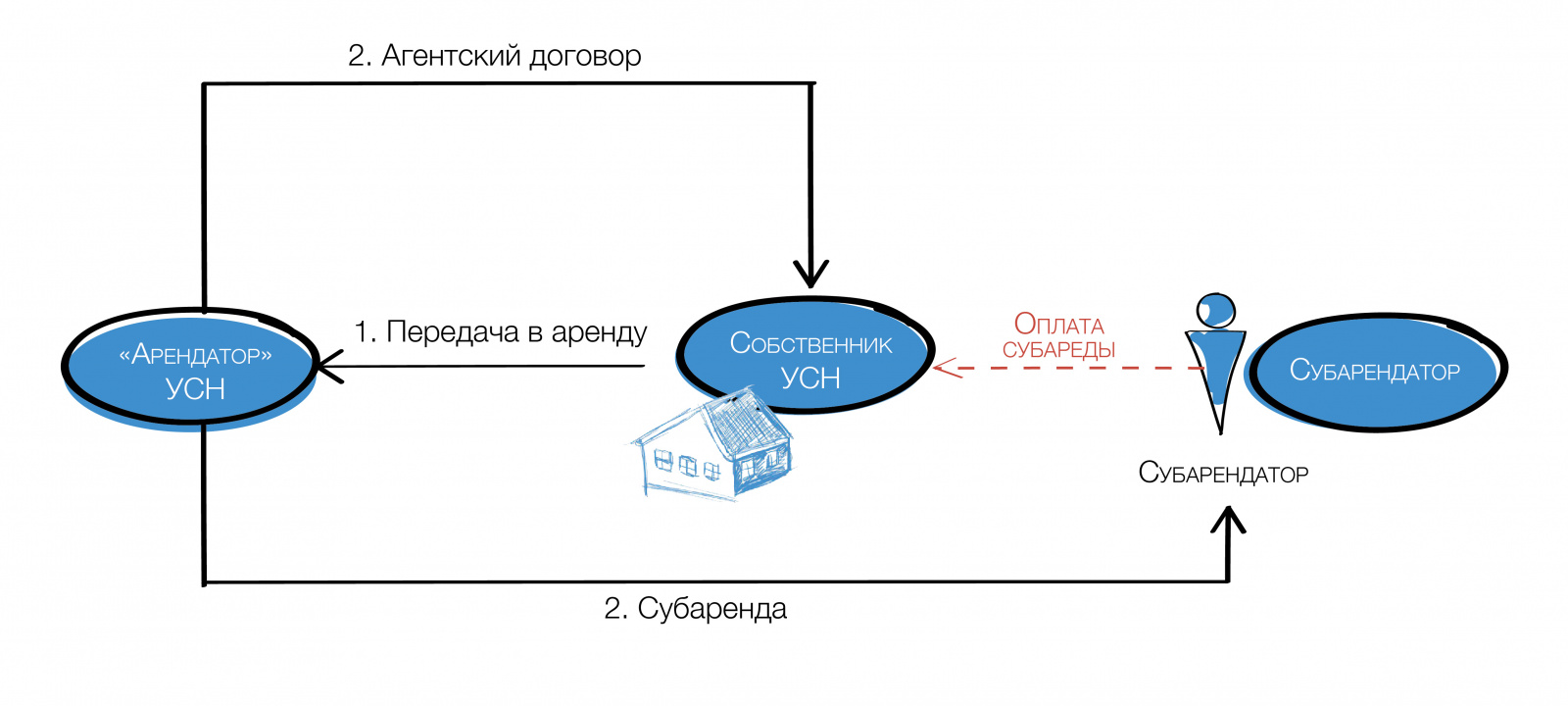

Напомним, агентский договор может опосредовать собой две модели взаимодействия: модель комиссии и модель поручения, подробно мы рассказываем об особенностях их применения в отдельной статье.

По модели комиссии заинтересованное лицо (принципал, комитент) дает поручение другой стороне (агенту, комиссионеру) на совершение сделок от имени комиссионера, но в интересах и за счет заинтересованного лица. То есть заинтересованное лицо как бы скрывается за «спиной» комиссионера. С точки зрения бизнес-логики именно агент является активным игроком на рынке, а принципал остается в тени. По этой причине, даже если комитент упомянут в договоре, заключаемом комиссионером, права, обязанности и ответственность перед третьими лицами возникают исключительно у последнего.

В модели поручения агент действует от имени принципала, в его интересах и за его счет. Агент прозрачен для рынка. Контрагенты посредством агента взаимодействуют (или думают что взаимодействуют) с Принципалом (Доверителем). Поэтому агент действует на основании доверенности и все сделки заключаются от имени заинтересованного лица. Следовательно, все права и обязанности по заключаемым сделкам возникают у принципала.

Перечисленные особенности при правильном использовании могут обеспечить очевидные преимущества агентского договора как в отношении функции сбыта (особенно территориально-обособленного), так и в отношении функции закупа:

И лишь иногда и только в качестве приятного «побочного эффекта» — возможность применения агентом специального налогового режима.

Широкое распространение и кажущаяся простота агентского договора при посредничестве «налоговых копперфильдов» и пренебрежения очевидным табу — заключения сделки исключительно в целях налоговой экономии гарантировано уводит налогоплательщиков в налоговый спор.

По мнению ФНСПисьмо Федеральной налоговой службы РФ от 13 июля 2017 г. № ЕД-4-2/13650@ «О направлении методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщика, направленном на неуплату налогов (сборов)» об искусственности агентского договора свидетельствуют:отсутствие отчетов агента или их несоответствие требованиям закона и/или условиям договора;

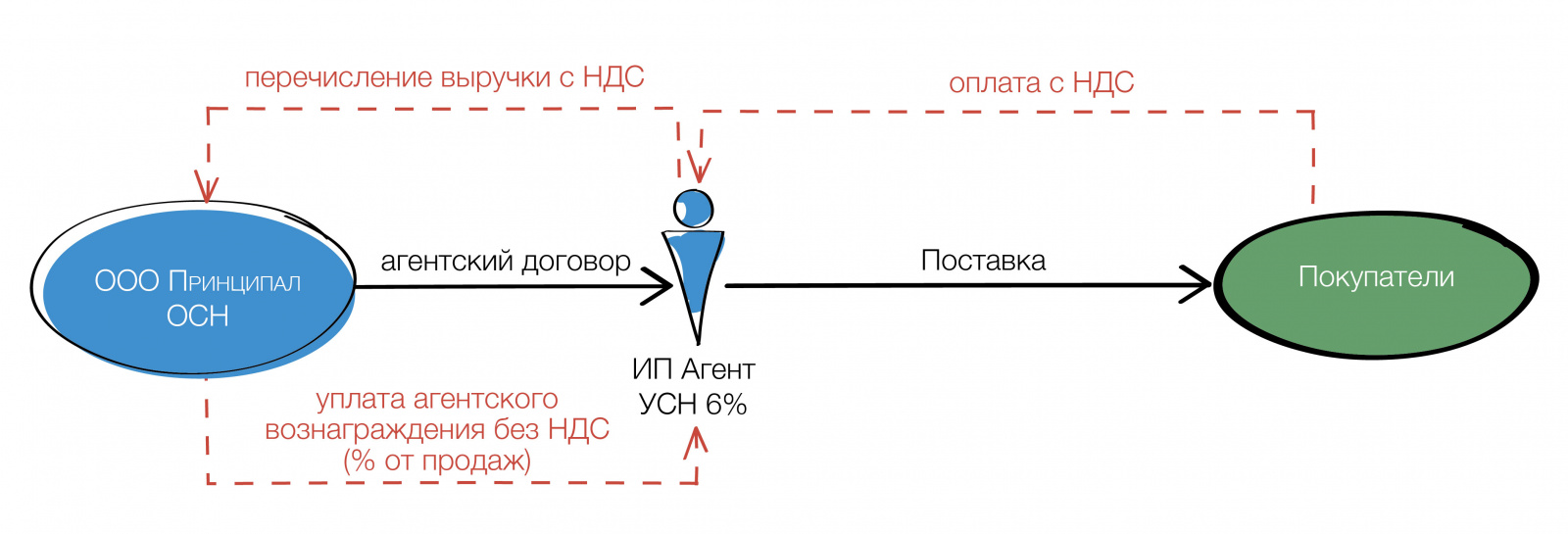

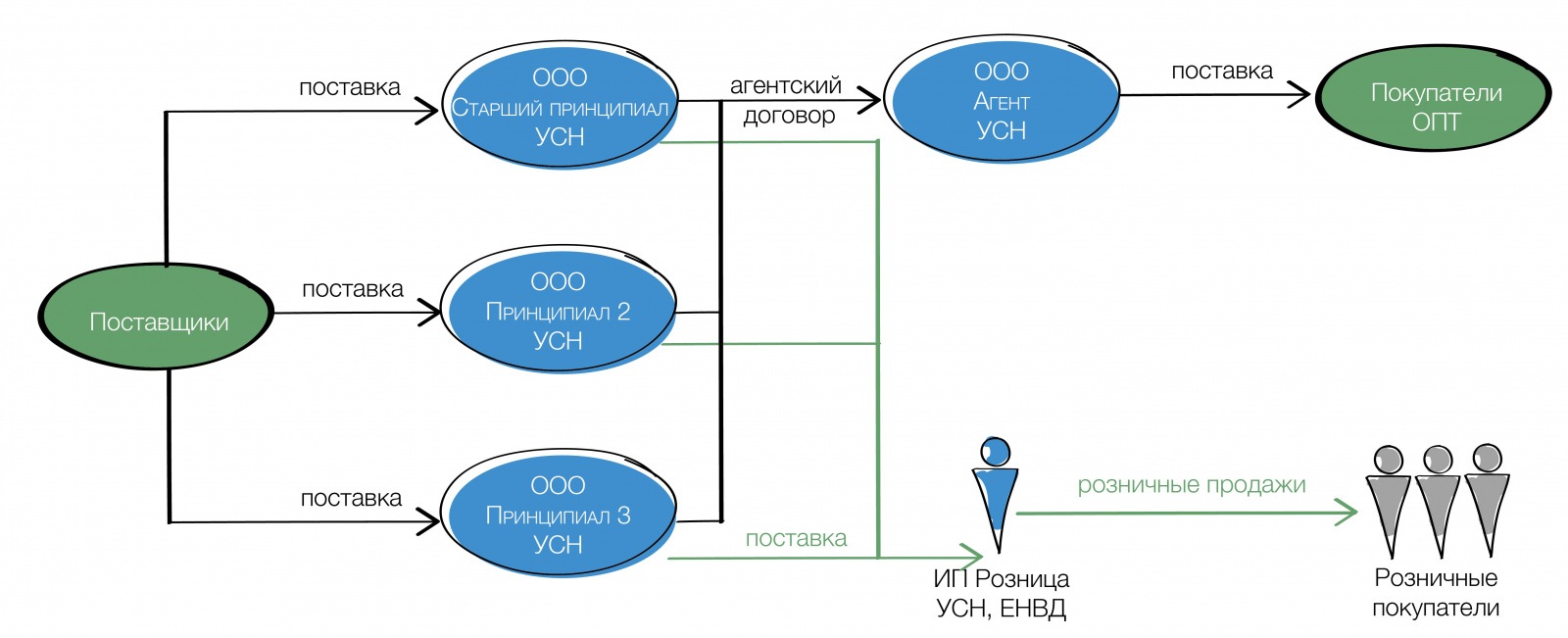

Традиционная налоговая схема недобросовестного использования конструкции упрощенно выглядит так:

Принципал на ОСН реализует товары через подконтрольного ему Агента на УСН, выводя таким образом часть получаемой прибыли в виде уплаты агентского вознаграждения под более низкую ставку налога.

Во-первых, все больше в роли псевдо-агента выступает сам бенефициар (ИП) или напрямую подчиненное ему юридическое лицо. Причиной тому желание контролировать весь аккумулируемый «входящий» поток выручки. Вне зависимости от того «агент на продажах» это или «агент на закупе.

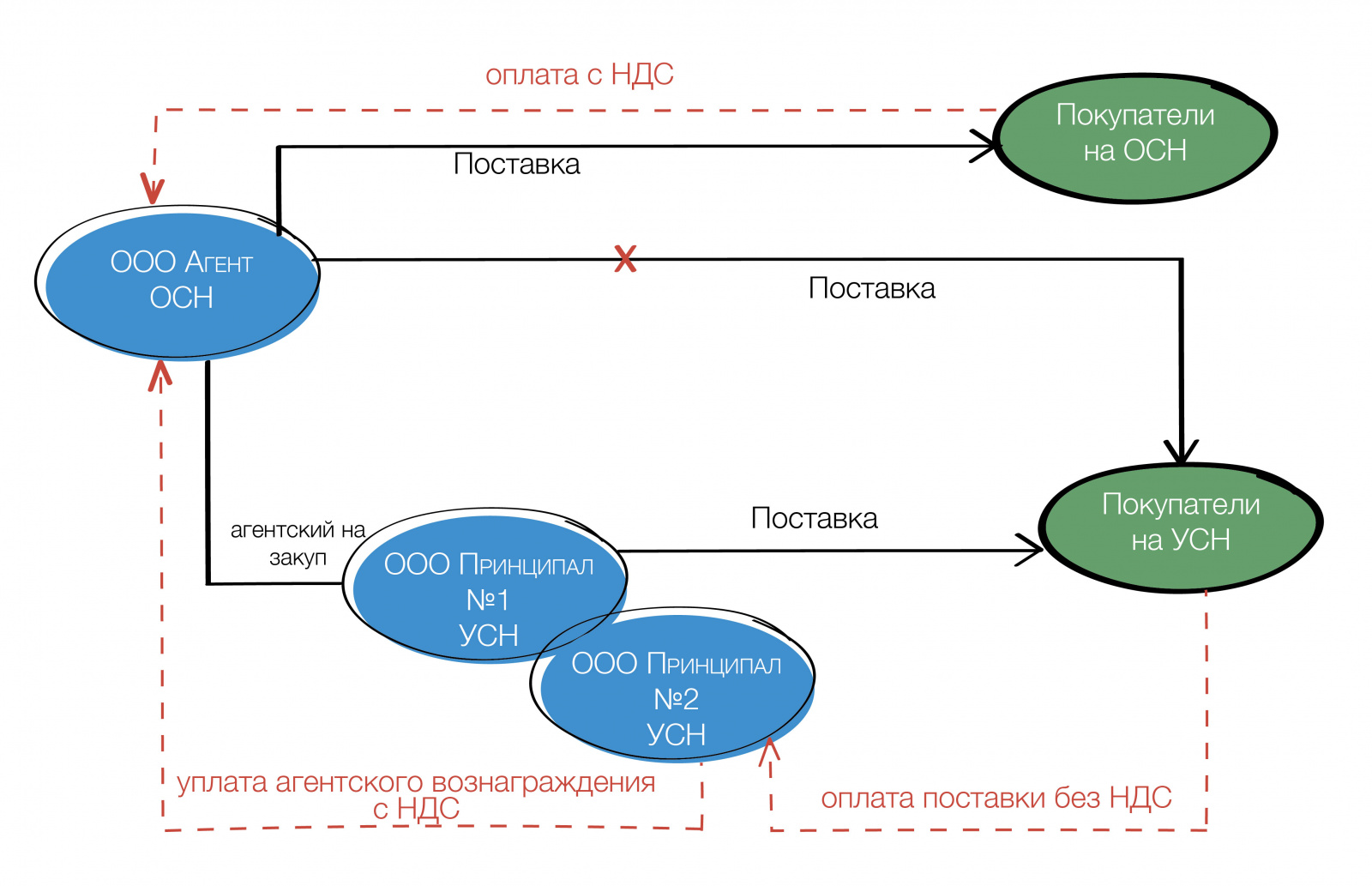

Во-вторых, большинство дел касается использования широко разрекламированной модели «обратного агента».

Чтобы внести немного ясности в ваше представление о допустимом, приведем несколько проигранных в суде ситуаций. Параллельно отметим, что послужило доказательствами искусственного дробления:

Оптовая компания на ОСН (налогоплательщик) два с половиной года поставляла продукты муниципальным детским садам. Поскольку покупателям в силу своего статуса входной НДС был не нужен, налогоплательщик оформил с двумя подконтрольными компаниями на УСН агентские договоры и перезаключил контракты с садиками на них. Теперь они поставляют продукты муниципальным образованиям, а Оптовая компания эти продукты только закупает у своих поставщиков. Вот он «обратный агент» — налогоплательщик. Экономия очевидна: вся конечная поставка теперь не облагается НДС. Этот налог возникает только с вознаграждения новоиспеченного агента, а основная выручка облагается по ставке упрощенцев.

Налоговый орган подобный креатив, конечно, не оценилПостановление АС Поволжского округа от 04.10.2018 по делу №А12-34781/2017. Доказательствами схемы послужили:регистрация принципалов по адресу налогоплательщика;

историческая взаимозависимость по участникам и руководителям;

наличие совместителей у агента и принципалов;

свидетельские показания о фактической поставке продуктов одними и теми же лицами, одними и теми же транспортными средствами от имени всех компаний;

большая часть выручки принципалов в итоге «оседала» у агента в виде перечислений на закуп товара.

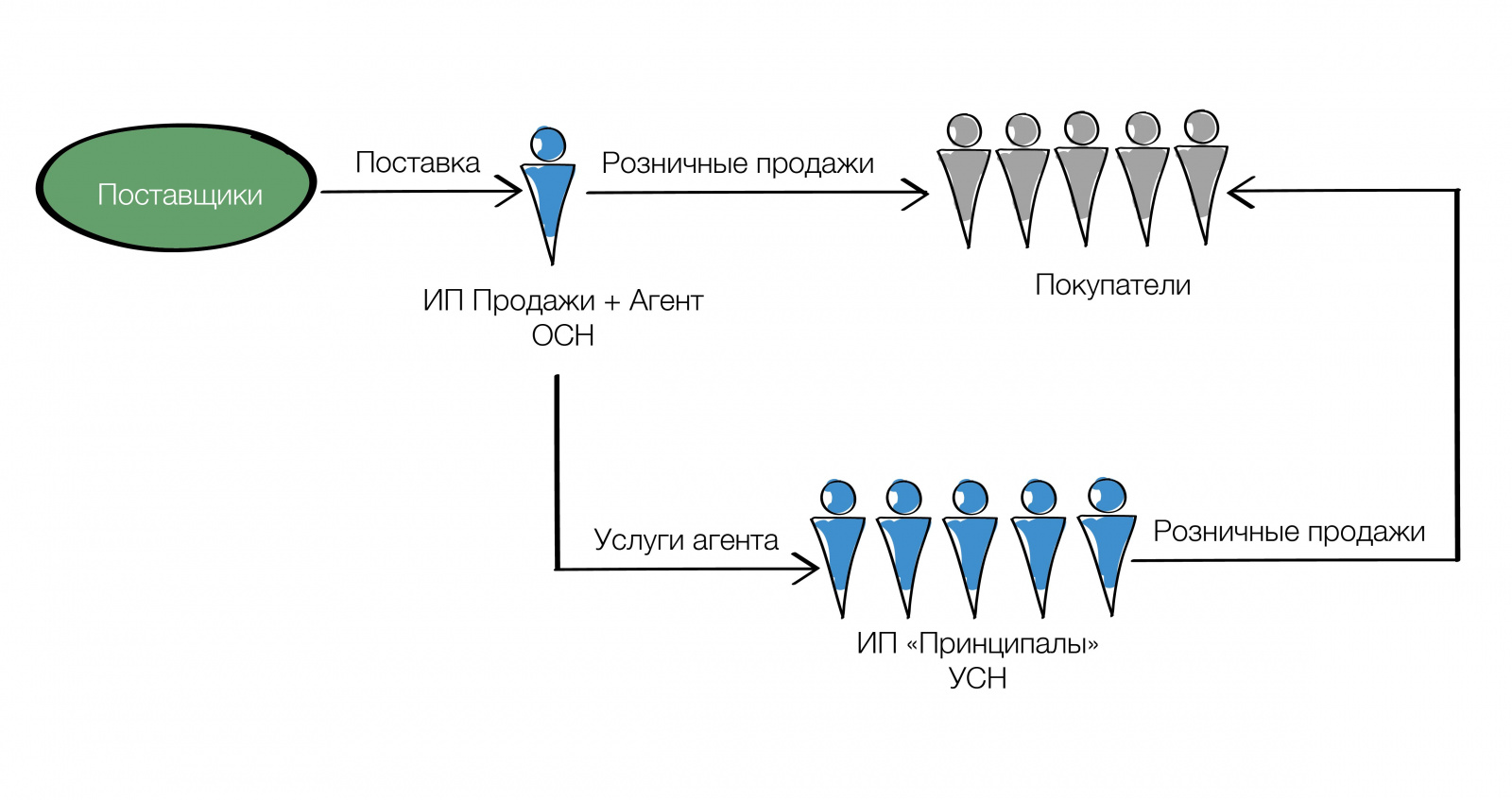

ИП на ОСН помимо собственных продаж продуктов, также выступала агентом на закупе для нескольких ИП на УСН, в том числе своего супруга. Аналогично в этой ситуации выручка от конечной реализации через подконтрольных субъектов подлежала обложению по более низкой ставке принципалов.

Налоговые органы установили выдачу принципалами доверенностей налогоплательщику на представление их интересов в банке, а также единый IP-адрес, с которого шло управление банковскими счетами всех субъектов. В дополнение один из принципалов прямо заявил, что за регистрацию ИП он получает 5000 руб. в месяц от «псевдо-агента».

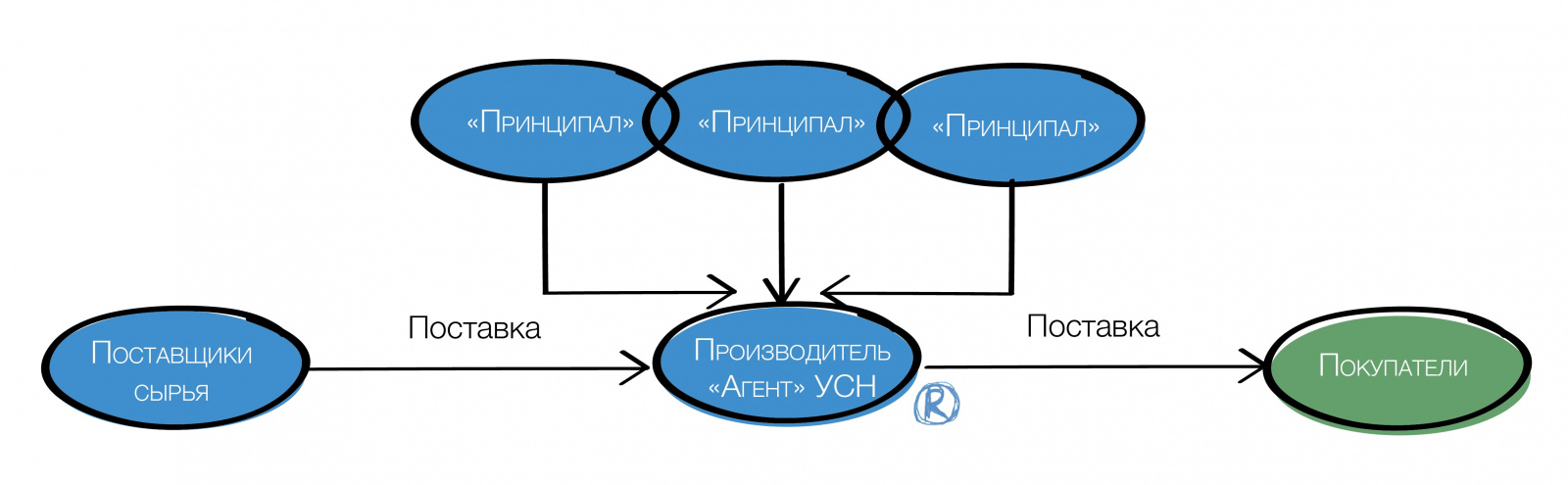

Общество-налогоплательщик изготавливало и продавало мясные и рыбные консервы, применяя УСН. Однако на протяжении долгого периода времени все это оно делало не в своих интересах, а как агент ряда компаний. В функции агента входило: закуп сырья, производство продукции и ее отгрузка конечным покупателям. При этом даже товарные знаки реализуемой продукции были также зарегистрированы на агента.

Налоговая установила у принципалов классические признаки фирм-однодневок (учредительство лица в 596 организациях, исключение из ЕГРЮЛ как недействующего лица, прекращение деятельности присоединением, выполнение подписи неустановленным лицом и т.п.) и вменила агенту всю выручку группы.

Более «классические» примеры необоснованного использования агента, выявленные налоговым органом:

Налоговая вменила всю деятельность одной из закупочных компаний, доказав:

Вообще отсутствие финансовой дисциплины — один из частых признаков искусственности отношений в группе при реализации любых договорных конструкций.

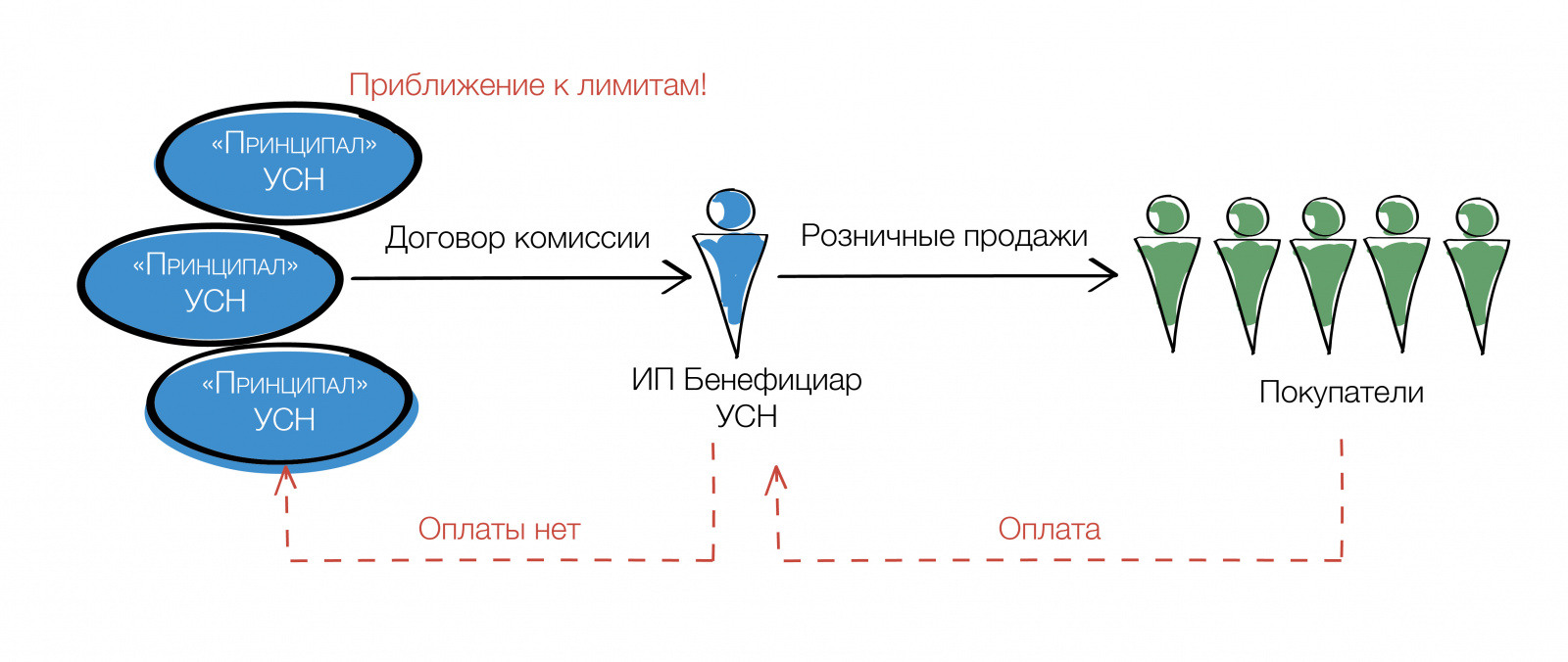

Взаимозависимый с налогоплательщиком ИП-комиссионер на продажах (опять же один из бенефициаров бизнеса, поскольку к сторонним агентам доверия нет, а так в моменте безопаснее, думают собственники) задерживает перечисление выручки ряду принципалов, чтобы они не превысили лимиты по УСН. Что вновь не свойственно нормальным хозяйственным отношениям.

Интересно, что в подавляющем большинстве судебных дел использование агентского договора имеет какие-то гротескные черты. Что ни кейс, то доведенная до абсурда ситуация. Суд и налоговая даже не вспоминают про надлежащее оформление отчетов и т.п. В этом нет необходимости. И так достаточно признаков «схемы». Однако одновременно это вселяет уверенность, что случаи разумного, с соблюдением Пяти правил построения группы компаний, применения вопросов у контролирующих органов не вызывают. Потому и отсутствуют в судебной практике. До судов доходят только экстравагантные реализации:

Еще пример того, когда в нарушение Первого правила построения бизнеса без признаков дробления модель строится не от существа бизнес-процессов, а от желаемого налогового эффекта:

Два ООО занимались продажей мебели. Объяснением появления второго общества была его специализация по торговле устаревшими моделями. Согласно задумке ООО-1 продавало ООО-2 неактуальную или уцененную мебель. Компании должны были отличаться как по ассортименту товара и категориям покупателей, так и по территории. Такая идея могла бы сработать.

Однако в итоге ООО-1 стало передавать ООО-2 и актуальные модели на реализацию по договору комиссии. Это серьезно поколебало «легенду» построения группы компаний.

Ситуацию усугубила взаимозависимость (один учредитель и директор, отсутствие реальных отношений между компаниями, общее руководство и пр.). Также были серьезные претензии к договору комиссии:

По сути, все претензии в связи с агентским договором к налогоплательщику сводятся к отсутствию у его контрагентов самостоятельности (независимости от него) и самодостаточности (обеспеченность ресурсами, Четвертое правило построения бизнеса без дробления), а также к отсутствию деловой мотивации в построении отношений (наличие любой иной цели сделки, нежели получение налоговой экономии, Второе правило построения бизнеса без дробления). Это краеугольные камни в защите от любых претензий в искусственном дроблении. И если они есть — то взаимозависимость, пересечение по сторонним контрагентам, единое управление и т.п. уже не существенны:

ИП принципал передавал ГСМ на реализацию обществу, в котором у него была доля в 19%. Имелось совпадение телефонов и адресов контактных лиц, бухгалтерское обслуживание велось одним и тем же лицом, а вознаграждение агента в 1,5-2 раза отличалось от стоимости услуг другим лицам.

Однако суды поддержали налогоплательщика-агента, которому налоговый орган пытался вменить всю выручку принципала.

Аргументами защиты стало наличие сторонних независимых принципалов у налогоплательщика. Самостоятельный закуп ГСМ принципалом у лиц, с которыми налогоплательщик никогда не имел хозяйственных отношений.

Если подробнее обратиться к статистике, то общая картина выглядит следующим образом:

Если посмотреть данные по годам в отдельности, то обнаруживается следующая тенденция.

За весь 2019 год группы компаний с агентскими схемами встречались чаще — 12% дел. Там где агент стоял на реализации (в половине случаев), уровень риска был существенно ниже среднего — всего 69% проигранных дел (при этом средний показатель по году — 79%). Но вот при применении схемы «обратного» агента рискованность зашкаливала — 100%. Ни одна группа компаний не спаслась от доначислений.

К 2021 году количество претензий к агентскому договору снизилось почти в 2 раза — до 7% дел, дошедших до кассации. Все дела касались агентов на реализации. Налогоплательщики с «обратными» агентами, видимо, к третьей инстанции стали трезво оценивать свои шансы на победу. Но дела и по «обычным» агентам теперь явно свидетельствуют о повышении эффективности работы налоговых инспекторов.

Если вы в соответствии с особенностями бизнес-процессов используете агентский договор, необходимо также помнить: