–Ě–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į –ĺ–Ī—Ä–Ķ–Ľ–į —Ą–ĺ—Ä–ľ—É –§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ –∑–į–ļ–ĺ–Ĺ–į ‚ĄĖ176-–§–ó –ĺ—ā 12.07.24–≥., –∑–į—ā–Ķ–ľ –ĺ–Ī—Ä–ĺ—Ā–Ľ–į –Ķ—Č–Ķ –Ĺ–Ķ—Ā–ļ–ĺ–Ľ—Ć–ļ–ł–ľ–ł –∑–į–ļ–ĺ–Ĺ–į–ľ–ł –ł —Ā—ā–į—Ä—ā—É–Ķ—ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2025 –≥–ĺ–ī–į. –í –≤–į—ą–Ķ–ľ —Ä–į—Ā–Ņ–ĺ—Ä—Ź–∂–Ķ–Ĺ–ł–ł –Ĺ–Ķ—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ –ľ–Ķ—Ā—Ź—Ü–Ķ–≤ –ī–Ľ—Ź —Ā—ā—Ä—É–ļ—ā—É—Ä–ł—Ä–ĺ–≤–į–Ĺ–ł—Ź —Ā–≤–ĺ–Ķ–Ļ –≥—Ä—É–Ņ–Ņ—č –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –Ņ–ĺ–ī –Ĺ–ĺ–≤—č–Ķ –Ņ—Ä–į–≤–ł–Ľ–į.

–í –ī–į–Ĺ–Ĺ–ĺ–ľ –≥–ł–ī–Ķ –ľ—č —Ä–į—Ā—Ā–ľ–ĺ—ā—Ä–ł–ľ —ā–ł–Ņ–ł—á–Ĺ—č–Ķ —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–ł–Ķ —Ā–≤—Ź–∑–ļ–ł –ł –Ņ—Ä–ł–Ķ–ľ—č, –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É–Ķ–ľ—č–Ķ –Ņ—Ä–ł —Ā—ā—Ä—É–ļ—ā—É—Ä–ł—Ä–ĺ–≤–į–Ĺ–ł–ł –Ī–ł–∑–Ĺ–Ķ—Ā–į, –ĺ—Ü–Ķ–Ĺ–ł–ľ –≤–Ľ–ł—Ź–Ĺ–ł–Ķ (–ļ–į–ļ –Ņ–ĺ–Ľ–ĺ–∂–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ, —ā–į–ļ –ł –ĺ—ā—Ä–ł—Ü–į—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ) –Ĺ–į –Ĺ–ł—Ö –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ä–Ķ—Ą–ĺ—Ä–ľ—č, –ī–į–ī–ł–ľ –į—Ä–≥—É–ľ–Ķ–Ĺ—ā—č –ī–Ľ—Ź –Ņ—Ä–ł–Ĺ—Ź—ā–ł—Ź —Ä–Ķ—ą–Ķ–Ĺ–ł–Ļ –ĺ –Ņ–Ķ—Ä–Ķ—Ā—ā—Ä–ĺ–Ļ–ļ–Ķ (–ł–Ľ–ł –Ĺ–Ķ—ā) –≥—Ä—É–Ņ–Ņ—č –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –Ņ–ĺ–ī –Ĺ–ĺ–≤—č–Ķ –Ņ—Ä–į–≤–ł–Ľ–į.

–Ě–ĺ –Ņ—Ä–Ķ–∂–ī–Ķ, –ī–į–≤–į–Ļ—ā–Ķ –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–ł–ľ—Ā—Ź —Ā –Ņ–ĺ–Ĺ—Ź—ā–ł—Ź–ľ–ł. –ß—ā–ĺ –ľ—č –≤–ļ–Ľ—é—á–į–Ķ–ľ –≤ —ā–Ķ—Ä–ľ–ł–Ĺ ¬ę–Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į¬Ľ.

–ė–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –Ě–Ē–ü–ė –ł –į–ļ—Ü–ł–∑–ĺ–≤ –ī–Ľ—Ź —Ü–Ķ–Ľ–Ķ–Ļ –Ĺ–į—ą–Ķ–≥–ĺ –ď–ł–ī–į –ĺ—Ā—ā–į–≤–ł–ľ –∑–į —Ā–ļ–ĺ–Ī–ļ–į–ľ–ł.

–í–ĺ-–Ņ–Ķ—Ä–≤—č—Ö, –Ī—Ä–ĺ—Ā–į–Ķ—ā—Ā—Ź –≤ –≥–Ľ–į–∑–į, —á—ā–ĺ –į—Ä–≥—É–ľ–Ķ–Ĺ—ā—č –≤ –≤–ł–ī–Ķ —Ā—Ä–į–≤–Ĺ–Ķ–Ĺ–ł–Ļ —Ā–ĺ —Ā—ā—Ä–į–Ĺ–į–ľ–ł –Ī–Ľ–ł–∂–Ĺ–Ķ–≥–ĺ –∑–į—Ä—É–Ī–Ķ–∂—Ć—Ź, –ł–∑–Ľ–ĺ–∂–Ķ–Ĺ–Ĺ—č–Ķ –≤ –Ņ–ĺ—Ź—Ā–Ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ļ –∑–į–Ņ–ł—Ā–ļ–Ķ –ļ –∑–į–ļ–ĺ–Ĺ–ĺ–Ņ—Ä–ĺ–Ķ–ļ—ā—É –ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ä–Ķ—Ą–ĺ—Ä–ľ–Ķ, –Ķ—Ā–Ľ–ł –ł –Ņ—Ä–ł–ľ–Ķ–Ĺ–ł–ľ—č, —ā–ĺ —Ā–ĺ –ľ–Ĺ–ĺ–∂–Ķ—Ā—ā–≤–ĺ–ľ –ĺ–≥–ĺ–≤–ĺ—Ä–ĺ–ļ –ł, –≤–Ķ—Ä–ĺ—Ź—ā–Ĺ–ĺ, –Ĺ–į–Ļ–ī–Ķ–Ĺ—č –Ņ–ĺ—Ā—ā—Ą–į–ļ—ā—É–ľ. –°–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ –Ņ—Ä–ĺ–≤–Ķ–ī–Ķ–Ĺ —ā—Č–į—ā–Ķ–Ľ—Ć–Ĺ—č–Ļ —Ā—ā–į—ā–ł—Ā—ā–ł—á–Ķ—Ā–ļ–ł–Ļ –į–Ĺ–į–Ľ–ł–∑ –ł –Ņ–ĺ—Ä–ĺ–≥ –≤ 60 –ľ–Ľ–Ĺ –≤—č–Ī—Ä–į–Ĺ ¬ę–≤ —Ā–į–ľ–ĺ–Ķ —Ź–Ī–Ľ–ĺ—á–ļ–嬼.

–Ē–į–∂–Ķ —á–į—Ā—ā—Ć –ľ–ł–ļ—Ä–ĺ–Ī–ł–∑–Ĺ–Ķ—Ā–į –Ņ–ĺ–Ņ–į–Ľ–į –≤ —Ā–Ķ—ā–ł, –Ņ—Ä–ł—á–Ķ–ľ –≤ —ā–į–ļ–ł–Ķ, –ł–∑ –ļ–ĺ—ā–ĺ—Ä—č—Ö –ľ–ĺ–∂–Ĺ–ĺ –≤—č–Ī—Ä–į—ā—Ć—Ā—Ź —á–į—Č–Ķ –≤—Ā–Ķ–≥–ĺ –Ľ–ł—ą—Ć –ĺ—á–Ķ–≤–ł–ī–Ĺ—č–ľ –ł—Ā–ļ—É—Ā—Ā—ā–≤–Ķ–Ĺ–Ĺ—č–ľ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ–ľ. –ß—ā–ĺ —É–∂ –≥–ĺ–≤–ĺ—Ä–ł—ā—Ć –Ņ—Ä–ĺ —Ä–ĺ–∑–Ĺ–ł—Ü—É –ł –ĺ–Ī—Č–Ķ–Ņ–ł—ā, –Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä. –Ē–į–Ľ–Ķ–ļ–ĺ –Ĺ–Ķ –ļ–į–∂–ī—č–Ļ —Ä–Ķ—Ā—ā–ĺ—Ä–į–Ĺ –ł–Ľ–ł –ľ–į–≥–į–∑–ł–Ĺ, –ī–į–∂–Ķ —É–Ņ–į–ļ–ĺ–≤–į–Ĺ–Ĺ—č–Ļ –≤ –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ –ė–ü –ł–Ľ–ł –ě–ě–ě, —Ā–ľ–ĺ–∂–Ķ—ā —É–ľ–Ķ—Ā—ā–ł—ā—Ć—Ā—Ź –≤ –∑–į–ī–į–Ĺ–Ĺ—č–Ļ –Ľ–ł–ľ–ł—ā.

–Ě–ĺ –Ķ—Ā–Ľ–ł –ł —É–Ņ–į–ļ—É–Ķ—ā—Ā—Ź, —ā–ĺ —Ā–į–ľ–į –ľ—č—Ā–Ľ—Ć —Ā—Ä–ĺ—á–Ĺ–ĺ —Ä–į—Ā–Ņ–ł—Ö–ł–≤–į—ā—Ć –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č–Ķ –Ī–ł–∑–Ĺ–Ķ—Ā-—é–Ĺ–ł—ā—č –Ņ–ĺ –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č–ľ —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–ł–ľ —Ā—É–Ī—ä–Ķ–ļ—ā–į–ľ –ī–Ľ—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–ĺ–≤ —Ā –ĺ–Ī–ĺ—Ä–ĺ—ā–į–ľ–ł –ī–į–∂–Ķ –≤ —Ā–ĺ—ā–Ĺ–ł –ľ–ł–Ľ–Ľ–ł–ĺ–Ĺ–ĺ–≤ —Ä—É–Ī–Ľ–Ķ–Ļ –∑–≤—É—á–ł—ā –ī–ł–ļ–ĺ.

–Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –≤—č–≤–ĺ–ī –ī–Ľ—Ź –Ī–ĺ–Ľ—Ć—ą–ł–Ĺ—Ā—ā–≤–į –Ņ—Ä–ĺ—Ā—ā: –ĺ–Ņ–Ķ—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ķ —Ā—É–Ī—ä–Ķ–ļ—ā—č –Ĺ–į –£–°–Ě –≤ –≥—Ä—É–Ņ–Ņ–į—Ö –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –≤–ĺ –ľ–Ĺ–ĺ–≥–ł—Ö —Ā–Ľ—É—á–į—Ź—Ö —Ā—ā–į–Ĺ—É—ā –Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į–ľ–ł –Ě–Ē–°. –•–ĺ—ā—Ź –ł –Ĺ–Ķ –Ī–Ķ–∑ –ł—Ā–ļ–Ľ—é—á–Ķ–Ĺ–ł–Ļ, –ļ–ĺ–Ĺ–Ķ—á–Ĺ–ĺ.

–ź –≤–ĺ—ā –≤—č–Ī–ĺ—Ä –ľ–Ķ–∂–ī—É ¬ę–ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ—č–ľ¬Ľ –Ě–Ē–° —Ā–ĺ —Ā—ā–į–≤–ļ–ĺ–Ļ 5/7% –≤ –∑–į–≤–ł—Ā–ł–ľ–ĺ—Ā—ā–ł –ĺ—ā —Ä–į–∑–ľ–Ķ—Ä–į –ī–ĺ—Ö–ĺ–ī–ĺ–≤ (–Ī–Ķ–∑ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –≤—č—á–Ķ—ā–ĺ–≤), –Ľ–ł–Ī–ĺ ¬ę–ĺ–Ī—Č–ł–ľ¬Ľ –Ě–Ē–° –Ņ–ĺ —Ā—ā–į–≤–ļ–Ķ 20% (—Ā –Ņ—Ä–į–≤–ĺ–ľ –Ĺ–į –≤—č—á–Ķ—ā—č) –Ĺ–Ķ —ā–į–ļ –ĺ—á–Ķ–≤–ł–ī–Ķ–Ĺ. –ö–ĺ–Ĺ–Ķ—á–Ĺ–ĺ, –Ķ—Ā–Ľ–ł —É –≤–į—Ā —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–į—Ź –ł–Ľ–ł –į—É–ī–ł—ā–ĺ—Ä—Ā–ļ–į—Ź —Ą–ł—Ä–ľ–į, –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ –ļ–į—Ą–Ķ, –Ĺ–Ķ–Ī–ĺ–Ľ—Ć—ą–ĺ–Ļ —Ü–Ķ—Ö, —ā–ĺ –≤—č –Ī–Ķ–∑ —ā—Ä—É–ī–į —Ā–ĺ—Ā—á–ł—ā–į–Ķ—ā–Ķ —É–ī–Ķ–Ľ—Ć–Ĺ—č–Ļ –≤–Ķ—Ā –Ņ–ĺ—ā–Ķ–Ĺ—Ü–ł–į–Ľ—Ć–Ĺ—č—Ö –≤—č—á–Ķ—ā–ĺ–≤ –ł –Ņ—Ä–ł–ľ–Ķ—ā–Ķ —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ.

–Ě–ĺ –≤–ĺ—ā –≤ –≥—Ä—É–Ņ–Ņ–į—Ö –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ, –≥–ī–Ķ —Ä–ĺ–Ľ–ł —Ā—É–Ī—ä–Ķ–ļ—ā–ĺ–≤ –Ĺ–į –£–°–Ě –ľ–ĺ–≥—É—ā –Ī—č—ā—Ć —Ä–į–∑–Ĺ—č–ľ–ł (–ĺ–Ņ–Ķ—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ļ —Ā—É–Ī—ä–Ķ–ļ—ā, —É–Ņ—Ä–į–≤–Ľ—Ź—é—Č–į—Ź –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—Ź, —Ö—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ –ł —ā.–ī.), –≥–ī–Ķ –ľ–ĺ–≥—É—ā —Ä–į–∑–Ľ–ł—á–į—ā—Ć—Ā—Ź –ł –Ĺ–į–Ī–ĺ—Ä—č —Ā–≤—Ź–∑–Ķ–Ļ –≤–Ĺ—É—ā—Ä–ł –ď—Ä—É–Ņ–Ņ—č, —Ā–ī–Ķ–Ľ–į—ā—Ć –≤—č–Ī–ĺ—Ä —É–∂–Ķ —Ā–Ľ–ĺ–∂–Ĺ–Ķ–Ķ. –ě—Ā–ĺ–Ī–Ķ–Ĺ–Ĺ–ĺ —É—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ –≤—č–Ī—Ä–į–Ĺ–Ĺ—É—é —Ā—ā–į–≤–ļ—É –Ĺ–Ķ–Ľ—Ć–∑—Ź –Ī—É–ī–Ķ—ā –ľ–Ķ–Ĺ—Ź—ā—Ć 3 –≥–ĺ–ī–į (12 –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö –Ņ–Ķ—Ä–ł–ĺ–ī–ĺ–≤). –Ě–ĺ –ĺ–Ī —ć—ā–ĺ–ľ –Ņ–ĺ–∑–∂–Ķ.

–ö—Ā—ā–į—ā–ł, –Ĺ–į–Ľ–ł—á–ł–Ķ –ī–ł–≤–Ķ—Ä—Ā–ł—Ą–ł—Ü–ł—Ä–ĺ–≤–į–Ĺ–Ĺ—č—Ö —Ā—ā–į–≤–ĺ–ļ –Ņ–ĺ –Ě–Ē–° –ī–Ľ—Ź ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ—Ü–Ķ–≤¬Ľ —Ā–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ –Ņ–ĺ—Ä–ĺ–ī–ł—ā –ł –Ĺ–ĺ–≤—č–Ļ —Ā–Ņ–ĺ—Ā–ĺ–Ī –∑–Ľ–ĺ—É–Ņ–ĺ—ā—Ä–Ķ–Ī–Ľ–Ķ–Ĺ–ł–Ļ (¬ę—Ā—Ö–Ķ–ľ–į—ā–ĺ–∑–į¬Ľ) —Ä–į–ī–ł –Ņ–ĺ–Ľ—É—á–Ķ–Ĺ–ł—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –≤—č–≥–ĺ–ī—č.

–Ě–ł–∂–Ķ –Ņ—Ä–ł–ľ–Ķ—Ä –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –≤—č–≥–ĺ–ī—č –∑–į —Ā—á–Ķ—ā —Ä–į–∑–Ĺ—č—Ö —Ā—ā–į–≤–ĺ–ļ –Ě–Ē–°. –ě–Ī—Ä–į—ā–ł—ā–Ķ –≤–Ĺ–ł–ľ–į–Ĺ–ł–Ķ, —Ā–ĺ–≤–ĺ–ļ—É–Ņ–Ĺ–į—Ź –≤—č—Ä—É—á–ļ–į —Ā—É–Ī—ä–Ķ–ļ—ā–ĺ–≤ –ľ–Ķ–Ĺ–Ķ–Ķ 450 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –≤ –≥–ĺ–ī, —ā–ĺ –Ķ—Ā—ā—Ć —Ā–į–ľ–ĺ –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –£–°–Ě –≤ –ī–į–Ĺ–Ĺ–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –Ņ–ĺ–ī —Ā–ĺ–ľ–Ĺ–Ķ–Ĺ–ł–Ķ –Ĺ–Ķ —Ā—ā–į–≤–ł—ā—Ā—Ź.

.png)

.png)

–Ę–į–ļ —á—ā–ĺ, –ļ —Ä–į–Ĺ–Ķ–Ķ –ł–∑–≤–Ķ—Ā—ā–Ĺ—č–ľ —Ü–Ķ–Ľ—Ź–ľ –ł—Ā–ļ—É—Ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–≥–ĺ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –ľ–ĺ–∂–Ĺ–ĺ —Ā–ľ–Ķ–Ľ–ĺ –ī–ĺ–Ī–į–≤–ł—ā—Ć:

- –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ —Ā —Ü–Ķ–Ľ—Ć—é –ł–∑–Ī–Ķ–∂–į—ā—Ć –Ě–Ē–° –Ņ—Ä–ł –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–ł –£–°–Ě;

- –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ —Ā —Ü–Ķ–Ľ—Ć—é –Ņ–ĺ–Ľ—É—á–Ķ–Ĺ–ł—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –≤—č–≥–ĺ–ī—č ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ—Ü–į–ľ–ł¬Ľ –Ĺ–į —Ä–į–∑–Ĺ—č—Ö —Ā—ā–į–≤–ļ–į—Ö –Ě–Ē–° (–Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –£–°–Ě –Ņ—Ä–ł —ć—ā–ĺ–ľ –Ņ–ĺ–ī —Ā–ĺ–ľ–Ĺ–Ķ–Ĺ–ł–Ķ –Ĺ–Ķ —Ā—ā–į–≤–ł—ā—Ā—Ź).

–ē—Č–Ķ –ĺ–ī–Ĺ–į —Ā–ł—ā—É–į—Ü–ł—Ź, —ā—Ä–Ķ–Ī—É—é—Č–į—Ź –Ņ—Ä–ł–Ĺ—Ź—ā–ł—Ź —É–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –ł –ĺ—Ü–Ķ–Ĺ–ļ–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö —Ä–ł—Ā–ļ–ĺ–≤. –Ě–Ķ–Ī–ĺ–Ľ—Ć—ą–ĺ–Ļ –Ī–ł–∑–Ĺ–Ķ—Ā –Ņ–ĺ –ļ–į–ļ–ł–ľ-—ā–ĺ –Ņ—Ä–ł—á–ł–Ĺ–į–ľ –ĺ—Ä–≥–į–Ĺ–ł–∑–ĺ–≤–į–Ĺ —á–Ķ—Ä–Ķ–∑ –ī–≤—É—Ö –ė–ü –Ĺ–į –£–°–Ě (–ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ĺ–Ļ –ł –≤—Ā–Ņ–ĺ–ľ–ĺ–≥–į—ā–Ķ–Ľ—Ć–Ĺ—č–Ļ –Ņ—Ä–ĺ—Ü–Ķ—Ā—Ā, –ī–≤–Ķ —ā–ĺ—á–ļ–ł —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł, –ī–≤–į –≤–ł–ī–į –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł - —Ā—É–Ī—Ā—ā–ł—ā—É—ā–į‚Ķ–ī–į –ľ–į–Ľ–ĺ –Ľ–ł –ļ–į–ļ–ł–Ķ –ľ–ĺ—ā–ł–≤—č). –ě–Ī–į —É–ļ–Ľ–į–ī—č–≤–į—é—ā—Ā—Ź –Ņ–ĺ –≤—č—Ä—É—á–ļ–Ķ –≤ 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –ł –≤ 2024 –ł –≤ 2025 –≥–ĺ–ī–į—Ö. –° —É—á–Ķ—ā–ĺ–ľ –Ĺ–ĺ–≤—č—Ö –Ņ—Ä–į–≤–ł–Ľ 2025 –≥–ĺ–ī–į –ĺ–Ī—ä–Ķ–ī–ł–Ĺ–Ķ–Ĺ–ł–Ķ –ī–≤—É—Ö –ė–ü –Ņ–ĺ–≤–Ľ–Ķ–ļ–Ľ–ĺ –Ī—č –ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł–Ķ –ļ–ĺ–Ĺ—Ā–ĺ–Ľ–ł–ī–ł—Ä–ĺ–≤–į–Ĺ–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –Ě–Ē–°. –Ě–ĺ –ė–ü –ł–∑ –Ĺ–į—ą–Ķ–≥–ĺ –Ņ—Ä–ł–ľ–Ķ—Ä–į –Ņ—Ä–ĺ–ī–ĺ–Ľ–∂–į—é—ā –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć –Ĺ–Ķ –ĺ–Ī—ä–Ķ–ī–ł–Ĺ—Ź—Ź—Ā—Ć. –Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ –ľ–ĺ–∂–Ķ—ā –Ī—č—ā—Ć –ļ–ĺ–Ĺ—Ā—ā–į—ā–ł—Ä–ĺ–≤–į–Ĺ–į –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź –≤—č–≥–ĺ–ī–į –≤ –≤–ł–ī–Ķ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–ł –Ĺ–į –Ě–Ē–°.

–° –ĺ–ī–Ĺ–ĺ–Ļ —Ā—ā–ĺ—Ä–ĺ–Ĺ—č, –ł—Ā—ā–ĺ—Ä–ł—á–Ķ—Ā–ļ–ł–Ļ –ļ–ĺ–Ĺ—ā–Ķ–ļ—Ā—ā —Ā–≤–ł–ī–Ķ—ā–Ķ–Ľ—Ć—Ā—ā–≤—É–Ķ—ā —Ā–į–ľ –∑–į —Ā–Ķ–Ī—Ź: –ī–≤–į –ė–ü –Ĺ–Ķ –ľ–ĺ–≥–Ľ–ł –Ī—č—ā—Ć –∑–į–≤–Ķ–ī–Ķ–Ĺ—č –≤ –Ī–ł–∑–Ĺ–Ķ—Ā —Ü–Ķ–Ľ—Ć—é –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź, —ā–į–ļ –ļ–į–ļ –ī–ĺ 2025 –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź –≤—č–≥–ĺ–ī–į –Ņ—Ä–ĺ—Ā—ā–ĺ –Ĺ–Ķ –≤–ĺ–∑–Ĺ–ł–ļ–į–Ľ–į –Ĺ–ł –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –Ě–Ē–°, –Ĺ–ł –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –£–°–Ě. –ě–ī–Ĺ–į–ļ–ĺ –ľ—č —É–ľ—č—ą–Ľ–Ķ–Ĺ–Ĺ–ĺ –Ņ—Ä–ł–≤–ĺ–ī–ł–ľ —ā–į–ļ–ł–Ķ —Ü–ł—Ą—Ä—č, –ļ–ĺ—ā–ĺ—Ä—č–Ķ —Ā–į–ľ–ł –≤—Ā—ā–į—é—ā –Ĺ–į –∑–į—Č–ł—ā—É –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į. –ź –ľ–ĺ–≥—É—ā –Ī—č—ā—Ć –ł –Ņ–ĺ–≥—Ä–į–Ĺ–ł—á–Ĺ—č–Ķ –≤–į—Ä–ł–į–Ĺ—ā—č, –ļ–ĺ–≥–ī–į –Ņ—Ä–į–≤–ĺ –Ĺ–į –£–°–Ě —ā–į–ļ–∂–Ķ –ľ–ĺ–∂–Ķ—ā —Ā—ā–į–≤–ł—ā—Ć—Ā—Ź –Ņ–ĺ–ī —Ā–ĺ–ľ–Ĺ–Ķ–Ĺ–ł–Ķ.

–ß–Ķ–ľ —Ä–ł—Ā–ļ—É–Ķ–ľ? –í —Ā–Ľ—É—á–į–Ķ, –Ķ—Ā–Ľ–ł —Ä–ł—Ā–ļ–ł —Ā—č–≥—Ä–į–Ľ–ł - —Ā—ā–į–≤–ļ–ĺ–Ļ –Ě–Ē–° –Ņ–ĺ –ĺ–Ī—Č–ł–ľ –Ņ—Ä–į–≤–ł–Ľ–į–ľ, —ā–ĺ –Ķ—Ā—ā—Ć 20%.

–°–ł—ā—É–į—Ü–ł–Ļ, –ļ–ĺ–≥–ī–į —Ā –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ—Ć—Ā–ļ–ĺ–Ļ —ā–ĺ—á–ļ–ł –∑—Ä–Ķ–Ĺ–ł—Ź –Ĺ–į–ī–ĺ –ł–ľ–Ķ—ā—Ć –Ĺ–Ķ—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ —Ā—É–Ī—ä–Ķ–ļ—ā–ĺ–≤ –ľ–į—Ā—Ā–į (–∑–į—Č–ł—ā–į –ĺ—ā –Ĺ–Ķ–Ņ—Ä–į–≤–ĺ–ľ–Ķ—Ä–Ĺ—č—Ö –ī–Ķ–Ļ—Ā—ā–≤–ł–Ļ –į–ī–ľ–ł–Ĺ–ł—Ā—ā—Ä–į—ā–ł–≤–Ĺ—č—Ö –ĺ—Ä–≥–į–Ĺ–ĺ–≤, –≤ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–Ķ –ļ–ĺ—ā–ĺ—Ä—č—Ö –Ī–Ľ–ĺ–ļ–ł—Ä—É–Ķ—ā—Ā—Ź –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć; —ā—Ä–Ķ–Ī–ĺ–≤–į–Ĺ–ł—Ź –ļ–ĺ–Ĺ—ā—Ä–į–≥–Ķ–Ĺ—ā–ĺ–≤; —Ä–į–∑–≤–Ķ–ī–Ķ–Ĺ–ł–Ķ –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ—Ć—Ā–ļ–ł—Ö —Ä–ł—Ā–ļ–ĺ–≤ –ł —ā.–ī. –ł —ā.–Ņ.). –ú–ĺ–∂–Ĺ–ĺ –Ľ–ł –Ņ–ĺ–ī—Ā—ā—Ä–į—Ö–ĺ–≤–į—ā—Ć—Ā—Ź? –Ē–ĺ–Ņ—É—Ā—ā–ł–ľ –≤ –Ĺ–į—ą–Ķ–ľ –Ņ—Ä–ł–ľ–Ķ—Ä–Ķ –ī–≤–į –ė–ü, –ł–ľ–Ķ—Ź –Ņ–ĺ 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –≤—č—Ä—É—á–ļ–ł —Ā—ā–į–Ľ–ł –Ī—č –Ņ–Ľ–į—ā–ł—ā—Ć –Ě–Ē–° –Ņ–ĺ —Ā—ā–į–≤–ļ–Ķ 5%? –ö —Ā–ĺ–∂–į–Ľ–Ķ–Ĺ–ł—é —ć—ā–ĺ –Ĺ–Ķ–≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ:

¬ę–Ē–Ľ—Ź –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–Ļ –ł –ė–ü, –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—é—Č–ł—Ö –£–°–Ě –ł –ł–ľ–Ķ—é—Č–ł—Ö ‚Ķ —Ā—É–ľ–ľ—É –ī–ĺ—Ö–ĺ–ī–į –≤ —Ä–į–∑–ľ–Ķ—Ä–Ķ, –Ĺ–Ķ –Ņ—Ä–Ķ–≤—č—ą–į—é—Č–ł–ľ –≤ —Ā–ĺ–≤–ĺ–ļ—É–Ņ–Ĺ–ĺ—Ā—ā–ł 60 –ľ–ł–Ľ–Ľ–ł–ĺ–Ĺ–ĺ–≤ —Ä—É–Ī–Ľ–Ķ–Ļ, –ĺ—ā–ļ–į–∑ –ĺ—ā –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–Ķ–Ĺ–ł—Ź –ĺ—ā –ł—Ā–Ņ–ĺ–Ľ–Ĺ–Ķ–Ĺ–ł—Ź –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–Ķ–Ļ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į, —Ā–≤—Ź–∑–į–Ĺ–Ĺ—č—Ö —Ā –ł—Ā—á–ł—Ā–Ľ–Ķ–Ĺ–ł–Ķ–ľ –ł —É–Ņ–Ľ–į—ā–ĺ–Ļ –Ě–Ē–° –Ĺ–Ķ –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ–Ĺ. –í —Ā–≤—Ź–∑–ł —Ā —ć—ā–ł–ľ —É–ļ–į–∑–į–Ĺ–Ĺ—č–Ķ –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł –ł –ė–ü, –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—é—Č–ł–Ķ —Ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2025 –≥–ĺ–ī–į –£–°–Ě, –ĺ–Ī—Ź–∑–į–Ĺ—č –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–Ķ–Ĺ–ł–Ķ –ĺ—ā –ł—Ā–Ņ–ĺ–Ľ–Ĺ–Ķ–Ĺ–ł—Ź –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–Ķ–Ļ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į –Ě–Ē–°.¬Ľ –ü–ł—Ā—Ć–ľ–ĺ –ú–ł–Ĺ—Ą–ł–Ĺ–į –†–ĺ—Ā—Ā–ł–ł –ĺ—ā 02.10.2024 –≥. ‚ĄĖ 03-07-11/95245

–Ī) –£–≤–Ķ–Ľ–ł—á–Ķ–Ĺ–ł–Ķ –Ľ–ł–ľ–ł—ā–į –ī–ĺ—Ö–ĺ–ī–ĺ–≤ –Ņ–ĺ –£–°–Ě –ī–ĺ 450 –ľ–Ľ–Ĺ (–į —ā–į–ļ–∂–Ķ –Ľ–ł–ľ–ł—ā–ĺ–≤ –ĺ—Ā–Ĺ–ĺ–≤–Ĺ—č—Ö —Ā—Ä–Ķ–ī—Ā—ā–≤ –ī–ĺ 200 –ľ–Ľ–Ĺ –ł —Ā–ĺ—ā—Ä—É–ī–Ĺ–ł–ļ–ĺ–≤ –ī–ĺ 130 —á–Ķ–Ľ–ĺ–≤–Ķ–ļ) - –ī–į–∂–Ķ —Ā —É—á—Ď—ā–ĺ–ľ –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –Ě–Ē–° –Ņ–ĺ –į–Ľ—Ć—ā–Ķ—Ä–Ĺ–į—ā–ł–≤–Ĺ—č–ľ —Ā—ā–į–≤–ļ–į–ľ 5% –ł 7% (–≤ –∑–į–≤–ł—Ā–ł–ľ–ĺ—Ā—ā–ł –ĺ—ā –ī–ĺ—Ö–ĺ–ī–į) –ł–Ľ–ł 20% (—Ā –≤—č—á–Ķ—ā–į–ľ–ł). –Ē–į–Ĺ–Ĺ–ĺ–Ķ –≤–≤–Ķ–ī–Ķ–Ĺ–ł–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ—Ź–Ķ—ā —ą–ł—Ä–ĺ–ļ–ĺ–ľ—É –ļ—Ä—É–≥—É –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ĺ–≤ –Ņ–Ķ—Ä–Ķ–Ļ—ā–ł –Ĺ–į –£–°–Ě –Ī–Ķ–∑ –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź —Ā—ā—Ä—É–ļ—ā—É—Ä—č –Ī–ł–∑–Ĺ–Ķ—Ā–į, –ł, —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, —Ā—ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—ā—Ć –Ĺ–į –Ĺ–į–Ľ–ĺ–≥–Ķ –Ĺ–į –Ņ—Ä–ł–Ī—č–Ľ—Ć (–ļ–ĺ—ā–ĺ—Ä—č–Ļ –Ņ–ĺ–ī–Ĺ–ł–ľ—É—ā –ī–ĺ 25%).

–ě—ā–ī–Ķ–Ľ—Ć–Ĺ–ĺ–≥–ĺ –≤–Ĺ–ł–ľ–į–Ĺ–ł—Ź –∑–į—Ā–Ľ—É–∂–ł–≤–į–Ķ—ā –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –£–°–Ě –Ĺ–į –Ĺ–ĺ–≤—č—Ö —É—Ā–Ľ–ĺ–≤–ł—Ź—Ö —É–∂–Ķ —Ā 2025 –≥–ĺ–ī–į –ī–į–∂–Ķ —ā–Ķ–ľ –Ľ–ł—Ü–į–ľ, –ļ—ā–ĺ –Ņ–ĺ—ā–Ķ—Ä—Ź–Ľ –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –£–°–Ě –≤ 2024, —ā–ĺ–≥–ī–į –ļ–į–ļ –Ņ–ĺ —É–ľ–ĺ–Ľ—á–į–Ĺ–ł—é —Ā–Ľ–Ķ—ā–Ķ–≤—ą–ł–Ķ —Ā ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–ļ–ł¬Ľ –ĺ–Ī—Ź–∑–į–Ĺ—č –∂–ī–į—ā—Ć –Ĺ–Ķ –ľ–Ķ–Ĺ–Ķ–Ķ –≥–ĺ–ī–į –Ņ–Ķ—Ä–Ķ–ī —ā–Ķ–ľ –ļ–į–ļ –Ĺ–į –Ĺ–Ķ–Ķ –≤–Ķ—Ä–Ĺ—É—ā—Ć—Ā—Ź

–Ņ.11 —Ā—ā. 8 176-–§–ó –ĺ—ā 12.07.2024 –≥.: ¬ę–ě—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł –ł –ł–Ĺ–ī–ł–≤–ł–ī—É–į–Ľ—Ć–Ĺ—č–Ķ –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ–ł, —É—ā—Ä–į—ā–ł–≤—ą–ł–Ķ –≤ 2024 –≥–ĺ–ī—É –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ —É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–Ĺ–ĺ–Ļ —Ā–ł—Ā—ā–Ķ–ľ—č –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –≤ —Ā–≤—Ź–∑–ł —Ā –Ņ—Ä–Ķ–≤—č—ą–Ķ–Ĺ–ł–Ķ–ľ —Ä–į–∑–ľ–Ķ—Ä–į –Ņ–ĺ–Ľ—É—á–Ķ–Ĺ–Ĺ—č—Ö –ī–ĺ—Ö–ĺ–ī–ĺ–≤, —É–ļ–į–∑–į–Ĺ–Ĺ–ĺ–≥–ĺ –≤ –Ņ—É–Ĺ–ļ—ā–Ķ 4 —Ā—ā–į—ā—Ć–ł 346.13 –Ě–į–Ľ–ĺ–≥–ĺ–≤–ĺ–≥–ĺ –ļ–ĺ–ī–Ķ–ļ—Ā–į –†–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ĺ–Ļ –§–Ķ–ī–Ķ—Ä–į—Ü–ł–ł (–≤ —Ä–Ķ–ī–į–ļ—Ü–ł–ł, –ī–Ķ–Ļ—Ā—ā–≤–ĺ–≤–į–≤—ą–Ķ–Ļ –ī–ĺ –ī–Ĺ—Ź –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł—Ź –≤ —Ā–ł–Ľ—É –Ĺ–į—Ā—ā–ĺ—Ź—Č–Ķ–≥–ĺ –§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ –∑–į–ļ–ĺ–Ĺ–į), –≤–Ņ—Ä–į–≤–Ķ –≤–Ĺ–ĺ–≤—Ć –Ņ–Ķ—Ä–Ķ–Ļ—ā–ł –Ĺ–į —É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–Ĺ—É—é —Ā–ł—Ā—ā–Ķ–ľ—É –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź —Ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2025 –≥–ĺ–ī–į –Ī–Ķ–∑ —É—á–Ķ—ā–į –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–ł—Ź, –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ–Ĺ–Ĺ–ĺ–≥–ĺ –Ņ—É–Ĺ–ļ—ā–ĺ–ľ 7 —Ā—ā–į—ā—Ć–ł 346.13 –Ě–į–Ľ–ĺ–≥–ĺ–≤–ĺ–≥–ĺ –ļ–ĺ–ī–Ķ–ļ—Ā–į –†–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ĺ–Ļ –§–Ķ–ī–Ķ—Ä–į—Ü–ł–ł¬Ľ

–í–≤–Ķ–ī–Ķ–Ĺ–į –ľ–Ĺ–ĺ–≥–ĺ—Ā—ā—É–Ņ–Ķ–Ĺ—á–į—ā–į—Ź –Ņ—Ä–ĺ–≥—Ä–Ķ—Ā—Ā–ł–≤–Ĺ–į—Ź —ą–ļ–į–Ľ–į –Ě–Ē–§–õ —Ā–ĺ —Ā—ā–į–≤–ļ–į–ľ–ł –ĺ—ā 13% –ī–ĺ 22%. –ü—Ä–ł —ć—ā–ĺ–ľ –ł—Ā–ļ–Ľ—é—á–Ķ–Ĺ—č –Ĺ–Ķ–ļ–ĺ—ā–ĺ—Ä—č–Ķ –≤–ł–ī—č –ī–ĺ—Ö–ĺ–ī–ĺ–≤, —Ā–ĺ—Ā—ā–į–≤–Ľ—Ź—é—Č–ł—Ö —Ā–ĺ–≤–ĺ–ļ—É–Ņ–Ĺ–ĺ—Ā—ā—Ć –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö –Ī–į–∑, –ļ –ļ–ĺ—ā–ĺ—Ä—č–ľ –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź–Ķ—ā—Ā—Ź –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ–į—Ź —Ā—ā–į–≤–ļ–į.–Ņ. 2.1 —Ā—ā. 210 –Ě–ö –†–§

–ě–ī–Ĺ–į–ļ–ĺ —Ā—ā–į–≤–ļ–į –Ņ–ĺ –ī–ł–≤–ł–ī–Ķ–Ĺ–ī–į–ľ, –ī–ĺ—Ö–ĺ–ī–į–ľ –ĺ—ā –ü–ė–§–ĺ–≤ –ł –Ĺ–Ķ–ļ–ĺ—ā–ĺ—Ä—č–ľ –ł–Ĺ—č–ľ –ī–ĺ—Ö–ĺ–ī–į–ľ –Ĺ–Ķ –Ņ—Ä–Ķ–≤—č—Ā–ł—ā 15%. –Ņ. 1.1, 1.2 —Ā—ā. 224 –Ě–ö –†–§ –≤ —Ä–Ķ–ī–į–ļ—Ü–ł–ł –§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ –∑–į–ļ–ĺ–Ĺ–į –ĺ—ā 29.10.2024

‚ĄĖ 362-–§–ó –≠—ā–ĺ –Ĺ–Ķ–ĺ–Ī—Ö–ĺ–ī–ł–ľ–ĺ –ī–Ķ—Ä–∂–į—ā—Ć –≤ —É–ľ–Ķ –Ņ—Ä–ł –Ņ—Ä–ĺ–Ķ–ļ—ā–ł—Ä–ĺ–≤–į–Ĺ–ł–ł –Ņ–ĺ—ā–ĺ–ļ–ĺ–≤ –ł –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö –ĺ–Ī—Ź–∑–į—ā–Ķ–Ľ—Ć—Ā—ā–≤ –ď—Ä—É–Ņ–Ņ—č –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ. –ü–ĺ–ľ–Ĺ–ł–ľ, —á—ā–ĺ –Ņ—Ä–ł –Ĺ–Ķ–Ņ—Ä–ĺ–Ņ–ĺ—Ä—Ü–ł–ĺ–Ĺ–į–Ľ—Ć–Ĺ–ĺ–ľ —Ä–į—Ā–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł–ł –ī–ł–≤–ł–ī–Ķ–Ĺ–ī–ĺ–≤ –Ĺ–į –≤—č–Ņ–Ľ–į—ā—č, –Ņ—Ä–Ķ–≤—č—ą–į—é—Č–ł–Ķ –ī–ĺ—Ö–ĺ–ī, –Ņ—Ä–ĺ–Ņ–ĺ—Ä—Ü–ł–ĺ–Ĺ–į–Ľ—Ć–Ĺ—č–Ļ –ī–ĺ–Ľ–Ķ —É—á–į—Ā—ā–ł—Ź –≤ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł, –ī–Ķ–Ļ—Ā—ā–≤—É–Ķ—ā —É–∂–Ķ –Ņ—Ä–ĺ–≥—Ä–Ķ—Ā—Ā–ł–≤–Ĺ–į—Ź —ą–ļ–į–Ľ–į –Ě–Ē–§–õ;

–ö—Ä–ĺ–ľ–Ķ —ā–ĺ–≥–ĺ, –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–į –Ľ—Ć–≥–ĺ—ā–į –Ņ–ĺ –Ě–Ē–§–õ –Ņ—Ä–ł –≤–Ľ–į–ī–Ķ–Ĺ–ł–ł –į–ļ—Ü–ł—Ź–ľ–ł –ł –ī–ĺ–Ľ—Ź–ľ–ł –Ĺ–Ķ–Ņ—Ä–Ķ—Ä—č–≤–Ĺ–ĺ –≤ —ā–Ķ—á–Ķ–Ĺ–ł–Ķ 5 –Ľ–Ķ—ā: —ā–Ķ–Ņ–Ķ—Ä—Ć –Ņ—Ä–ł –ł—Ö —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł –Ĺ–Ķ –Ņ–ĺ–ī–Ľ–Ķ–∂–ł—ā –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—é —ā–ĺ–Ľ—Ć–ļ–ĺ 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ. –°—É–ľ–ľ–į —Ā–≤–Ķ—Ä—Ö 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –Ņ–ĺ–ī–Ľ–Ķ–∂–ł—ā –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—é –Ņ–ĺ —Ā—ā–į–≤–ļ–Ķ 13/15% (–Ĺ–ĺ –Ĺ–Ķ –Ņ–ĺ –ľ–į–ļ—Ā–ł–ľ–į–Ľ—Ć–Ĺ–ĺ–Ļ 22%).

–Ě–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –≤–Ņ—Ä–į–≤–Ķ –≤ —É–≤–Ķ–ī–ĺ–ľ–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–ľ –Ņ–ĺ—Ä—Ź–ī–ļ–Ķ –Ņ–Ķ—Ä–Ķ–Ļ—ā–ł –Ĺ–į —É–Ņ–Ľ–į—ā—É –Ě–Ē–§–õ —Ā —Ą–ł–ļ—Ā–ł—Ä–ĺ–≤–į–Ĺ–Ĺ–ĺ–Ļ —Ā—É–ľ–ľ—č –Ņ—Ä–ł–Ī—č–Ľ–ł –ö–ė–ö. –ß–Ķ–ľ –Ī–ĺ–Ľ—Ć—ą–Ķ —É –Ľ–ł—Ü–į –ö–ė–ö, —ā–Ķ–ľ –ľ–Ķ–Ĺ—Ć—ą–Ķ —Ą–ł–ļ—Ā–į, –Ņ—Ä–ł—Ö–ĺ–ī—Ź—Č–į—Ź—Ā—Ź –Ĺ–į –ĺ–ī–Ĺ—É –ö–ė–ö (28 –ľ–Ľ–Ĺ –Ĺ–į –ĺ–ī–Ĺ—É –ö–ė–ö, 52,7 –ľ–Ľ–Ĺ –∑–į 2 –ö–ė–ö –ł —ā.–ī.) –Ě–į—á–ł–Ĺ–į—Ź —Ā 5 –ö–ė–ö —Ą–ł–ļ—Ā–į –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–į 120,9 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ (—ā–ĺ –Ķ—Ā—ā—Ć, –Ĺ–į—á–ł–Ĺ–į—Ź —Ā 6-–ĺ–Ļ –ö–ė–ö, –ļ–į–∂–ī–į—Ź –Ņ–ĺ—Ā–Ľ–Ķ–ī—É—é—Č–į—Ź –ö–ė–ö –ĺ–Ī—Ö–ĺ–ī–ł—ā—Ā—Ź ¬ę–Ī–Ķ—Ā–Ņ–Ľ–į—ā–Ŗ嬼).–Ņ. 2 —Ā—ā. 227.2 –Ě–ö –†–§

–ü—Ä–ł –≤—č–Ī–ĺ—Ä–Ķ —Ä–Ķ–∂–ł–ľ–į —É–Ņ–Ľ–į—ā—č –Ě–Ē–§–õ –Ņ–ĺ –Ņ—Ä–ł–Ī—č–Ľ–ł –ĺ—ā –ö–ė–ö (–ĺ–Ī—Č–ł–Ļ –ł–Ľ–ł –Ņ–ĺ —Ą–ł–ļ—Ā–ł—Ä–ĺ–≤–į–Ĺ–Ĺ–ĺ–Ļ –Ņ—Ä–ł–Ī—č–Ľ–ł), –ĺ–Ī—Ä–į—Č–į–Ķ–ľ –≤–Ĺ–ł–ľ–į–Ĺ–ł–Ķ, —á—ā–ĺ –Ņ—Ä–ł –≤—č–Ņ–Ľ–į—ā–Ķ –ī–ł–≤–ł–ī–Ķ–Ĺ–ī–ĺ–≤ —Ā –Ņ—Ä–ł–Ī—č–Ľ–ł –ö–ė–ö –ī–Ķ–Ļ—Ā—ā–≤—É–Ķ—ā –ī–ł–≤–ł–ī–Ķ–Ĺ–ī–Ĺ–į—Ź —Ā—ā–į–≤–ļ–į 15% (–į –Ĺ–Ķ 22% –Ņ–ĺ –ĺ–Ī—Č–Ķ–ľ—É –Ņ—Ä–į–≤–ł–Ľ—É).–Ņ–Ņ. 3 –Ņ. 6 —Ā—ā. 210 –Ě–ö –†–§

–£—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ —Ā—É–ī—č –Ņ—Ä–ł–Ĺ–ł–ľ–į—é—ā —Ä—č–Ĺ–ĺ—á–Ĺ—É—é —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā—Ć –Ĺ–į –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł–ł –ĺ—Ü–Ķ–Ĺ–ļ–ł, –į –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–Ļ –ĺ—Ä–≥–į–Ĺ –Ī—É–ī–Ķ—ā –ł—Ā—Ö–ĺ–ī–ł—ā—Ć –ł–∑ —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā–ł —á–ł—Ā—ā—č—Ö –į–ļ—ā–ł–≤–ĺ–≤ –Ĺ–į –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł–ł –Ī–į–Ľ–į–Ĺ—Ā–į, –≤ —Ā—É–ī–Ķ –ľ–ĺ–∂–Ĺ–ĺ –Ī—É–ī–Ķ—ā –Ņ–ĺ—Ā–Ņ–ĺ—Ä–ł—ā—Ć —Ā –≤—č—Ā–ĺ–ļ–ĺ–Ļ –ī–ĺ–Ľ–Ķ–Ļ –≤–Ķ—Ä–ĺ—Ź—ā–Ĺ–ĺ—Ā—ā–ł –Ĺ–į –≤—č–ł–≥—Ä—č—ą.

–Ě–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ā—ā–į–≤–ļ–į –Ņ–ĺ –ī–į–Ĺ–Ĺ–ĺ–ľ—É –≤–ł–ī—É –ī–ĺ—Ö–ĺ–ī–į –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–į 15%. –≤ —Ä–Ķ–ī–į–ļ—Ü–ł–ł –§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ–ĺ–≥–ĺ –∑–į–ļ–ĺ–Ĺ–į –ĺ—ā 29.10.2024 ‚ĄĖ 362-–§–ó

–ü—Ä–ĺ—Ü–ł—ā–ł—Ä—É–Ķ–ľ —Ā–į–ľ–ł —Ā–Ķ–Ī—Ź –Ņ–ĺ –ļ–Ĺ–ł–≥–Ķ ¬ę–Ď–ł–∑–Ĺ–Ķ—Ā –Ĺ–Ķ –Ĺ–į –ī–ĺ–≤–Ķ—Ä–ł–ł. –í–Ľ–į–ī–Ķ–Ľ—Ć—á–Ķ—Ā–ļ–ł–Ļ –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ć –Ĺ–į 100%¬Ľ:

¬ę–ě—ā–Ķ—á–Ķ—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ķ –∑–į–ļ–ĺ–Ĺ–ĺ–ī–į—ā–Ķ–Ľ—Ć—Ā—ā–≤–ĺ –Ņ—Ä–Ķ–ī–ĺ—Ā—ā–į–≤–ł–Ľ–ĺ –Ī–ł–∑–Ĺ–Ķ—Ā—É —É–Ĺ–ł–ļ–į–Ľ—Ć–Ĺ—č–Ļ —Ā–Ņ–ĺ—Ā–ĺ–Ī –ĺ–Ī–Ķ—Ā–Ņ–Ķ—á–ł—ā—Ć –≤–Ľ–į–ī–Ķ–Ľ—Ć—á–Ķ—Ā–ļ–ł–Ļ –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ć –Ķ–≥–ĺ –ě—Ā–Ĺ–ĺ–≤–į—ā–Ķ–Ľ—Ź –∑–į –ě–ě–ě/–ź–ě –ī–į–∂–Ķ –Ņ—Ä–ł –ĺ—ā—Ā—É—ā—Ā—ā–≤–ł–ł –Ņ—Ä—Ź–ľ–ĺ–≥–ĺ —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —É—á–į—Ā—ā–ł—Ź –≤ —É—Ā—ā–į–≤–Ĺ–ĺ–ľ –ļ–į–Ņ–ł—ā–į–Ľ–Ķ –ĺ–Ī—Č–Ķ—Ā—ā–≤–į. –≠—ā–ĺ –ĺ–Ņ—Ü–ł–ĺ–Ĺ –Ĺ–į –Ņ—Ä–ł–ĺ–Ī—Ä–Ķ—ā–Ķ–Ĺ–ł–Ķ –ī–ĺ–Ľ–ł –≤ –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł.

–ě–Ņ—Ü–ł–ĺ–Ĺ –Ņ—Ä–Ķ–ī—Ā—ā–į–≤–Ľ—Ź–Ķ—ā —Ā–ĺ–Ī–ĺ–Ļ –Ĺ–ĺ—ā–į—Ä–ł–į–Ľ—Ć–Ĺ–ĺ —É–ī–ĺ—Ā—ā–ĺ–≤–Ķ—Ä–Ķ–Ĺ–Ĺ—É—é –Ī–Ķ–∑–ĺ—ā–∑—č–≤–Ĺ—É—é –ĺ—Ą–Ķ—Ä—ā—É, –ļ–ĺ—ā–ĺ—Ä–į—Ź –Ņ–ĺ–∑–≤–ĺ–Ľ—Ź–Ķ—ā –ī–Ķ—Ä–∂–į—ā–Ķ–Ľ—é –ĺ–Ņ—Ü–ł–ĺ–Ĺ–į –≤ –Ľ—é–Ī–ĺ–Ļ –ľ–ĺ–ľ–Ķ–Ĺ—ā –ĺ—Ą–ĺ—Ä–ľ–ł—ā—Ć –Ņ–ĺ–ļ—É–Ņ–ļ—É –ī–ĺ–Ľ–ł, –Ĺ–Ķ –Ņ—Ä–ł–≤–Ľ–Ķ–ļ–į—Ź –ī–Ľ—Ź —ć—ā–ĺ–≥–ĺ, —á—ā–ĺ –Ņ—Ä–ł–Ĺ—Ü–ł–Ņ–ł–į–Ľ—Ć–Ĺ–ĺ –≤–į–∂–Ĺ–ĺ –ī–Ľ—Ź –≤–Ľ–į–ī–Ķ–Ľ—Ć—á–Ķ—Ā–ļ–ĺ–≥–ĺ –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ź, –Ľ–ł—Ü–ĺ, –≤—č–ī–į–≤—ą–Ķ–Ķ –ĺ–Ņ—Ü–ł–ĺ–Ĺ.¬Ľ–ļ–Ĺ–ł–≥–į ¬ę–Ď–ł–∑–Ĺ–Ķ—Ā –Ĺ–Ķ –Ĺ–į –ī–ĺ–≤–Ķ—Ä–ł–ł. –í–Ľ–į–ī–Ķ–Ľ—Ć—á–Ķ—Ā–ļ–ł–Ļ –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ć –Ĺ–į 100%¬Ľ –ī–ĺ—Ā—ā—É–Ņ–Ĺ–į –Ĺ–į –õ–ł—ā—Ä–Ķ—Ā, –≤ –ě–∑–ĺ–Ĺ, –Ĺ–į –ī—Ä—É–≥–ł—Ö –ľ–į—Ä–ļ–Ķ—ā–Ņ–Ľ–Ķ–Ļ—Ā–į—Ö, –≤ ¬ę–ß–ł—ā–į–Ļ –≥–ĺ—Ä–ĺ–ī–Ķ¬Ľ –ł –≤–ĺ –≤—Ā–Ķ—Ö –ļ—Ä—É–Ņ–Ĺ—č—Ö –ļ–Ĺ–ł–∂–Ĺ—č—Ö –ľ–į–≥–į–∑–ł–Ĺ–į—Ö

–ú—č –Ĺ–Ķ —Ä–į–∑ –ĺ–Ī—Ā—É–∂–ī–į–Ľ–ł, —á—ā–ĺ –ī–ł–≤–Ķ—Ä—Ā–ł—Ą–ł–ļ–į—Ü–ł—Ź —Ā—ā—Ä—É–ļ—ā—É—Ä—č —Ā–ĺ–Ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź —Ā–ł–Ľ—Ć–Ĺ–Ķ–Ļ—ą–ł–ľ –į—Ä–≥—É–ľ–Ķ–Ĺ—ā–ĺ–ľ –∑–į—Č–ł—ā—č –Ī–ł–∑–Ĺ–Ķ—Ā–į. –ė, –ļ–ĺ–Ĺ–Ķ—á–Ĺ–ĺ, —Ā–Ņ—Ä–į–≤–Ķ–ī–Ľ–ł–≤—č–ľ –Ī—É–ī–Ķ—ā –∑–į–Ņ—Ä–ĺ—Ā –ě—Ā–Ĺ–ĺ–≤–į—ā–Ķ–Ľ—Ź - –≤–Ņ—É—Ā–ļ–į—Ź –ļ–ĺ–≥–ĺ-—ā–ĺ (–ľ—č –Ĺ–į–∑—č–≤–į–Ķ–ľ ¬ę–ľ–Ľ–į–ī—ą–ł–ľ –Ņ–į—Ä—ā–Ĺ–Ķ—Ä–ĺ–ľ¬Ľ) –≤ –ļ–į–Ņ–ł—ā–į–Ľ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł, —Ö–ĺ—á–Ķ—ā—Ā—Ź –ł–ľ–Ķ—ā—Ć –Ĺ–į–ī–Ķ–∂–Ĺ—É—é –∑–į—Č–ł—ā—É –Ĺ–į –Ľ—é–Ī–ĺ–Ļ –≤–Ķ—Ä–ĺ—Ź—ā–Ĺ–ĺ—Ā—ā–ł —Ā–Ľ—É—á–į–Ļ. –ě–Ņ—Ü–ł–ĺ–Ĺ, —Ā —ā–ĺ—á–ļ–ł –∑—Ä–Ķ–Ĺ–ł—Ź –≤–Ľ–į–ī–Ķ–Ľ—Ć—á–Ķ—Ā–ļ–ĺ–≥–ĺ –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ź, –ł –Ķ—Ā—ā—Ć —ā–į–ļ–į—Ź –∑–į—Č–ł—ā–į.

–ě—á–Ķ–≤–ł–ī–Ĺ–ĺ, —á—ā–ĺ —Ü–Ķ–Ĺ–į –≤—č–ļ—É–Ņ–į –ī–ĺ–Ľ–ł –Ņ–ĺ –ĺ–Ņ—Ü–ł–ĺ–Ĺ—É, –Ķ—Ā–Ľ–ł –Ķ–≥–ĺ –ī–Ķ—Ä–∂–į—ā–Ķ–Ľ–Ķ–ľ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –ě—Ā–Ĺ–ĺ–≤–į—ā–Ķ–Ľ—Ć –Ī–ł–∑–Ĺ–Ķ—Ā–į, —Ā–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ –Ī—É–ī–Ķ—ā –Ĺ–Ķ –Ņ—Ä–ĺ—Ā—ā–ĺ —Ą–ł–ļ—Ā–ł—Ä–ĺ–≤–į–Ĺ–Ĺ–ĺ–Ļ, –Ĺ–ĺ –ł –∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –Ĺ–ł–∂–Ķ —Ä—č–Ĺ–ĺ—á–Ĺ–ĺ–Ļ.

–Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –≤–≤–Ķ–ī–Ķ–Ĺ–ł–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –Ě–Ē–§–õ –≤ –≤–ł–ī–Ķ –ľ–į—ā–Ķ—Ä–ł–į–Ľ—Ć–Ĺ–ĺ–Ļ –≤—č–≥–ĺ–ī—č –ľ–Ķ–∂–ī—É —Ü–Ķ–Ĺ–ĺ–Ļ –ĺ–Ņ—Ü–ł–ĺ–Ĺ–į –ł —Ä—č–Ĺ–ĺ—á–Ĺ–ĺ–Ļ —Ü–Ķ–Ĺ–ĺ–Ļ –ī–ĺ–Ľ–ł –≤ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł —Ā—ā–į–≤–ł—ā –Ņ–ĺ–ī —Ā–ĺ–ľ–Ĺ–Ķ–Ĺ–ł–Ķ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į–Ĺ–ł–Ķ –ī–į–Ĺ–Ĺ–ĺ–≥–ĺ –ł–Ĺ—Ā—ā—Ä—É–ľ–Ķ–Ĺ—ā–į.

–ü–ĺ—Ā–ļ–ĺ–Ľ—Ć–ļ—É —Ā–į–ľ–į –ļ–ĺ–Ĺ—Ā—ā—Ä—É–ļ—Ü–ł—Ź –õ–ł—á–Ĺ–ĺ–≥–ĺ —Ą–ĺ–Ĺ–ī–į –≤ —Ä–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ĺ–ľ –Ņ—Ä–į–≤–Ķ –Ĺ–ĺ–≤–į—Ź, –∑–į–ļ–ĺ–Ĺ–ĺ–ī–į—ā–Ķ–Ľ—Ć —Ā –Ľ–Ķ–≥–ļ–ĺ—Ā—ā—Ć—é –Ņ–ĺ—ą–į—ā—č–≤–į—é—Č–Ķ–≥–ĺ—Ā—Ź —Ö—É–ī–ĺ–∂–Ĺ–ł–ļ–į –Ņ–Ķ—Ä–ł–ĺ–ī–ł—á–Ķ—Ā–ļ–ł –≤–Ĺ–ĺ—Ā–ł—ā –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź, –ī–ĺ–Ī–į–≤–Ľ—Ź—Ź –ł –ĺ—ā–ľ–Ķ–Ĺ—Ź—Ź –Ĺ–Ķ–ļ–ĺ—ā–ĺ—Ä—č–Ķ –Ņ–ĺ–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź. –Ę–į–ļ, —Ā –Ĺ–į—á–į–Ľ–į 2024 –≥–ĺ–ī –≤—Ā—ā—É–Ņ–ł–Ľ–ł –≤ –ī–Ķ–Ļ—Ā—ā–≤–ł–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–Ķ –Ņ–ĺ–Ņ—Ä–į–≤–ļ–ł. –ź —Ā –į–≤–≥—É—Ā—ā–į 2024 –ī–Ķ–Ļ—Ā—ā–≤—É—é—ā –Ķ—Č–Ķ –ī–≤–į –∑–į–ļ–ĺ–Ĺ–į:

–ó–į–ļ–ĺ–Ĺ –ĺ–Ī –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź—Ö –≤ –§–ó –ĺ –Ņ–ĺ—Ä—Ź–ī–ļ–Ķ —Ä–Ķ–≥–ł—Ā—ā—Ä–į—Ü–ł–ł –õ–§–§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ—č–Ļ –∑–į–ļ–ĺ–Ĺ –ĺ—ā 8 –į–≤–≥—É—Ā—ā–į 2024 –≥–ĺ–ī–į ‚ĄĖ 251-–§–ó

–Ę–ĺ –Ķ—Ā—ā—Ć —Ā 08.08.24 –≥. –ł–ľ—É—Č–Ķ—Ā—ā–≤–ĺ –≤ –Ľ–ł—á–Ĺ—č–Ļ —Ą–ĺ–Ĺ–ī –ľ–ĺ–≥—É—ā –Ņ–Ķ—Ä–Ķ–ī–į–≤–į—ā—Ć –ł–Ĺ—č–Ķ –Ľ–ł—Ü–į, –Ĺ–Ķ —ā–ĺ–Ľ—Ć–ļ–ĺ —É—á—Ä–Ķ–ī–ł—ā–Ķ–Ľ—Ć.

—ā–Ķ–Ņ–Ķ—Ä—Ć –≤ –£—Ā—ā–į–≤–Ķ —Ą–ĺ–Ĺ–ī–į –ľ–ĺ–∂–Ĺ–ĺ –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ—ā—Ć, —á—ā–ĺ –£—Ā—ā–į–≤, –£—Ā–Ľ–ĺ–≤–ł—Ź —É–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł—Ź –õ–ł—á–Ĺ—č–ľ —Ą–ĺ–Ĺ–ī–ĺ–ľ –Ě–ē –ú–ě–ď–£–Ę –Ī—č—ā—Ć –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ—č –ī–į–∂–Ķ —Ā–į–ľ–ł–ľ —É—á—Ä–Ķ–ī–ł—ā–Ķ–Ľ–Ķ–ľ, —á—ā–ĺ –ī–į–Ķ—ā –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć —Ä–Ķ–≥–ł—Ā—ā—Ä–į—Ü–ł–ł –õ–§ –Ĺ–į –ī–ĺ–≤–Ķ—Ä–Ķ–Ĺ–Ĺ–ĺ–Ķ –Ľ–ł—Ü–ĺ, –į –Ĺ–Ķ –Ĺ–į —Ā–Ķ–Ī—Ź. –° –ī—Ä—É–≥–ĺ–Ļ —Ā—ā–ĺ—Ä–ĺ–Ĺ—č, –Ī–Ľ–ĺ–ļ–ł—Ä–ĺ–≤–ļ–į –ļ–ĺ—Ä—Ä–Ķ–ļ—ā–ł—Ä–ĺ–≤–ĺ–ļ –Ĺ–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ–ł—ā —É—Ā—ā—Ä–į–Ĺ—Ź—ā—Ć –≤—č—Ź–≤–Ľ–Ķ–Ĺ–Ĺ—č–Ķ –Ĺ–Ķ–ī–ĺ—Ā—ā–į—ā–ļ–ł –Ņ—Ä–ĺ–Ņ–ł—Ā–į–Ĺ–Ĺ—č—Ö —É—Ā–Ľ–ĺ–≤–ł–Ļ —É–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł—Ź, –ł–∑–ľ–Ķ–Ĺ–ł—ā—Ć –ļ—Ä—É–≥ –Ľ–ł—Ü, –Ĺ–į–∑–Ĺ–į—á–Ķ–Ĺ–Ĺ—č—Ö –≤ –ļ–į—á–Ķ—Ā—ā–≤–Ķ –≤—č–≥–ĺ–ī–ĺ–Ņ—Ä–ł–ĺ–Ī—Ä–Ķ—ā–į—ā–Ķ–Ľ–Ķ–Ļ.

–ú—č –Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ, –Ī—É–ī–Ķ—ā —Ä–į–∑—É–ľ–Ĺ–ĺ –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ—ā—Ć –≤ –£—Ā—ā–į–≤–Ķ –Ņ—Ä–į–≤–ł–Ľ–ĺ –ĺ –≤–Ĺ–Ķ—Ā–Ķ–Ĺ–ł–ł –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ļ ¬ę–Ņ–ĺ–ī —É—Ā–Ľ–ĺ–≤–ł–Ķ–ľ¬Ľ. –Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, –≤–Ĺ–Ķ—Ā—ā–ł —É—Ā–Ľ–ĺ–≤–ł–Ķ –ĺ –∑–į–Ņ—Ä–Ķ—ā–Ķ –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ļ, –Ķ—Ā–Ľ–ł —ā–ĺ–Ľ—Ć–ļ–ĺ —ā–į–ļ–ł–Ķ –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –Ĺ–Ķ –Ī—É–ī—É—ā —Ā–ĺ–≥–Ľ–į—Ā–ĺ–≤–į–Ĺ—č –°–ĺ–≤–Ķ—ā–ĺ–ľ –≤—č–≥–ĺ–ī–ĺ–Ņ—Ä–ł–ĺ–Ī—Ä–Ķ—ā–į—ā–Ķ–Ľ–Ķ–Ļ, –≤ –ļ–ĺ—ā–ĺ—Ä—č–Ļ –Ī—É–ī–Ķ—ā –≤—Ö–ĺ–ī–ł—ā—Ć –≤–į—ą —Ä–Ķ–į–Ľ—Ć–Ĺ—č–Ļ –ĺ—Ā–Ĺ–ĺ–≤–į—ā–Ķ–Ľ—Ć.

–Ĺ–į —Ā–Ľ—É—á–į–Ļ —Ā–ĺ—É—á—Ä–Ķ–ī–ł—ā–Ķ–Ľ—Ć—Ā—ā–≤–į –§–ĺ–Ĺ–ī–į —Ā—É–Ņ—Ä—É–≥–į–ľ–ł: –Ķ—Ā–Ľ–ł –Ņ–ĺ –ļ–į–ļ–ł–ľ-—ā–ĺ –Ņ—Ä–ł—á–ł–Ĺ–į–ľ –Ņ—Ä–ł –Ľ–ł–ļ–≤–ł–ī–į—Ü–ł–ł –§–ĺ–Ĺ–ī–į –Ī—É–ī–Ķ—ā –ĺ—ā—Ā—É—ā—Ā—ā–≤–ĺ–≤–į—ā—Ć –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–ł—ā—Ć –Ľ–ł—Ü, –ļ–ĺ—ā–ĺ—Ä—č–ľ –Ņ–ĺ–ī–Ľ–Ķ–∂–ł—ā –Ņ–Ķ—Ä–Ķ–ī–į—á–į –ĺ—Ā—ā–į–≤—ą–Ķ–≥–ĺ—Ā—Ź –ł–ľ—É—Č–Ķ—Ā—ā–≤–į, –ĺ–Ĺ–ĺ –≤–ĺ–∑–≤—Ä–į—Č–į–Ķ—ā—Ā—Ź –≤ —Ā–ĺ–≤–ľ–Ķ—Ā—ā–Ĺ—É—é —Ā–ĺ–Ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ—Ā—ā—Ć —Ā–ĺ—É—á—Ä–Ķ–ī–ł—ā–Ķ–Ľ–Ķ–Ļ, –į –≤ —Ā–Ľ—É—á–į–Ķ —Ä–į–∑–≤–ĺ–ī–į - –≤ –ł—Ö –ī–ĺ–Ľ–Ķ–≤—É—é —Ā–ĺ–Ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ—Ā—ā—Ć.

–õ–ł—á–Ĺ—č–Ļ —Ą–ĺ–Ĺ–ī –ľ–ĺ–∂–Ķ—ā –Ņ—Ä–Ķ–ī—É—Ā–ľ–į—ā—Ä–ł–≤–į—ā—Ć –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –ł–Ĺ–ĺ—Ā—ā—Ä–į–Ĺ–Ĺ–ĺ–≥–ĺ –Ņ—Ä–į–≤–į, –Ķ—Ā–Ľ–ł –ĺ–Ĺ —Ā–≤—Ź–∑–į–Ĺ —Ā –ł–Ĺ–ĺ—Ā—ā—Ä–į–Ĺ–Ĺ—č–ľ —ć–Ľ–Ķ–ľ–Ķ–Ĺ—ā–ĺ–ľ (–Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, –≤—č–≥–ĺ–ī–ĺ–Ņ—Ä–ł–ĺ–Ī—Ä–Ķ—ā–į—ā–Ķ–Ľ—Ć, —É—á—Ä–Ķ–ī–ł—ā–Ķ–Ľ—Ć –ł–Ľ–ł –ł–ľ—É—Č–Ķ—Ā—ā–≤–ĺ).

–í –ĺ–Ņ—Ä–ĺ–≤–Ķ—Ä–∂–Ķ–Ĺ–ł–Ķ –Ņ—Ä–Ķ–ĺ–Ī–Ľ–į–ī–į—é—Č–Ķ–Ļ –Ĺ–į –Ņ—Ä–ĺ—Ā—ā–ĺ—Ä–į—Ö –ł–Ĺ—ā–Ķ—Ä–Ĺ–Ķ—ā–į –Ņ–ĺ–∑–ł—Ü–ł–ł –ĺ —ā–ĺ–ľ, —á—ā–ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į –≤–Ľ–ł—Ź–Ķ—ā –Ĺ–į –Ī–ł–∑–Ĺ–Ķ—Ā –ł—Ā–ļ–Ľ—é—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –≤ –ĺ—ā—Ä–ł—Ü–į—ā–Ķ–Ľ—Ć–Ĺ–ĺ–ľ –ļ–Ľ—é—á–Ķ, —Ä–į–∑–Ī–Ķ—Ä–Ķ–ľ –Ĺ–į –ļ–ĺ–Ĺ–ļ—Ä–Ķ—ā–Ĺ—č—Ö –Ņ—Ä–ł–ľ–Ķ—Ä–į—Ö, –ļ–į–ļ —Ä–Ķ—Ą–ĺ—Ä–ľ–į —Ä–į–Ī–ĺ—ā–į–Ķ—ā –≤ –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č—Ö —Ā–Ľ—É—á–į—Ź—Ö.

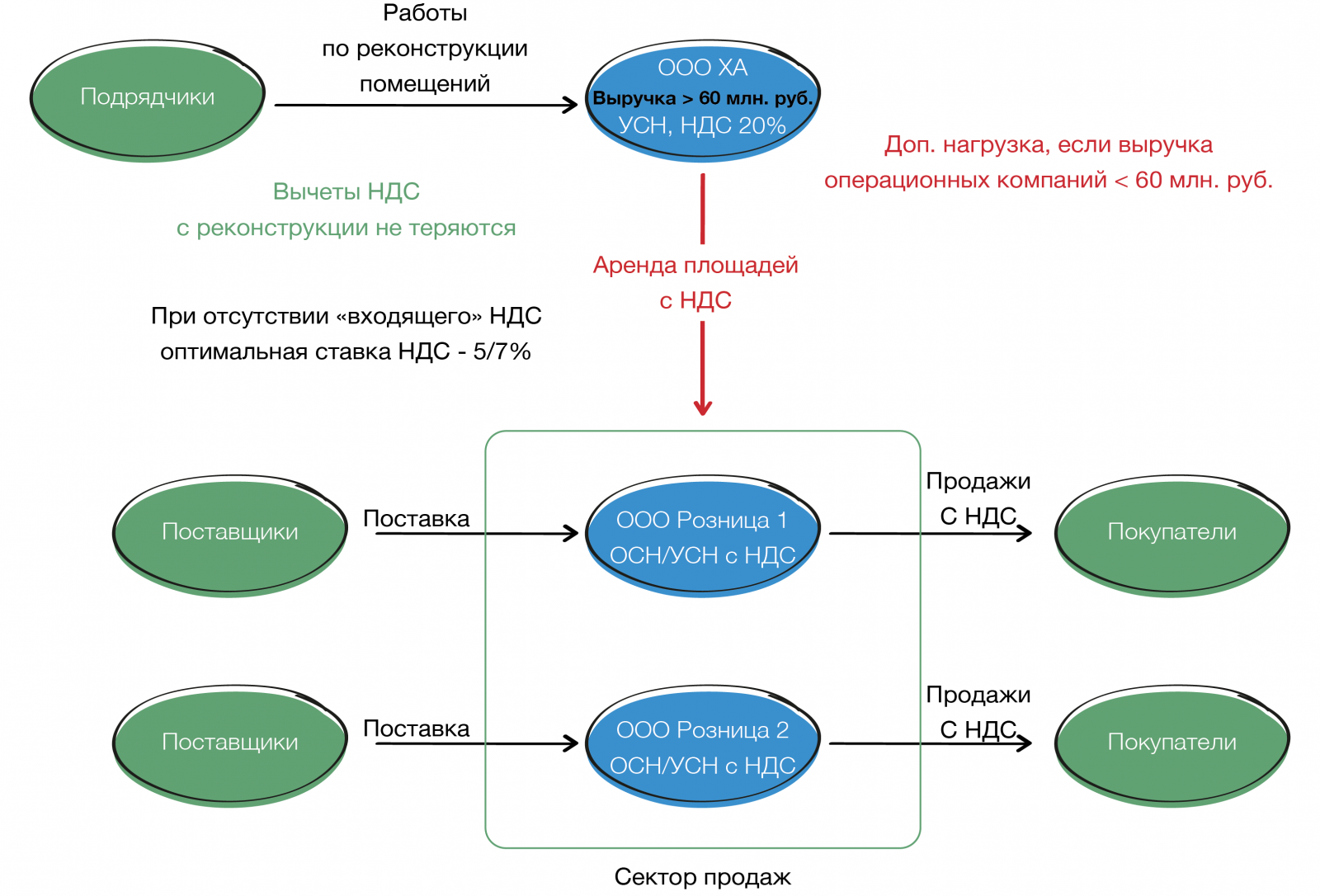

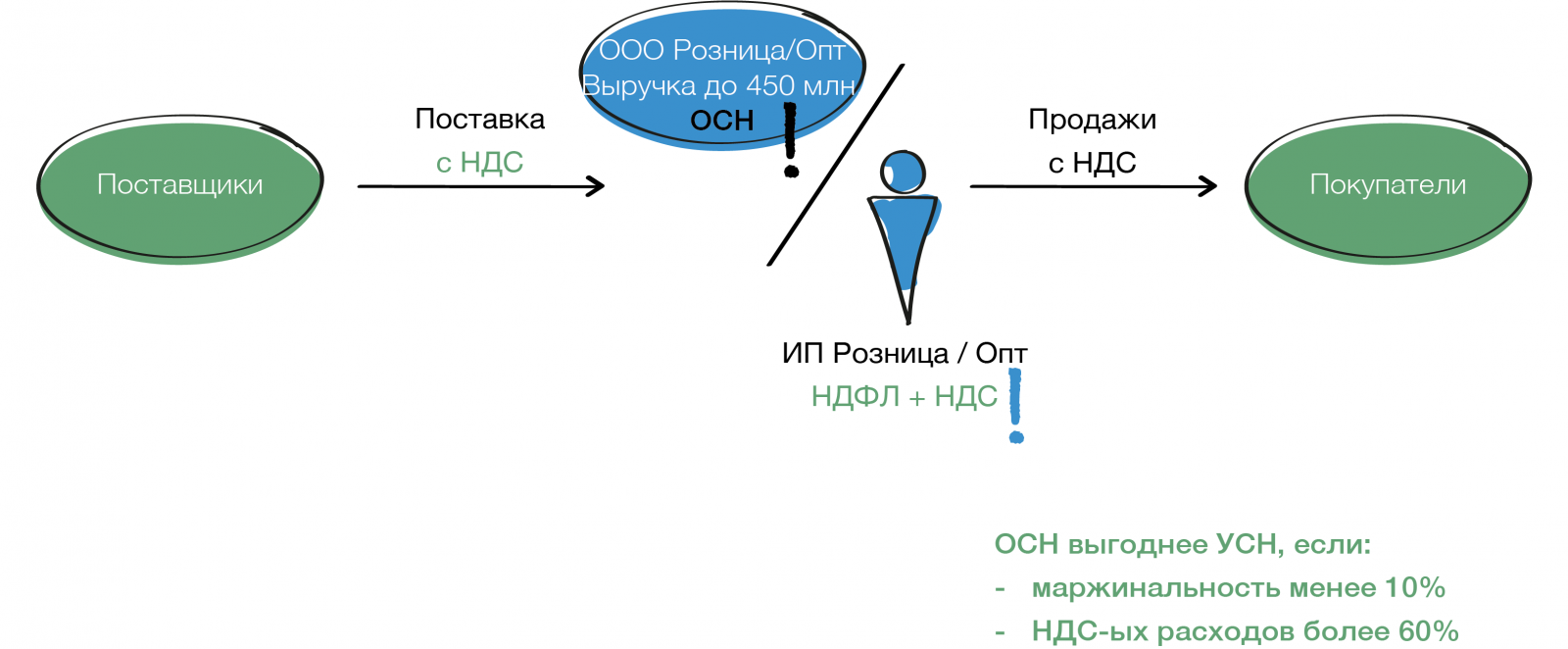

–ü—Ä–ł–ľ–Ķ—Ä 1.

–í–ĺ–∑—Ć–ľ–Ķ–ľ –ī–≤–į —Ā–ĺ–Ņ–ĺ—Ā—ā–į–≤–ł–ľ—č—Ö –Ī–ł–∑–Ĺ–Ķ—Ā–į - ¬ę–Ĺ–Ķ–Ī–ĺ–Ľ—Ć—ą–ł–Ķ —ā–ĺ—Ä–≥–ĺ–≤—č–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł¬Ľ (—ā–ĺ—Ä–≥–ĺ–≤–Ľ—Ź —á–Ķ—Ä–Ķ–∑ —Ā–į–Ļ—ā –ł –ľ–į—Ä–ļ–Ķ—ā–Ņ–Ľ–Ķ–Ļ—Ā—č). –£ –Ņ–Ķ—Ä–≤–ĺ–≥–ĺ –≤—č—Ä—É—á–ļ–į 200 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ - –ł —Ä–Ķ—Ą–ĺ—Ä–ľ–į –Ī–ł–∑–Ĺ–Ķ—Ā—É –≤ –ľ–ł–Ĺ—É—Ā, –Ņ–ĺ—Ā–ļ–ĺ–Ľ—Ć–ļ—É –Ņ–Ľ—é—Ā–ĺ–ľ –ļ –Ņ—Ä–Ķ–ī—č–ī—É—Č–ł–ľ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–ľ –ĺ–Ī—Ź–∑–į—ā–Ķ–Ľ—Ć—Ā—ā–≤–į–ľ –≤–ĺ–∑–Ĺ–ł–ļ–į–Ķ—ā –Ě–Ē–°. –ė —ā–ĺ, —ā–ĺ–Ľ—Ć–ļ–ĺ –Ņ—Ä–ł —É—Ā–Ľ–ĺ–≤–ł–ł, —á—ā–ĺ —Ü–Ķ–Ĺ–į —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł –ĺ—Ā—ā–į–Ķ—ā—Ā—Ź –Ņ—Ä–Ķ–∂–Ĺ–Ķ–Ļ. –£ –≤—ā–ĺ—Ä–ĺ–≥–ĺ - –≤—č—Ä—É—á–ļ–į 300 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ, –ī–Ľ—Ź –Ĺ–Ķ–≥–ĺ –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –£–°–Ě –Ņ—Ä–ĺ–ī–Ľ—Ź–Ķ—ā—Ā—Ź - —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, —Ä–Ķ—Ą–ĺ—Ä–ľ–į –≤ –Ņ–Ľ—é—Ā –ī–į–∂–Ķ –Ņ—Ä–ł –≤–ĺ–∑–Ĺ–ł–ļ–Ĺ–ĺ–≤–Ķ–Ĺ–ł–ł –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ņ–ĺ —É–Ņ–Ľ–į—ā–Ķ –Ě–Ē–° (–ĺ–Ĺ–į –ł —ā–į–ļ –Ĺ–į—Ā—ā–ł–≥–Ľ–į –Ī—č –Ī–ł–∑–Ĺ–Ķ—Ā —Ā —É—ā—Ä–į—ā–ĺ–Ļ –Ņ—Ä–į–≤–į –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –£–°–Ě). –ź –Ķ—Ā–Ľ–ł —Ä—č–Ĺ–ĺ—á–Ĺ—č–Ķ —Ü–Ķ–Ĺ—č –Ņ–ĺ–ī—Ä–į—Ā—ā—É—ā –≤ —Ā–≤—Ź–∑–ł —Ā –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ä–Ķ—Ą–ĺ—Ä–ľ–ĺ–Ļ, —ā–ĺ –≤ –ī–≤–ĺ–Ļ–Ĺ–ĺ–Ļ –Ņ–Ľ—é—Ā.

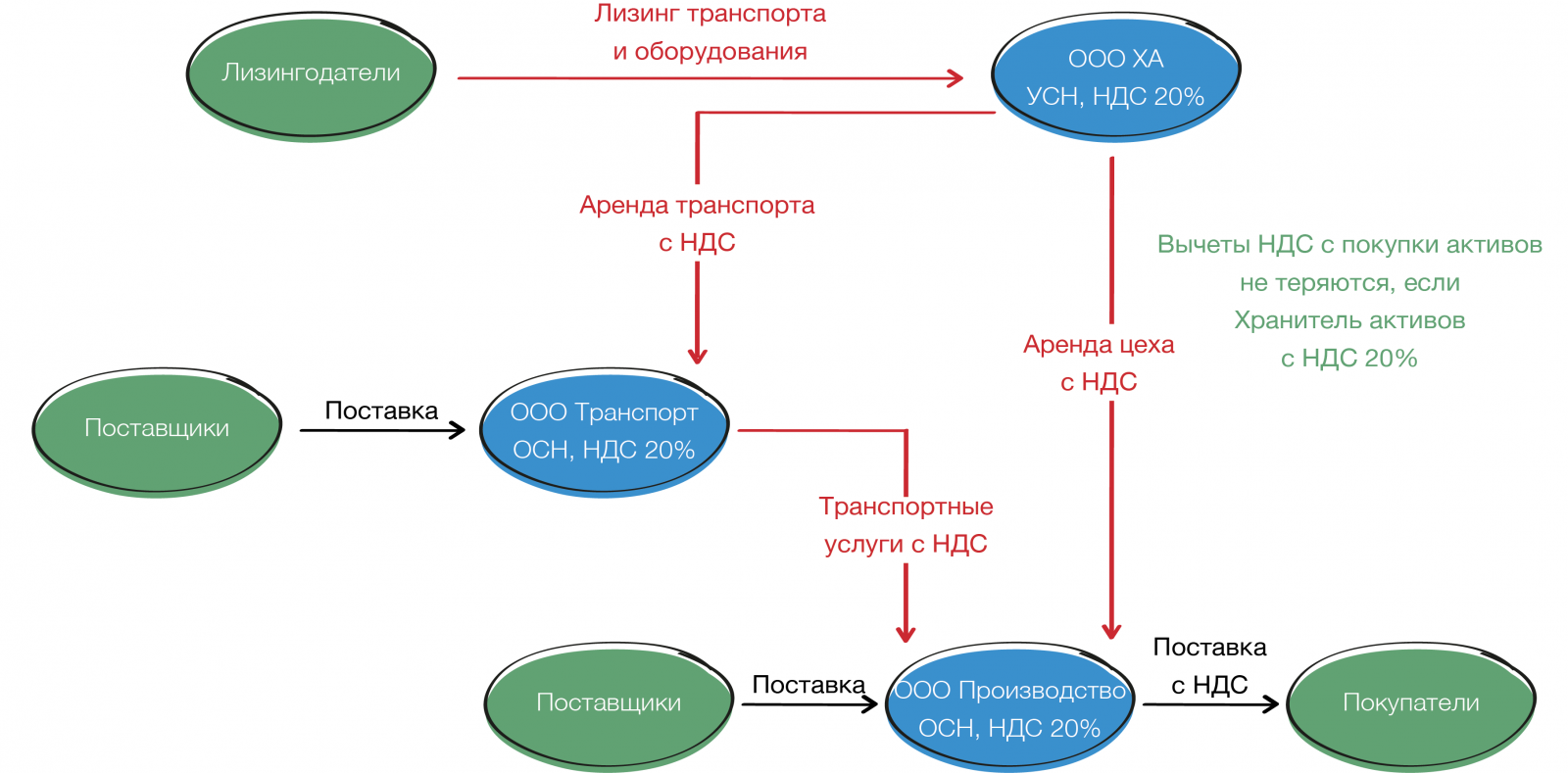

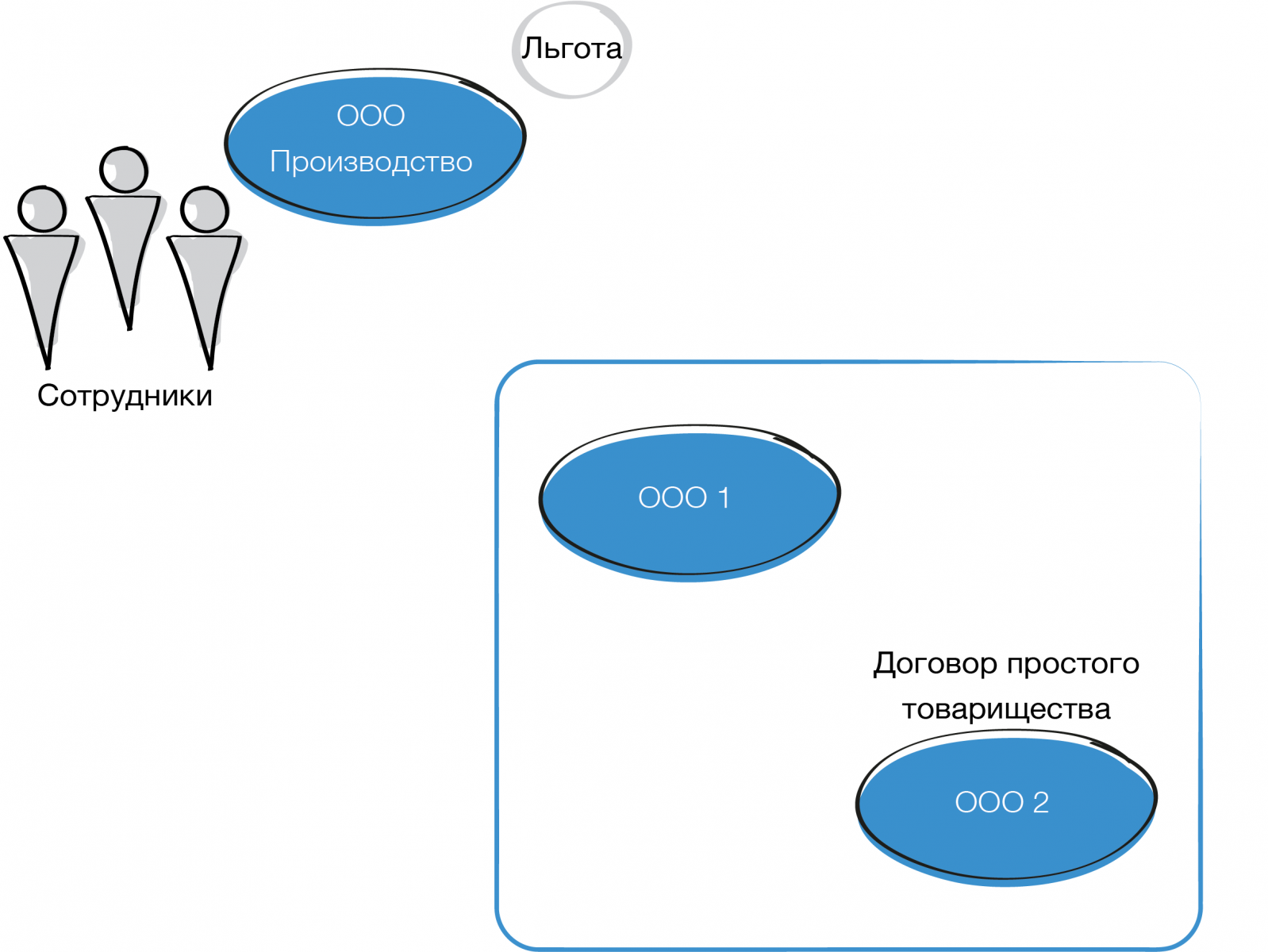

–ü—Ä–ł–ľ–Ķ—Ä 2.1.

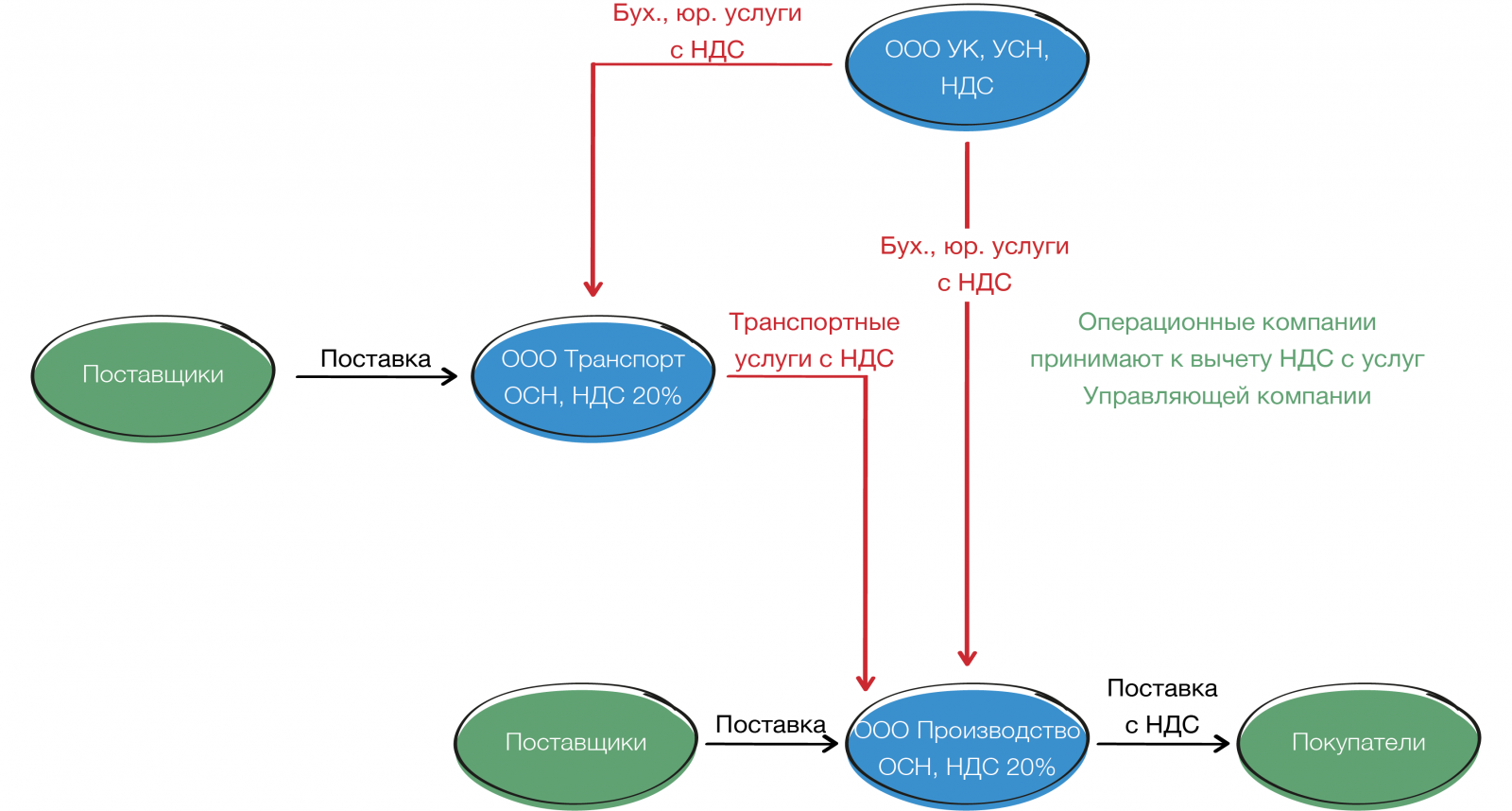

–ď—Ä—É–Ņ–Ņ–į –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ, —Ā–ĺ—Ā—ā–ĺ—Ź—Č–į—Ź –ł–∑ —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ–ĺ–Ļ —Ā–≤—Ź–∑–ļ–ł –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ļ –ł —ā—Ä–į–Ĺ—Ā–Ņ–ĺ—Ä—ā–Ĺ–ĺ–Ļ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł –Ĺ–į –ě–°–Ě —Ā –Ě–Ē–° 20 % –ł –£–Ņ—Ä–į–≤–Ľ—Ź—é—Č–Ķ–Ļ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł –Ĺ–į –£–°–Ě —Ā –ī–ĺ—Ö–ĺ–ī–ĺ–ľ –≤ 100 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ. –£–ö –ĺ–ļ–į–∑—č–≤–į–Ķ—ā –ĺ–Ņ–Ķ—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ—č–ľ —Ā—É–Ī—ä–Ķ–ļ—ā–į–ľ —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ—č–Ļ –Ĺ–į–Ī–ĺ—Ä —É—Ā–Ľ—É–≥ –Ī—É—Ö–≥–į–Ľ—ā–Ķ—Ä—Ā–ļ–ł–Ķ, —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–ł–Ķ, –ļ–į–ī—Ä–ĺ–≤—č–Ķ –ł —ā.–ī.: –° 2025 –≥–ĺ–ī–į –£–ö —Ā—ā–į–Ĺ–ĺ–≤–ł—ā—Ā—Ź –Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ĺ–ľ –Ě–Ē–°. –Ě–ĺ —ā–ĺ—ā –∂–Ķ –Ě–Ē–° —Ā —É—Ā–Ľ—É–≥ –£–ö –Ī—É–ī–Ķ—ā —É—á—ā–Ķ–Ĺ –≤ –≤—č—á–Ķ—ā–į—Ö –ĺ–Ņ–Ķ—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ—č–ľ–ł –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—Ź–ľ–ł. –£–ö –ľ–ĺ–∂–Ķ—ā –≤—č–Ī—Ä–į—ā—Ć –Ľ—é–Ī—É—é —Ā–ł—Ā—ā–Ķ–ľ—É –Ě–Ē–°, —á—ā–ĺ –∑–į–≤–ł—Ā–ł—ā –≤ —ā–ĺ–ľ —á–ł—Ā–Ľ–Ķ –ĺ—ā –ī–ĺ–Ľ–ł –Ķ–Ķ –Ě–Ē–°-–Ĺ—č—Ö —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ (—á–Ķ–ľ –≤—č—ą–Ķ –ī–ĺ–Ľ—Ź - —ā–Ķ–ľ –≤—č–≥–ĺ–ī–Ĺ–Ķ–Ķ –Ě–Ē–° 20% —Ā –≤—č—á–Ķ—ā–į–ľ–ł).

–ü–ĺ —É–ľ–ĺ–Ľ—á–į–Ĺ–ł—é, –≤ –Ņ–ĺ–ī–ĺ–Ī–Ĺ—č—Ö —Ā–ł—ā—É–į—Ü–ł—Ź—Ö –Ĺ–Ķ–≥–į—ā–ł–≤–Ĺ–ĺ–≥–ĺ –≤–Ľ–ł—Ź–Ĺ–ł—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ—č –Ĺ–Ķ—ā.

–ü—Ä–ł–ľ–Ķ—Ä 2.2.

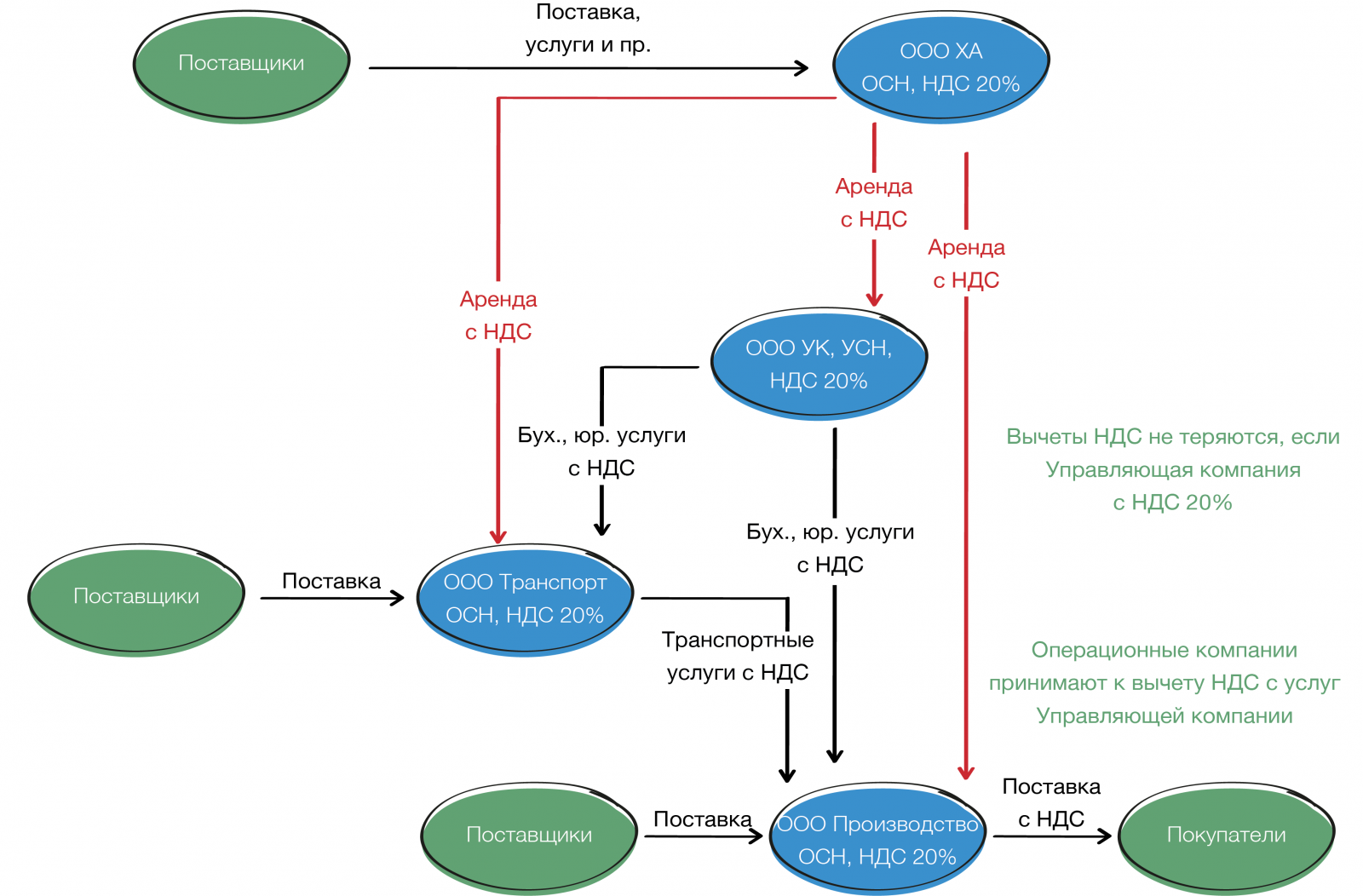

–Ē–ĺ–Ī–į–≤–ł–ľ –≤ —ā—É –∂–Ķ –ď—Ä—É–Ņ–Ņ—É –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ –Ĺ–į –ě–°–Ě.

–ē—Ā–Ľ–ł –£–Ņ—Ä–į–≤–Ľ—Ź—é—Č–į—Ź –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—Ź –Ĺ–į ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–ļ–Ķ¬Ľ —Ā –Ě–Ē–° 20% –Ĺ–Ķ—Ā–Ķ—ā —Ä–į—Ā—Ö–ĺ–ī—č –Ņ–ĺ –ī–ĺ–≥–ĺ–≤–ĺ—Ä—É –į—Ä–Ķ–Ĺ–ī—č —Ā –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ–Ķ–ľ –į–ļ—ā–ł–≤–ĺ–≤, —ā–ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į –ī–į–Ķ—ā –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć –Ĺ–Ķ —ā–Ķ—Ä—Ź—ā—Ć –≤–Ĺ—É—ā—Ä–ł–≥—Ä—É–Ņ–Ņ–ĺ–≤–ĺ–Ļ –Ě–Ē–° —Ā –į—Ä–Ķ–Ĺ–ī—č, –Ņ—Ä–ł–Ĺ–ł–ľ–į—Ź –Ķ–≥–ĺ –ļ –≤—č—á–Ķ—ā—É.

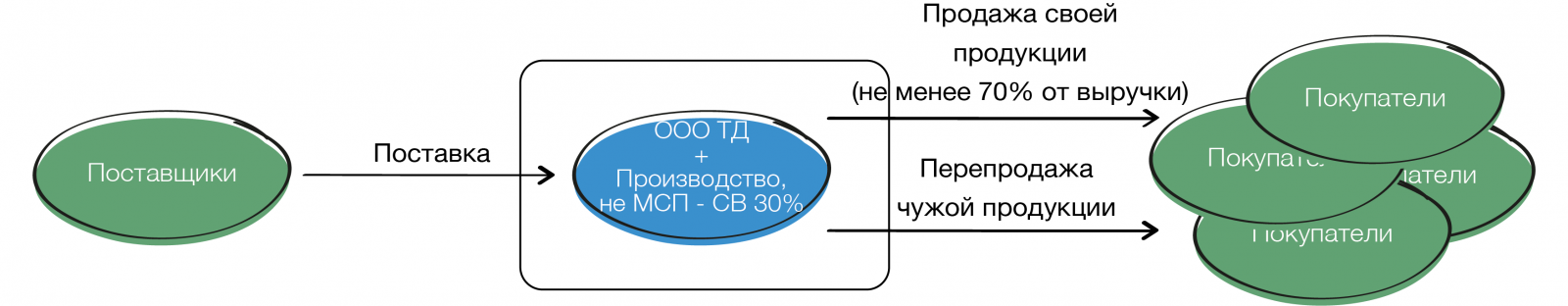

–ü—Ä–ł–ľ–Ķ—Ä 3.

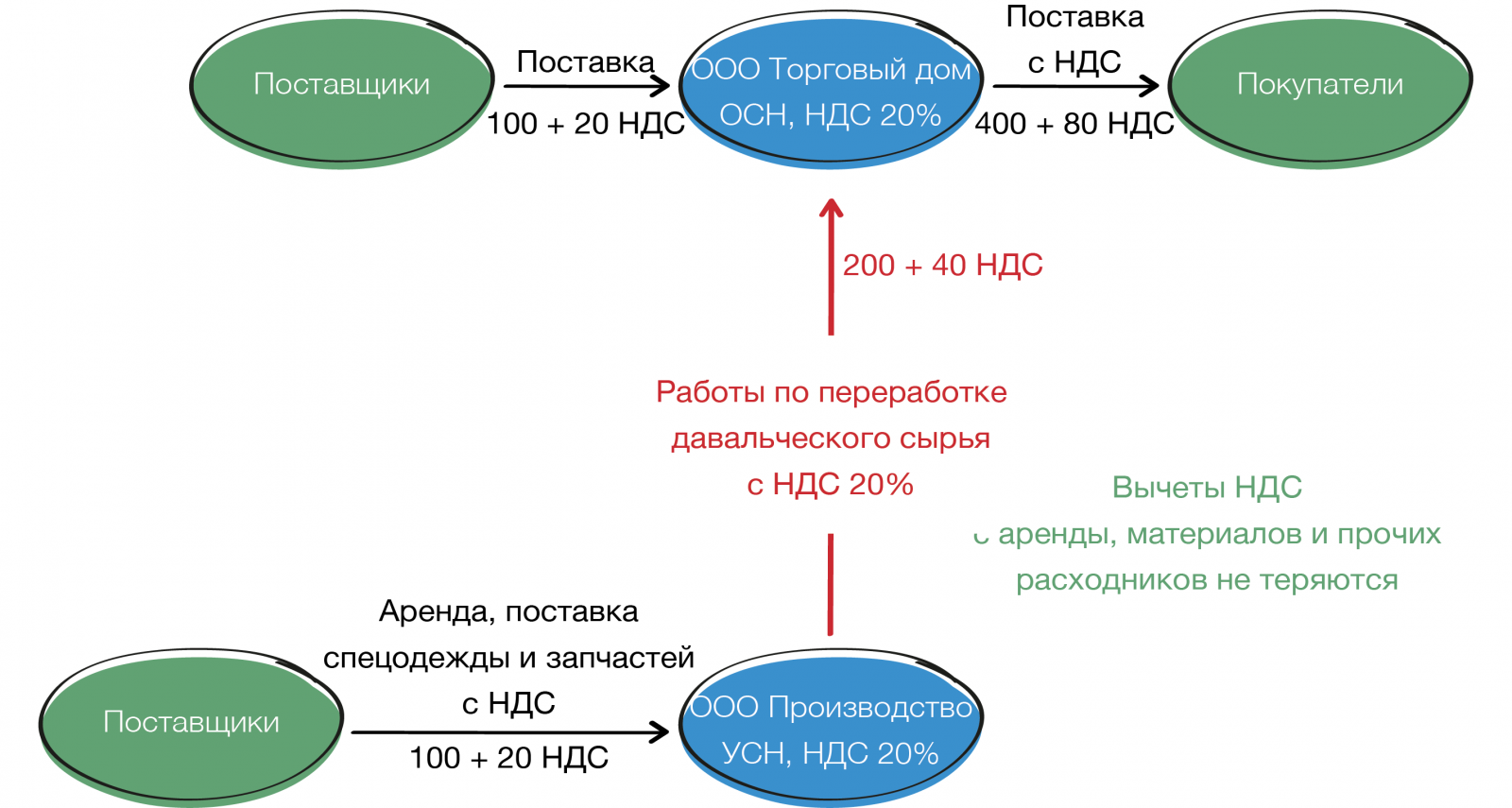

–Ę–ĺ—Ä–≥–ĺ–≤—č–Ļ –ī–ĺ–ľ (–ě–°–Ě) –ł –ü—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ (–£–°–Ě) —Ä–į–Ī–ĺ—ā–į—é—ā –Ņ–ĺ –ī–ĺ–≥–ĺ–≤–ĺ—Ä—É –Ņ–Ķ—Ä–Ķ—Ä–į–Ī–ĺ—ā–ļ–ł –ī–į–≤–į–Ľ—Ć—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ā—č—Ä—Ć—Ź (–ī–ĺ–≥–ĺ–≤–ĺ—Ä –Ņ–ĺ–ī—Ä—Ź–ī–į –ł–∂–ī–ł–≤–Ķ–Ĺ–ł–Ķ–ľ –ó–į–ļ–į–∑—á–ł–ļ–į).

–ď—Ä—É–Ņ–Ņ–į –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ —ā–į–ļ–∂–Ķ –Ĺ–Ķ—Ā–Ķ—ā –Ě–Ē–°-–Ĺ—č–Ķ —Ä–į—Ā—Ö–ĺ–ī—č:

–ü–ĺ —É–ļ–į–∑–į–Ĺ–Ĺ—č–ľ —Ā–ī–Ķ–Ľ–ļ–į–ľ –≤—Ö–ĺ–ī—Ź—Č–ł–Ļ –Ě–Ē–° –Ņ—Ä–ł–Ĺ–ł–ľ–į–Ķ—ā—Ā—Ź –ļ –≤—č—á–Ķ—ā—É –ĺ–Ī–ĺ–ł–ľ–ł —Ā—É–Ī—ä–Ķ–ļ—ā–į–ľ–ł, —ā–ĺ–≥–ī–į –ļ–į–ļ —Ā–Ķ–Ļ—á–į—Ā –≤—Ö–ĺ–ī—Ź—Č–ł–Ļ –Ě–Ē–° –Ĺ–į ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–Ĺ–ĺ–ľ¬Ľ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ —ā–Ķ—Ä—Ź–Ķ—ā—Ā—Ź. –Ē–į–Ľ–Ķ–Ķ –Ę–ĺ—Ä–≥–ĺ–≤—č–Ļ –ī–ĺ–ľ –Ņ—Ä–ł–ľ–Ķ—ā –ļ –≤—č—á–Ķ—ā—É –Ě–Ē–° –ĺ—ā –ü—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į. –Ę–ĺ –Ķ—Ā—ā—Ć –≤ –ď—Ä—É–Ņ–Ņ–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ, –≥–ī–Ķ –Ķ—Ā—ā—Ć —Ā—É–Ī—ä–Ķ–ļ—ā –Ĺ–į –£–°–Ě –∂–ł—ā—Ć –Ņ–ĺ –Ĺ–ĺ–≤—č–ľ –Ņ—Ä–į–≤–ł–Ľ–į–ľ –≤—č–≥–ĺ–ī–Ĺ–Ķ–Ķ.

–Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ –ł—Ā—á–Ķ–∑–į—é—ā –Ņ—Ä–Ķ–ī–Ņ–ĺ—Ā—č–Ľ–ļ–ł –Ě–Ē–°-–Ĺ—č–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ—č–Ķ —Ä–į—Ā—Ö–ĺ–ī—č –ł—Ā–ļ—É—Ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ ¬ę–∑–į–≤–ĺ–ī–ł—ā—ƬĽ –Ĺ–į —ā–ĺ—Ä–≥–ĺ–≤—É—é –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—é, —á—ā–ĺ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č–ľ –Ņ—Ä–ł–∑–Ĺ–į–ļ–ĺ–ľ –ł—Ā–ļ—É—Ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–≥–ĺ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź - 8 –ľ–Ķ—Ā—ā–ĺ –≤ –Ę–ě–ü-30 –Ĺ–į—ą–Ķ–≥–ĺ –ď–ł–ī–į –Ņ–ĺ –ł—Ā–ļ—É—Ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–ľ—É –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—é.

–ü—Ä–ł–ľ–Ķ—Ä 3.1.

–ü—Ä–ł–ľ–Ķ—Ä —ā–ĺ—ā –∂–Ķ, –Ĺ–ĺ —É –ü—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į –ľ–ł–Ĺ–ł–ľ—É–ľ —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ —Ā –Ě–Ē–° –ł –ĺ–Ĺ–ĺ –≤—č–Ī–ł—Ä–į–Ķ—ā: –Ľ–ł–Ī–ĺ –Ě–Ē–° 20% —Ā –≤—č—á–Ķ—ā–į–ľ–ł, –Ľ–ł–Ī–ĺ ¬ę–ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ—č–Ļ¬Ľ –Ě–Ē–° —Ā –Ņ–ĺ–Ĺ–ł–∂–Ķ–Ĺ–Ĺ–ĺ–Ļ —Ā—ā–į–≤–ļ–ĺ–Ļ 5-7%.

–ß—ā–ĺ –ľ–Ķ–Ĺ—Ź–Ķ—ā—Ā—Ź –ī–Ľ—Ź –Ę–ĺ—Ä–≥–ĺ–≤–ĺ–≥–ĺ –ī–ĺ–ľ–į?

–ö–į–∂–Ķ—ā—Ā—Ź, –ī–Ľ—Ź –Ĺ–Ķ–≥–ĺ –≤—č–Ī–ĺ—Ä –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –ü—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ–ľ –Ĺ–Ķ –ł–ľ–Ķ–Ķ—ā –∑–Ĺ–į—á–Ķ–Ĺ–ł—Ź, –ĺ–Ĺ –≤ –Ľ—é–Ī–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –≤–Ņ—Ä–į–≤–Ķ –Ņ—Ä–ł–Ĺ—Ź—ā—Ć –Ě–Ē–° –ļ –≤—č—á–Ķ—ā—É (–Ņ—Ä–į–≤–ĺ –Ĺ–į –≤—č—á–Ķ—ā —É –Ņ–ĺ–ļ—É–Ņ–į—ā–Ķ–Ľ–Ķ–Ļ –Ĺ–Ķ —Ā—ā–į–≤–ł—ā—Ā—Ź –≤ –∑–į–≤–ł—Ā–ł–ľ–ĺ—Ā—ā—Ć –ĺ—ā –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź–Ķ–ľ–ĺ–Ļ –Ņ—Ä–ĺ–ī–į–≤—Ü–ĺ–ľ —Ā–ł—Ā—ā–Ķ–ľ—č –Ě–Ē–°) –ł –Ě–Ē–° –Ņ–ĺ –ď—Ä—É–Ņ–Ņ–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –Ī—É–ī–Ķ—ā –ĺ–ī–ł–Ĺ–į–ļ–ĺ–≤—č–Ļ (–≤ –Ĺ–į—ą–Ķ–ľ –Ņ—Ä–ł–ľ–Ķ—Ä–Ķ —É—Ā–Ľ–ĺ–≤–Ĺ—č–Ķ 60 —Ä—É–Ī–Ľ–Ķ–Ļ). –ě–ī–Ĺ–į–ļ–ĺ —É–Ņ–Ľ–į—á–ł–≤–į–Ķ–ľ—č–Ļ –≤ –Ī—é–ī–∂–Ķ—ā –Ě–Ē–° –Ņ–Ķ—Ä–Ķ—Ä–į—Ā–Ņ—Ä–Ķ–ī–Ķ–Ľ—Ź–Ķ—ā—Ā—Ź –Ņ–ĺ-—Ä–į–∑–Ĺ–ĺ–ľ—É, —á—ā–ĺ –ľ–ĺ–∂–Ķ—ā –ł–ľ–Ķ—ā—Ć –∑–Ĺ–į—á–Ķ–Ĺ–ł–Ķ –ī–Ľ—Ź —Ä–Ķ–≥—É–Ľ–ł—Ä–ĺ–≤–į–Ĺ–ł—Ź –ī–ĺ–Ľ–ł –≤—č—á–Ķ—ā–ĺ–≤ –Ĺ–į –ļ–į–∂–ī–ĺ–ľ –ł–∑ —Ā—É–Ī—ä–Ķ–ļ—ā–ĺ–≤ (–ļ–į–ļ –ł–∑–≤–Ķ—Ā—ā–Ĺ–ĺ —ć—ā–ĺ—ā –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ—Ć –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ–ł—Ä—É–Ķ—ā—Ā—Ź –§–Ě–°).

–ü—Ä–ł–ľ–Ķ—Ä 3.2.

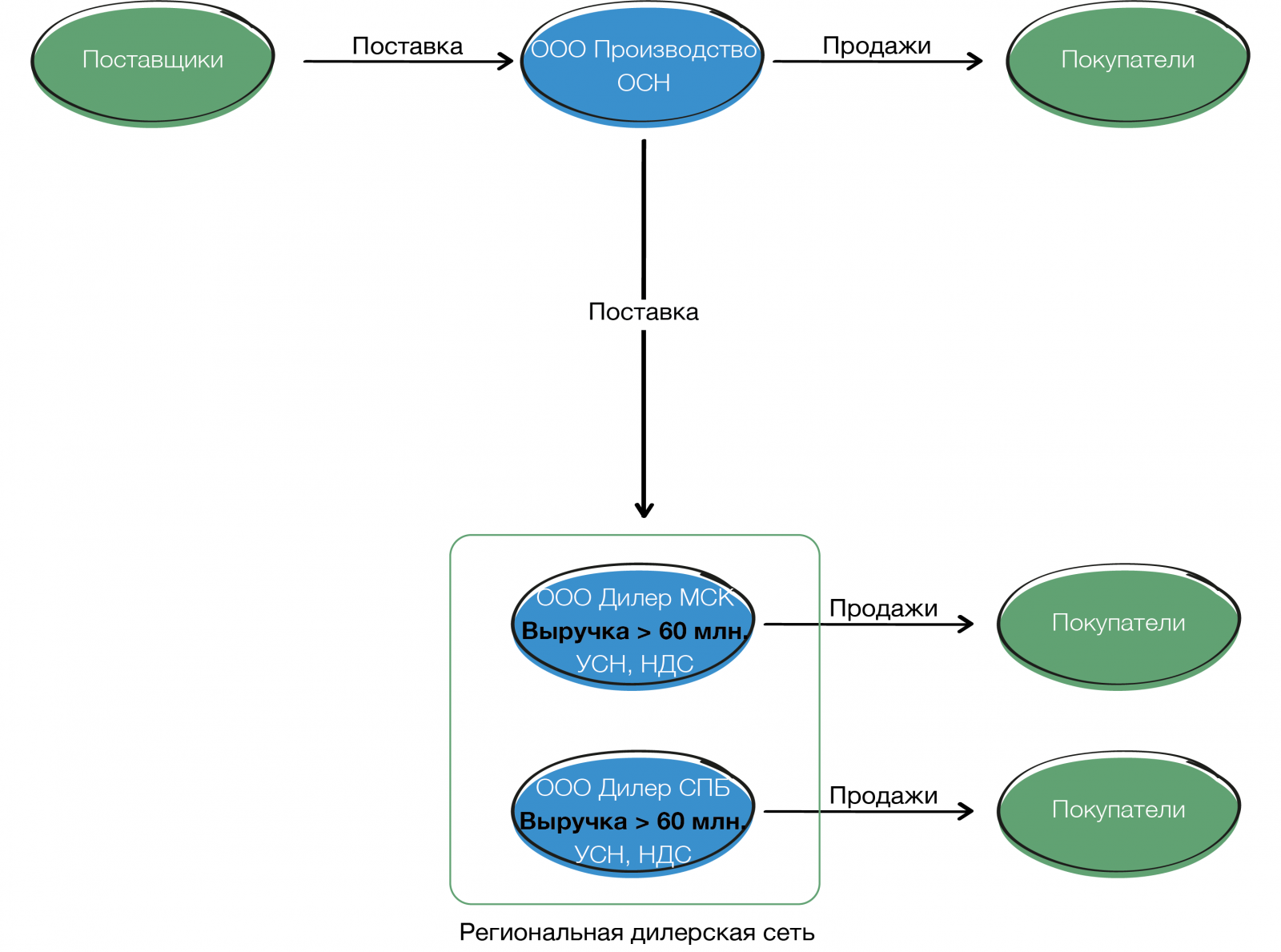

–ü–ĺ–Ĺ—Ź—ā–Ĺ–ĺ–Ķ –ī–Ķ–Ľ–ĺ, —á—ā–ĺ –ī–Ľ—Ź –ď—Ä—É–Ņ–Ņ—č –ĺ–ī–Ĺ–ĺ–∑–Ĺ–į—á–Ĺ–ĺ —Ā—ā–į–Ĺ–Ķ—ā —Ö—É–∂–Ķ, –ļ–ĺ–≥–ī–į —Ä–Ķ—á—Ć –ł–ī–Ķ—ā –ĺ –ü—Ä–ĺ–ł–∑–≤–ĺ–ī–ł—ā–Ķ–Ľ–Ķ –Ĺ–į –ě–°–Ě –ł —Ā–≤–ĺ–Ķ–Ļ —Ā–Ī—č—ā–ĺ–≤–ĺ–Ļ —Ā–Ķ—ā–ł –ł–∑ —É–Ņ—Ä–ĺ—Č–Ķ–Ĺ—Ü–Ķ–≤ —Ā –Ě–Ē–°. –í–ĺ–∑–Ĺ–ł–ļ–į–Ķ—ā –Ě–Ē–° —Ā –ł—Ö –Ĺ–į—Ü–Ķ–Ĺ–ļ–ł (–Ķ—Ā–Ľ–ł —Ä—č–Ĺ–ĺ—á–Ĺ—č–Ļ –Ņ–ĺ—ā–ĺ–Ľ–ĺ–ļ –Ĺ–Ķ –Ņ–ĺ–∑–≤–ĺ–Ľ–ł—ā –Ņ–ĺ–ī–Ĺ—Ź—ā—Ć —Ü–Ķ–Ĺ—č).

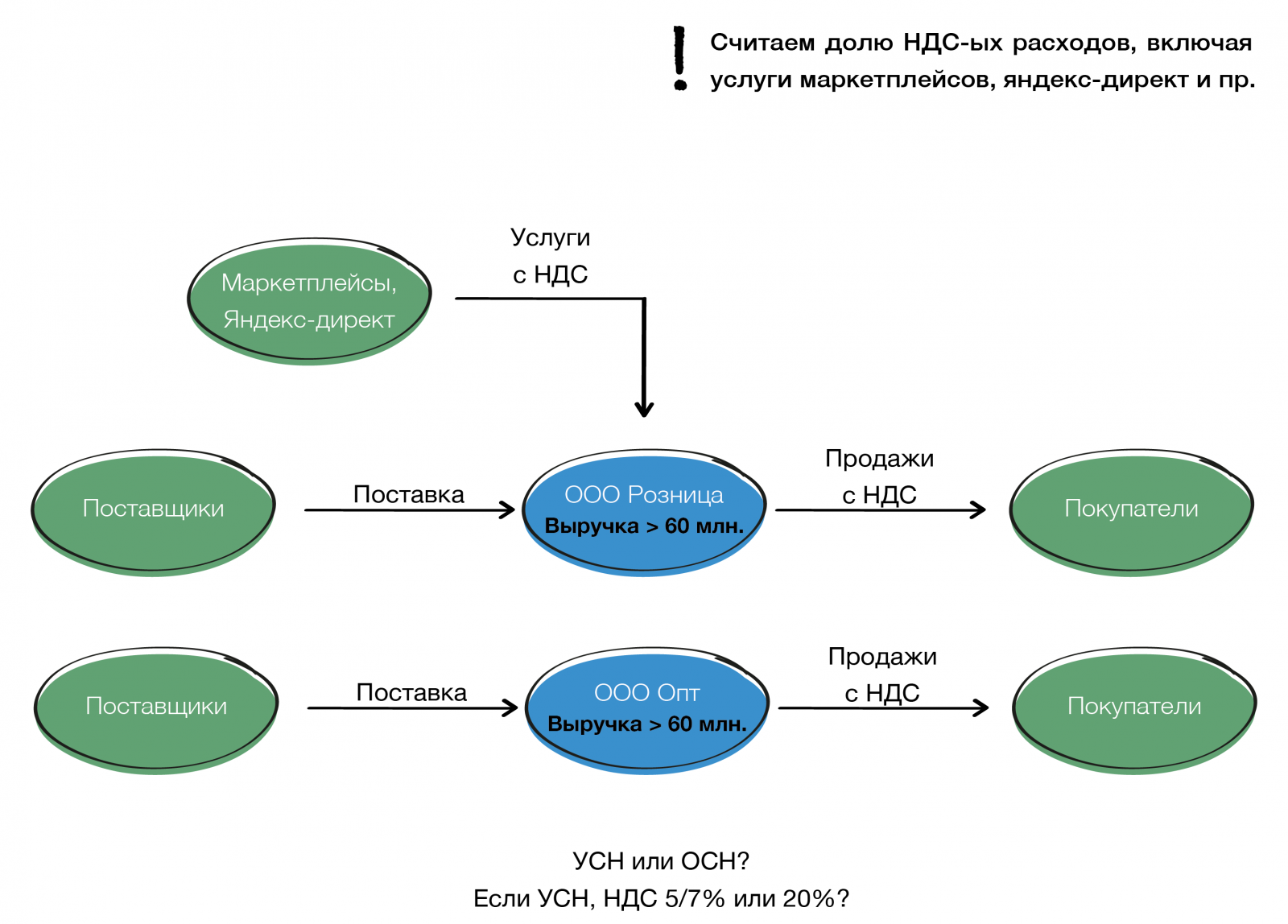

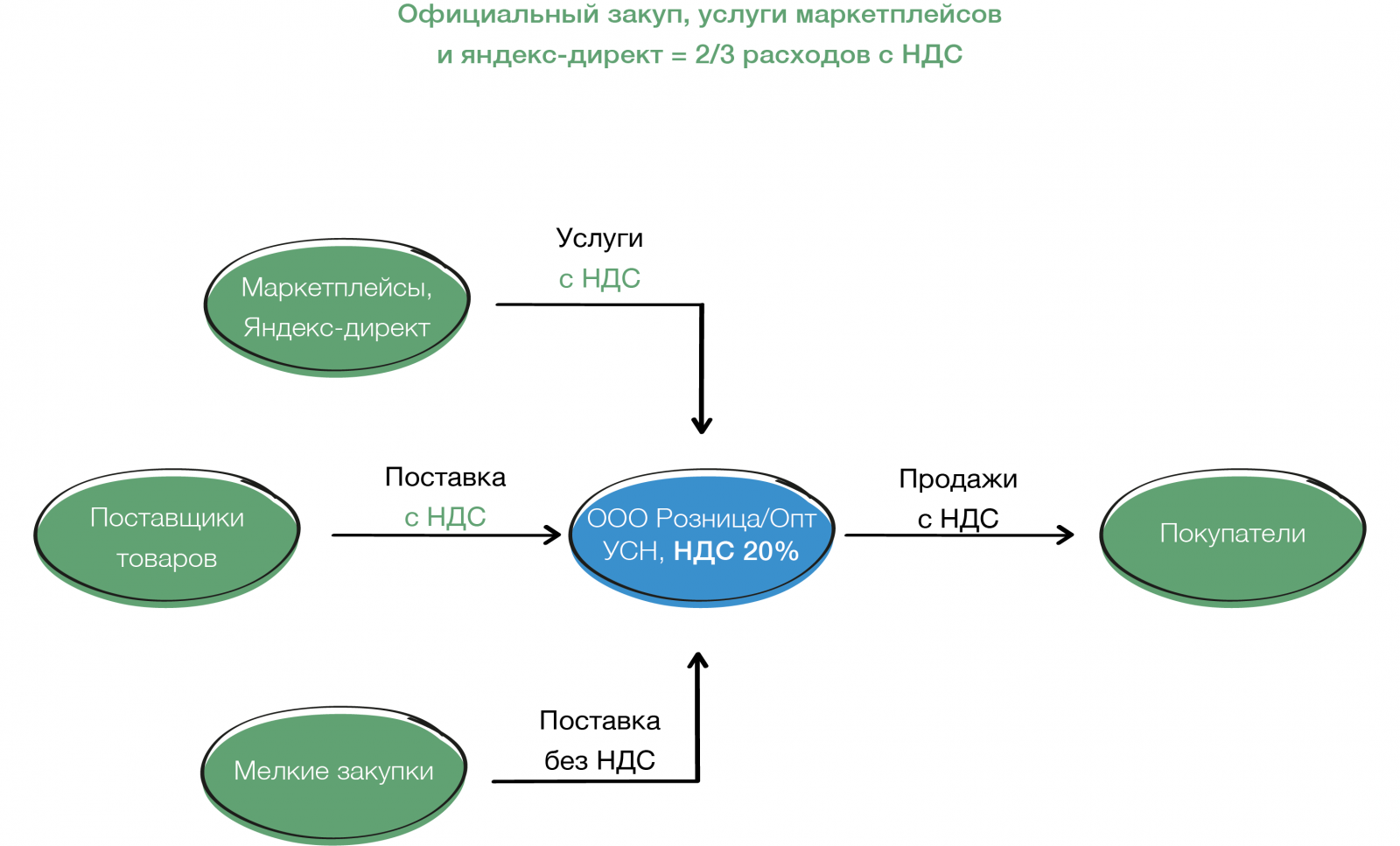

–ü—Ä–ł–ľ–Ķ—Ä 4.

–•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ —Ā –ī–ĺ—Ö–ĺ–ī–ĺ–ľ –Ī–ĺ–Ľ–Ķ–Ķ 60 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –Ĺ–į –£–°–Ě —Ā 20% –Ě–Ē–° –ł –Ņ—Ä–ł–Ĺ–ł–ľ–į–Ķ—ā –ļ –≤—č—á–Ķ—ā—É –Ě–Ē–° –ĺ—ā –Ņ–ĺ–ī—Ä—Ź–ī—á–ł–ļ–ĺ–≤ –Ņ—Ä–ł –≤—č–Ņ–ĺ–Ľ–Ĺ–Ķ–Ĺ–ł–ł —Ä–į–Ī–ĺ—ā –Ņ–ĺ —Ä–Ķ–ľ–ĺ–Ĺ—ā—É, —Ä–Ķ–ļ–ĺ–Ĺ—Ā—ā—Ä—É–ļ—Ü–ł–ł –Ņ–ĺ–ľ–Ķ—Č–Ķ–Ĺ–ł–Ļ (–Ņ—Ä–ł —É—Ā–Ľ–ĺ–≤–ł–ł –ī–ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ–≥–ĺ –≤—Ö–ĺ–ī—Ź—Č–Ķ–≥–ĺ –Ě–Ē–° –ī–Ľ—Ź –ĺ–Ī–ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł—Ź –≤—č–Ī–ĺ—Ä–į —Ā—ā–į–≤–ļ–ł 20%).

–ē—Ā—ā—Ć —Ā–ľ—č—Ā–Ľ —Ä–į—Ā—Ā—á–ł—ā–į—ā—Ć –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ —Ä–ĺ–∑–Ĺ–ł—á–Ĺ—č–ľ–ł —Ā—É–Ī—ä–Ķ–ļ—ā–į–ľ–ł –ě–°–Ě –ł–Ľ–ł –£–°–Ě —Ā –Ě–Ē–° 20%, —á—ā–ĺ–Ī—č –Ņ—Ä–ł–Ĺ–ł–ľ–į—ā—Ć –ļ –≤—č—á–Ķ—ā—É –Ě–Ē–° –Ņ–ĺ –ī–ĺ–≥–ĺ–≤–ĺ—Ä–į–ľ —Ā –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ–Ķ–ľ –ź–ļ—ā–ł–≤–ĺ–≤. –í–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ —Ā —ā–ĺ—á–ļ–ł –∑—Ä–Ķ–Ĺ–ł—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–į –≤ —Ü–Ķ–Ľ–ĺ–ľ –Ě–Ē–° –ĺ—ā –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ź –į–ļ—ā–ł–≤–ĺ–≤ –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä—É–Ķ—ā—Ā—Ź —Ä–į—Ā—Ö–ĺ–ī–į–ľ–ł —Ā –Ě–Ē–° –ł–∑–≤–Ĺ–Ķ (–Ņ—Ä–ł –ł—Ö –ī–ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ—Ā—ā–ł).

–Ď–ł–∑–Ĺ–Ķ—Ā –Ī—É–ī–Ķ—ā –≤ –ľ–ł–Ĺ—É—Ā–Ķ, –Ķ—Ā–Ľ–ł –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ –ĺ–Ī—Ź–∑–į–Ĺ –ł—Ā—á–ł—Ā–Ľ—Ź—ā—Ć –Ě–Ē–°, –į –ĺ–Ņ–Ķ—Ä–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ķ —Ā—É–Ī—ä–Ķ–ļ—ā—č –Ĺ–Ķ –≤—č—ą–Ľ–ł –∑–į 60 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –ī–ĺ—Ö–ĺ–ī–į –ł, —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, –Ĺ–Ķ —Ź–≤–Ľ—Ź—é—ā—Ā—Ź –Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į–ľ–ł –Ě–Ē–° - –≤–ĺ–∑–Ĺ–ł–ļ–į–Ķ—ā –ī–ĺ–Ņ–ĺ–Ľ–Ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–į—Ź –Ĺ–į–≥—Ä—É–∑–ļ–į –Ī–Ķ–∑ –≤–Ĺ—É—ā—Ä–Ķ–Ĺ–Ĺ–Ķ–Ļ –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–į—Ü–ł–ł. –•–ĺ—ā—Ź, —á–Ķ—Ā—ā–Ĺ–ĺ –≥–ĺ–≤–ĺ—Ä—Ź, –≤–ĺ–∑–Ĺ–ł–ļ–Ĺ–ĺ–≤–Ķ–Ĺ–ł–Ķ —ā–į–ļ–ĺ–Ļ —Ā–ł—ā—É–į—Ü–ł–ł –ľ–į–Ľ–ĺ–≤–Ķ—Ä–ĺ—Ź—ā–Ĺ–ĺ, —Ā–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ –Ĺ–Ķ –≤—č–Ņ–į–ī–Ķ—ā –∑–į –≤—č—Ä—É—á–ļ—É 60 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –≤–≤–ł–ī—É –ĺ–Ī—Č–Ķ–Ļ –ļ–ĺ–ľ–Ņ–į–ļ—ā–Ĺ–ĺ—Ā—ā–ł –Ī–ł–∑–Ĺ–Ķ—Ā–į.

–ü—Ä–ł–ľ–Ķ—Ä 4.1.

–Ě–ĺ–≤–į—Ź —Ā–ł—Ā—ā–Ķ–ľ–į –ļ–ĺ–ĺ—Ä–ī–ł–Ĺ–į—ā –≤ —Ü–Ķ–Ľ–ĺ–ľ —Ā–Ĺ–ł–ľ–į–Ķ—ā —á–į—Ā—ā—Ć –≤–ĺ–Ņ—Ä–ĺ—Ā–ĺ–≤ –ļ –ľ–Ķ—Ā—ā—É –ł —Ä–ĺ–Ľ–ł –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ź –į–ļ—ā–ł–≤–ĺ–≤ –≤ –≥—Ä—É–Ņ–Ņ–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ. –Ę–Ķ–ľ –Ī–ĺ–Ľ–Ķ–Ķ, —á—ā–ĺ –ī–Ľ—Ź ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–ļ–ł¬Ľ –ł –Ľ–ł–ľ–ł—ā –Ņ–ĺ –ĺ—Ā–Ĺ–ĺ–≤–Ĺ—č–ľ —Ā—Ä–Ķ–ī—Ā—ā–≤–į–ľ –Ņ–ĺ–ī–Ĺ—Ź—ā –ī–ĺ 200 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ. –° —ā–Ķ–ľ –∂–Ķ –Ľ–ł–∑–ł–Ĺ–≥–ĺ–ľ —ā–Ķ–Ņ–Ķ—Ä—Ć –≥–į–ī–į—ā—Ć –Ĺ–Ķ –Ĺ–į–ī–ĺ: –Ě–Ē–° —Ā –Ľ–ł–∑–ł–Ĺ–≥–ĺ–≤—č—Ö –Ņ–Ľ–į—ā–Ķ–∂–Ķ–Ļ —ā–Ķ–Ņ–Ķ—Ä—Ć –Ĺ–Ķ –Ņ–ĺ—ā–Ķ—Ä—Ź–Ķ—ā—Ā—Ź –≤–Ĺ—É—ā—Ä–ł –≥—Ä—É–Ņ–Ņ—č, –Ķ—Ā–Ľ–ł –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ—Ć –į–ļ—ā–ł–≤–ĺ–≤ –Ĺ–į –£–°–Ě —Ā –Ě–Ē–° 20%.

–í –ļ–į–∂–ī–ĺ–ľ –ļ–ĺ–Ĺ–ļ—Ä–Ķ—ā–Ĺ–ĺ–ľ —Ā–Ľ—É—á–į–Ķ - —Ā—á–ł—ā–į–Ķ–ľ –ī–ĺ–Ľ—é –Ě–Ē–°-–Ĺ—č—Ö —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ (–≤—Ā–Ķ —É—Ā–Ľ—É–≥–ł –ľ–į—Ä–ļ–Ķ—ā–Ņ–Ľ–Ķ–Ļ—Ā–ĺ–≤, –Į–Ĺ–ī–Ķ–ļ—Ā-–ī–ł—Ä–Ķ–ļ—ā - —Ā –Ě–Ē–°). –†–Ķ–∑—É–Ľ—Ć—ā–į—ā –ľ–ĺ–∂–Ķ—ā –Ī—č—ā—Ć –Ĺ–Ķ–ĺ—á–Ķ–≤–ł–ī–Ĺ—č–ľ.

–í –ļ–ĺ–Ĺ–ļ—Ä–Ķ—ā–Ĺ–ĺ–Ļ —Ā–ł—ā—É–į—Ü–ł–ł ¬ę—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–ļ–į¬Ľ –ł –Ě–Ē–° —Ā –≤—č—á–Ķ—ā–į–ľ–ł –ľ–ĺ–∂–Ķ—ā –Ī—č—ā—Ć –≤—č–≥–ĺ–ī–Ĺ–Ķ–Ķ, –ļ–ĺ–≥–ī–į –ī–ĺ–Ľ—Ź –≤—č—á–Ķ—ā–ĺ–≤ –≤—č—Ā–ĺ–ļ–į—Ź. –Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, —Ö–ĺ—Ä–ĺ—ą–ł–Ļ –ĺ—Ą–ł—Ü–ł–į–Ľ—Ć–Ĺ—č–Ļ –∑–į–ļ—É–Ņ + –Ņ—Ä–ĺ–ī–į–Ķ–ľ –Ĺ–į –ľ–į—Ä–ļ–Ķ—ā–Ņ–Ľ–Ķ–Ļ—Ā–į—Ö, –ļ–ĺ–ľ–ł—Ā—Ā–ł—Ź –ļ–ĺ—ā–ĺ—Ä—č—Ö (—Ā —É—á–Ķ—ā–ĺ–ľ —Ä–Ķ–ļ–Ľ–į–ľ—č, –Ľ–ĺ–≥–ł—Ā—ā–ł–ļ–ł –ł –Ņ—Ä–ĺ—á–ł—Ö –ĺ–Ī—Ź–∑–į—ā–Ķ–Ľ—Ć–Ĺ—č—Ö —Ā–Ī–ĺ—Ä–ĺ–≤) –ľ–ĺ–∂–Ķ—ā –ī–ĺ–Ļ—ā–ł –ł –ī–ĺ 30 %.

–®–ĺ–ļ-–≤—č–≤–ĺ–ī! –£—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ –Ī–ł–∑–Ĺ–Ķ—Ā –ī–ĺ—Ö–ĺ–ī–Ĺ–ĺ—Ā—ā—Ć—é –ĺ—ā 60 –ľ–Ľ–Ĺ –ī–ĺ–Ľ–∂–Ķ–Ĺ –Ņ–Ľ–į—ā–ł—ā—Ć –Ě–Ē–°, –≤ –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č—Ö —Ā–Ľ—É—á–į—Ź—Ö –ě–°–Ě –ľ–ĺ–∂–Ķ—ā –ĺ–ļ–į–∑–į—ā—Ć—Ā—Ź –≤—č–≥–ĺ–ī–Ĺ–Ķ–Ķ –£–°–Ě.

–Ě–į–Ņ—Ä–ł–ľ–Ķ—Ä, –Ņ—Ä–ł –ľ–į—Ä–∂–ł–Ĺ–į–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –ľ–Ķ–Ĺ–Ķ–Ķ 10% (—á—ā–ĺ –Ĺ–Ķ—Ä–Ķ–ī–ļ–ĺ—Ā—ā—Ć –ī–Ľ—Ź –ĺ–Ņ—ā–ĺ–≤–ł–ļ–ĺ–≤) –ĺ–Ī—Č–į—Ź —Ā–ł—Ā—ā–Ķ–ľ–į —Ā –≤—č—Ā–ĺ–ļ–ĺ–Ļ –ī–ĺ–Ľ–Ķ–Ļ –≤—č—á–Ķ—ā–ĺ–≤ –Ņ–ĺ –Ě–Ē–° –ľ–ĺ–∂–Ķ—ā –ļ–ĺ–Ĺ–ļ—É—Ä–ł—Ä–ĺ–≤–į—ā—Ć —Ā –£–°–Ě –Ĺ–į –ľ–ł–Ĺ–ł–ľ–į–Ľ—Ć–Ĺ–ĺ–ľ –Ĺ–į–Ľ–ĺ–≥–Ķ 1% —Ā –ī–ĺ—Ö–ĺ–ī–į.–Ņ—É–Ĺ–ļ—ā 6 —Ā—ā–į—ā—Ć–ł 346.18 –Ě–ö –†–§

–í—č–ī–Ķ–Ľ–Ķ–Ĺ–ł–Ķ –≤ –≥—Ä—É–Ņ–Ņ–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –ī–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ź –Ĺ–Ķ–ľ–į—ā–Ķ—Ä–ł–į–Ľ—Ć–Ĺ—č—Ö –į–ļ—ā–ł–≤–ĺ–≤ –∑–į—á–į—Ā—ā—É—é –Ņ—Ä–ĺ–ł—Ā—Ö–ĺ–ī–ł—ā —á–Ķ—Ä–Ķ–∑ —Ā–≤—Ź–∑–ļ—É ¬ę–Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ć –Ę–ó (—ā–ĺ–≤–į—Ä–Ĺ–ĺ–≥–ĺ –∑–Ĺ–į–ļ–į) - –§—Ä–į–Ĺ—á–į–Ļ–∑–Ķ—Ä - –≥—Ä—É–Ņ–Ņ–į —Ą—Ä–į–Ĺ—á–į–Ļ–∑–ł¬Ľ. –ü–ĺ —É–ļ–į–∑–į–Ĺ–Ĺ–ĺ–Ļ —Ü–Ķ–Ņ–ĺ—á–ļ–Ķ –Ĺ–į –ī–≤—É—Ö –∑–≤–Ķ–Ĺ—Ć—Ź—Ö –ľ–ĺ–∂–Ķ—ā –ĺ–Ī—Ä–į–∑–ĺ–≤—č–≤–į—ā—Ć—Ā—Ź –Ě–Ē–°, –Ĺ–į —á—ā–ĺ –≤–Ľ–ł—Ź—é—ā –į) –į–Ņ–Ņ–Ķ—ā–ł—ā—č –ī–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ź –Ę–ó –Ņ–ĺ —Ä–ĺ—Ź–Ľ—ā–ł, –Ī) –ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ–ĺ—Ā—ā—Ć –ł –≤–Ķ–Ľ–ł—á–ł–Ĺ–į —Ā–Ķ—ā–ł —Ą—Ä–į–Ĺ—á–į–Ļ–∑–ł. –° —Ä–į–∑–Ĺ—č–ľ–ł –ł—Ā—Ö–ĺ–ī–Ĺ—č–ľ–ł –≤–ĺ–∑–ľ–ĺ–∂–Ĺ—č 4 –≤–į—Ä–ł–į–Ĺ—ā–į —É–Ņ–Ľ–į—ā—č –Ě–Ē–°:

1 –≤–į—Ä–ł–į–Ĺ—ā ¬ę–°–ļ—Ä–ĺ–ľ–Ĺ—č–Ļ¬Ľ:

–Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ć –Ę–ó –ł –§—Ä–į–Ĺ—á–į–Ļ–∑–Ķ—Ä –Ņ–ĺ–Ľ—É—á–į—é—ā –ī–ĺ—Ö–ĺ–ī –ī–ĺ 60 –ľ–Ľ–Ĺ, —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, –ī–ĺ–Ņ–ĺ–Ľ–Ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ļ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –Ĺ–į–≥—Ä—É–∑–ļ–ł –Ĺ–Ķ –≤–ĺ–∑–Ĺ–ł–ļ–į–Ķ—ā,

2 –≤–į—Ä–ł–į–Ĺ—ā ¬ę–Ď—é—Ä–ĺ–ļ—Ä–į—ā–ł—á–Ķ—Ā–ļ–ł–Ļ¬Ľ:

–Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ć –Ę–ó —É–ļ–Ľ–į–ī—č–≤–į–Ķ—ā—Ā—Ź –≤ 60 –ľ–Ľ–Ĺ, –Ĺ–ĺ —Ā–Ķ—ā—Ć —Ą—Ä–į–Ĺ—á–į–Ļ–∑–ł —Ä–į–∑—Ä–ĺ—Ā–Ľ–į—Ā—Ć, —ā–į–ļ —á—ā–ĺ –Ĺ–į –§—Ä–į–Ĺ—á–į–Ļ–∑–Ķ—Ä–Ķ –į–ļ–ļ—É–ľ—É–Ľ–ł—Ä—É–Ķ—ā—Ā—Ź –ī–ĺ 250/450 –ľ–Ľ–Ĺ, —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, –≤–ĺ–∑–Ĺ–ł–ļ–į–Ķ—ā –ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ—č–Ļ –Ě–Ē–° –≤ —Ä–į–∑–ľ–Ķ—Ä–Ķ 5-7% —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ –Ķ–≥–ĺ –ī–ĺ—Ö–ĺ–ī—É

3 –≤–į—Ä–ł–į–Ĺ—ā ¬ę–Ę—Ä–į–Ĺ–∂–ł—Ä–į¬Ľ:

–Ě–į –§—Ä–į–Ĺ—á–į–Ļ–∑–Ķ—Ä–Ķ –į–ļ–ļ—É–ľ—É–Ľ–ł—Ä—É–Ķ—ā—Ā—Ź –ī–ĺ—Ö–ĺ–ī —Ā–≤—č—ą–Ķ 60 –ľ–Ľ–Ĺ, –Ĺ–ĺ –ł –Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ć –Ę–ó –∑–į–Ī–ł—Ä–į–Ķ—ā –ī–ĺ—Ö–ĺ–ī —Ā–≤—č—ą–Ķ 60 –ľ–Ľ–Ĺ, —á—ā–ĺ –Ņ—Ä–ł–≤–ĺ–ī–ł—ā –ļ –ī–≤–ĺ–Ļ–Ĺ–ĺ–Ļ —É–Ņ–Ľ–į—ā–Ķ –Ě–Ē–° —Ā —Ä–ĺ—Ź–Ľ—ā–ł –Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ź –Ę–ó

4 –≤–į—Ä–ł–į–Ĺ—ā ¬ę–Ē–į–Ľ—Ć–Ĺ–ĺ–≤–ł–ī–Ĺ—č–Ļ¬Ľ:

–í–ľ–Ķ—Ā—ā–ĺ —Ä–ĺ—Ź–Ľ—ā–ł - –Ē–ł–≤–ł–ī–Ķ–Ĺ–ī—č –Ņ–ĺ–ī 15% –Ě–Ē–§–õ –ĺ—ā —É—á–į—Ā—ā–ł—Ź –≤–ĺ –§—Ä–į–Ĺ—á–į–Ļ–∑–Ķ—Ä–Ķ.

–ě–Ī—Ä–į—Č–į–Ķ–ľ –≤–Ĺ–ł–ľ–į–Ĺ–ł–Ķ, —á—ā–ĺ –Ņ—Ä–ł —Ä–Ķ—ą–Ķ–Ĺ–ł–ł –Ē–Ķ—Ä–∂–į—ā–Ķ–Ľ—Ź –Ę–ó (–ĺ–Ī—č—á–Ĺ–ĺ —ć—ā–ĺ –ě—Ā–Ĺ–ĺ–≤–į—ā–Ķ–Ľ—Ć –Ī–ł–∑–Ĺ–Ķ—Ā–į) —É–Ľ–ĺ–∂–ł—ā—Ć—Ā—Ź –≤ 60 –ľ–Ľ–Ĺ —Ä–ĺ—Ź–Ľ—ā–ł, –∂–Ķ–Ľ–į–Ķ–ľ—č–Ļ –ī–ĺ—Ö–ĺ–ī –ľ–ĺ–∂–Ĺ–ĺ –ī–ĺ–Ī—Ä–į—ā—Ć —á–Ķ—Ä–Ķ–∑ –ł–Ĺ—č–Ķ –ł–Ĺ—Ā—ā—Ä—É–ľ–Ķ–Ĺ—ā—č (–Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, –ī–ł–≤–ł–ī–Ķ–Ĺ–ī—č –ĺ—ā —É—á–į—Ā—ā–ł—Ź –≤ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł—Ź—Ö –≥—Ä—É–Ņ–Ņ—č —Ā —É—á–Ķ—ā–ĺ–ľ –Ņ—Ä–ł–Ĺ—Ü–ł–Ņ–ĺ–≤ —Ā—ā—Ä—É–ļ—ā—É—Ä–ł—Ä–ĺ–≤–į–Ĺ–ł—Ź, –≤ —ā.—á. –ī–Ķ—Ü–Ķ–Ĺ—ā—Ä–į–Ľ–ł–∑–ĺ–≤–į–Ĺ–Ĺ–ĺ–≥–ĺ –≤–Ľ–į–ī–Ķ–Ĺ–ł—Ź)

–Ě–į—Ā—ā–į–ł–≤–į–Ķ–ľ –Ĺ–Ķ –≥–Ĺ–į—ā—Ć—Ā—Ź –∑–į –ĺ—á–Ķ–≤–ł–ī–Ĺ–ĺ–Ļ —ć–ļ–ĺ–Ĺ–ĺ–ľ–ł–Ķ–Ļ: –Ĺ–Ķ –ī—Ä–ĺ–Ī–ł—ā—Ć –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć –ł–ľ–Ķ—é—Č–ł—Ö—Ā—Ź —Ā—É–Ī—ä–Ķ–ļ—ā–ĺ–≤ –Ņ–ĺ–ī –Ĺ–ĺ–≤—č–Ķ —Ä–Ķ–į–Ľ–ł–ł. –ě—á–Ķ–≤–ł–ī–Ĺ–į—Ź –Ņ—Ä–ł—á–ł–Ĺ–Ĺ–ĺ-—Ā–Ľ–Ķ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–į—Ź —Ā–≤—Ź–∑—Ć –ľ–Ķ–∂–ī—É –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–ľ–ł –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź–ľ–ł –ł –≤–į—ą–ł–ľ–ł —ā–Ķ–Ľ–ĺ–ī–≤–ł–∂–Ķ–Ĺ–ł—Ź–ľ–ł –Ī—É–ī–Ķ—ā –Ņ—Ä–ĺ—Ā—ā–ĺ –ļ—Ä–ł—á–į—ā—Ć –ĺ –≤–į—ą–ł—Ö –ł—Ā—ā–ł–Ĺ–Ĺ—č—Ö –Ĺ–į–ľ–Ķ—Ä–Ķ–Ĺ–ł—Ź—Ö.

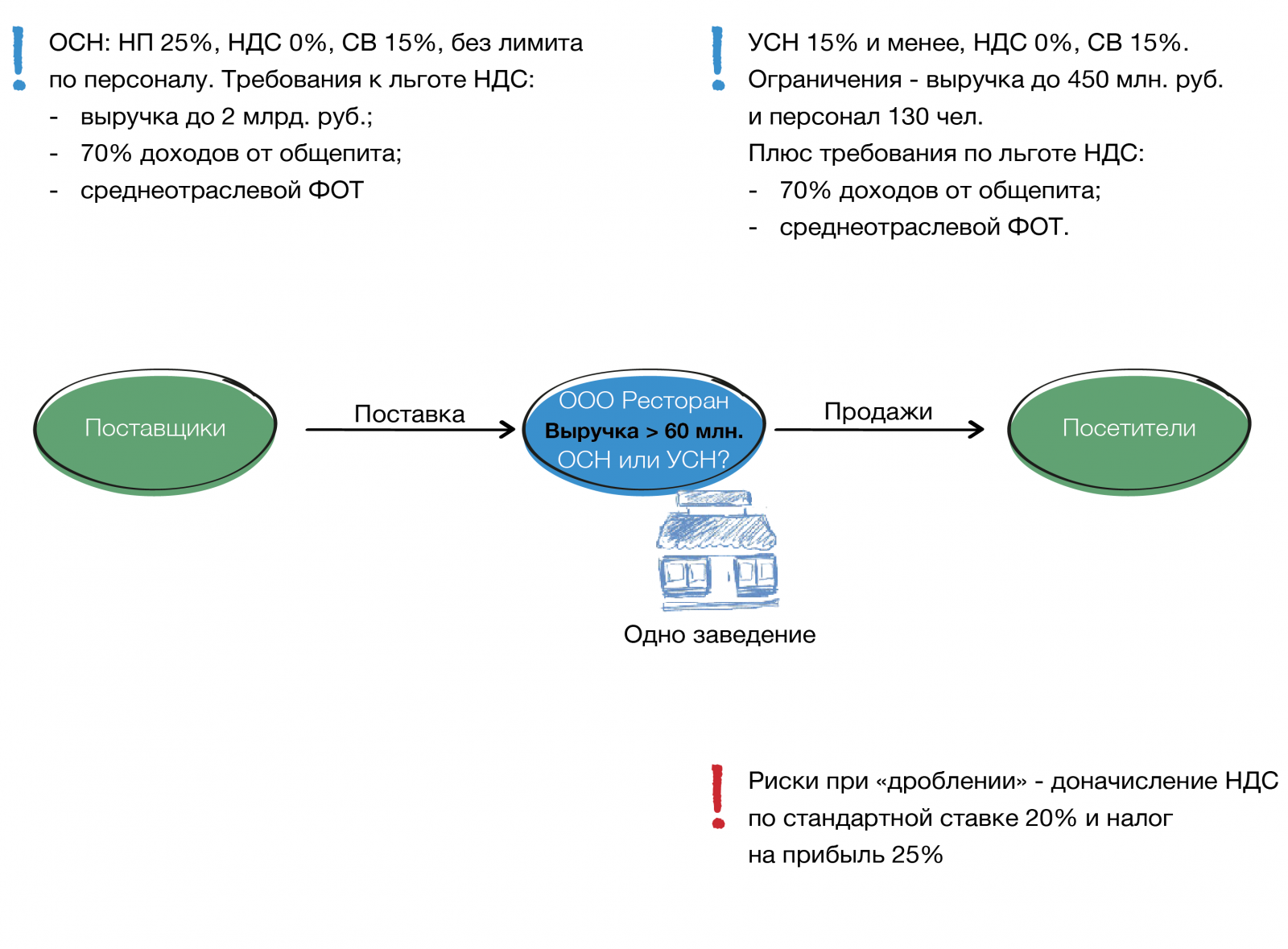

–ü—Ä–ł –≤—č–Ī–ĺ—Ä–Ķ —Ā–ł—Ā—ā–Ķ–ľ—č –Ĺ–Ķ–ĺ–Ī—Ö–ĺ–ī–ł–ľ–ĺ —É—á–ł—ā—č–≤–į—ā—Ć –ĺ—ā—Ä–į—Ā–Ľ–Ķ–≤—É—é –Ľ—Ć–≥–ĺ—ā—É, –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–į—é—Č—É—é –ĺ—ā –Ě–Ē–° –Ņ—Ä–ł —Ā–ĺ–Ī–Ľ—é–ī–Ķ–Ĺ–ł–ł —É—Ā–Ľ–ĺ–≤–ł–Ļ (–Ľ–ł–ľ–ł—ā –≤ 2 –ľ–Ľ—Ä–ī. —Ä—É–Ī–Ľ–Ķ–Ļ –ī–ĺ—Ö–ĺ–ī–ĺ–≤, —Ā–ĺ–Ī–Ľ—é–ī–Ķ–Ĺ–ł–Ķ —Ā—Ä–Ķ–ī–Ĺ–Ķ–ĺ—ā—Ä–į—Ā–Ľ–Ķ–≤–ĺ–≥–ĺ —É—Ä–ĺ–≤–Ĺ—Ź –§–ě–Ę).

–í–į–∂–Ĺ–ĺ! –Ě–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į –Ĺ–Ķ –Ņ—Ä–Ķ–ī—É—Ā–ľ–į—ā—Ä–ł–≤–į–Ķ—ā –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–ł–Ļ –ī–Ľ—Ź –Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ĺ–≤ –Ě–Ē–° –Ĺ–į –£–°–Ě –≤ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–ł –Ľ—Ć–≥–ĺ—ā, –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ–Ĺ–Ĺ—č—Ö —Ā—ā–į—ā—Ć–Ķ–Ļ 149 –Ě–ö –†–§.

–°–Ľ–Ķ–ī–ĺ–≤–į—ā–Ķ–Ľ—Ć–Ĺ–ĺ, —É –ĺ–Ī—Č–Ķ–Ņ–ł—ā–į –Ĺ–į –£–°–Ě –Ķ—Ā—ā—Ć –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł–Ķ –Ě–Ē–°-–Ĺ–ĺ–Ļ –Ľ—Ć–≥–ĺ—ā—č. –ü—Ä–ł —ć—ā–ĺ–ľ –Ĺ–Ķ—ā —Ä–į–∑–Ĺ–ł—Ü—č, –ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ—č–Ļ —ć—ā–ĺ –Ě–Ē–° 5/7% –ł–Ľ–ł 20% —Ā –Ņ—Ä–į–≤–ĺ–ľ –Ĺ–į –≤—č—á–Ķ—ā—č. –í —ć—ā–ĺ–Ļ —Ā–≤—Ź–∑–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į –Ņ–ĺ–Ľ–ĺ–∂–Ķ–Ĺ–ł–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –≤ —Ā—Ą–Ķ—Ä–Ķ –ĺ–Ī—Č–Ķ–Ņ–ł—ā–į —Ā–ļ–ĺ—Ä–Ķ–Ķ —É–Ľ—É—á—ą–ł–Ľ–į. –° —É—á–Ķ—ā–ĺ–ľ –Ņ–ĺ–≤—č—ą–Ķ–Ĺ–ł—Ź –Ľ–ł–ľ–ł—ā–į –Ņ–ĺ –£–°–Ě (—á—ā–ĺ —á–į—Ā—ā–ĺ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –Ī–ĺ–Ľ—Ć–Ĺ–ĺ–Ļ —ā–Ķ–ľ–ĺ–Ļ –ī–Ľ—Ź –ī–į–Ĺ–Ĺ–ĺ–Ļ —Ā—Ą–Ķ—Ä—č), –ĺ—Ā—ā–į–Ĺ–Ķ—ā—Ā—Ź —ā–ĺ–Ľ—Ć–ļ–ĺ —Ā–ĺ–Ī–Ľ—é—Ā—ā–ł –ļ—Ä–ł—ā–Ķ—Ä–ł–ł –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –Ě–Ē–°-–Ĺ–ĺ–Ļ –Ľ—Ć–≥–ĺ—ā—č –ł –Ņ—Ä–ĺ–ī–ĺ–Ľ–∂–ł—ā—Ć —Ā–Ņ–ĺ–ļ–ĺ–Ļ–Ĺ–ĺ –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—ā—Ć –£–°–Ě.

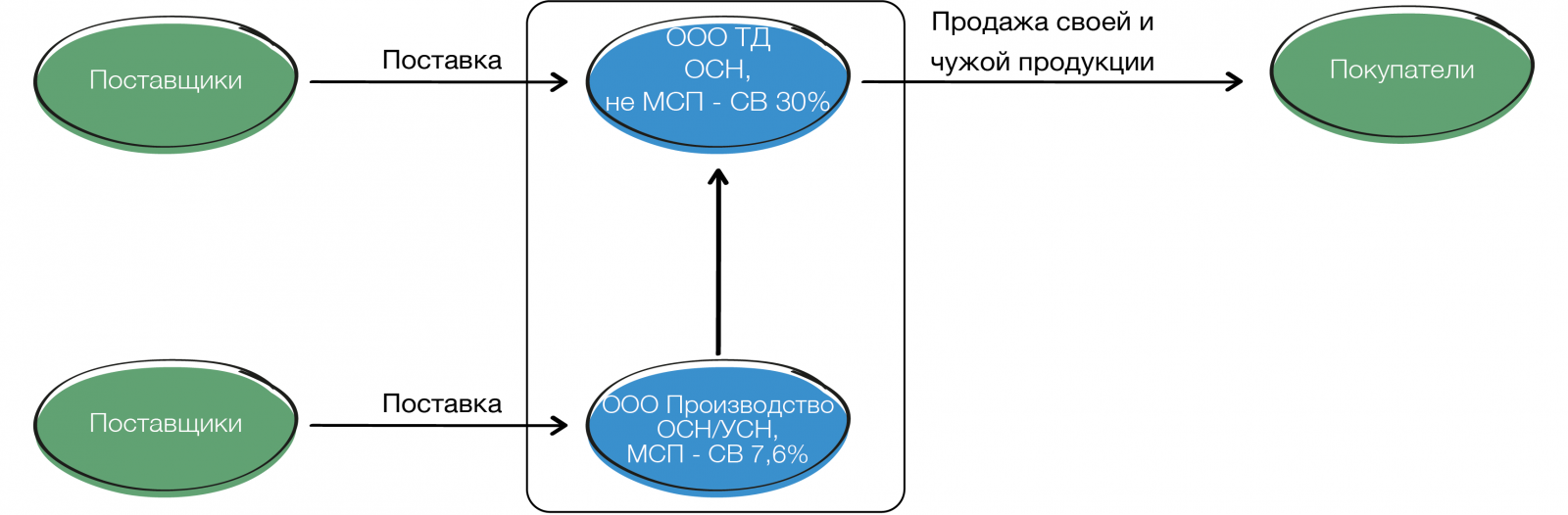

–Ē–Ľ—Ź –ĺ–Ī—Ä–į–Ī–į—ā—č–≤–į—é—Č–ł—Ö –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤ –≤–≤–ĺ–ī–ł—ā—Ā—Ź –ī–ĺ–Ņ–ĺ–Ľ–Ĺ–ł—ā–Ķ–Ľ—Ć–Ĺ–į—Ź –Ľ—Ć–≥–ĺ—ā–į –Ņ–ĺ –Ņ–ĺ–Ĺ–ł–∂–Ķ–Ĺ–Ĺ—č–ľ —Ā—ā—Ä–į—Ö–ĺ–≤—č–ľ –≤–∑–Ĺ–ĺ—Ā–į–ľ 7,6% –Ĺ–į —Ā—É–ľ–ľ—É –∑–į—Ä–į–Ī–ĺ—ā–Ĺ–ĺ–Ļ –Ņ–Ľ–į—ā—č —Ā–≤—č—ą–Ķ –ú–†–ě–Ę –Ņ—Ä–ł —É—Ā–Ľ–ĺ–≤–ł–ł:

–ö —Ā–ĺ–∂–į–Ľ–Ķ–Ĺ–ł—é, —ć—ā–ĺ–Ļ –Ľ—Ć–≥–ĺ—ā–ĺ–Ļ –Ņ–ĺ–Ľ—É—á–ł—ā—Ā—Ź –≤–ĺ—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć—Ā—Ź –Ĺ–Ķ –≤—Ā–Ķ–ľ. –ē—Ā–Ľ–ł –Ĺ–į –ļ–ĺ–Ĺ–ļ—Ä–Ķ—ā–Ĺ–ĺ–ľ —Ā—É–Ī—ä–Ķ–ļ—ā–Ķ –≤–Ķ–ī–Ķ—ā—Ā—Ź —ā–ĺ—Ä–≥–ĺ–≤–į—Ź –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć –ł –≤—č —Ä–Ķ—ą–ł–Ľ–ł –Ĺ–į –Ĺ–Ķ–ľ –∂–Ķ –∑–į–Ņ—É—Ā—ā–ł—ā—Ć —Ā–ĺ–Ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–ĺ, —ā–ĺ –≤—č–ī–Ķ—Ä–∂–į—ā—Ć 70% –ī–ĺ–Ľ—é –ī–ĺ—Ö–ĺ–ī–ĺ–≤ –ĺ—ā –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł —Ā–ļ–ĺ—Ä–Ķ–Ķ –≤—Ā–Ķ–≥–ĺ –Ņ—Ä–ĺ—Ā—ā–ĺ –Ĺ–Ķ–≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ.

–í—č—Ö–ĺ–ī - –ĺ–Ī–ĺ—Ā–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į –≤ –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ—č–Ļ —Ā—É–Ī—ä–Ķ–ļ—ā —Ā —Ā–ĺ–Ī–Ľ—é–ī–Ķ–Ĺ–ł–Ķ–ľ –ü—Ź—ā–ł –Ņ—Ä–į–≤–ł–Ľ –Ņ–ĺ—Ā—ā—Ä–ĺ–Ķ–Ĺ–ł—Ź –≥—Ä—É–Ņ–Ņ—č –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ –Ī–Ķ–∑ –Ņ—Ä–ł–∑–Ĺ–į–ļ–ĺ–≤ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź,–ł–Ľ–ł –≤ –≤–į—Ä–ł–į–Ĺ—ā–Ķ ¬ę–ľ–ł–Ĺ–ł–ľ—É–ľ¬Ľ - –ĺ–Ī–Ķ—Ā–Ņ–Ķ—á–ł–≤ —Ā–į–ľ–ĺ—Ā—ā–ĺ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć (–ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ļ –Ņ—Ä–ł–∑–Ĺ–į–ļ, –ĺ—á–Ķ—Ä—á–ł–≤–į—é—Č–ł–Ļ —Ä–į—Ā–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł–Ķ –Ņ–ĺ–Ľ–Ĺ–ĺ–ľ–ĺ—á–ł–Ļ) –ł —Ā–į–ľ–ĺ–ī–ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ—Ā—ā—Ć (–ĺ–Ī–Ķ—Ā–Ņ–Ķ—á–Ķ–Ĺ–Ĺ–ĺ—Ā—ā—Ć —Ä–Ķ—Ā—É—Ä—Ā–į–ľ–ł - –į–ļ—ā–ł–≤–į–ľ–ł, –Ĺ–į–≤—č–ļ–į–ľ–ł –ł –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ź–ľ–ł) —ā–Ķ–ľ –Ī–ĺ–Ľ–Ķ–Ķ, —á—ā–ĺ –Ņ—Ä–ł –į–Ĺ–į–Ľ–ł–∑–Ķ —Ā—É–ī–Ķ–Ī–Ĺ–ĺ–Ļ –Ņ—Ä–į–ļ—ā–ł–ļ–ł —Ā—ā–į–Ĺ–ĺ–≤–ł—ā—Ā—Ź –ĺ—á–Ķ–≤–ł–ī–Ĺ–ĺ, —á—ā–ĺ —Ā—É–ī—č –Ī–Ľ–į–≥–ĺ—Ā–ļ–Ľ–ĺ–Ĺ–Ĺ—č –ļ —Ä–į–∑–ī–Ķ–Ľ–Ķ–Ĺ–ł—é –Ī–ł–∑–Ĺ–Ķ—Ā–į –Ņ–ĺ –≤–ł–ī–į–ľ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –ľ–Ķ–∂–ī—É —Ā–į–ľ–ĺ—Ā—ā–ĺ—Ź—ā–Ķ–Ľ—Ć–Ĺ—č–ľ–ł, —Ö–ĺ—ā—Ź –ł –≤–∑–į–ł–ľ–ĺ–∑–į–≤–ł—Ā–ł–ľ—č–ľ–ł, —Ā—É–Ī—ä–Ķ–ļ—ā–į–ľ–ł.–ü–ĺ—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł—Ź –ź–° –°–Ķ–≤–Ķ—Ä–ĺ-–ó–į–Ņ–į–ī–Ĺ–ĺ–≥–ĺ –ĺ–ļ—Ä—É–≥–į –ĺ—ā 13.12.2023 –≥. –Ņ–ĺ –ī–Ķ–Ľ—É ‚ĄĖ–ź56-4952/2023, –ĺ—ā 16.06.2022 –≥. –Ņ–ĺ –ī–Ķ–Ľ—É ‚ĄĖ–ź70-8951/2021

–ú—č —á–į—Ā—ā–ĺ –Ņ–ĺ–≤—ā–ĺ—Ä—Ź–Ķ–ľ, —á—ā–ĺ –ī–ĺ–≥–ĺ–≤–ĺ—Ä –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į (—Ā–ĺ–≤–ľ–Ķ—Ā—ā–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł) –Ņ—Ä–ĺ—Ā—ā—č–ľ —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź —ā–ĺ–Ľ—Ć–ļ–ĺ –Ņ–ĺ –Ĺ–į–∑–≤–į–Ĺ–ł—é. –ė —Ā–Ľ–į–≤–į –Ď–ĺ–≥—É! –Ě–Ķ —É—ą–Ķ–Ľ –≤ —ā–ł—Ä–į–∂, –į –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā–ł –Ņ—Ä–Ķ–ī–ĺ—Ā—ā–į–≤–Ľ—Ź–Ķ—ā —É–Ĺ–ł–ļ–į–Ľ—Ć–Ĺ—č–Ķ. –ü–ĺ–ī—Ä–ĺ–Ī–Ĺ–Ķ–Ķ –ĺ –ü—Ä–ĺ—Ā—ā–ĺ–ľ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–Ķ –≤ —Ā–Ķ–ľ–ł –ľ–į—ā–Ķ—Ä–ł–į–Ľ–į—Ö –Ĺ–į—ą–Ķ–≥–ĺ —ā–į–ļ—Ā–Ď–£–ö–į.

–ü—Ä–ł –≤–Ķ–ī–Ķ–Ĺ–ł–ł –Ī–ł–∑–Ĺ–Ķ—Ā–į –≤ —Ä–į–ľ–ļ–į—Ö –ī–ĺ–≥–ĺ–≤–ĺ—Ä–į –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į –ī–ĺ—Ö–ĺ–ī–ĺ–ľ —ā–ĺ–≤–į—Ä–ł—Č–į —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –Ķ–≥–ĺ –ī–ĺ–Ľ—Ź –≤ —Ą–ł–Ĺ–į–Ĺ—Ā–ĺ–≤–ĺ–ľ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–Ķ –ĺ—ā —Ā–ĺ–≤–ľ–Ķ—Ā—ā–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł, —É–∂–Ķ –ĺ—á–ł—Č–Ķ–Ĺ–Ĺ–ĺ–ľ –ĺ—ā –ĺ–Ī—Č–ł—Ö —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ —ā–ĺ–≤–į—Ä–ł—Č–Ķ–Ļ. –°—Ä–Ķ–ī–ł –Ņ—Ä–ĺ—á–ł—Ö, –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ—Ć—Ā–ļ–ł—Ö, –Ņ—Ä–Ķ–ł–ľ—É—Č–Ķ—Ā—ā–≤ —ā–ĺ–≤–į—Ä–ł—Č–ł –ī–ĺ–Ľ—Ć—ą–Ķ –ľ–ĺ–≥—É—ā –ĺ—Ā—ā–į–≤–į—ā—Ć—Ā—Ź –≤ —Ä–į–ľ–ļ–į—Ö –Ľ–ł–ľ–ł—ā–į –ī–ĺ—Ö–ĺ–ī–ĺ–≤ –Ĺ–į –£–°–Ě. –Ę–Ķ–ľ –Ī–ĺ–Ľ–Ķ–Ķ —Ā —É—á–Ķ—ā–ĺ–ľ –∑–Ĺ–į—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ–≥–ĺ —É–≤–Ķ–Ľ–ł—á–Ķ–Ĺ–ł—Ź –Ľ–ł–ľ–ł—ā–ĺ–≤ –£–°–Ě —Ā 2025 –≥–ĺ–ī–į.

–Ě–į–Ņ–ĺ–ľ–Ĺ–ł–ľ —ā–į–ļ–∂–Ķ, —á—ā–ĺ –Ĺ–Ķ–∑–į–≤–ł—Ā–ł–ľ–ĺ –ĺ—ā —Ā–ł—Ā—ā–Ķ–ľ—č –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź —ā–ĺ–≤–į—Ä–ł—Č–Ķ–Ļ, –≤—Ā—Ź –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć –≤ —Ä–į–ľ–ļ–į—Ö —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į –ĺ–Ī–Ľ–į–≥–į–Ķ—ā—Ā—Ź –Ě–Ē–° –Ņ–ĺ –Ņ—Ä–į–≤–ł–Ľ–į–ľ —Ā—ā. 174.1 –Ě–ö –†–§. –Ę–ĺ –Ķ—Ā—ā—Ć –ī–ĺ 2025 –≥–ĺ–ī–į –ī–≤–į –ł –Ī–ĺ–Ľ–Ķ–Ķ —É–Ņ—Ä–ĺ—Č–Ķ–Ĺ—Ü–į –≤ —Ā–ĺ–≤–ľ–Ķ—Ā—ā–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –Ī—É–ī—É—ā –ł—Ā—á–ł—Ā–Ľ—Ź—ā—Ć —ć—ā–ĺ—ā –Ĺ–į–Ľ–ĺ–≥ –ł –Ņ—Ä–ł–Ĺ–ł–ľ–į—ā—Ć –Ķ–≥–ĺ –ļ –≤—č—á–Ķ—ā—É –≤ –ĺ–Ī—Č–Ķ–ľ –Ņ–ĺ—Ä—Ź–ī–ļ–Ķ –Ĺ–į —É—Ä–ĺ–≤–Ĺ–Ķ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į.

–≠—ā–ĺ –Ņ—Ä–į–≤–ł–Ľ–ĺ –ł–Ĺ–ĺ–≥–ī–į —Ā—ā–į–Ĺ–ĺ–≤–ł–Ľ–ĺ—Ā—Ć –Ņ—Ä–Ķ–Ņ—Ź—ā—Ā—ā–≤–ł–Ķ–ľ –ī–Ľ—Ź –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į –≤ –Ī–ł–∑–Ĺ–Ķ—Ā–Ķ –í2–°, —Ā—ā—Ä–Ķ–ľ—Ź—Č–Ķ–≥–ĺ—Ā—Ź –ł–∑–Ī–Ķ–∂–į—ā—Ć –Ě–Ē–° –ł –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—é—Č–Ķ–≥–ĺ —É–Ņ—Ä–ĺ—Č–Ķ–Ĺ–Ĺ—É—é —Ā–ł—Ā—ā–Ķ–ľ—É –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź. –° 2025 –≥–ĺ–ī–į, —É—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ –Ī–ĺ–Ľ—Ć—ą–ł–Ĺ—Ā—ā–≤–ĺ "—É–Ņ—Ä–ĺ—Č–Ķ–Ĺ—Ü–Ķ–≤" —ā–į–ļ –ł —ā–į–ļ –Ī—É–ī—É—ā –Ņ–Ľ–į—ā–ł—ā—Ć –Ě–Ē–°, –Ĺ–į–∑–≤–į–Ĺ–Ĺ–ĺ–Ķ –≤—č—ą–Ķ –Ņ—Ä–Ķ–Ņ—Ź—ā—Ā—ā–≤–ł–Ķ –ł—Ā—á–Ķ–∑–Ľ–ĺ. –ė –≤–ĺ–ĺ–Ī—Č–Ķ —Ā—á–ł—ā–į–Ķ–ľ, —á—ā–ĺ —Ā 2025 –≥–ĺ–ī–į —É –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į –≤—ā–ĺ—Ä–ĺ–Ķ –ī—č—Ö–į–Ĺ–ł–Ķ.

–í–į–∂–Ĺ–ĺ! –í —á–į—Ā—ā–ł –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –ī–ĺ–≥–ĺ–≤–ĺ—Ä–į –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į –Ķ—Ā—ā—Ć –ĺ —á–Ķ–ľ –Ņ–ĺ–ī—É–ľ–į—ā—Ć –ĺ–Ī—Ä–į–Ī–į—ā—č–≤–į—é—Č–ł–ľ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į–ľ. –í–Ķ–ī—Ć –Ņ—Ä–ł –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į –≤ —Ä–į–ľ–ļ–į—Ö —Ā–ĺ–≤–ľ–Ķ—Ā—ā–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –Ņ–ĺ–Ľ—É—á–į–Ķ–ľ—č–Ļ –ļ–į–∂–ī–ĺ–Ļ —ā–ĺ–≤–į—Ä–ł—Č–Ķ–ľ –ī–ĺ—Ö–ĺ–ī —Ź–≤–Ľ—Ź–Ķ—ā—Ā—Ź –≤–Ĺ–Ķ—Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ĺ–Ĺ–Ĺ—č–ľ. –ź —É—Ā–Ľ–ĺ–≤–ł–Ķ–ľ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –Ľ—Ć–≥–ĺ—ā—č, –≤ —á–į—Ā—ā–Ĺ–ĺ—Ā—ā–ł, —Ź–≤–Ľ—Ź—é—ā—Ā—Ź –Ņ–ĺ—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł—Ź –ĺ—ā –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ĺ–≥–ĺ –≤–ł–ī–į –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –Ĺ–Ķ –ľ–Ķ–Ĺ–Ķ–Ķ 70%. –°–ĺ—Ö—Ä–į–Ĺ—Ź–Ķ—ā—Ā—Ź –Ľ–ł –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ľ—Ć–≥–ĺ—ā—É –Ņ–ĺ —Ā—ā—Ä–į—Ö–ĺ–≤—č–ľ –≤–∑–Ĺ–ĺ—Ā–į–ľ –ī–Ľ—Ź –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ—č—Ö –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ, —Ź–≤–Ľ—Ź—é—Č–ł—Ö—Ā—Ź —É—á–į—Ā—ā–Ĺ–ł–ļ–į–ľ–ł –ī–ĺ–≥–ĺ–≤–ĺ—Ä–į –Ņ—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į? –ú–Ĺ–Ķ–Ĺ–ł—Ź —ć–ļ—Ā–Ņ–Ķ—Ä—ā–ĺ–≤ taxCOACH —Ä–į–∑–ī–Ķ–Ľ–ł–Ľ–ł—Ā—Ć.

–Ē–į–∂–Ķ –Ķ—Ā–Ľ–ł –Ņ—Ä–ĺ—Ā—ā–ĺ–Ķ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–ĺ –∑–į–Ĺ–ł–ľ–į–Ķ—ā—Ā—Ź –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā—Ć—é, –Ņ–ĺ–Ľ–Ĺ–ĺ—Ā—ā—Ć—é –Ņ–ĺ–ī–Ņ–į–ī–į—é—Č–Ķ–Ļ –Ņ–ĺ–ī –ě–ö–í–≠–Ē ¬ę–ě–Ī—Ä–į–Ī–į—ā—č–≤–į—é—Č–ł–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–į¬Ľ, –≤–ĺ–Ņ—Ä–ĺ—Ā—č –ľ–ĺ–≥—É—ā –Ī—č—ā—Ć. –ü–ĺ–ļ–į –ĺ—Ā—ā–į–Ĺ–į–≤–Ľ–ł–≤–į–Ķ–ľ—Ā—Ź –Ĺ–į —ā–ĺ–ľ, —á—ā–ĺ —ć—ā–ĺ —Ä–ł—Ā–ļ–ĺ–≤–ĺ–Ķ —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ. –ź–Ľ—Ć—ā–Ķ—Ä–Ĺ–į—ā–ł–≤–į - –ĺ–Ī–ĺ—Ā–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –Ņ—Ä–ĺ–ł–∑–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –ĺ—ā –ü—Ä–ĺ—Ā—ā–ĺ–≥–ĺ —ā–ĺ–≤–į—Ä–ł—Č–Ķ—Ā—ā–≤–į.

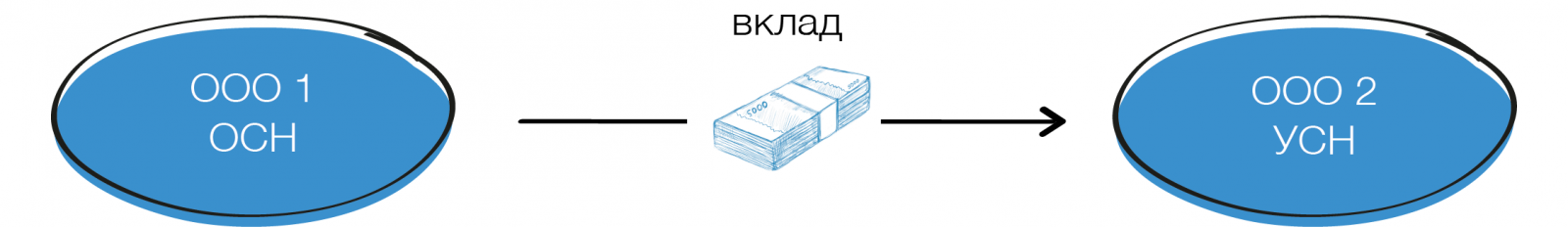

–†–į—Ā—Ā–ľ–ĺ—ā—Ä–ł–ľ —Ā–ł—ā—É–į—Ü–ł—é, –ļ–ĺ–≥–ī–į –ě–ě–ě 1 –Ņ–Ķ—Ä–Ķ–ī–į–Ķ—ā –ĺ—Ā–Ĺ–ĺ–≤–Ĺ—č–Ķ —Ā—Ä–Ķ–ī—Ā—ā–≤–į –≤ –≤–ł–ī–Ķ –≤–ļ–Ľ–į–ī–į –≤ —É—Ā—ā–į–≤–Ĺ—č–Ļ –ļ–į–Ņ–ł—ā–į–Ľ –ě–ě–ě 2, –ļ–ĺ—ā–ĺ—Ä–ĺ–Ķ –Ņ–ĺ —Ā—É—ā–ł –Ī—É–ī–Ķ—ā —Ź–≤–Ľ—Ź—ā—Ć—Ā—Ź –•—Ä–į–Ĺ–ł—ā–Ķ–Ľ–Ķ–ľ –į–ļ—ā–ł–≤–ĺ–≤.

–ě–ě–ě 1 –ī–ĺ–Ľ–∂–Ĺ–ĺ –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–ł—ā—Ć –Ě–Ē–° –Ņ—Ä–ĺ–Ņ–ĺ—Ä—Ü–ł–ĺ–Ĺ–į–Ľ—Ć–Ĺ–ĺ –ĺ—Ā—ā–į—ā–ĺ—á–Ĺ–ĺ–Ļ —Ā—ā–ĺ–ł–ľ–ĺ—Ā—ā–ł –Ņ–Ķ—Ä–Ķ–ī–į–≤–į–Ķ–ľ—č—Ö –ĺ—Ā–Ĺ–ĺ–≤–Ĺ—č—Ö —Ā—Ä–Ķ–ī—Ā—ā–≤. –Ē–į, –ě–ě–ě 2 —Ā–Ķ–Ļ—á–į—Ā –≤–Ņ—Ä–į–≤–Ķ –Ņ—Ä–ł–Ĺ—Ź—ā—Ć –ļ –≤—č—á–Ķ—ā—É –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–Ĺ—č–Ļ –ě–ě–ě 1 –Ě–Ē–° –≤ —Ā–Ľ—É—á–į–Ķ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –ě–°–Ě. –ě–ī–Ĺ–į–ļ–ĺ, —Ā —É—á–Ķ—ā–ĺ–ľ —Ä–Ķ—Ą–ĺ—Ä–ľ—č, –ě–ě–ě 2 —Ā–ľ–ĺ–∂–Ķ—ā –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—ā—Ć –ł –£–°–Ě —Ā –Ě–Ē–° –Ņ–ĺ —Ā—ā–į–≤–ļ–Ķ 20%. –Ę–į–ļ–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ, –ě–ě–ě 2 –Ņ–ĺ–Ľ—É—á–ł—ā –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā—Ć –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–ł—Ä–ĺ–≤–į—ā—Ć –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā—Ć –ě–ě–ě 1 –Ņ–ĺ –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł—é –Ě–Ē–°, –Ņ—Ä–ł–Ĺ—Ź–≤ –Ķ–≥–ĺ –ļ –≤—č—á–Ķ—ā—É –≤ —ā–ĺ–Ļ –∂–Ķ —Ā—É–ľ–ľ–Ķ; –ł –ĺ–ī–Ĺ–ĺ–≤—Ä–Ķ–ľ–Ķ–Ĺ–Ĺ–ĺ —Ā—ć–ļ–ĺ–Ĺ–ĺ–ľ–ł—ā –Ĺ–į –Ĺ–į–Ľ–ĺ–≥–Ķ –Ĺ–į –Ņ—Ä–ł–Ī—č–Ľ—Ć –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–Ļ –∑–į —Ā—á–Ķ—ā –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź –£–°–Ě.

–ź–Ĺ–į–Ľ–ĺ–≥–ł—á–Ĺ–į—Ź —Ā–ł—ā—É–į—Ü–ł—Ź —Ā–ļ–Ľ–į–ī—č–≤–į–Ķ—ā—Ā—Ź –ł –≤ —Ā–Ľ—É—á–į–Ķ —Ä–Ķ–ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł –≤ —Ą–ĺ—Ä–ľ–Ķ –≤—č–ī–Ķ–Ľ–Ķ–Ĺ–ł—Ź —Ā –Ņ–Ķ—Ä–Ķ–ī–į—á–Ķ–Ļ –Ņ—Ä–į–≤–ĺ–Ņ—Ä–Ķ–Ķ–ľ–Ĺ–ł–ļ—É –ł–ľ—É—Č–Ķ—Ā—ā–≤–į (–Ņ—Ä–į–≤–ĺ–Ņ—Ä–Ķ–Ķ–ľ–Ĺ–ł–ļ –ľ–ĺ–∂–Ķ—ā –≤—č–Ī—Ä–į—ā—Ć –£–°–Ě —Ā –Ě–Ē–° 20% –ī–Ľ—Ź –ļ–ĺ–ľ–Ņ–Ķ–Ĺ—Ā–į—Ü–ł–ł –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–Ĺ–ĺ–≥–ĺ —Ä–Ķ–ĺ—Ä–≥–į–Ĺ–ł–∑—É–Ķ–ľ—č–ľ –Ľ–ł—Ü–ĺ–ľ –Ě–Ē–°). (–ó–ī–Ķ—Ā—Ć –≤—č–Ĺ–Ķ—Ā—ā–ł: ¬ę–Ņ–Ņ. 1 –Ņ. 3 —Ā—ā. 170 –Ě–ö –†–§¬Ľ)

–ē—Ā–Ľ–ł –∂–Ķ –Ņ—Ä–į–≤–ĺ–Ņ—Ä–Ķ–Ķ–ľ–Ĺ–ł–ļ –≤—č–Ī–ł—Ä–į–Ķ—ā ¬ę–ĺ–Ī–ĺ—Ä–ĺ—ā–Ĺ—č–Ļ¬Ľ –Ě–Ē–°, —ā–ĺ –Ņ–ĺ–ī–Ľ–Ķ–∂–į—Č–ł–Ļ –≤–ĺ—Ā—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł—é –Ě–Ē–° —É—á–ł—ā—č–≤–į—é—ā—Ā—Ź –≤ —Ā–ĺ—Ā—ā–į–≤–Ķ –Ņ—Ä–ĺ—á–ł—Ö —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤.–Ņ. 8 —Ā—ā. 145 –Ě–ö –†–§

–ü–ĺ–ī—Ä–ĺ–Ī–Ĺ–Ķ–Ķ –ĺ —Ā–Ņ–ĺ—Ā–ĺ–Ī–į—Ö –Ī–Ķ–∑–Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –Ņ–Ķ—Ä–Ķ–ī–į—á–ł –ł–ľ—É—Č–Ķ—Ā—ā–≤–į –ľ–ĺ–∂–Ĺ–ĺ –Ņ—Ä–ĺ—á–ł—ā–į—ā—Ć –≤ –Ĺ–į—ą–Ķ–ľ –Ę–į–ļ—Ā–Ď–£–ö –≤ –ľ–į—ā–Ķ—Ä–ł–į–Ľ–Ķ –ě–Ī –ł–Ĺ—Ā—ā—Ä—É–ľ–Ķ–Ĺ—ā–į—Ö –Ī–Ķ–∑–Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –Ņ–Ķ—Ä–Ķ–ī–į—á–ł –ł–ľ—É—Č–Ķ—Ā—ā–≤–į.

–ě–Ņ–ł—Ā–į–Ĺ–Ĺ—č–Ķ —Ā–ł—ā—É–į—Ü–ł–ł, –≤–ĺ-–Ņ–Ķ—Ä–≤—č—Ö, –ī–į—é—ā –Ņ—Ä–Ķ–ī—Ā—ā–į–≤–Ľ–Ķ–Ĺ–ł–Ķ, –ļ–į–ļ —Ä–Ķ—Ą–ĺ—Ä–ľ—É –ľ–ĺ–∂–Ĺ–ĺ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć –≤—č–≥–ĺ–ī–Ĺ–ĺ,

–≤–ĺ-–≤—ā–ĺ—Ä—č—Ö, –Ņ–ĺ–ļ–į–∑—č–≤–į—é—ā —á—ā–ĺ –Ĺ–į –ĺ–ī–Ĺ–ĺ–Ļ —Ā—ā—Ä—É–ļ—ā—É—Ä–Ĺ–ĺ–Ļ –Ī–į–∑–Ķ –≤ –∑–į–≤–ł—Ā–ł–ľ–ĺ—Ā—ā–ł –ĺ—ā –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ–Ķ–Ļ –≤—č—Ä—É—á–ļ–ł, —Ä–Ķ–Ĺ—ā–į–Ī–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł, –ī–ĺ–Ľ–ł –Ě–Ē–°-–Ĺ—č—Ö —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ –ł –Ņ—Ä–ĺ—á–Ķ–≥–ĺ –ľ–ĺ–≥—É—ā –Ī—č—ā—Ć –≤—č–≥–ĺ–ī–Ĺ—č–ľ–ł —Ä–į–∑–Ĺ—č–Ķ –ļ–ĺ–ľ–Ī–ł–Ĺ–į—Ü–ł–ł —Ā–ł—Ā—ā–Ķ–ľ –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź –ł –Ě–Ē–°.

–ü—Ä–ł —ć—ā–ĺ–ľ —É—á–ł—ā—č–≤–į–Ķ–ľ –ĺ–Ī—Č–ł–Ķ –ľ–ĺ–ľ–Ķ–Ĺ—ā—č:

–Ě–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ī–ĺ–Ī—Ä–ĺ–≤–ĺ–Ľ—Ć–Ĺ–ĺ –ĺ–Ī—ä–Ķ–ī–ł–Ĺ—Ź–Ķ—ā –ī–ĺ—Ö–ĺ–ī—č –ł –Ņ—Ä–ĺ—á–ł–Ķ –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ–ł (–Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, —á–ł—Ā–Ľ–Ķ–Ĺ–Ĺ–ĺ—Ā—ā—Ć –Ņ–Ķ—Ä—Ā–ĺ–Ĺ–į–Ľ–į), –ĺ—ā–ļ–į–∑—č–≤–į–Ķ—ā—Ā—Ź –ĺ—ā —Ā—Ö–Ķ–ľ—č ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ –ł –Ņ–Ķ—Ä–Ķ—Ö–ĺ–ī–ł—ā –Ĺ–į –ě–°–Ě. –í–∑–į–ľ–Ķ–Ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–į–Ķ—ā—Ā—Ź –ĺ—ā –≤–ĺ–∑–ľ–ĺ–∂–Ĺ—č—Ö –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł–Ļ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤, –Ņ–Ķ–Ĺ–Ķ–Ļ –ł —ą—ā—Ä–į—Ą–ĺ–≤ –∑–į 2022-2024 –≥–≥. –ü–ĺ—Ä—Ź–ī–ĺ–ļ ¬ę–ĺ–Ī—ä–Ķ–ī–ł–Ĺ–Ķ–Ĺ–ł—Ź¬Ľ –Ņ—Ä–ł —ć—ā–ĺ–ľ –Ĺ–ł–ļ–į–ļ –Ĺ–Ķ —Ä–Ķ–≥–Ľ–į–ľ–Ķ–Ĺ—ā–ł—Ä–ĺ–≤–į–Ĺ –ł –ĺ—ā–ī–į–Ķ—ā—Ā—Ź –Ĺ–į –ĺ—ā–ļ—É–Ņ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ—É –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–ľ—É –ĺ—Ä–≥–į–Ĺ—É.

–Ē–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł—Ź –∑–į 2022-2024 –≥–ĺ–ī–į –Ņ–ĺ–Ņ–į–ī–į—é—ā –Ņ–ĺ–ī –į–ľ–Ĺ–ł—Ā—ā–ł—é, –Ķ—Ā–Ľ–ł:

–į) –Ĺ–į–∑–Ĺ–į—á–Ķ–Ĺ–į –í–Ě–ü –∑–į 2025-2026 –≥–ĺ–ī—č;

–Ī) –≤ –Ņ—Ä–ĺ–≤–Ķ—Ä—Ź–Ķ–ľ—č–Ķ –Ņ–Ķ—Ä–ł–ĺ–ī—č –Ĺ–Ķ –ĺ–Ī–Ĺ–į—Ä—É–∂–į—ā —Ā–Ľ–Ķ–ī—č ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ.

–ü–Ķ—Ä–Ķ—Ö–ĺ–ī–Ĺ—č–Ļ –ľ–ĺ–ľ–Ķ–Ĺ—ā: —Ā 12 –ł—é–Ľ—Ź 2024 –≥–ĺ–ī–į –Ņ—Ä–ł–ĺ—Ā—ā–į–Ĺ–į–≤–Ľ–ł–≤–į–Ķ—ā—Ā—Ź —Ā—Ä–ĺ–ļ –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł—Ź –≤ —Ā–ł–Ľ—É —Ä–Ķ—ą–Ķ–Ĺ–ł–Ļ –Ņ–ĺ –í–Ě–ü –∑–į 2022-2024 –≤ —á–į—Ā—ā–ł —ć–Ņ–ł–∑–ĺ–ī–ĺ–≤ ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ.

–Ę–ĺ –Ķ—Ā—ā—Ć, –Ķ—Ā–Ľ–ł –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –≤–į—Ā –ł–ľ–Ķ–Ķ—ā—Ā—Ź —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –Ņ–ĺ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–į–ľ –í–Ě–ü –∑–į —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤—É—é—Č–ł–Ļ –Ņ–Ķ—Ä–ł–ĺ–ī, –ļ–ĺ—ā–ĺ—Ä–ĺ–Ķ –Ĺ–Ķ —É—Ā–Ņ–Ķ–Ľ–ĺ –≤—Ā—ā—É–Ņ–ł—ā—Ć –≤ —Ā–ł–Ľ—É –ī–ĺ 12 –ł—é–Ľ—Ź 2024 –≥–ĺ–ī–į), —ā–ĺ –≤—č —ā–į–ļ–∂–Ķ –ĺ–∂–ł–ī–į–Ķ—ā–Ķ –Ľ–ł–Ī–ĺ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ—É –∑–į 2025-2026 –≥–≥., –Ľ–ł–Ī–ĺ - –Ķ—Ā–Ľ–ł –í–Ě–ü –Ĺ–Ķ –Ĺ–į–∑–Ĺ–į—á–į–Ľ–į—Ā—Ć - –ĺ–Ī—Ź–∑–į—ā–Ķ–Ľ—Ć—Ā—ā–≤–į –∑–į 2022-2024 –Ņ—Ä–Ķ–ļ—Ä–į—Č–į—é—ā—Ā—Ź —Ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2030 (—á—ā–ĺ –ľ–į–Ľ–ĺ–≤–Ķ—Ä–ĺ—Ź—ā–Ĺ–ĺ).

- –ü–ĺ–ī –į–ľ–Ĺ–ł—Ā—ā–ł—é –Ĺ–Ķ –Ņ–ĺ–Ņ–į–ī–į—é—ā –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł—Ź –Ņ–ĺ —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź–ľ –í–Ě–ü, –ļ–ĺ—ā–ĺ—Ä—č–Ķ –≤—Ā—ā—É–Ņ–ł–Ľ–ł –≤ —Ā–ł–Ľ—É –ī–ĺ 12 –ł—é–Ľ—Ź 2024 –≥–ĺ–ī–į.

- –†–Ķ—ą–Ķ–Ĺ–ł—Ź –Ņ–ĺ –í–Ě–ü –∑–į 2022-2024 –≥–ĺ–ī—č –ľ–ĺ–∂–Ĺ–ĺ –ĺ–Ī–∂–į–Ľ–ĺ–≤–į—ā—Ć. –°—Ä–ĺ–ļ–ł —Ā—ā–į–Ĺ–ī–į—Ä—ā–Ĺ—č–Ķ.

- –ē—Ā–Ľ–ł –Ĺ–į –í–Ě–ü –∑–į 2025-2026 –≥–ĺ–ī—č –ĺ–Ī–Ĺ–į—Ä—É–∂–į—ā ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ¬Ľ, —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –Ņ–ĺ –í–Ě–ü –∑–į 2022-2024 –≥–ĺ–ī—č –≤—Ā—ā—É–Ņ–ł—ā –≤ —Ā–ł–Ľ—É –≤ –ĺ–ī–ł–Ĺ –ī–Ķ–Ĺ—Ć —Ā —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ–ľ –Ņ–ĺ –í–Ě–ü –∑–į 2025-2026 –≥–ĺ–ī—č.

- –ē—Ā–Ľ–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ —á–į—Ā—ā–ł—á–Ĺ–ĺ –ĺ—ā–ļ–į–∑–į–Ľ—Ā—Ź –ĺ—ā ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ, –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ņ–ĺ –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł—Ź–ľ –∑–į 2022-2024 –≥–ĺ–ī—č –Ņ—Ä–Ķ–ļ—Ä–į—ā—Ź—ā—Ā—Ź —ā–į–ļ–∂–Ķ —á–į—Ā—ā–ł—á–Ĺ–ĺ (–≤ —á–į—Ā—ā–ł —Ā—Ö–Ķ–ľ, –ĺ—ā –ļ–ĺ—ā–ĺ—Ä—č—Ö –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ĺ—ā–ļ–į–∑–į–Ľ—Ā—Ź).

- –ē—Ā–Ľ–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ĺ—ā–ļ–į–∑–į–Ľ—Ā—Ź –ĺ—ā ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ —ā–ĺ–Ľ—Ć–ļ–ĺ –Ņ–ĺ—Ā–Ľ–Ķ –Ĺ–į–∑–Ĺ–į—á–Ķ–Ĺ–ł—Ź –í–Ě–ü –∑–į 2025-2026 –≥–ĺ–ī—č, –Ĺ–Ķ –≤—Ā–Ķ –Ņ–ĺ—ā–Ķ—Ä—Ź–Ĺ–ĺ. –ü–ĺ–ī –į–ľ–Ĺ–ł—Ā—ā–ł—é –ľ–ĺ–≥—É—ā –Ņ–ĺ–Ņ–į—Ā—ā—Ć 2022-2023 –≥–≥. (–Ī–Ķ–∑ 2024 –≥.). –£—Ā–Ľ–ĺ–≤–ł–Ķ - –Ĺ—É–∂–Ĺ–ĺ –ī–ĺ–Ī—Ä–ĺ–≤–ĺ–Ľ—Ć–Ĺ–ĺ –Ņ–ĺ–ī–į—ā—Ć —É—ā–ĺ—á–Ĺ–Ķ–Ĺ–ļ—É –∑–į 2024 –≥–ĺ–ī –ī–ĺ –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł—Ź –≤ —Ā–ł–Ľ—É —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –Ņ–ĺ —ć—ā–ĺ–Ļ –í–Ě–ü (–Ņ—Ä–ĺ 2025-2026 –≥–≥. —Ä–Ķ—á–ł –Ĺ–Ķ –ł–ī–Ķ—ā, –≤–ł–ī–ł–ľ–ĺ –Ņ–ĺ –Ĺ–ł–ľ –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ—Ź—é—ā ¬ę–ļ–į–ļ –Ķ—Ā—ā—ƬĽ). –ü—Ä–ł –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–Ķ —É—ā–ĺ—á–Ĺ–Ķ–Ĺ–Ĺ–ĺ–Ļ –ī–Ķ–ļ–Ľ–į—Ä–į—Ü–ł–ł –ė–§–Ě–° –≤–Ņ—Ä–į–≤–Ķ –Ņ–ĺ—ā—Ä–Ķ–Ī–ĺ–≤–į—ā—Ć –ī–ĺ–ļ—É–ľ–Ķ–Ĺ—ā—č, –Ņ–ĺ–ī—ā–≤–Ķ—Ä–∂–ī–į—é—Č–ł–Ķ –ĺ—ā–ļ–į–∑ –ĺ—ā ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ.

- –ē—Ā–Ľ–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ (–Ņ–ĺ –ļ–ĺ—ā–ĺ—Ä–ĺ–ľ—É –≤—č–Ĺ–Ķ—Ā–Ķ–Ĺ–ĺ —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –∑–į 2022-2024 –≥–ĺ–ī–į) –Ľ–ł–ļ–≤–ł–ī–ł—Ä–ĺ–≤–į–Ľ—Ā—Ź (–ł–Ľ–ł –∑–į–ļ—Ä—č–Ľ –ė–ü), –≤ —ā–ĺ–ľ —á–ł—Ā–Ľ–Ķ –≤ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–Ķ —Ä–Ķ–ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł, –Ľ–ł–Ī–ĺ —É—ą–Ķ–Ľ –≤ –Ī–į–Ĺ–ļ—Ä–ĺ—ā—Ā—ā–≤–ĺ, –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ņ–ĺ –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł—Ź–ľ –≤ —Ā–≤—Ź–∑–ł —Ā ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ–ľ¬Ľ –Ņ—Ä–Ķ–ļ—Ä–į—Č–į—é—ā—Ā—Ź. –Ě–ě! –ē—Ā–Ľ–ł –Ĺ–ĺ–≤—č–Ķ –ģ–õ / –ė–ü –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—é—ā —Ā—Ö–Ķ–ľ—č ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ, –ī–ĺ–Ĺ–į—á–ł—Ā–Ľ–Ķ–Ĺ–ł—Ź –∑–į 2022-2024 –≥–ĺ–ī—č –≤–ľ–Ķ–Ĺ—Ź—ā –ł–ľ.

–°–ļ–ĺ–Ľ—Ć–ļ–ĺ –ľ–ĺ–∂–Ĺ–ĺ –ī—É–ľ–į—ā—Ć

–£—á–ł—ā—č–≤–į—Ź, —á—ā–ĺ –Ņ–ĺ–ī –į–ľ–Ĺ–ł—Ā—ā–ł—é –Ņ–ĺ–ī–Ņ–į–ī—É—ā –Ņ–Ķ—Ä–ł–ĺ–ī—č 2022-2024 –≥–≥., –Ķ—Ā–Ľ–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ĺ—ā–ļ–į–∂–Ķ—ā—Ā—Ź –ĺ—ā –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –∑–į –Ņ–Ķ—Ä–ł–ĺ–ī—č 2025-2026 –≥–≥., —Ā–Ľ–Ķ–ī—É–Ķ—ā –ł–ľ–Ķ—ā—Ć –≤–≤–ł–ī—É —Ā–Ľ–Ķ–ī—É—é—Č–Ķ–Ķ.

–ü—Ä–ł–ĺ—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–Ĺ—č–Ķ —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –Ņ–ĺ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–į–ľ –∑–į 2022-2024 –≥–≥. –≤—Ā—ā—É–Ņ–į—é—ā –≤ —Ā–ł–Ľ—É –ĺ–ī–Ĺ–ĺ–≤—Ä–Ķ–ľ–Ķ–Ĺ–Ĺ–ĺ —Ā —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ–ľ –Ņ–ĺ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–į–ľ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł 2025-2026 –≥–≥..

–ź–ľ–Ĺ–ł—Ā—ā–ł—Ź –∑–į 2022-2024 –≥–≥. –Ĺ–į—Ā—ā—É–Ņ–į–Ķ—ā –Ņ—Ä–ł —É—Ā–Ľ–ĺ–≤–ł–ł –Ĺ–Ķ–≤—č—Ź–≤–Ľ–Ķ–Ĺ–ł—Ź –∑–į 2025-2026 –≥–≥. –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź.

–°–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ, –≤ —ā–Ķ—á–Ķ–Ĺ–ł–Ķ 2025 –≥–ĺ–ī–į —É –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į –Ķ—Ā—ā—Ć –≤—Ä–Ķ–ľ—Ź –Ĺ–į –Ņ—Ä–ł–Ĺ—Ź—ā–ł–Ķ —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –ĺ —ā–ĺ–ľ, –≤ –ļ–į–ļ–ĺ–ľ –≤–ł–ī–Ķ –Ņ–ĺ–ī–į–≤–į—ā—Ć –ĺ—ā—á–Ķ—ā–Ĺ–ĺ—Ā—ā—Ć –∑–į 2025 –≥–ĺ–ī —Ā —É—á–Ķ—ā–ĺ–ľ –ł–∑–≤–Ķ—Ā—ā–Ĺ–ĺ–Ļ –Ņ–ĺ–∑–ł—Ü–ł–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –∑–į 2022-2024 –≥–≥. –í —ć—ā–ĺ–ľ —Ā–ľ—č—Ā–Ľ–Ķ —É –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ĺ–≤, –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –ļ–ĺ—ā–ĺ—Ä—č—Ö –Ņ—Ä–ĺ–≤–ĺ–ī—Ź—ā—Ā—Ź –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł, –∑–į—ā—Ä–į–≥–ł–≤–į—é—Č–ł–Ķ 2022-2024 –Ņ–Ķ—Ä–ł–ĺ–ī (—ā.–Ķ. 2022-2024, 2021-2023, 2020-2022), –Ķ—Ā—ā—Ć –Ĺ–Ķ–ļ–ĺ—ā–ĺ—Ä–ĺ–Ķ –Ņ—Ä–Ķ–ł–ľ—É—Č–Ķ—Ā—ā–≤–ĺ –≤ –≤–ĺ–∑–ľ–ĺ–∂–Ĺ–ĺ—Ā—ā–ł –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć –Ņ—Ä–į–≤–ĺ –ĺ—Ā–Ņ–ĺ—Ä–ł—ā—Ć —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –ł –Ĺ–į —ā—Ä–Ķ–∑–≤—É—é –≥–ĺ–Ľ–ĺ–≤—É –ĺ—Ü–Ķ–Ĺ–ł—ā—Ć –Ķ–≥–ĺ —Ä–ł—Ā–ļ–ł - –Ĺ–Ķ –Ņ—Ä–Ķ–ī–Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ—č–Ķ, –į –Ņ–ĺ —Ą–į–ļ—ā—É.

–Ę–ĺ–≥–ī–į, –Ĺ–į –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł–ł —ā–ĺ–≥–ĺ, —á—ā–ĺ –ł–ľ–Ķ–Ĺ–Ĺ–ĺ –≤–ľ–Ķ–Ĺ—Ź—é—ā, –Ĺ–į—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ –ī–ĺ–≤–ĺ–ī—č –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –ĺ—Ā–Ņ–ĺ—Ä–ł–ľ—č —Ā —É—á–Ķ—ā–ĺ–ľ —Ā—É–ī–Ķ–Ī–Ĺ–ĺ–Ļ –Ņ—Ä–į–ļ—ā–ł–ļ–ł - –ľ–ĺ–∂–Ĺ–ĺ –Ņ—Ä–ł–Ĺ–ł–ľ–į—ā—Ć —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –ĺ —ā–ĺ–ľ, –≥–ī–Ķ ¬ę—Ā–ī–į–≤–į—ā—Ć—Ā—Ź¬Ľ, –į –∑–į —á—ā–ĺ –ł–ľ–Ķ–Ķ—ā —Ā–ľ—č—Ā–Ľ –Ņ–ĺ—Ā–Ņ–ĺ—Ä–ł—ā—Ć –≤ —Ā—É–ī–Ķ.

–ē—Ā–Ľ–ł —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –Ņ–ĺ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–Ķ –∑–į 2022-2024 –≥–≥. –∑–į–ľ–ĺ—Ä–ĺ–∂–Ķ–Ĺ–ĺ, –Ĺ–ĺ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–į –∑–į 2025-2026 –≥–≥. –Ĺ–Ķ –Ĺ–į–∑–Ĺ–į—á–Ķ–Ĺ–į, —ā–ĺ —Ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2030 –Ņ—Ä–Ķ–ļ—Ä–į—Č–į–Ķ—ā—Ā—Ź –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā—Ć –Ņ–ĺ —É–Ņ–Ľ–į—ā–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤, –Ņ–Ķ–Ĺ–Ķ–Ļ –ł —ą—ā—Ä–į—Ą–ĺ–≤ –∑–į –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–Ķ –Ņ–Ķ—Ä–ł–ĺ–ī—č 2022-2024 –≥–≥. –Ę–Ķ–ĺ—Ä–Ķ—ā–ł—á–Ķ—Ā–ļ–ł, —Ā—É—Č–Ķ—Ā—ā–≤—É–Ķ—ā –≤–į—Ä–ł–į–Ĺ—ā –Ĺ–ł—á–Ķ–≥–ĺ –Ĺ–Ķ –ľ–Ķ–Ĺ—Ź—ā—Ć —Ā –Ĺ–į–ī–Ķ–∂–ī–ĺ–Ļ, —á—ā–ĺ –Ņ—Ä–ĺ–≤–Ķ—Ä–ł—ā—Ć 2025-2026 –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź –Ĺ–Ķ —É—Ā–Ņ–Ķ–Ķ—ā, –ł –∂–ī–į—ā—Ć 2030 –≥–ĺ–ī. –Ě–ĺ —Ā–į–ľ —Ą–į–ļ—ā –≤—č—Ź–≤–Ľ–Ķ–Ĺ–ł—Ź –Ĺ–į—Ä—É—ą–Ķ–Ĺ–ł–Ļ —Ā —ā–ĺ—á–ļ–ł –∑—Ä–Ķ–Ĺ–ł—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ –Ņ—Ä–Ķ–ī–≤–Ķ—Č–į–Ķ—ā –Ņ—Ä–ĺ–≤–Ķ–ī–Ķ–Ĺ–ł–Ķ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł —Ā–Ĺ–ĺ–≤–į –Ņ–ĺ —ā–Ķ–ľ –∂–Ķ –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ–ł—Ź–ľ, —á—ā–ĺ —É–∂–Ķ –ľ–ĺ–∂–Ĺ–ĺ –ł—Ā–Ņ–ĺ–Ľ—Ć–∑–ĺ–≤–į—ā—Ć –ī–Ľ—Ź –Ņ—Ä–ĺ–≤–Ķ–ī–Ķ–Ĺ–ł—Ź –Ņ–ĺ–ī–≥–ĺ—ā–ĺ–≤–ł—ā–Ķ–Ľ—Ć–Ĺ—č—Ö –ľ–Ķ—Ä–ĺ–Ņ—Ä–ł—Ź—ā–ł–Ļ, –ł, –∂–Ķ–Ľ–į—ā–Ķ–Ľ—Ć–Ĺ–ĺ, –≤ –ļ—Ä–į—ā—á–į–Ļ—ą–ł–Ķ —Ā—Ä–ĺ–ļ–ł –Ĺ–Ķ –ī–ĺ–∂–ł–ī–į—Ź—Ā—Ć –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł –∑–į 2025-2026.

–†–Ķ—Ü–Ķ–Ĺ–∑–ł—Ź

–†–Ķ—Ü–Ķ–Ĺ–∑–ł—Ź, –ľ–Ĺ–Ķ–Ĺ–ł–Ķ –Ņ–ĺ –Ņ–ĺ –Ņ–ĺ–≤–ĺ–ī—É –į–ľ–Ĺ–ł—Ā—ā–ł–ł - —ć—ā–ĺ —Ā–į–ľ—č–Ļ –≥–ĺ—Ä—Ź—á–ł–Ļ —ć–Ņ–ł–∑–ĺ–ī –ď–ł–ī–į. –≠–ļ—Ā–Ņ–Ķ—Ä—ā—č, –∑–į –Ņ–Ľ–Ķ—á–į–ľ–ł –ļ–ĺ—ā–ĺ—Ä—č—Ö 10-15 –Ľ–Ķ—ā –ĺ–Ņ—č—ā–į –≤ —Ā—ā—Ä—É–ļ—ā—É—Ä–ł—Ä–ĺ–≤–į–Ĺ–ł–ł –ł –ī–Ķ—Ā—Ź—ā–ļ–ł —Ä–Ķ–į–Ľ–ł–∑–ĺ–≤–į–Ĺ–Ĺ—č—Ö –Ņ—Ä–ĺ–Ķ–ļ—ā–ĺ–≤ —Ä–į–∑–ī–Ķ–Ľ–ł–Ľ–ł—Ā—Ć –≤–ĺ –ľ–Ĺ–Ķ–Ĺ–ł—Ź—Ö.

–ü—Ä–ł—á–ł–Ĺ–ĺ–Ļ —ć—ā–ĺ–ľ—É, –ļ–ĺ–Ĺ–Ķ—á–Ĺ–ĺ, –ĺ—Ā–ĺ–Ī—č–Ļ –Ņ–ĺ—Ä—Ź–ī–ĺ–ļ –Ķ–Ķ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź (–į —ā–ĺ—á–Ĺ–Ķ–Ķ –Ķ–≥–ĺ –ĺ—ā—Ā—É—ā—Ā—ā–≤–ł–Ķ).

–Ē–Ľ—Ź —Ü–Ķ–Ľ–Ķ–Ļ –į–ľ–Ĺ–ł—Ā—ā–ł–ł (–ł —ā–ĺ–Ľ—Ć–ļ–ĺ –ī–Ľ—Ź –Ĺ–ł—Ö) –≤–≤–Ķ–ī–Ķ–Ĺ–ĺ –Ņ–ĺ–Ĺ—Ź—ā–ł–Ķ ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–į¬Ľ, –ĺ–Ņ–ł—Ä–į—é—Č–Ķ–Ķ—Ā—Ź –Ĺ–į –ĺ—Ü–Ķ–Ĺ–ĺ—á–Ĺ—É—é –ļ–į—ā–Ķ–≥–ĺ—Ä–ł—é ¬ę–Ņ—Ä–Ķ–ł–ľ—É—Č–Ķ—Ā—ā–≤–Ķ–ŖŖ嬼¬ę–†–į–∑–ī–Ķ–Ľ–Ķ–Ĺ–ł–Ķ –Ķ–ī–ł–Ĺ–ĺ–Ļ –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ—Ć—Ā–ļ–ĺ–Ļ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –ľ–Ķ–∂–ī—É –Ĺ–Ķ—Ā–ļ–ĺ–Ľ—Ć–ļ–ł–ľ–ł —Ą–ĺ—Ä–ľ–į–Ľ—Ć–Ĺ–ĺ —Ā–į–ľ–ĺ—Ā—ā–ĺ—Ź—ā–Ķ–Ľ—Ć–Ĺ—č–ľ–ł –Ľ–ł—Ü–į–ľ–ł (–ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—Ź–ľ–ł, –ł–Ĺ–ī–ł–≤–ł–ī—É–į–Ľ—Ć–Ĺ—č–ľ–ł –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į—ā–Ķ–Ľ—Ź–ľ–ł), –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –ļ–ĺ—ā–ĺ—Ä—č—Ö –ĺ—Ā—É—Č–Ķ—Ā—ā–≤–Ľ—Ź–Ķ—ā—Ā—Ź –ļ–ĺ–Ĺ—ā—Ä–ĺ–Ľ—Ć –ĺ–ī–Ĺ–ł–ľ–ł –ł —ā–Ķ–ľ–ł –∂–Ķ –Ľ–ł—Ü–į–ľ–ł, –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–Ĺ–ĺ–Ķ –ł—Ā–ļ–Ľ—é—á–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ –ł–Ľ–ł –Ņ—Ä–Ķ–ł–ľ—É—Č–Ķ—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ –Ĺ–į –∑–į–Ĺ–ł–∂–Ķ–Ĺ–ł–Ķ —Ā—É–ľ–ľ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤ –Ņ—É—ā–Ķ–ľ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź —Ā–Ņ–Ķ—Ü–ł–į–Ľ—Ć–Ĺ—č—Ö –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö —Ä–Ķ–∂–ł–ľ–ĺ–≤¬Ľ

–≠—ā–ĺ —Ā–į–ľ–ĺ –Ņ–ĺ —Ā–Ķ–Ī–Ķ –Ľ–ł—ą–į–Ķ—ā –ĺ—Ā–ĺ–Ī–ĺ–≥–ĺ —Ā–ľ—č—Ā–Ľ–į –∑–į–ļ–ĺ–Ĺ–ĺ–ī–į—ā–Ķ–Ľ—Ć–Ĺ–ĺ–Ķ –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł–Ķ.

–Ě–ł–ļ–į–ļ–ĺ–Ļ —Ą–ĺ—Ä–ľ–į–Ľ—Ć–Ĺ–ĺ–Ļ –Ņ—Ä–ĺ—Ü–Ķ–ī—É—Ä—č —ā–ĺ–∂–Ķ –Ĺ–Ķ –Ņ—Ä–Ķ–ī—É—Ā–ľ–ĺ—ā—Ä–Ķ–Ĺ–ĺ. –Ě–ł –ī–Ķ–ļ–Ľ–į—Ä–į—Ü–ł–Ļ, –ļ–į–ļ —ć—ā–ĺ –Ī—č–Ľ–ĺ –Ĺ–Ķ–ĺ–ī–Ĺ–ĺ–ļ—Ä–į—ā–Ĺ–ĺ —Ā –į–ľ–Ĺ–ł—Ā—ā–ł–Ķ–Ļ –ļ–į–Ņ–ł—ā–į–Ľ–ĺ–≤. –Ě–ł –Ņ–ł—Ā–Ķ–ľ-–ł–Ĺ–ī—É–Ľ—Ć–≥–Ķ–Ĺ—Ü–ł–Ļ, –ļ–į–ļ —ć—ā–ĺ –Ņ—Ä–ł–Ĺ—Ź—ā–ĺ –≤ –Ĺ–Ķ–ī—Ä—É–∂–Ķ—Ā—ā–≤–Ķ–Ĺ–Ĺ—č—Ö —Ā—ā—Ä–į–Ĺ–į—Ö.

–Ě–į—É—á–Ĺ—č–Ķ —É–ľ—č –Ņ—Ź—ā—Ć–ī–Ķ—Ā—Ź—ā –Ľ–Ķ—ā —Ä–į–∑—Ä–į–Ī–į—ā—č–≤–į—é—ā –Ņ–ĺ–ī—Ö–ĺ–ī—č —Ā—ā—Ä–į—ā–Ķ–≥–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ —Ä–į–∑–≤–ł—ā–ł—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–ĺ–≤ –∑–į —Ā—á–Ķ—ā –ī–ł–≤–Ķ—Ä—Ā–ł—Ą–ł–ļ–į—Ü–ł–ł. –ē—Ā—ā—Ć –Ĺ–Ķ—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ –Ĺ–į–Ņ—Ä–į–≤–Ľ–Ķ–Ĺ–ł–Ļ: –ĺ—ā –Ņ–ĺ—Ä—ā—Ą–Ķ–Ľ—Ć–Ĺ–ĺ–≥–ĺ –ī–ĺ —Ä–Ķ—Ā—É—Ä—Ā–Ĺ–ĺ–≥–ĺ. –Ě–į —Ā–ľ–Ķ–Ĺ—É –≤–Ķ—Ä—ā–ł–ļ–į–Ľ—Ć–Ĺ–ĺ –ł–Ĺ—ā–Ķ–≥—Ä–ł—Ä–ĺ–≤–į–Ĺ–Ĺ—č–ľ —Ö–ĺ–Ľ–ī–ł–Ĺ–≥–į–ľ –Ņ—Ä–ł—ą–Ľ–į –ī–ł–≤–Ķ—Ä—Ā–ł—Ą–ł–ļ–į—Ü–ł—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–į –Ņ–ĺ –ļ–ĺ–ľ–Ņ–Ķ—ā–Ķ–Ĺ—Ü–ł—Ź–ľ. –ź–Ĺ—Ā–ĺ—Ą—Ą, –ü–ĺ—Ä—ā–Ķ—Ä, –ú–ł–Ĺ—Ü–Ī–Ķ—Ä–≥, –ú–į—Ä–ļ–ł–ī–Ķ—Ā –ł –£–ł–Ľ—Ć—Ź–ľ—Ā–ĺ–Ĺ, –ü—Ä–į—Ö–į–Ľ–į–ī –ł –•–į–ľ–Ķ–Ľ, –ö–ĺ–Ľ–Ľ–ł—Ā –ł –ú–ĺ–Ĺ—ā–≥–ĺ–ľ–Ķ—Ä–ł - –≤—Ā–Ķ –ĺ–Ĺ–ł —Ā–Ľ–į–≤–Ĺ–ĺ –Ņ–ĺ—ā—Ä—É–ī–ł–Ľ–ł—Ā—Ć –Ĺ–į —Ä–į–∑—Ä–į–Ī–ĺ—ā–ļ–ĺ–Ļ —Ā—ā—Ä–į—ā–Ķ–≥–ł–ł –ī–ł–≤–Ķ—Ä—Ā–ł—Ą–ł–ļ–į—Ü–ł–ł. –Ě–ĺ —Ä–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ł–Ļ –∑–į–ļ–ĺ–Ĺ–ĺ–ī–į—ā–Ķ–Ľ—Ć —Ä–į—Ā—Ā—É–ī–ł–Ľ —ā–į–ļ: —ć—ā–ĺ –≤—Ā–Ķ –ĺ—á–Ķ–Ĺ—Ć –∑–ī–ĺ—Ä–ĺ–≤–ĺ, –Ĺ–ĺ —ā–ĺ–Ľ—Ć–ļ–ĺ –Ķ—Ā–Ľ–ł –Ĺ–į –ĺ–Ī—Č–Ķ–Ļ —Ā–ł—Ā—ā–Ķ–ľ–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź.

–í –Ņ—Ä–ł–Ĺ—Ü–ł–Ņ–Ķ –ł–Ĺ–ł—Ü–ł–į—ā–ĺ—Ä—č –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ä–Ķ—Ą–ĺ—Ä–ľ—č –ł –į–ľ–Ĺ–ł—Ā—ā–ł–ł –ī–ĺ–≤–ĺ–Ľ—Ć–Ĺ–ĺ –Ņ–ĺ—Ā–Ľ–Ķ–ī–ĺ–≤–į—ā–Ķ–Ľ—Ć–Ĺ—č.

–ü–ĺ–ľ–Ĺ–ł—ā–Ķ, –ļ–į–ļ –≤ 2022 –≥–ĺ–ī—É –Ņ–ĺ—Ź–≤–ł–Ľ–ĺ—Ā—Ć –ü–ł—Ā—Ć–ľ–ĺ –§–Ě–° –ĺ –Ņ—Ä–į–≤–ĺ–ľ–Ķ—Ä–Ĺ–ĺ—Ā—ā–ł –ĺ–Ī–ĺ—Ā–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź IT-–ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ (–≤ —ā–ĺ–ľ —á–ł—Ā–Ľ–Ķ –ł –≤ –ł–Ĺ—ā–Ķ—Ä–Ķ—Ā–į—Ö –≥—Ä—É–Ņ–Ņ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–Ļ) —Ā —Ü–Ķ–Ľ—Ć—é –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź —ā–į–ļ –Ĺ–į–∑—č–≤–į–Ķ–ľ—č—Ö IT-–Ľ—Ć–≥–ĺ—ā.¬ę–ü–ł—Ā—Ć–ľ–ĺ –§–Ě–° –ĺ—ā 17 –ľ–į—Ä—ā–į 2022 –≥. N –°–Ē-4-2/3289@¬Ľ –í–Ņ–Ķ—á–į—ā–Ľ–Ķ–Ĺ–Ĺ—č–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ł –Ĺ–Ķ –ĺ–Ī—Ä–į—ā–ł–Ľ–ł –≤–Ĺ–ł–ľ–į–Ĺ–ł—Ź, —á—ā–ĺ —Ä–Ķ—á—Ć –ĺ–Ī –ĺ–Ī—Č–Ķ–Ļ —Ā–ł—Ā—ā–Ķ–ľ–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—Ź. –ö –ĺ–Ī–ĺ—Ā–ĺ–Ī–Ľ–Ķ–Ĺ–ł—é IT-–ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł –Ĺ–į –£–°–Ě —ć—ā–ĺ –Ņ–ł—Ā—Ć–ľ–ĺ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł—Ź –Ĺ–Ķ –ł–ľ–Ķ–Ķ—ā.

–ö–į–ļ –Ĺ–Ķ –ł–ľ–Ķ–Ķ—ā –į–ľ–Ĺ–ł—Ā—ā–ł—Ź –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł—Ź –ļ –Ņ—Ä–ł–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—é –Ľ—Ć–≥–ĺ—ā –Ņ–ĺ —Ā—ā—Ä–į—Ö–ĺ–≤—č–ľ –≤–∑–Ĺ–ĺ—Ā–į–ľ. –í –Ņ–ĺ–Ĺ—Ź—ā–ł–Ķ ¬ę–ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –Ī–ł–∑–Ĺ–Ķ—Ā–į¬Ľ –∂–Ķ–Ľ–į–Ĺ–ł–Ķ –Ņ–ĺ–Ľ—É—á–ł—ā—Ć –Ņ—Ä–į–≤–ĺ –Ĺ–į –Ņ–ĺ–Ĺ–ł–∂–Ķ–Ĺ–Ĺ—č–Ķ —Ā—ā—Ä–į—Ö–ĺ–≤—č–Ķ –≤–∑–Ĺ–ĺ—Ā—č –ī–Ľ—Ź –ú–°–ü, –Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, –Ĺ–Ķ –≤—Ö–ĺ–ī–ł—ā. –í–Ķ–ī—Ć –ł–Ĺ—Ā—ā—Ä—É–ľ–Ķ–Ĺ—ā –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź - ¬ę—Ā–Ņ–Ķ—Ü–ł–į–Ľ—Ć–Ĺ—č–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č–Ķ —Ä–Ķ–∂–ł–ľ—謼, –į –ĺ–Ĺ–ł –Ņ–Ķ—Ä–Ķ—á–ł—Ā–Ľ–Ķ–Ĺ—č –≤ —Ā—ā. 18 –Ě–ö –†–§.

–°–į–ľ–ĺ –Ņ—Ä–Ķ–ī–Ņ–ĺ–Ľ–į–≥–į–Ķ–ľ–ĺ–Ķ –ī–Ķ–Ļ—Ā—ā–≤–ł–Ķ ¬ę–ĺ—ā–ļ–į–∑ –ĺ—ā –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź¬Ľ —ā–ĺ–∂–Ķ —Ā–ĺ–ī–Ķ—Ä–∂–ł—ā –≤ —Ā–Ķ–Ī–Ķ –Ī–ĺ–Ľ—Ć—ą–Ķ –≤–ĺ–Ņ—Ä–ĺ—Ā–ĺ–≤, —á–Ķ–ľ –ĺ—ā–≤–Ķ—ā–ĺ–≤. –≠—ā–ĺ –ľ–ĺ–∂–Ķ—ā –Ī—č—ā—Ć –ļ–ĺ–Ĺ—Ā–ĺ–Ľ–ł–ī–į—Ü–ł—Ź –≤—Ā–Ķ—Ö –Ķ–≥–ĺ –Ņ–ĺ–ļ–į–∑–į—ā–Ķ–Ľ–Ķ–Ļ: –ī–ĺ—Ö–ĺ–ī–ĺ–≤, —Ā–ĺ—ā—Ä—É–ī–Ĺ–ł–ļ–ĺ–≤, –ĺ—Ā–Ĺ–ĺ–≤–Ĺ—č—Ö —Ā—Ä–Ķ–ī—Ā—ā–≤. –ė–Ľ–ł –Ņ–Ķ—Ä–Ķ—Ö–ĺ–ī –Ĺ–į –Ķ–ī–ł–Ĺ—č–Ļ —Ā—É–Ī—ä–Ķ–ļ—ā –Ĺ–į –ě–°–Ě. –õ–ł–Ī–ĺ –Ņ–Ķ—Ä–Ķ–≤–ĺ–ī –Ĺ–į –ě–°–Ě –ļ–į–∂–ī–ĺ–≥–ĺ —Ā—É–Ī—ä–Ķ–ļ—ā–į –ď–ö. –í –ļ–ĺ–Ĺ—Ü–Ķ –ļ–ĺ–Ĺ—Ü–ĺ–≤ –Ľ–ł–ļ–≤–ł–ī–į—Ü–ł—Ź —é—Ä–ł–ī–ł—á–Ķ—Ā–ļ–ĺ–≥–ĺ –Ľ–ł—Ü–į –ł–Ľ–ł –Ņ—Ä–Ķ–ļ—Ä–į—Č–Ķ–Ĺ–ł–Ķ –ī–Ķ—Ź—ā–Ķ–Ľ—Ć–Ĺ–ĺ—Ā—ā–ł –ė–ü. –í –Ľ—é–Ī–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –ī–Ķ–Ļ—Ā—ā–≤–ł—Ź –Ņ—Ä–Ķ–ī–Ņ—Ä–ł–Ĺ–ł–ľ–į–Ķ—ā –Ī–ł–∑–Ĺ–Ķ—Ā, –į –≤—č—Ā—ā–į–≤–Ľ–Ķ–Ĺ–ł–Ķ –ĺ—Ü–Ķ–Ĺ–ļ–ł –∑–į –§–Ě–°. –ö–ĺ—Ä–ĺ—á–Ķ –Ņ–ĺ–Ľ—É—á–ł–Ľ—Ā—Ź –Ĺ–Ķ —Ö–ĺ–ļ–ļ–Ķ–Ļ, –į —Ą–ł–≥—É—Ä–Ĺ–ĺ–Ķ –ļ–į—ā–į–Ĺ–ł–Ķ.

–í –Ľ—é–Ī–ĺ–ľ —Ā–Ľ—É—á–į–Ķ –ĺ—á–Ķ–≤–ł–ī–Ĺ–ĺ, —á—ā–ĺ —Ü–Ķ–Ľ—Ć—é —Ā—Ä–Ķ–ī–Ĺ–Ķ–≤–∑–≤–Ķ—ą–Ķ–Ĺ–Ĺ–ĺ–≥–ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į –ī–ĺ–Ľ–∂–Ĺ–ĺ –Ī—č—ā—Ć –Ĺ–Ķ —Ā–ĺ—Ö—Ä–į–Ĺ–Ķ–Ĺ–ł–Ķ –≤—Ā–Ķ—Ö –ł—Ā–Ņ–ĺ–Ľ—Ć–∑—É–Ķ–ľ—č—Ö –ł–Ĺ—Ā—ā—Ä—É–ľ–Ķ–Ĺ—ā–ĺ–≤ –ļ–į–ļ –Ķ—Ā—ā—Ć –ł ¬ę–Ĺ–į –Ņ–ĺ–ī–ĺ–Ľ—Ć—ą–Ķ¬Ľ - —ā–ĺ–≥–ī–į –Ņ—Ä–Ķ—ā–Ķ–Ĺ–∑–ł–ł –Ī—É–ī—É—ā –Ľ–ł—ą—Ć –≤–ĺ–Ņ—Ä–ĺ—Ā–ĺ–ľ –≤—Ä–Ķ–ľ–Ķ–Ĺ–ł –ł —É–ī–į—á–ł - –į –ľ–ł–Ĺ–ł–ľ–ł–∑–ł—Ä–ĺ–≤–į—ā—Ć —Ä–ł—Ā–ļ–ł –ł –Ņ–ĺ—ā–Ķ–Ĺ—Ü–ł–į–Ľ—Ć–Ĺ—č–Ķ –Ņ–ĺ—ā–Ķ—Ä–ł. –Ę—Č–į—ā–Ķ–Ľ—Ć–Ĺ–į—Ź —Ā–į–ľ–ĺ–ĺ—Ü–Ķ–Ĺ–ļ–į –ł –į–ļ–ļ—É—Ä–į—ā–Ĺ–į—Ź —Ä–Ķ–ļ–ĺ–Ĺ—Ā—ā—Ä—É–ļ—Ü–ł—Ź.

–Ē–Ľ—Ź —ā–Ķ—Ö, –ļ—ā–ĺ —Ö–ĺ—á–Ķ—ā –Ņ–ĺ–ī—Ä–ĺ–Ī–Ĺ–Ķ–Ķ —Ä–į–∑–ĺ–Ī—Ä–į—ā—Ć—Ā—Ź –≤ –Ĺ—é–į–Ĺ—Ā–į—Ö –Ņ—Ä–į–≤–ĺ–ļ –ł –Ĺ–ĺ–≤—č—Ö –Ņ—Ä–į–≤–ł–Ľ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ä–Ķ—Ą–ĺ—Ä–ľ—č 2025. –ě—Ā—ā–į–Ľ–ł—Ā—Ć –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–ł–Ķ 4 –ľ–Ķ—Ā—ā–į –Ĺ–į –Ī–ł–∑–Ĺ–Ķ—Ā-–ł–Ĺ—ā–Ķ–Ĺ—Ā–ł–≤ –≤ –ú–ĺ—Ā–ļ–≤–Ķ. 24-25 —Ā–Ķ–Ĺ—ā—Ź–Ī—Ä—Ź. "–ě–°–Ę–ź–Ę–¨–°–Į –í –Ė–ė–í–ę–•-2025: –Ě–į–Ľ–ĺ–≥–ĺ–≤–į—Ź –ł –ļ–ĺ—Ä–Ņ–ĺ—Ä–į—ā–ł–≤–Ĺ–į—Ź —Ä–Ķ—Ą–ĺ—Ä–ľ–į". –ó–į—Ä–Ķ–≥–ł—Ā—ā—Ä–ł—Ä–ĺ–≤–į—ā—Ć—Ā—Ź

–í–ĺ–Ņ—Ä–ĺ—Ā: –ě—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—Ź –Ņ–ĺ–Ņ–į–Ľ–į –Ņ–ĺ–ī –í–Ě–ü –∑–į 20-22 –≥–ĺ–ī—č –Ņ–ĺ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—é –Ī–ł–∑–Ĺ–Ķ—Ā–į. –í –ł—é–Ľ–Ķ –ė–§–Ě–° –≤—č–Ĺ–Ķ—Ā–Ľ–į —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ –ĺ –Ņ—Ä–ł–≤–Ľ–Ķ—á–Ķ–Ĺ–ł–ł –ļ –ĺ—ā–≤–Ķ—ā—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł. –ü—Ä—Ź–ľ—č—Ö –Ņ—Ä–ł–∑–Ĺ–į–ļ–ĺ–≤ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –§–Ě–° –Ĺ–Ķ –≤—č—Ź–≤–ł–Ľ–į, –Ī—É–ī–Ķ–ľ –Ī–ĺ—Ä–ĺ—ā—Ć—Ā—Ź –ī–ĺ –Ņ–ĺ—Ā–Ľ–Ķ–ī–Ĺ–Ķ–Ļ –ł–Ĺ—Ā—ā–į–Ĺ—Ü–ł–ł. –°–Ķ–Ļ—á–į—Ā –ī—É–ľ–į–Ķ–ľ –Ņ–į—Ä–į–Ľ–Ľ–Ķ–Ľ—Ć–Ĺ–ĺ –ĺ —ā–ĺ–ľ, –Ņ–ĺ–Ņ–į–ī–į–Ķ–ľ –Ľ–ł –ľ—č –Ņ–ĺ–ī –į–ľ–Ĺ–ł—Ā—ā–ł—é –ł –ļ–į–ļ–ł–Ķ –ī–Ķ–Ļ—Ā—ā–≤–ł—Ź –Ĺ—É–∂–Ĺ–ĺ –Ņ—Ä–ł–Ĺ—Ź—ā—Ć –ī–Ľ—Ź —Ā–ĺ—Ö—Ä–į–Ĺ–Ķ–Ĺ–ł—Ź –Ī–ł–∑–Ĺ–Ķ—Ā–į.

–ě—ā–≤–Ķ—ā: –ź–ľ–Ĺ–ł—Ā—ā–ł—Ź –ļ–į—Ā–į–Ķ—ā—Ā—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–ĺ–≤ –≤ –ĺ–Ņ–ł—Ā–į–Ĺ–Ĺ–ĺ–Ļ —Ā–ł—ā—É–į—Ü–ł–ł –≤ —ā–ĺ–Ļ —á–į—Ā—ā–ł, —á—ā–ĺ –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł–Ķ –≤ —Ā–ł–Ľ—É —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ, –Ĺ–Ķ —É—Ā–Ņ–Ķ–≤—ą–Ķ–≥–ĺ –≤—Ā—ā—É–Ņ–ł—ā—Ć –≤ —Ā–ł–Ľ—É –ī–ĺ 12 –ł—é–Ľ—Ź 2024, –Ņ—Ä–ł–ĺ—Ā—ā–į–Ĺ–į–≤–Ľ–ł–≤–į–Ķ—ā—Ā—Ź. –Ē–į–Ľ–Ķ–Ķ —Ā–ł—ā—É–į—Ü–ł—Ź –ľ–ĺ–∂–Ķ—ā —Ä–į–∑–≤–ĺ—Ä–į—á–ł–≤–į—ā—Ć—Ā—Ź —Ā–Ľ–Ķ–ī—É—é—Č–ł–ľ –ĺ–Ī—Ä–į–∑–ĺ–ľ:

–į) –Ņ—Ä–ĺ–≤–ĺ–ī–ł—ā—Ā—Ź –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–į –∑–į 2025-2026 –≥–≥.

–í —Ā–Ľ—É—á–į–Ķ, –Ķ—Ā–Ľ–ł –Ņ–ĺ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–į–ľ –≤—č—Ź–≤–Ľ–Ķ–Ĺ–ĺ –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł–Ķ –Ī–ł–∑–Ĺ–Ķ—Ā–į, —Ä–Ķ—ą–Ķ–Ĺ–ł–Ķ, –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł–Ķ –≤ —Ā–ł–Ľ—É –ļ–ĺ—ā–ĺ—Ä–ĺ–≥–ĺ –Ņ—Ä–ł–ĺ—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ĺ, –≤—Ā—ā—É–Ņ–į–Ķ—ā –≤ —Ā–ł–Ľ—É –ĺ–ī–Ĺ–ĺ–≤—Ä–Ķ–ľ–Ķ–Ĺ–Ĺ–ĺ —Ā –≤—Ā—ā—É–Ņ–Ľ–Ķ–Ĺ–ł–Ķ–ľ –≤ —Ā–ł–Ľ—É —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –Ņ–ĺ —Ä–Ķ–∑—É–Ľ—Ć—ā–į—ā–į–ľ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł 2025 –ł 2026 –≥–≥.

–õ–ł–Ī–ĺ –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ –ľ–ĺ–∂–Ķ—ā –Ņ–ĺ–ľ–Ķ–Ĺ—Ź—ā—Ć –ľ–ĺ–ī–Ķ–Ľ—Ć –Ī–ł–∑–Ĺ–Ķ—Ā–į - –ł —ā–ĺ–≥–ī–į –Ņ—Ä–ł —É—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–ł–ł —Ą–į–ļ—ā–į —á–į—Ā—ā–ł—á–Ĺ–ĺ–≥–ĺ –ī–ĺ–Ī—Ä–ĺ–≤–ĺ–Ľ—Ć–Ĺ–ĺ–≥–ĺ –ĺ—ā–ļ–į–∑–į –ĺ—ā –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –≤ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö –Ņ–Ķ—Ä–ł–ĺ–ī–į—Ö 2025 –ł 2026 –≥–ĺ–ī–ĺ–≤ –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā—Ć –Ņ–ĺ —É–Ņ–Ľ–į—ā–Ķ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤, –Ņ–Ķ–Ĺ–Ķ–Ļ –ł —ą—ā—Ä–į—Ą–ĺ–≤ –∑–į 2022-2024 –Ņ—Ä–Ķ–ļ—Ä–į—Č–į–Ķ—ā—Ā—Ź –≤ —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤—É—é—Č–Ķ–Ļ —á–į—Ā—ā–ł. (–Ķ—Ā–Ľ–ł –ĺ—ā–ļ–į–∂–Ķ—ā–Ķ—Ā—Ć –ĺ—ā –ī—Ä–ĺ–Ī–Ľ–Ķ–Ĺ–ł—Ź –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –Ņ–Ķ—Ä–ł–ĺ–ī–ĺ–≤ 2025 –ł 2026 –≥–≥. —ā–ĺ–Ľ—Ć–ļ–ĺ –Ņ–ĺ—Ā–Ľ–Ķ –≤—č–Ĺ–Ķ—Ā–Ķ–Ĺ–ł—Ź —Ä–Ķ—ą–Ķ–Ĺ–ł—Ź –ĺ –Ņ—Ä–ĺ–≤–Ķ–ī–Ķ–Ĺ–ł–ł –í–Ě–ü –∑–į —ć—ā–ł –Ņ–Ķ—Ä–ł–ĺ–ī—č, —ā–ĺ –ī–Ľ—Ź –į–ľ–Ĺ–ł—Ā—ā–ł–ł –∑–į 2022, 2023 –Ĺ—É–∂–Ķ–Ĺ –ī–ĺ–Ī—Ä–ĺ–≤–ĺ–Ľ—Ć–Ĺ—č–Ļ –ĺ—ā–ļ–į–∑ –Ķ—Č–Ķ –ł –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł 2024.)

–≤) –≤ –ĺ—ā—Ā—É—ā—Ā—ā–≤–ł–Ķ –Ņ—Ä–ĺ–≤–Ķ—Ä–ļ–ł 2025-2026 –ĺ–Ī—Ź–∑–į–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ĺ–į–Ľ–ĺ–≥–ĺ–Ņ–Ľ–į—ā–Ķ–Ľ—Ć—Č–ł–ļ–į –Ņ–ĺ –Ņ—Ä–ł–ĺ—Ā—ā–į–Ĺ–ĺ–≤–Ľ–Ķ–Ĺ–Ĺ–ĺ–ľ—É —Ä–Ķ—ą–Ķ–Ĺ–ł—é –Ņ—Ä–Ķ–ļ—Ä–į—Č–į—é—ā—Ā—Ź —Ā 1 —Ź–Ĺ–≤–į—Ä—Ź 2030.

–í–ĺ–Ņ—Ä–ĺ—Ā: –Ĺ–į—Ā–ļ–ĺ–Ľ—Ć–ļ–ĺ –ł–∑–ľ–Ķ–Ĺ–ł—ā—Ā—Ź —Ā—ā–į–≤–ļ–į –Ņ—Ä–ł –Ņ—Ä–ĺ–ī–į–∂–Ķ –ī–ĺ–Ľ–Ķ–Ļ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł, –Ĺ–į—Ö–ĺ–ī—Ź—Č–ł—Ö—Ā—Ź –≤ —Ā–ĺ–Ī—Ā—ā–≤–Ķ–Ĺ–Ĺ–ĺ—Ā—ā–ł –Ī–ĺ–Ľ–Ķ–Ķ –Ņ—Ź—ā–ł –Ľ–Ķ—ā?

–í—č–ī–Ķ—Ä–∂–ļ–į –ļ–ĺ–Ĺ–ļ—Ä–Ķ—ā–Ĺ–ĺ –Ņ—Ä–ĺ –Ĺ–į–Ľ–ĺ–≥: *–ó–į–ļ–ĺ–Ĺ –Ņ—Ä–Ķ–ī—É—Ā–ľ–į—ā—Ä–ł–≤–į–Ķ—ā, —á—ā–ĺ –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–Ķ–Ĺ–ł–Ķ –ĺ—ā –Ě–Ē–§–õ –Ĺ–Ķ –Ī—É–ī–Ķ—ā –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź—ā—Ć—Ā—Ź –ļ –ī–ĺ—Ö–ĺ–ī–į–ľ –ĺ—ā —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł –ī–ĺ–Ľ–Ķ–Ļ, –į–ļ—Ü–ł–Ļ, –ĺ–Ī–Ľ–ł–≥–į—Ü–ł–Ļ –ł –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–ĺ–Ĺ–Ĺ—č—Ö –Ņ–į–Ķ–≤, —É–ļ–į–∑–į–Ĺ–Ĺ—č—Ö –≤ –Ņ—É–Ĺ–ļ—ā–į—Ö 17.2 (5-–Ľ–Ķ—ā–Ĺ—Ź—Ź –Ľ—Ć–≥–ĺ—ā–į) –ł 17.2-1 (–ł–Ĺ–Ĺ–ĺ–≤–į—Ü–ł–ĺ–Ĺ–Ĺ—č–Ķ –ļ–ĺ–ľ–Ņ–į–Ĺ–ł–ł) —Ā—ā–į—ā—Ć–ł 217 –Ě–ö –†–§, –≤ —Ä–į–∑–ľ–Ķ—Ä–Ķ –Ņ—Ä–Ķ–≤—č—ą–Ķ–Ĺ–ł—Ź 50 –ľ–Ľ–Ĺ —Ä—É–Ī

–ě—ā–≤–Ķ—ā: –Ē–į, –ī–Ķ–Ļ—Ā—ā–≤–ł—ā–Ķ–Ľ—Ć–Ĺ–ĺ, –≤ —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–ł–ł —Ā –Ņ—Ä–ł–Ĺ—Ź—ā—č–ľ–ł –ł–∑–ľ–Ķ–Ĺ–Ķ–Ĺ–ł—Ź–ľ–ł, –ī–Ľ—Ź –Ĺ–į–Ľ–ĺ–≥–ĺ–≤—č—Ö —Ä–Ķ–∑–ł–ī–Ķ–Ĺ—ā–ĺ–≤ –†–§ –ĺ—Ā–≤–ĺ–Ī–ĺ–∂–ī–Ķ–Ĺ–ł–Ķ –ĺ—ā –Ě–Ē–§–õ –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –ī–ĺ—Ö–ĺ–ī–ĺ–≤ –ĺ—ā —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł –ī–ĺ–Ľ–Ķ–Ļ, –į–ļ—Ü–ł–Ļ, –ĺ–Ī–Ľ–ł–≥–į—Ü–ł–Ļ –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–ĺ–Ĺ–Ĺ—č—Ö –Ņ–į–Ķ–≤ (–Ņ. 17.2, 17.2-1 —Ā—ā. 217 –Ě–ö –†–§) –Ņ—Ä–ł–ľ–Ķ–Ĺ—Ź–Ķ—ā—Ā—Ź –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –ī–ĺ—Ö–ĺ–ī–į –ī–ĺ 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ.

–°—É–ľ–ľ–į –ī–ĺ—Ö–ĺ–ī–į —Ā–≤—č—ą–Ķ 50 –ľ–Ľ–Ĺ —Ä—É–Ī–Ľ–Ķ–Ļ –Ņ–ĺ–ī–Ľ–Ķ–∂–ł—ā –Ĺ–į–Ľ–ĺ–≥–ĺ–ĺ–Ī–Ľ–ĺ–∂–Ķ–Ĺ–ł—é –≤ —Ā–ĺ–ĺ—ā–≤–Ķ—ā—Ā—ā–≤–ł–ł —Ā –Ĺ–ĺ–≤—č–ľ–ł –Ņ—Ä–į–≤–ł–Ľ–į–ľ–ł –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł—Ź –Ņ—Ä–ĺ–≥—Ä–Ķ—Ā—Ā–ł–≤–Ĺ–ĺ–Ļ –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–ĺ–Ļ —Ā—ā–į–≤–ļ–ł –Ņ–ĺ –Ě–Ē–§–õ.

–ü—Ä–ł —ć—ā–ĺ–ľ, –Ĺ–į–Ľ–ĺ–≥–ĺ–≤–į—Ź —Ā—ā–į–≤–ļ–į –ĺ–≥—Ä–į–Ĺ–ł—á–Ķ–Ĺ–į 15%, –į –Ĺ–Ķ 22% –ī–Ľ—Ź —Ä–į—Ā—Ā–ľ–į—ā—Ä–ł–≤–į–Ķ–ľ–ĺ–≥–ĺ –≤–ł–ī–į –ī–ĺ—Ö–ĺ–ī–į (–Ņ–Ņ. 1.1 —Ā—ā. 224 –Ě–ö –†–§).

–Ę–į–ļ–∂–Ķ —É—á–ł—ā—č–≤–į–Ķ–ľ –Ņ–ĺ–Ľ–ĺ–∂–ł—ā–Ķ–Ľ—Ć–Ĺ—č–Ļ –ľ–ĺ–ľ–Ķ–Ĺ—ā, —á—ā–ĺ —Ä–į–∑–ľ–Ķ—Ä —Ā—ā–į–≤–ļ–ł –≤ –ĺ—ā–Ĺ–ĺ—ą–Ķ–Ĺ–ł–ł –ī–ĺ—Ö–ĺ–ī–į –ĺ—ā —Ä–Ķ–į–Ľ–ł–∑–į—Ü–ł–ł –ī–ĺ–Ľ–ł (–į–ļ—Ü–ł–Ļ, –ĺ–Ī–Ľ–ł–≥–į—Ü–ł–Ļ, –ł–Ĺ–≤–Ķ—Ā—ā–ł—Ü–ł–ĺ–Ĺ–Ĺ–ĺ–≥–ĺ –Ņ–į—Ź) –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ—Ź–Ķ—ā—Ā—Ź –ĺ—ā–ī–Ķ–Ľ—Ć–Ĺ–ĺ, –Ī–Ķ–∑ —É—á–Ķ—ā–į –ł–Ĺ—č—Ö –ī–ĺ—Ö–ĺ–ī–ĺ–≤ (–Ņ–Ņ. 8 –Ņ. 6 —Ā—ā. 210 –Ě–ö –†–§).

–Ē–Ľ—Ź –ĺ–Ņ—Ä–Ķ–ī–Ķ–Ľ–Ķ–Ĺ–ł—Ź –ī–ĺ—Ö–ĺ–ī–į —É—á–ł—ā—č–≤–į–Ķ—ā—Ā—Ź —Ā—É–ľ–ľ–į —Ä–į—Ā—Ö–ĺ–ī–ĺ–≤ –Ĺ–į –Ņ—Ä–ł–ĺ–Ī—Ä–Ķ—ā–Ķ–Ĺ–ł–Ķ –ī–ĺ–Ľ–ł.–§–Ķ–ī–Ķ—Ä–į–Ľ—Ć–Ĺ—č–Ļ –∑–į–ļ–ĺ–Ĺ –ĺ—ā 29.10.2024 ‚ĄĖ 362-–§–ó

–Ę–į–ļ, –Ĺ–į–Ņ—Ä–ł–ľ–Ķ—Ä, –Ņ—Ä–ł –Ņ–ĺ–Ľ—É—á–Ķ–Ĺ–ł–ł –ī–ĺ—Ö–ĺ–ī–į –ĺ—ā –Ņ—Ä–ĺ–ī–į–∂–ł –ī–ĺ–Ľ–ł –≤ —Ä–ĺ—Ā—Ā–ł–Ļ—Ā–ļ–ĺ–Ļ –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł–ł –≤ —Ä–į–∑–ľ–Ķ—Ä–Ķ 100 –ľ–Ľ–Ĺ –ł–∑ –Ĺ–ł—Ö: