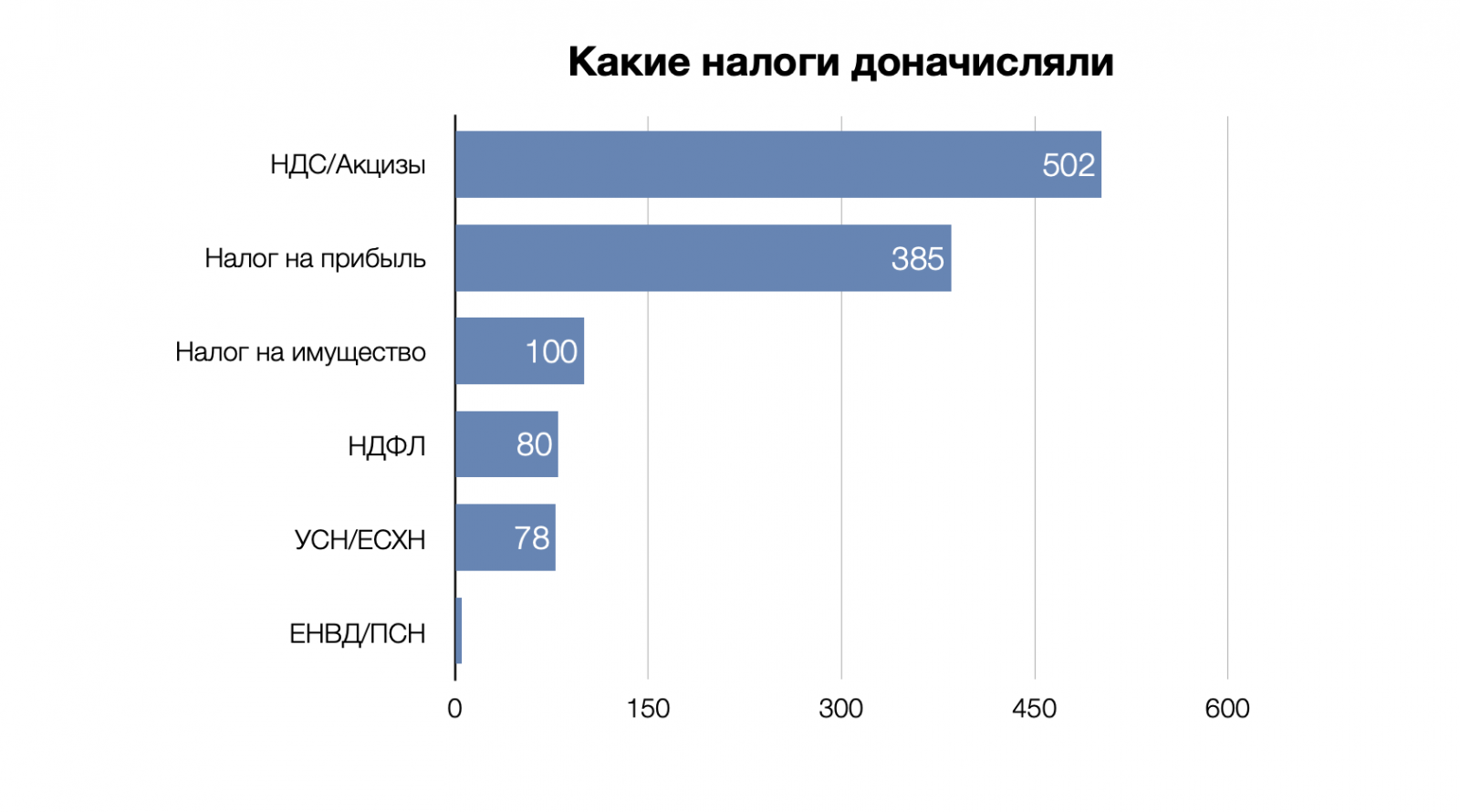

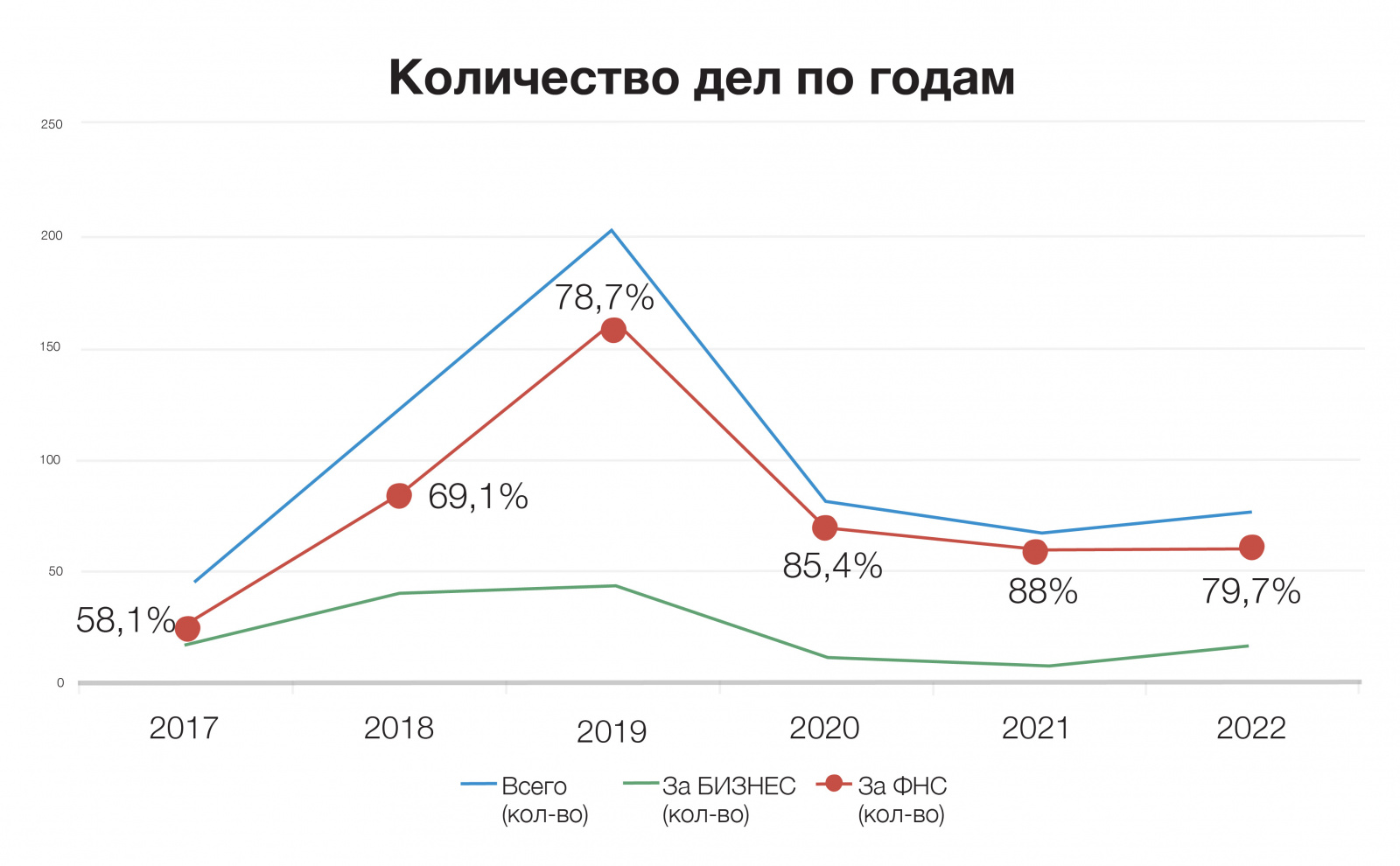

Версия 8.0. на основе анализа 594 арбитражных дел с июля 2017 по декабрь 2022 года.

Предисловие к версии 8.0

В апреле 2019 года Центр taxCOACH® впервые поделился своими аналитическими исследованиями в части реального положения налогоплательщиков, обвиняемых в судах в искусственном дроблении бизнеса. Обнаруженные в ходе сквозного анализа 100 арбитражных дел 2018 года неожиданные выводы и тенденции, положительные отзывы представителей бизнеса и масштабное копирование результатов нашей работы налоговыми консультантами на свои сайты, в вебинары и семинары окончательно убедили нас в необходимости подобной аналитики.

Представляем обновленную версию 8.0 нашего Гида, подготовленного на основе 594 арбитражных дел с контекстом «дробление бизнеса».

Географический охват - вся Россия. Временной - с июля 2017 по декабрь 2022 года.

Свежие и, в некотором смысле, неожиданные выводы, а также уже известные по предыдущим версиям Гида тренды, которые продолжили развитие в 2022 году:

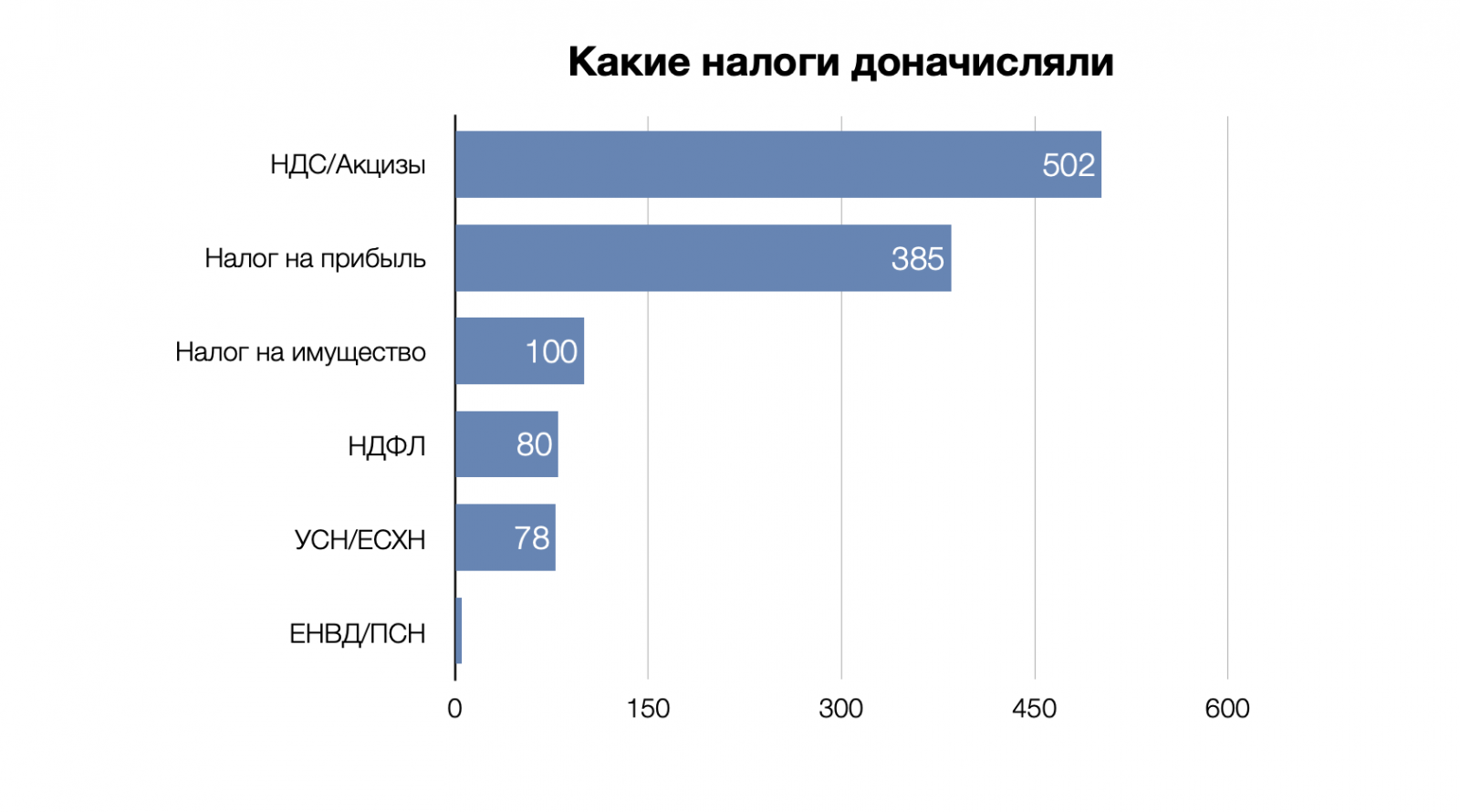

1. После четырех лет стабильного роста среднего размера взысканий по судебным решениям (в 2021 году сразу на 20%), в 2022 он обвалился сразу на 7 % (с 58 млн рублей При расчете средних цифр мы исключаем дела с очевидно высокими доначислениями - 1,4-2 млрд. рублей. Они встречаются 1-2 раза в год. Размеры «ближайших» доначислений в разы меньше. Поэтому размеры таких взысканий следует рассматривать как уникальные. в 2021 году до 54 млн. рублей в 2022 году).

2. Еще одна приятная для налогоплательщиков неожиданность 2022 года - рост числа их побед.

Ранее отчетливо прослеживался тренд возрастающей успешности ФНС:

- в отдельно взятом 2019 году - 79%;

- в 2020 - уже 85%;

- в 2021 году - 88%.

Однако в 2022 произошел достаточно резкий спад - до 79,2%. Откат в пользу налогоплательщиков составил почти 10%.

Всего за 2017 - 2022 годы в среднем 77% дел рассматриваются в пользу налогового органа;

Устоявшаяся ли это тенденция или временное явление, пока сложно сказать. Но уже можно отметить, что почти в 2/3 выигранных налогоплательщиками дел в 2022 году была установлена деловая цель. В 2021 году это касалось лишь 50% дел.

В каждом таком случае видно, что предприниматели представили документальное (!) обоснование своих действий по правилам ст. 65 АПК РФ:

- подробно изложили суду условия дилерского соглашения, согласно которому компания не может заниматься ремонтом с использованием запчастей и расходных материалов других производителей. Суд посчитал это достаточным условием для создания группы компании, даже несмотря на множество рабочих-совместителей и 5 других признаков дробления.Постановление АСО от 21 февраля 2022 г. по делу №А55-11590/2021

- руководители и учредители подробно изложили цели создания каждой компании, занимающейся обслуживанием многоквартирных домов. Продемонстрировали, что они являются реальными управленцами, и каждая организация самостоятельно исполняла свои обязательства. Также в решении подробно описана мотивация законодателя, предусмотревшего льготы по НДС для деятельности управляющих компаний: «… законодателем было принято решение о разделении функций по управлению жилищным фондом и по его содержанию и ремонту, с целью развития конкурентных отношений в сфере ЖКХ». Полагаем, что данные формулировки суд «позаимствовал» из позиции защиты налогоплательщика.Постановление АСО от 16 сентября 2022 г. по делу № А72-16324/2020

Создается впечатление, что культура обоснования бизнесом своих действий по построению групп компаний растет. Полагаем и Центр taxCOACH® внес свой весомый вклад в эту тенденцию.

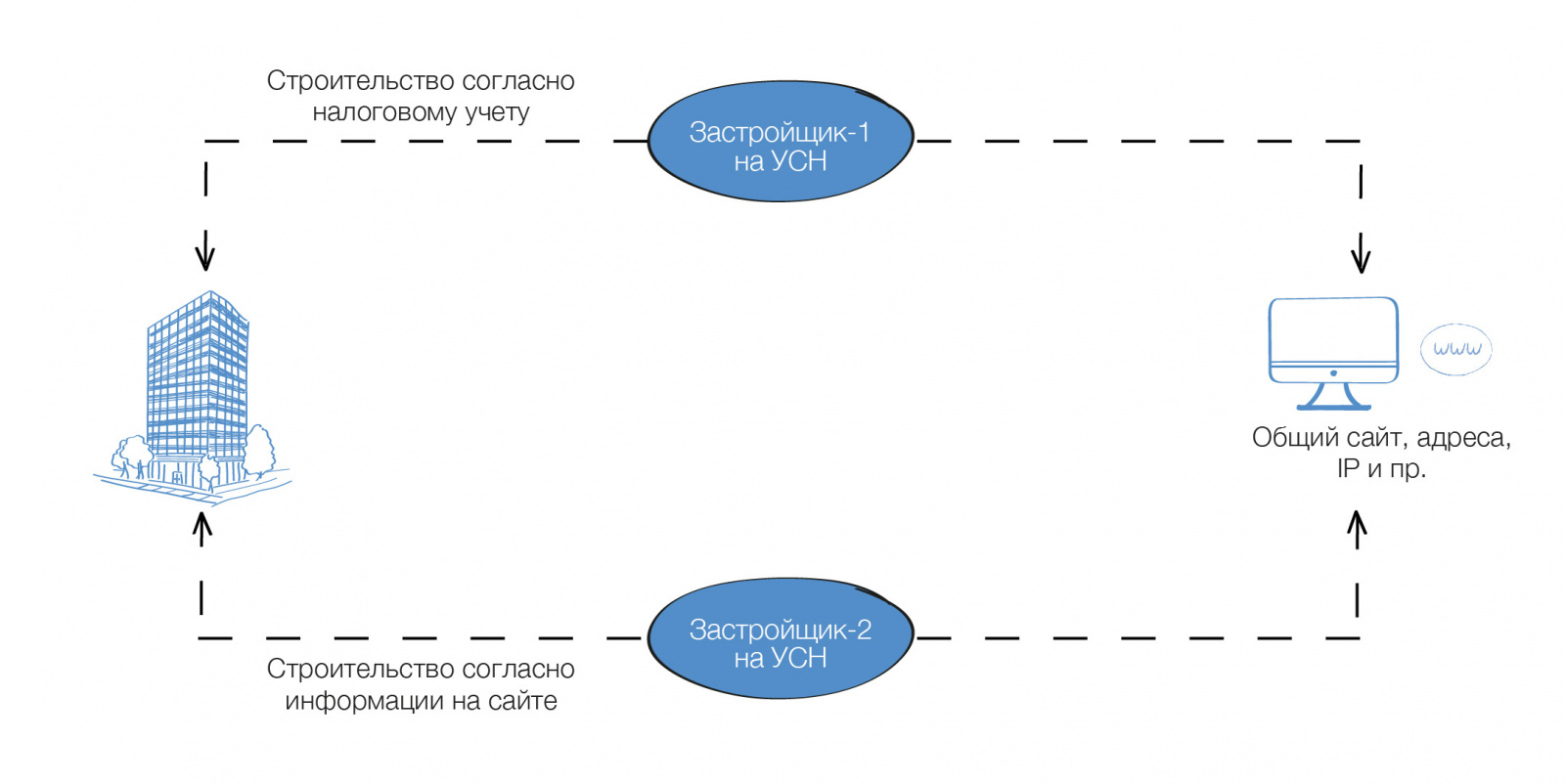

3. Налоговые органы и суды вникают в специфику и целостность производственных процессов (бизнес-процессов), очень внимательно анализируют движение финансов в группе, систему управления и т.д. Фактически стали нормой дела, где контролирующие органы, например, анализируют сайты групп компаний:

- изучают информацию о владельцах сайтов, а также смотрят условия тарифов и предложений, которые размещены на сайтах якобы независимых компаний.Постановление АСО от 3 июля 2020 г. по делу №А74-6189/2018

- подмечают факты присвоения себе чужих заслуг - жилой комплекс согласно правовой позиции холдинга построен одной компанией, а на сайте работы по нему приписаны другой.Постановление АСО от 11 февраля 2021 г. по делу №А53-15494/2019

- проверяют принадлежность телефонных номеров, указанных на сайте.Постановление АСО от 28 января 2021 г. по делу №А60-69372/2019

А также налоговые органы внимательно оценивают маркетинговую политику. Если в ГК нет единого товарного знака или бренда, но есть общие бонусные программы и рекламные акции, то ФНС и суды могут увидеть в этом проявление неправовой согласованности действий и несамостоятельности субъектов холдингаПостановление АСО от 19 октября 2022 г. по делу №А29-11957/2018.

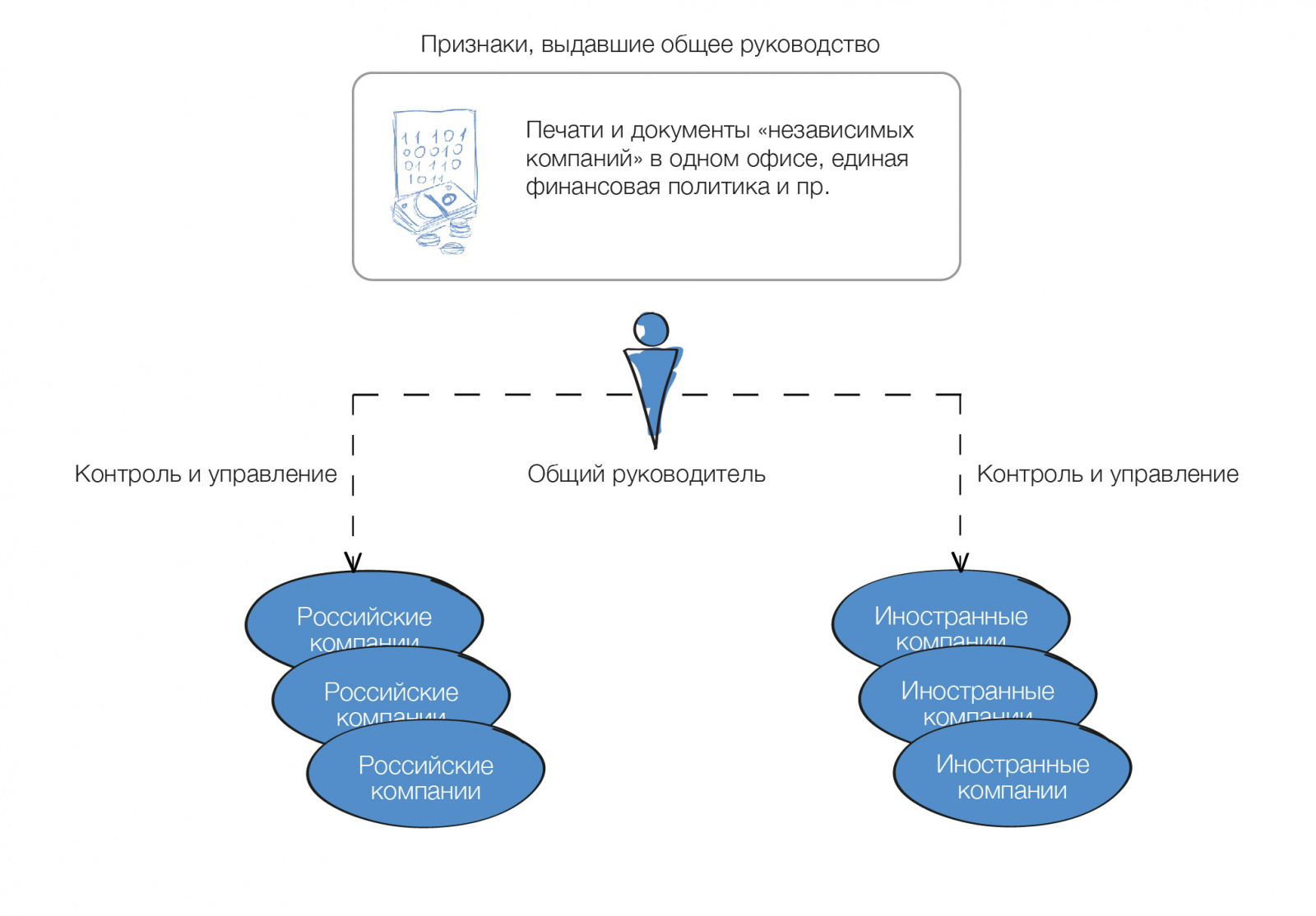

4. Всеми «любимая» взаимозависимость. Зачастую как владельцы бизнеса, так и и их пособники искренне заблуждаются относительно роли «взаимозависимости» в деле о дроблении. Нет, не взаимозависимость является доказательство дробления. Доказывает налоговый орган согласованность действий, направленных на получение необоснованной налоговой выгоды. А вот согласованность может доказываться и на основании взаимозависимости. Иными словами «взаимозависимость» стоит в конце логической цепочки, а не в ее начале.

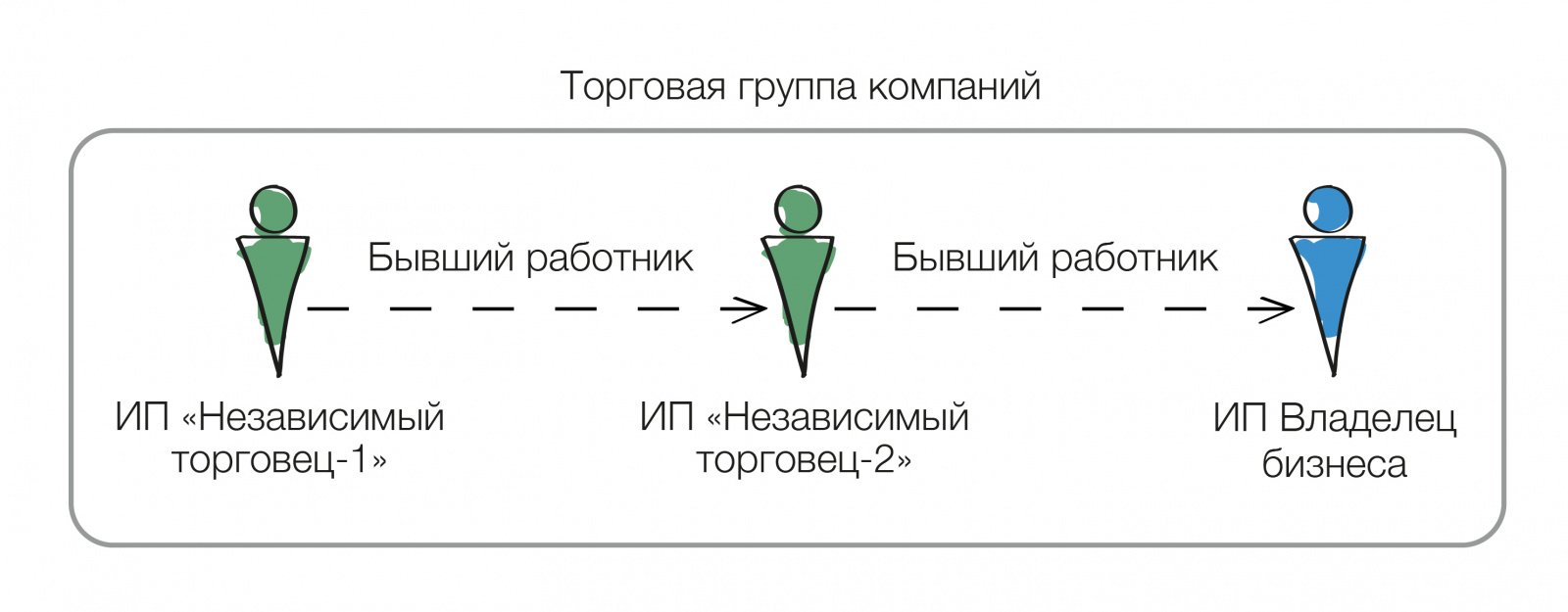

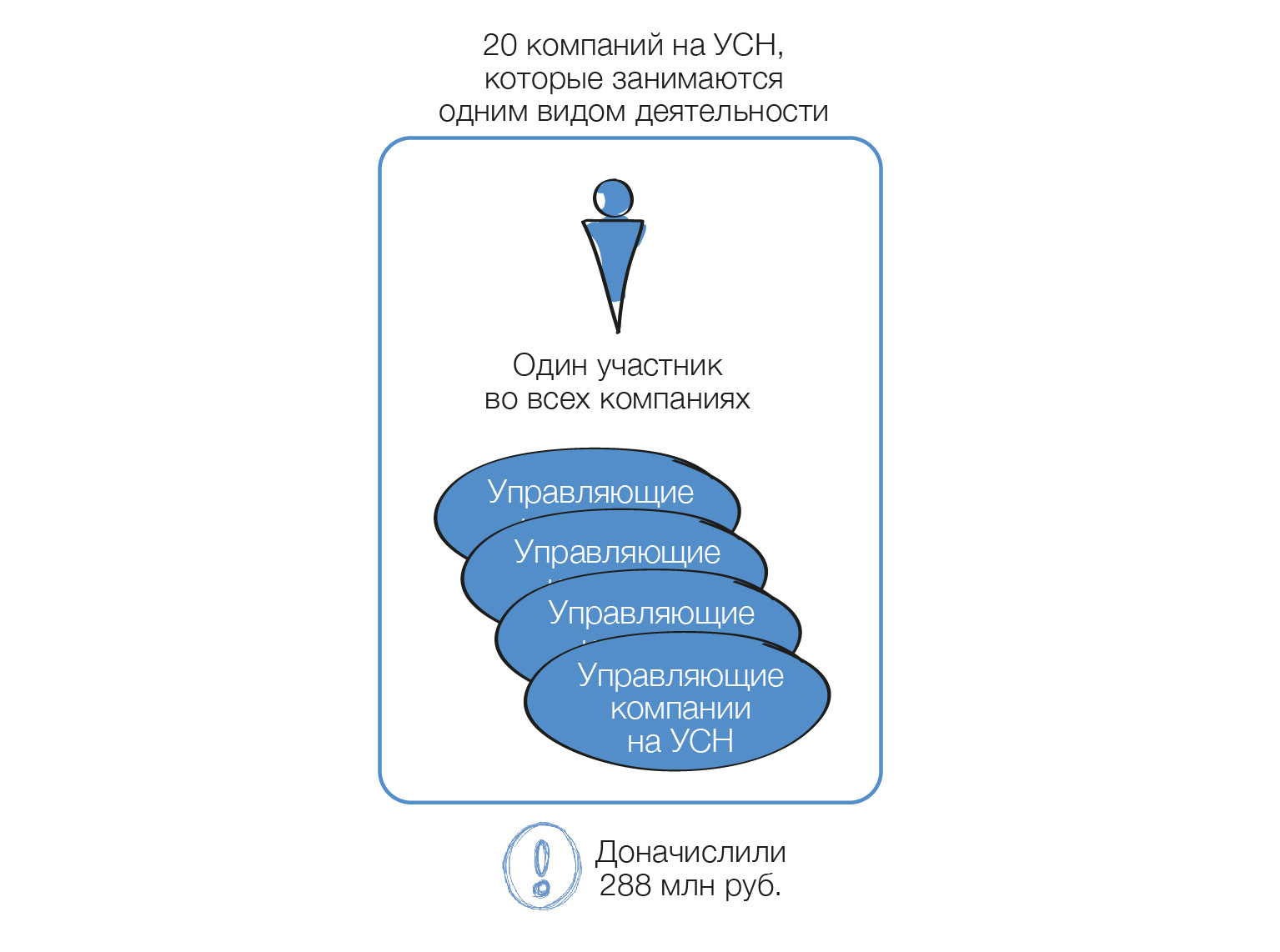

Основания констатации взаимозависимости несколько изменились в 2022 году. Снова стало больше компаний, с единственным участником во всех компаниях Группы. Родственники и бывшие работники в качестве участников стали встречаться немного реже - второе и четвертое место по популярности соответственно. Третье место занимает признак «Общие участники», когда состав компаний совпадает частично.

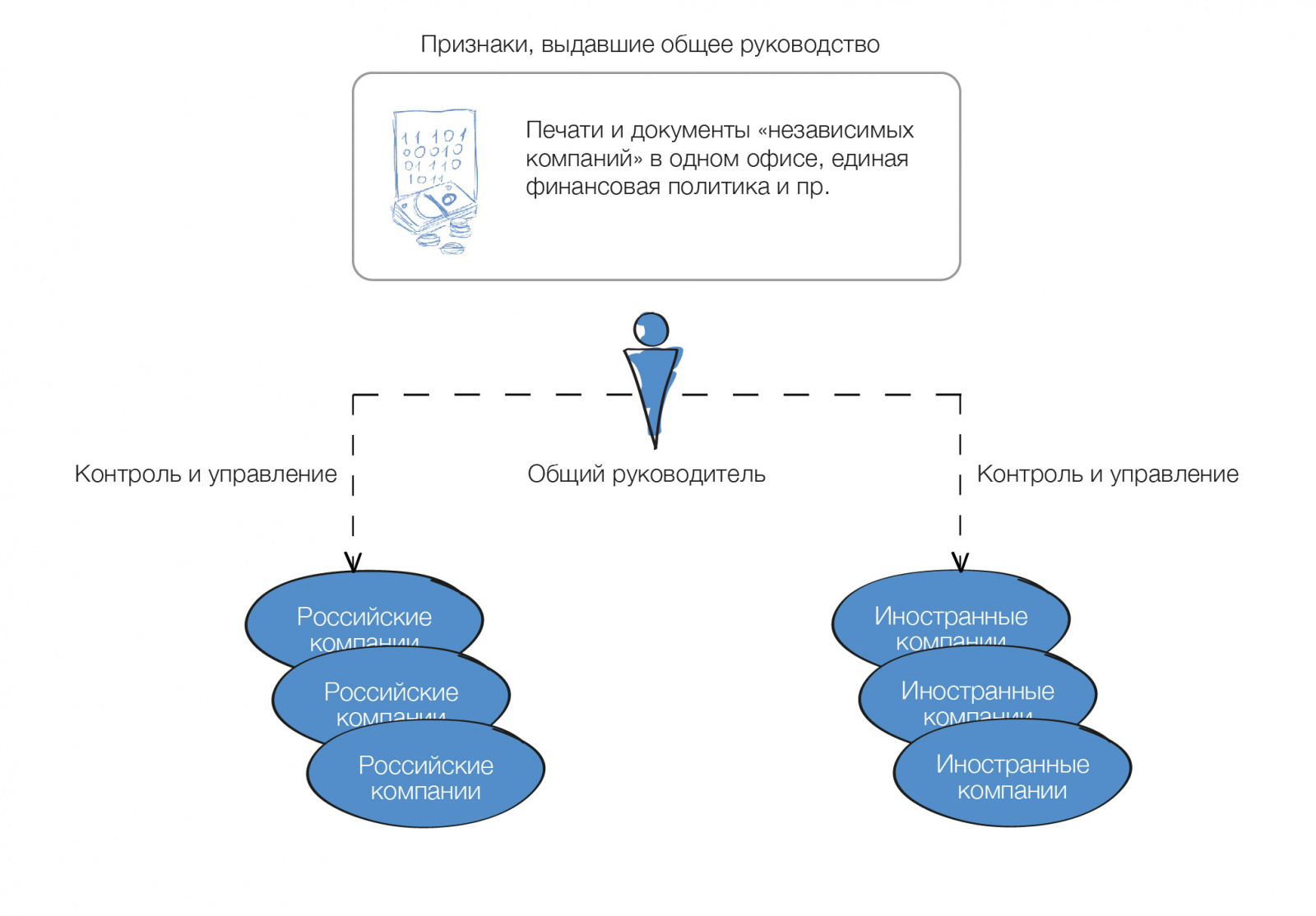

Добавим, что стало больше компаний, в которых согласованность действий установлена и без взаимозависимости. Внешняя независимость лиц не может стать препятствием для установления подконтрольности лиц - движение средств к владельцу бизнеса, письма с поручениями «сторонним» компаниям выдают наличие группы компаний.Постановление АСО от 21 октября 2022 г. по делу № А40-98844/2021

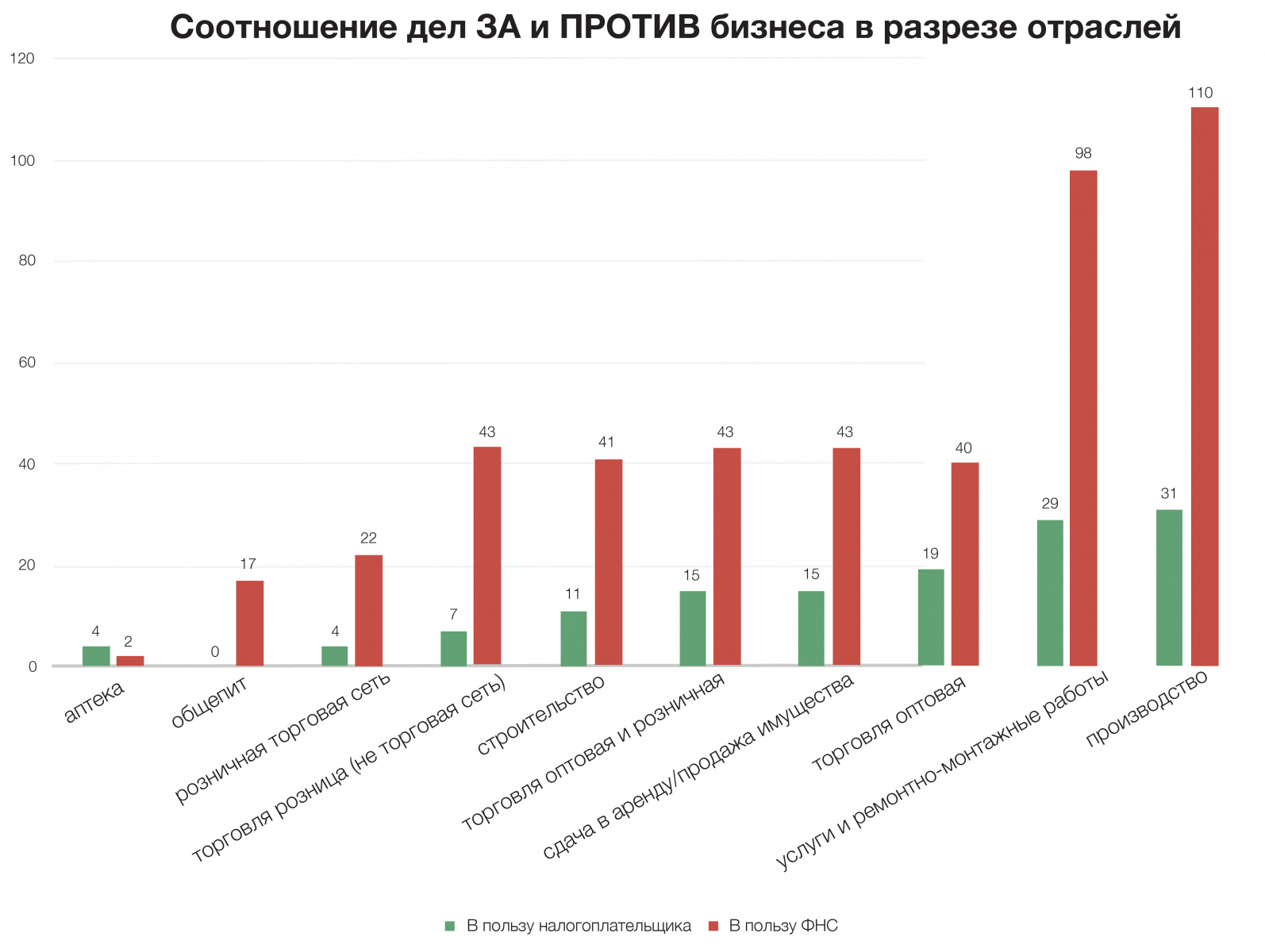

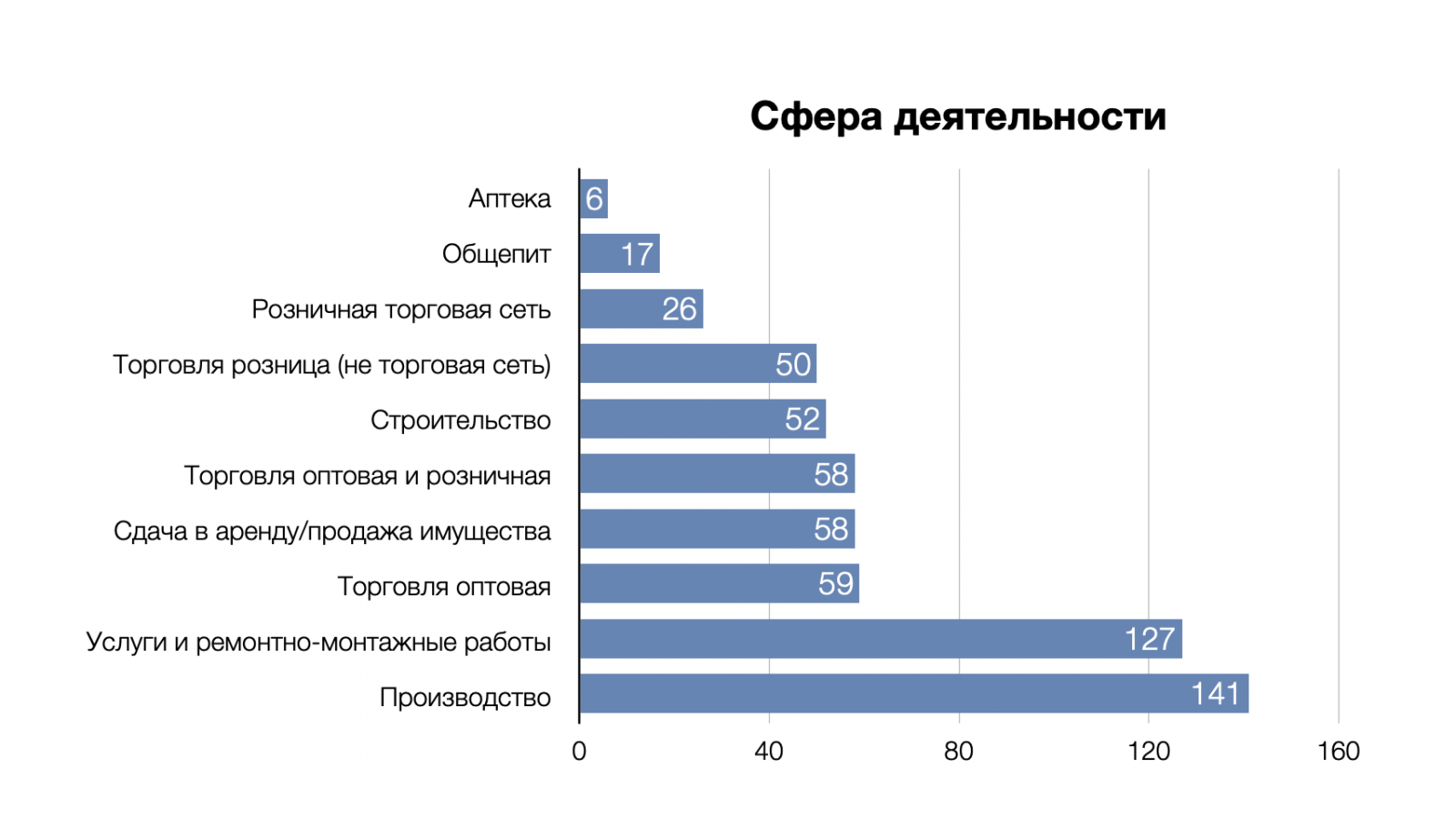

5. Изменилось распределение претензии по отраслям.

Торговля опустилась на третье место (если брать опт и розницу вместе, то это чуть менее 1/4 всех дел). На первое место резко вырвались работы/услуги - доля дел в 2022 году увеличилась более, чем в два раза по сравнению с 2021 г. - с 16% до 39%. Второе место осталось за делами с участием производственников (почти 30%). Наименее рисковой отраслью осталась аренда (7% в 2022 против 6% в 2021 г.).

Остаются актуальными ранее сделанные выводы:

- рейтинг критериев обвинения в искусственном дроблении в арбитражной практике по-прежнему составляет 30 пунктов, в отличие от официальной позиции ФНС с 17 признаками;

- опасность признаков дробления изменилась не существенно, лидеры остались прежними. Такая статистическая стабильность говорит о корректности нашего многолетнего анализа.

- как и прежде на пути налогоплательщиков к победе в споре о дроблении стоит эффективность частного бизнеса. Да, да, не удивляйтесь. Именно эффективность, которой подчинено абсолютно все, любое решение из ежедневной рутины. Именно поэтому реальность никогда не сходится с теми «схемами», которые рисуют консультанты и фин.руководители в тишине своих кабинетов. Крайняя форма эффективности - стремление «отжать» максимум, которое сопровождается доведением всех своих действий до абсурда. А лень (в корректировке информационных систем, в реализации качественного документооборота, в фиксации своих намерений) можно считать вишенкой на торте.

В 60% дел какой-либо внятной правовой позиции налогоплательщика нет вовсе - обычно просто отрицаются аргументы ФНС. В некоторых случаях надуманность оправданий хорошо видна.из этических соображений не будем раскрывать номера дел. Например, в одном деле появление двух компаний вместо одной собственник объяснил неким соглашением «об использовании предложенной ему модели бизнеса (ноу-хау)». Однако никакой предпринимательской ценности текст не имел, платежи по нему не осуществлялись. Очевидно, что оно было оформлено задним числом.

Бизнес, судя по всему, хотел объяснить существование группы компании посредством франшизы. Но это так не работает!

При этом налогоплательщик (а точнее его юристы) был настойчив и дошел с таким аргументом до ВС РФ с предсказуемым результатом.

Однако, встречаются и противоположные ситуации, когда казалось бы все против налогоплательщика, но исход в его пользу.

Так в одном деле мы насчитали 10 критериев дробления, наличие которых установил суд. Среди них были доказательства взаимозависимости, специфические способы расчетов (векселя, зачеты), пересечение сотрудников между субъектами ГК и др. Однако все закончилось хорошо - налогоплательщик смог все объяснить и, что самое главное, аргументировать и доказать документами: дело в том, что участник решил закрыть бизнес, а наемный директор продолжить его самостоятельно. В течение года директор перевел деятельность с ООО на свой ИП.Постановление АСО от 11 марта 2021 г. по делу №А12-5142/2020

И это не единичный случай.

Часть 1. "Познай себя". Часто встречаемый налогоплательщик

Часть 2. Часто встречаемые отрасли

Часть 3. ТОП-30 признаков искусственного дробления

Часть 4. Особо опасные критерии искусственного дробления

Часть 5. Письмо Федеральной налоговой службы от 10 марта 2021 г. №БВ-4-7/3060@ и Гид по дроблению. New

Часть 6. Основания взаимозависимости

Часть 7. Статистические нюансы

Выводы

Введение: а зачем?

Не будет открытием, что налоговые органы, построив вполне эффективную систему администрирования НДС, перенесли фокус внимания на искусственное дробление бизнеса.

С 2017 года информационное поле периодически взрывается громкими судебными делами о дроблении.

Ничем не подкрепленные и явно надуманные «франчайзинговые модели», бездумное использование набивших оскомину производственных кооперативов и компаний- пустышек под «безНДСный рукав продаж» (который не находит подкрепления в организационной структуре). Да и в целом, группы компаний, нашпигованные где-то подсмотренными инструментами вне всякой связи с реальными бизнес-процессами и системой управления. Если приправить все это неуместными попытками скрыть взаимозависимость, там где она очевидна, и, одновременно, стремлением раскрыть всю реальную информацию банкам (вы же хотите нормальных условий кредитования), то получаем супчик, плохо перевариваемый судом. А заодно и девальвацию нормальных рабочих инструментов, которые вместо ожидаемого побочного эффекта в виде законной налоговой экономии становятся бонусным билетом в ад для вашего бизнеса, поскольку в порядка 40% случаев за доначислениями по признакам искусственного дробления следует банкротство, со всеми вытекающими последствиями.

Еще один важный аспект. Юристами, аудиторами и консультантами написано немало материалов по теме. Но в подавляющем большинстве все сводится лишь к разбору «по косточкам» неких признаков опасного дробления, сформулированных ФНС в своих письмах. А это довольно плоская картина.

Безусловно, любая статистика врет. За исключением правдивой статистики Росстата. Но и польза от нее существенная. Можно нащупать правильный вектор, тональность, если угодно, попутно абстрагируясь от собственных убеждений…и лучшего подхода, чем подбить статистику арбитражной практики, мы не нашли.

Проведя сквозной анализ почти шестисот арбитражных дел по теме дробления, мы пришли к весьма неожиданным выводам.

Например, в отличие от распространенного мнения, больше всего споров касается вовсе не розницы и общепита. И даже отмена ЕНВД в 2021 году не изменила этой картины. С другой стороны, если уж пришли к общепиту, то и шансов отбиться у него практически нет. Далее. При упоминании дробления прежде всего на ум приходит обособление субъектов на специальных режимах налогообложения. Но увы, арбитражная практика указывает, что создание ООО на общей системе с уплатой НДС также может быть признано искусственным дроблением. И это не единичный факт.

В общем, проблема гораздо шире и неоднозначней, чем кажется.

А есть и такие вопросы: а каков масштаб проблемы…так сказать в рублях? Сколько доначисляют в среднем? А кому? Какому субъекту в группе? И чем аргументируют?

Ну а самое поразительное открытие, которое мы сделали, в том, что во многих случаях, казалось бы даже вполне безобидных, налогоплательщику просто нечего противопоставить ФНС. Да, да. В материалах дела вообще отсутствуют какие-либо внятные контраргументы со стороны бизнеса. И основная причина - отсутствие элементарных способностей ВОВРЕМЯ подумать, соотнести, внедрить и доделать. Также убийственный эффект усиливает обычная предпринимательская жаба жадность, когда неспособность вовремя остановиться в желании отжать максимум губит все многолетниеусилия.

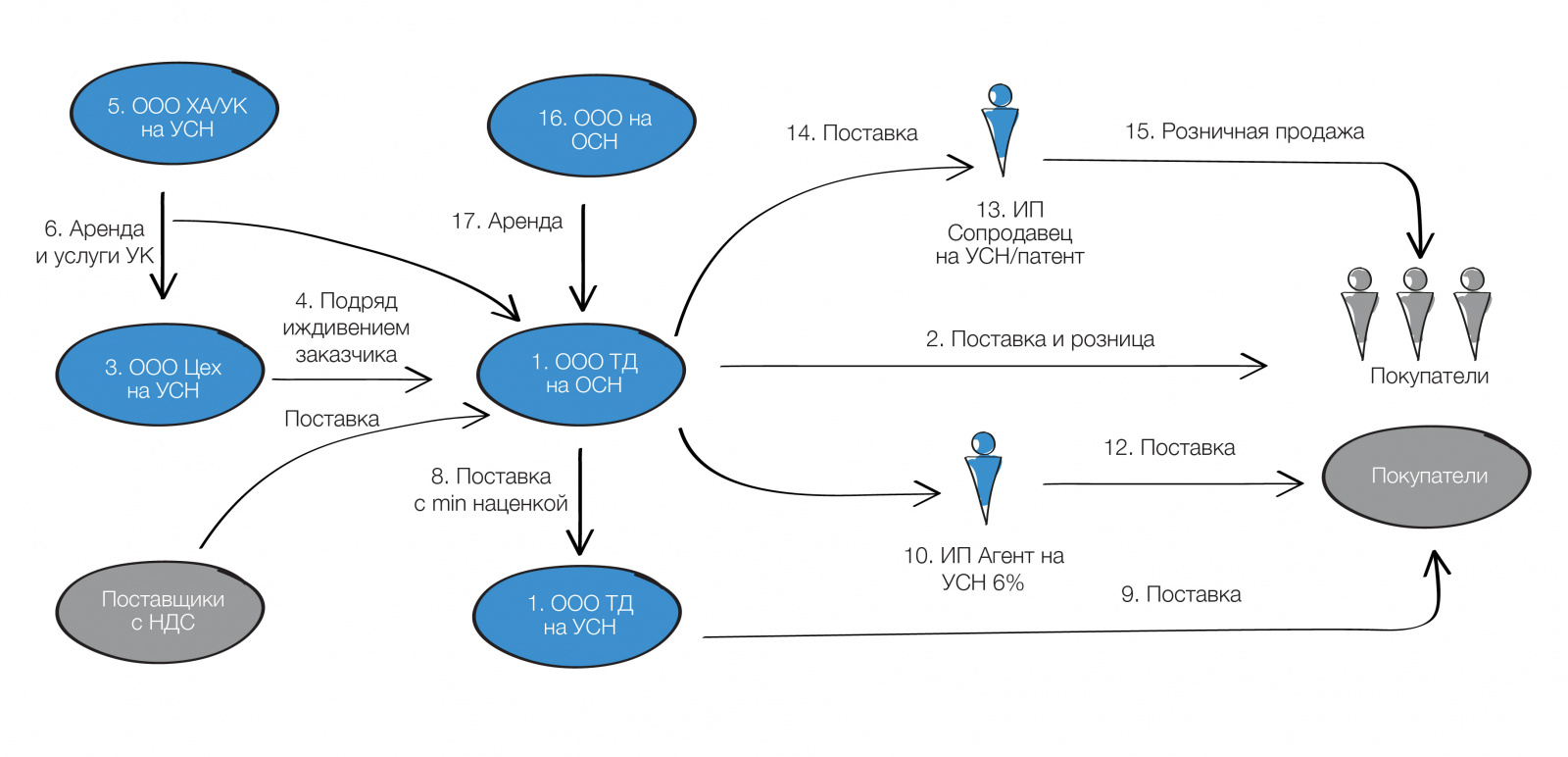

Часть 1. «Познай себя». Часто встречаемый налогоплательщик

Искусственное дробление - создание искусственной ситуации, при которой видимость действий нескольких лиц прикрывает фактическую деятельность одного налогоплательщика.Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@

Однако ведение бизнеса от лица единственного субъекта - это исключение, нежели правило.

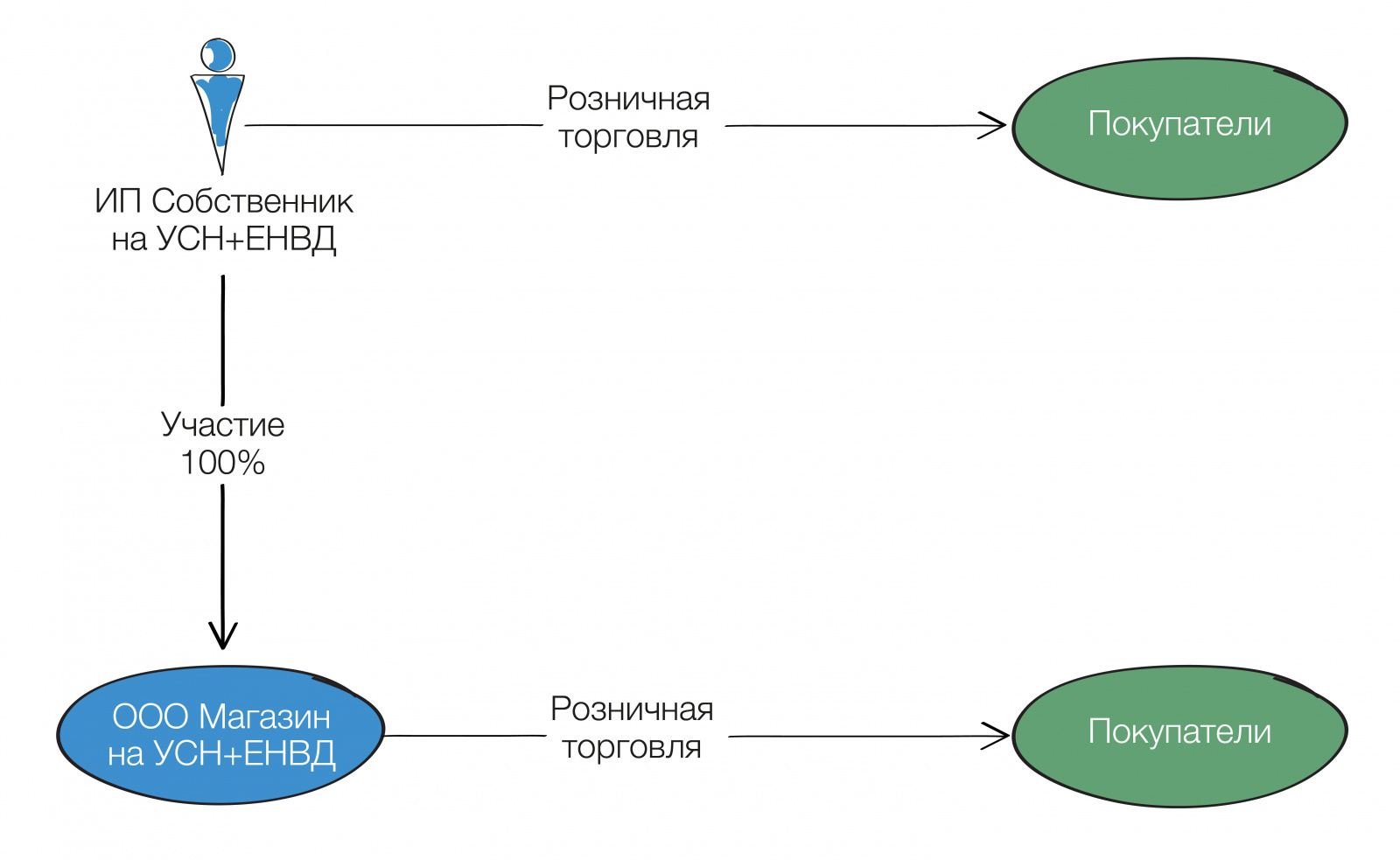

Традиционная юридическая модель среднего бизнеса и логика рассуждений при ее построении примерно выглядит так:

Исторически бизнес начался с перепродажи товаров, необходимых как юридическим, так и физическим лицам

(См. рис.1 пункты 1 и 2). Создано одно ООО на ОСН . Компания окрепла и поняла, что сама может производить часть продаваемой продукции. Так появляется ООО «Цех» на УСН

(3). Организация работы по договору подряда иждивением Заказчика

(4) позволяет переносить часть прибыли торгового дома в виде оплаты услуг цеха на УСН, при этом вычеты по НДС при закупе сырья остаются у ТД. Некоторые покупатели готовы приобретать произведенную продукцию без НДС, поэтому часть продукции ООО «Цех» продает им от своего имени

(5). Сырье, необходимое для этих нестабильных объемов, приобретается ТД у тех же поставщиков теми же менеджерами в «случайном» порядке - иногда.

Организация собственного производства потребовала покупки помещения и оборудования. В целях обеспечения имущественной безопасности значимые активы приобретены на новую компанию ООО Хранитель активов (ХА) на УСН

(6). Поскольку количество юридических субъектов разрастается, «общие функции» (бухгалтерия, кадры, юристы) теперь сосредоточены так же в ООО ХА, которое оказывает управленческие услуги остальным компаниям

(7). Следующим шагом развития стал выход в соседний регион, где интересы ТД представляет индивидуальный предприниматель (ИП) на УСН

(8), с которым заключен агентский договор

(9). Этот ИП организует поставку товара ТД

(10). Также успешно развивается розничное направление бизнеса. Для этого появляется ИП на патенте или УСН

(11) - покупающий

(12) и продающий товар торгового дома в розницу

(13). Поскольку обороты не позволяют иметь больше магазинов на этом ИП, а рынок просит развития, внедряются ИП «Розница» № 2, № 3 и далее. Для сохранности оборотных средств этими ИП становятся дальние родственники и боевые товарищи. Следующим шагом становится приобретение новых активов. Однако старое ООО ХА уже не может быть собственником покупаемого имущества. Остаточная стоимость основных средств будет превышать установленное ограничение в 150 млн. Да и продавец применяет ОСН, поэтому покупка будет с «входным» НДС, который так нужен торговому дому. Так создается ООО ХА на ОСН

(14), взявшее НДС к возмещению

и далее сдающее активы в аренду ТД (15).

Уверены, что с той или иной степенью точности, каждый может узнать себя. Вполне традиционная логика рассуждений и юридическая модель. Однако практически в каждом ее звене есть риск вменения искусственного дробления, если будет доказано, что единственная цель появления того или иного субъекта в группе - получение налоговой выгоды. Доказывая это, налоговый орган будет приводить доводы отсутствия самостоятельности субъектов в группе и наличия подконтрольности.

Основной причиной отмены решений налоговых органов по результатам проверок является именно недоказанность подконтрольности и несамостоятельности ведения предпринимательской деятельности участниками взаимосвязанных хозяйственных операций Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@.

Часть 2. Часто встречаемые отрасли

Повествуя об искусственном дроблении, мы не нарисовали модель сети продуктовой розницы или кафе. Поскольку практика свидетельствует о том, что больше всего споров касаются вовсе не их.

Так, проанализированные дела за 2017-2022 гг. зачастую касались производственной сферы - 24%, оказания услуг и проведения ремонтно-монтажных работ (подряд) - 21%. Треть дел связана с торговлей, но если смотреть детали, то лишь 19% приходится на оптовую торговлю, и только 4% - на сетевую розницу.

Конечно, отмена ЕНВД с 2021 года спровоцировала рост выездных проверок сетевого общепита и розницы на предмет дробления. Этому способствовали сразу несколько обстоятельств. Во-первых, массовый «исход» такого бизнеса в привязке к временному отрезку смены спец. режимов (на что очень удобно ссылаться в суде), особенно учитывая, что большинство компаний о переформатирование бизнеса задумались лишь на закате 2020 года (все ждали до последнего, что ЕНВД сохранят). Во-вторых, фактура сетевого розничного и ресторанного бизнеса привязана к объединяющим факторам: названия, общее управление для четкой координации и стандартизации, общий закуп для экономии на масштабе. И вишенка на торте - повсеместное желание отжать максимум (то, что на семинарах мы называем «большой зеленой предпринимательской жабой»), довести до абсурда, втиснуть в спец. режим обязательно весь бизнес, даже ту его часть, которая никак в него не помещается…причем последние три года точно.

Но на арбитражной практике это отразится позднее.

Общепит набрал всего 3%, а аптечные сети, которые, действительно, сильно лихорадило несколько лет назад, встретились всего в 1% дел. И в 2022 споры по данным отраслям вовсе не доходили до кассационной инстанции.

Также большое количество претензий к сдаче имущества в аренду, где искусственное дробление происходит на уровне арендодателей (10%).

В отдельных отраслях можно выделить наиболее «популярные» виды деятельности. Например:

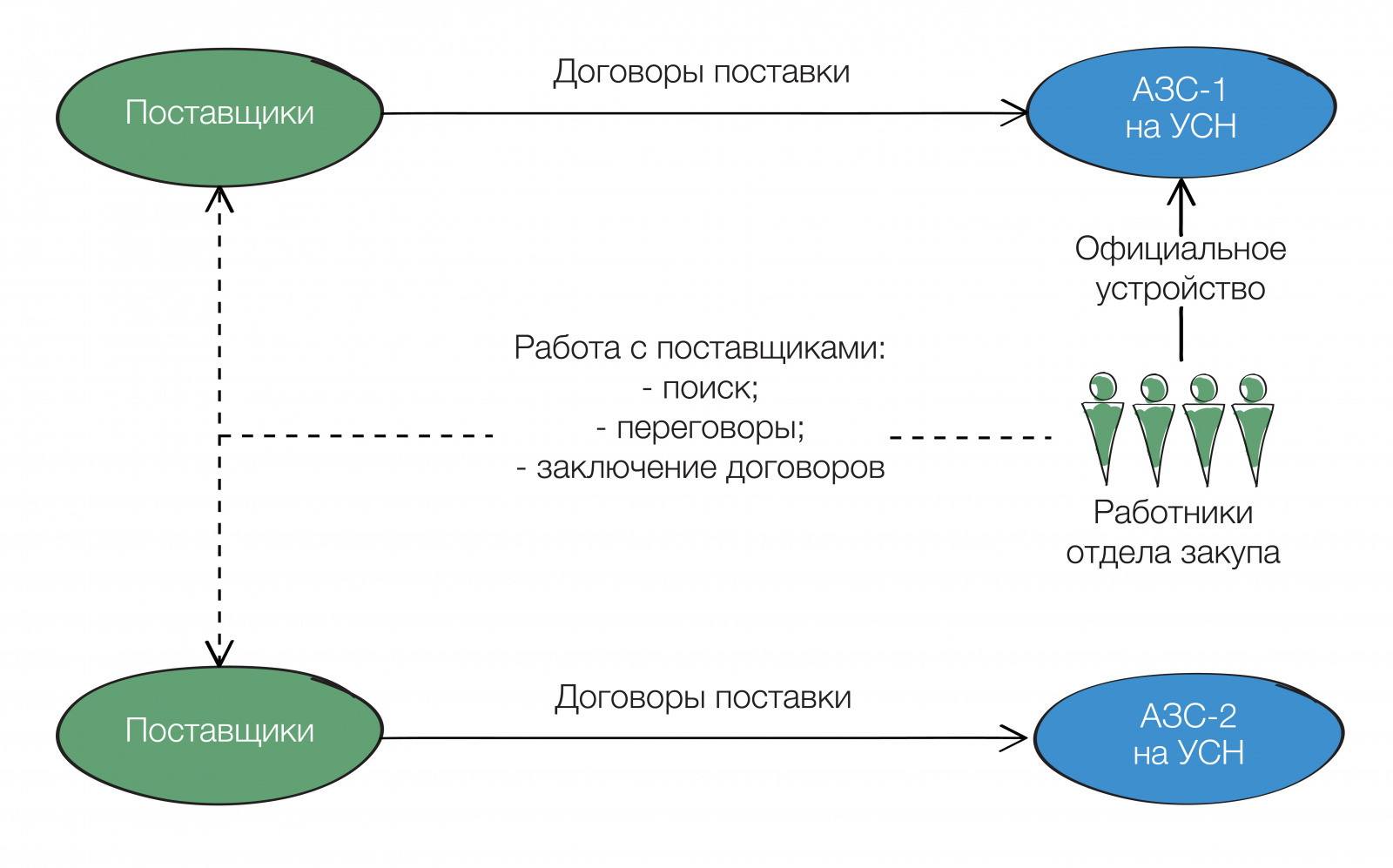

в торговле почти 17% «жертв» налоговой это АЗС или базы, торгующие ГСМ. Но при этом шанс выйти победителем у них немного выше - 24,2% против 22,7% в среднем;

в производственной сфере - изготовители стройматериалов, металлоконструкций и пр. - 15% от количества дел, связанных с производственной отраслью. И они достаточно успешны в отстаивании своей позиции - почти в 29% случаев им удается выиграть.

А вот производителям продуктов питания так не везет. Их больше - 17% из всех производственников и лишь в 13% им удается отстоять свою позицию в суде;

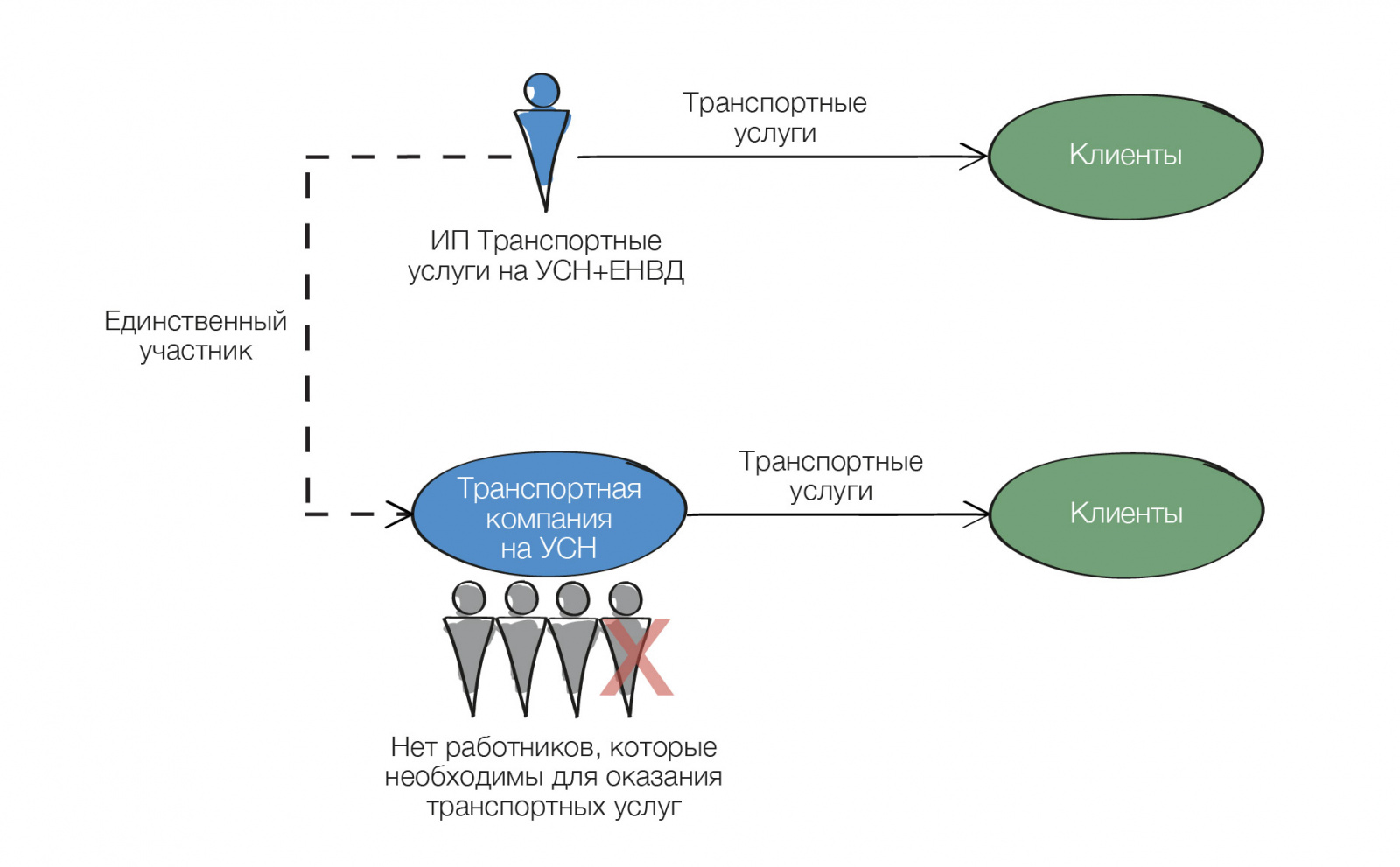

в категории «Работы и услуги» можно выделить трех лидеров - услуги по управлению недвижимостью (23% от дел в категории), транспортные услуги (22%), ремонт и/или монтаж оборудования и техники (21%). Логистика - самая рискованная сфера услуг - лишь 19% успешных дел. «Ремонт/монтаж» и управляющие компании соответствует средним показателям.

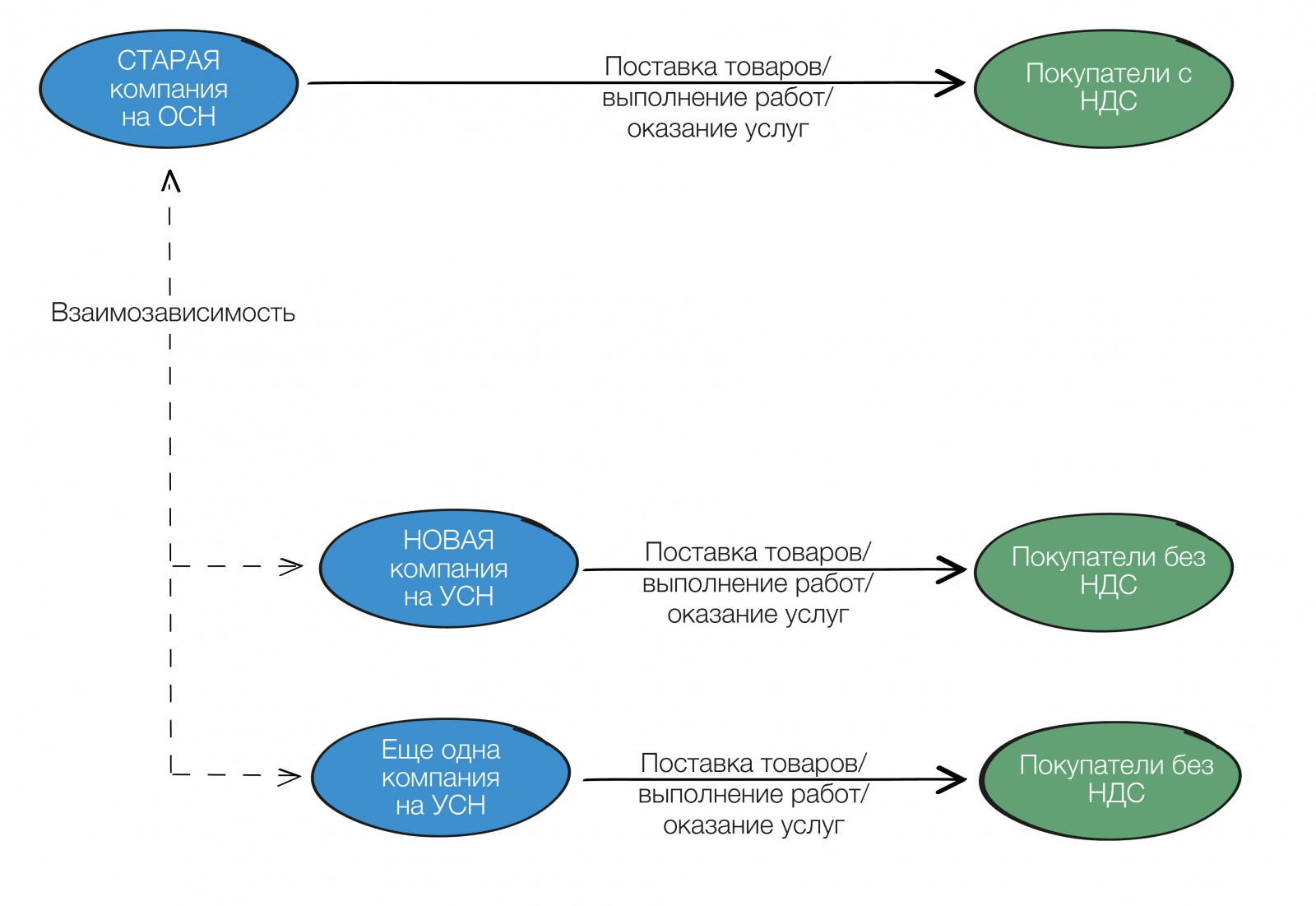

Очевидно, что риски налоговых претензий гораздо выше, чем кажется, и касаются абсолютно всех сфер деятельности. Искусственное дробление вменяется и тогда, когда налогоплательщиком на УСН создается «техническая» компания на НДС, чтобы принять налог к вычету/возмещению при приобретении имущества/сырья или его экспорте.Постановление АСО (Чтобы пожалеть глаза внимательного читателя не будем указывать полное наименование суда. АСО - Арбитражный суд какого-то округа, а дата постановления и номер дела не дадут свернуть с верного пути). от 4 июня 2020 г. по делу №А67-14457/2018 Либо когда в группе компаний создаются субъекты для применения льгот по НДС.создание фиктивных подконтрольных компаний для освобождения от НДС при оказании услуг по управлению жилыми домами - Постановление АСО от 13 сентября 2021 г. по делу №А41-22143/2020 Заключение упрощенцем договора простого товарищества с подконтрольным лицом, чтобы выставить покупателю НДС и принять налог к вычету по соответствующему товару, также по мнению налогового органа является искусственным дроблением.Постановление АСО от 23 мая 2019 г. по делу №А76-11398/2018

Часть 3. ТОП-30 признаков искусственного дробления

Часть, подходя к которой, читатель может подумать: «А меня это не касается, не докажут». Что ж, проверим.

Как мы уже говорили, Федеральная налоговая служба (ФНС), обобщив в 2017 году судебную практику по делам об искусственном дроблении, выделила некие признаки, доказывающие виновность налогоплательщика.Письмо Федеральной налоговой службы от 11 августа 2017 г. № СА-4-7/15895@

ФНС "нарыла" сформулировала 17 признаков. Но вот беда. Во-первых, в судебной практике таких признаков значительно больше. А во-вторых, вообще непонятна убойная сила каждого признака в отдельности. То есть, как часто такой признак вменяется и с каким удельным весом кладется судом в основу решения не в пользу налогоплательщика.

Ярослав Савин, основатель и руководитель Центра taxCOACH, главный редактор таксБУКа и Гидов:

Мы можем исправить этот пробел. Но здесь есть некоторые методологические тонкости, из-за которых авторы данного Гида «зарубились» между собой. Что взять за основу ранжирования? В том смысле, что даст больше именно практического результата для читателя. Большая часть авторов склонна «убойностью» считать тот %, который указывает на количество дел, где данный признак был непосредственно вменен судом. При этом за 100% взяты только те дела, где этот же признак вменяется ФНС.Однако, у «главреда» есть особое мнение. Описанный выше подход указывает лишь на то, с какой вероятностью вмененный ФНС признак дробления будет поддержан судом. Но из внимания выпадает частота, с какой ФНС данный признак использует против налогоплательщика (частота упоминания этого признака в обжалуемых решениях ФНС). Возможно, суды охотно кладут некий признак дробления в основу решения, но при этом ФНС не так часто решается его включать в решение по результатам выездной проверки. Думаю, что для чистоты эксперимента оба показателя должны определять класс опасности.

Поэтому далее изложим «признаки искусственного дробления» в порядке возрастания произведения частоты вменения ФНС и частоты принятия этого признака судом. То есть начнем с самого «слабого» признака (хотя ни один таковым не является) и по восходящей перейдем к самым «убойным».

Вместе с тем, начиная с версии 3.0 этого Гида мы выделяем признаки дробления, представляющие особый класс опасности. Снайперские. При доказанности данных критериев, их обвинительная способность равняется 100%. В этом списке частоту упоминаний в делах мы игнорируем, чтобы исключить влияние профессиональных компетенций конкретных налоговых инспекторов. Глупо рассчитывать на то, что что-то не найдут в отношении таких признаков, наличие которых в суде не оставляет вам никаких шансов.

В 2022 рейтинг критериев дробления почти не поменялся. Снайперские признаки не изменились. Из 30 признаков 13 несущественно изменили свое положение в рейтинге. Только один более чем на два пункта (наличие общих представителей «рванул» с 19 на 14 место…жаба, ох, жаба). Остальные поменялись местами со своими ближайшими соседями - что по сути является статистической погрешностью. Все вместе это свидетельствует о некоторой стабилизации судебной практики по дроблению бизнеса и корректности нашей аналитики.

30. Необоснованные платежи и перечисления в группе компаний. Необычные виды расчетов.

|

Упоминается в 4,1% дел. В 96% положено в основу решения против налогоплательщика.

| Распространенная недоработка в моделях бизнеса: сэкономить налоги это полдела. Деньги нужны в операционном секторе или в кармане у собственника. Отсутствие сбалансированной и логичной системы рефинансирования способно погубить любую «схему».

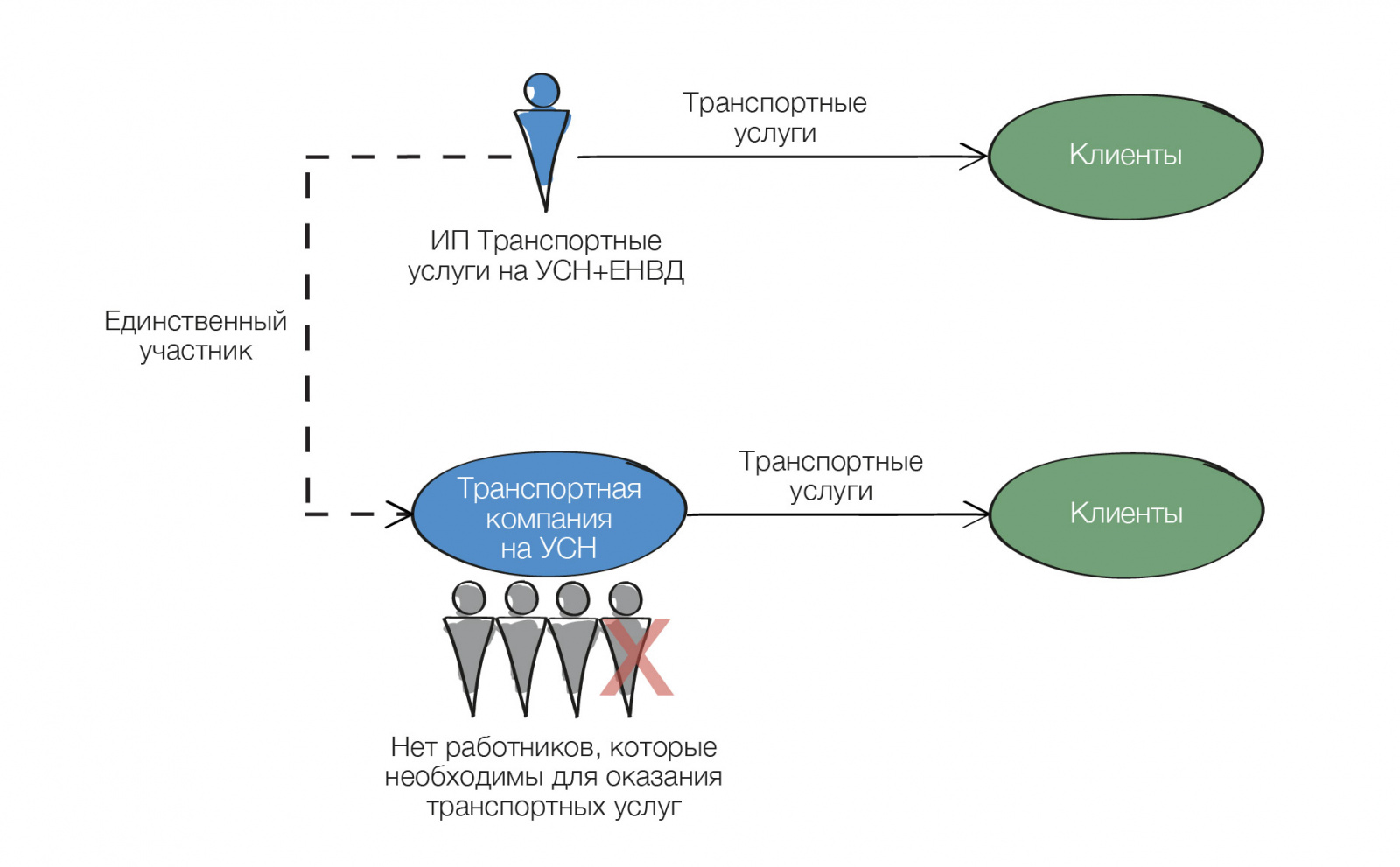

(аренда недвижимости) Денежные средства в группе компаний перечислялись между собъектами с основаниями платежей «погашение векселей» и «погашение займов».Постановление АСО от 5 февраля 2019 г. по делу №А40-195593/2017 (услуги) ООО на ОСН привлекло ИП для оказания транспортных услуг, при этом предварительно передав ему в пользование транспортные средства. Дополнительным доказательством формальности отношений послужили регулярные возвраты ИП займов взаимозависимым налогоплательщику лицам, которые ИП якобы до этого всегда получал наличными средствами.Постановление АСО от 27 июня 2019 г. по делу №А76-33485/2018. (общепит) Займы между компаниями группы закрывались взаимозачётами по аренде.Постановление АСО от 17 мая 2019 г. по делу №А65-27699/2018

(аренда имущества) ИП в целях сохранения УСН оформлял фактическую выручку от аренды недвижимости в виде продажи подконтрольным арендаторам собственных векселей, курсирующих дальше между взаимозависимыми компаниями.Постановление АСО от 23 июля 2018 г. по делу №А40-169185/2016. - (общепит) Компании сети фастфуда регулярно оказывали другу финансовую помощь в виде предоставления беспроцентных денежных займов.Постановление АСО от 7 июня 2018 г. по делу №А32-44581/2017

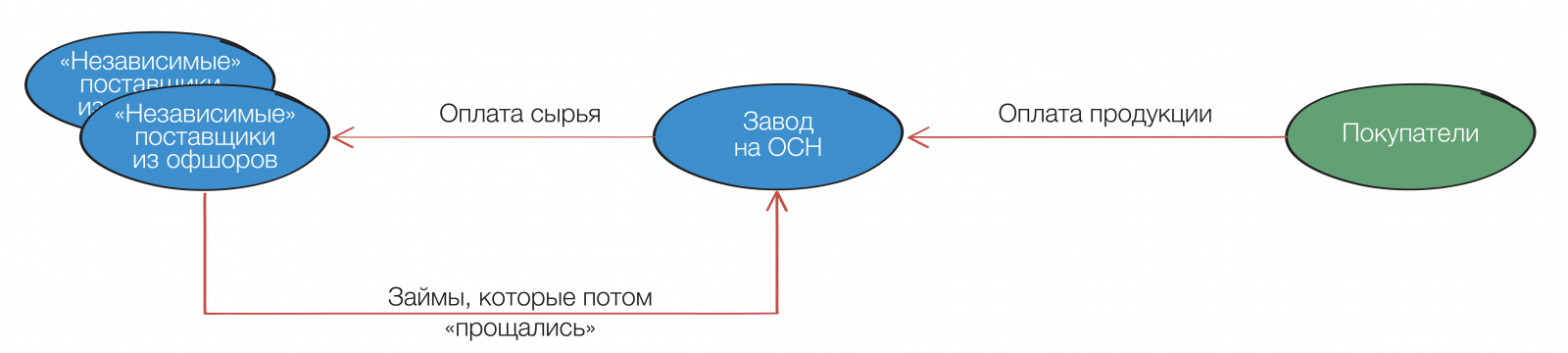

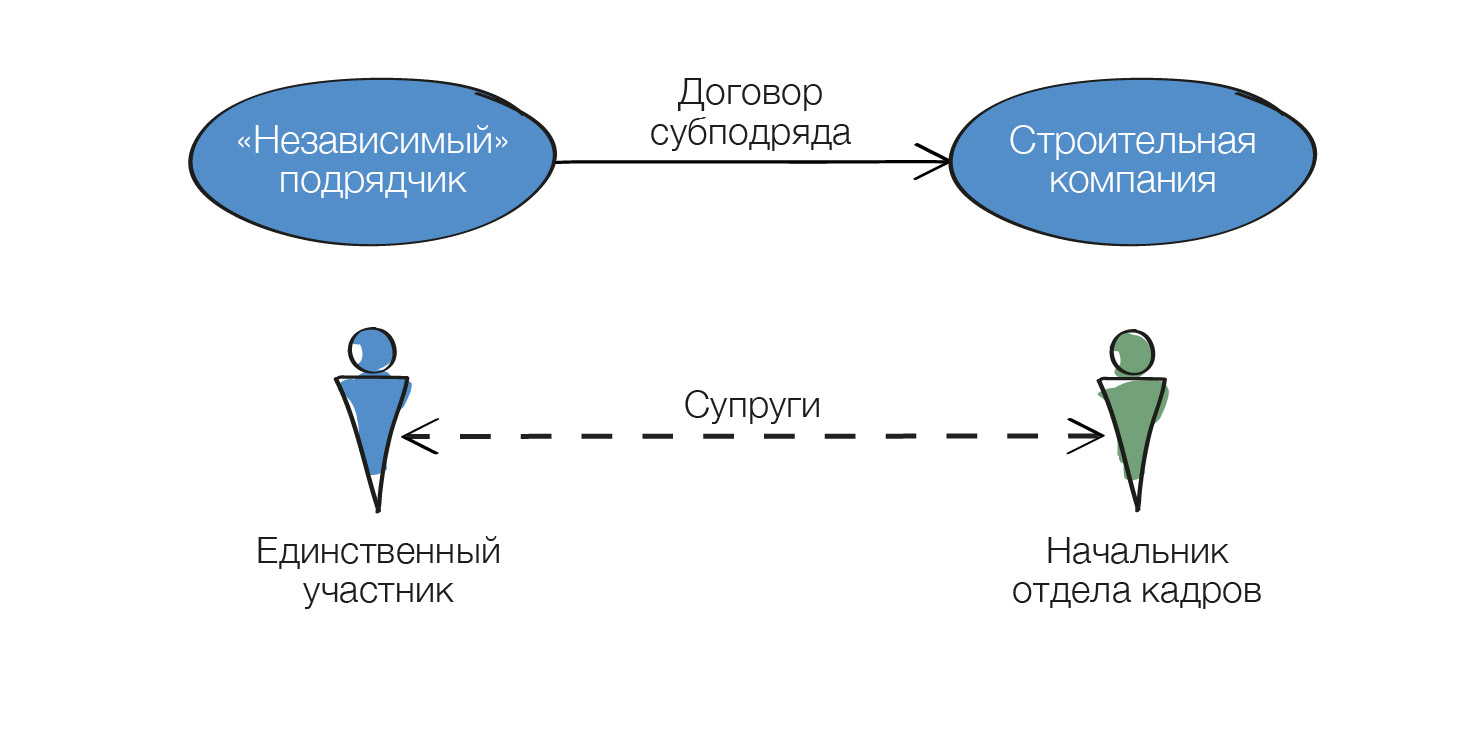

См. рисунок 1.

- (производство) Подконтрольная компания, включенная в цепочку между реальным производителем и конечным покупателем для налоговой оптимизации, в силу своей фиктивности финансировалась исключительно за счет беспроцентных займов от якобы сторонних компаний.Постановление АСО от 4 февраля 2021 г. по делу N А05-7033/2019

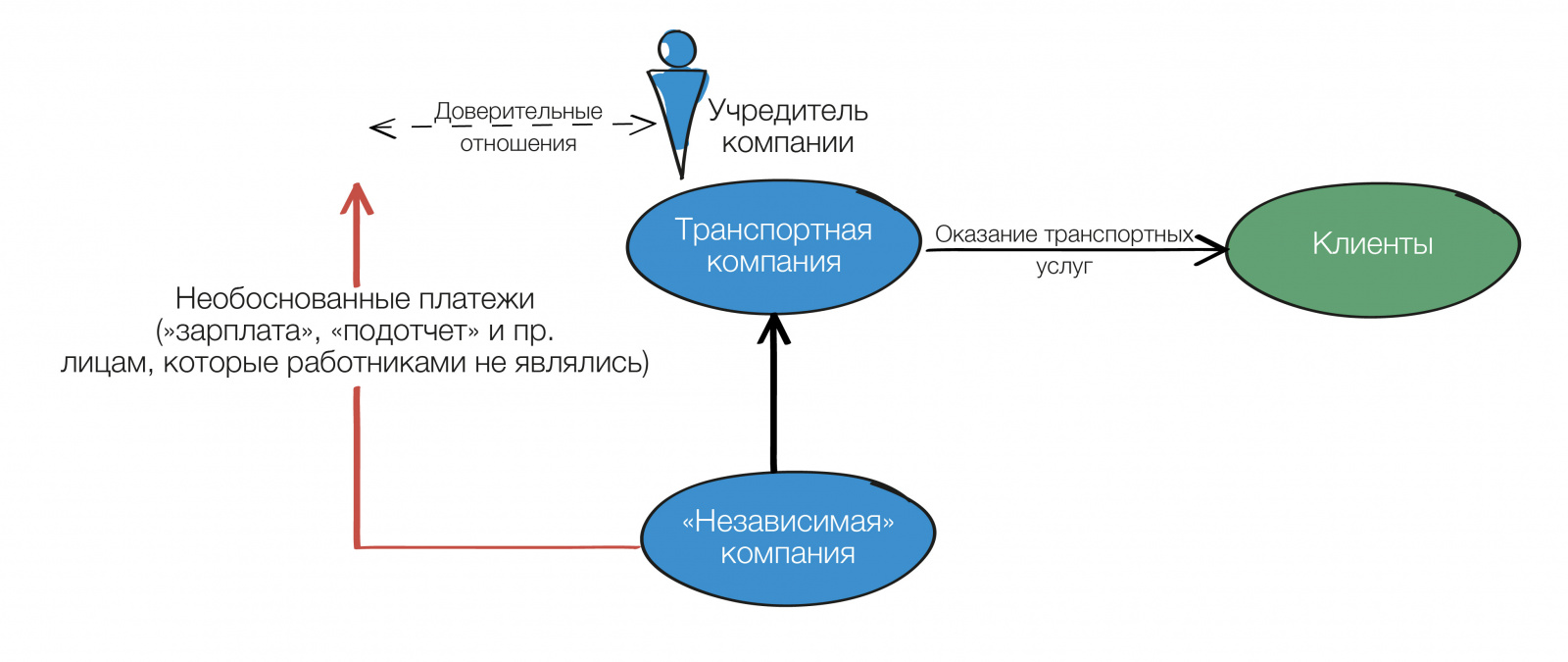

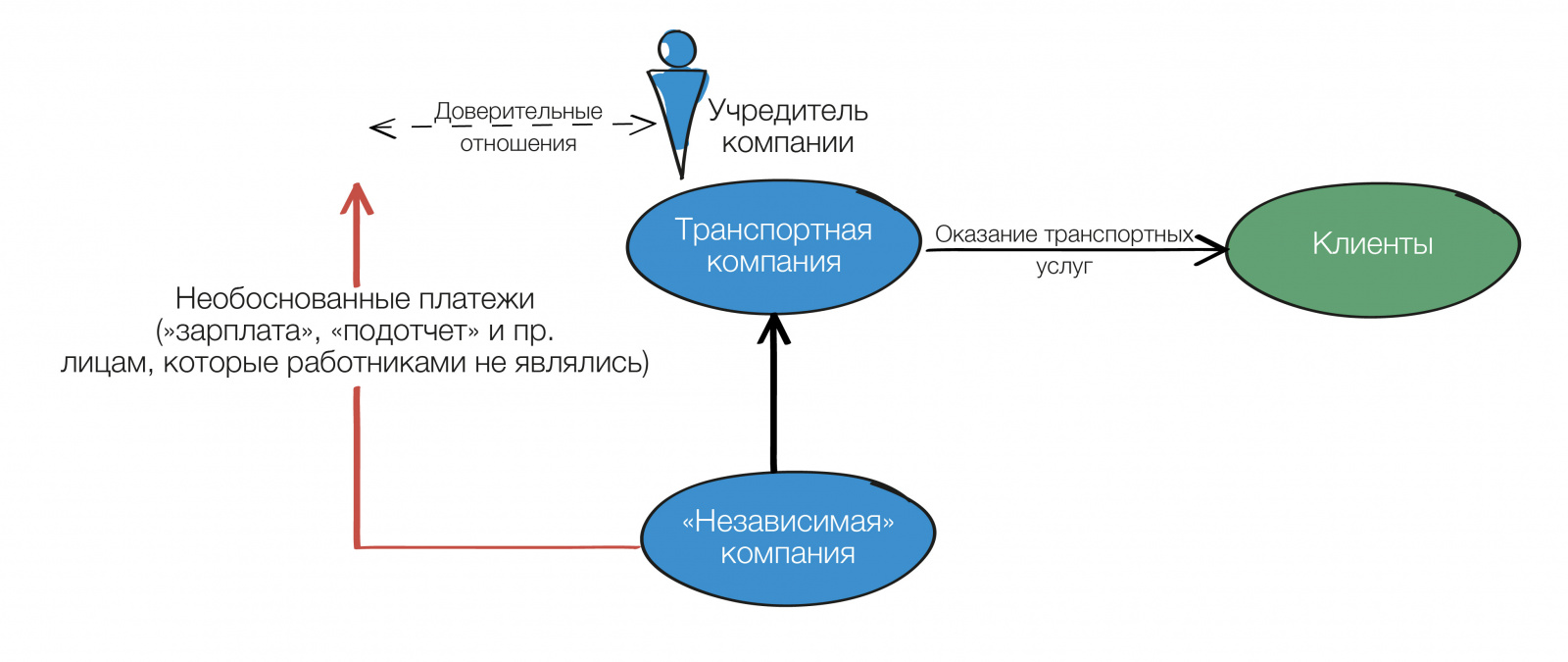

- (транспортные услуги) Транспортная компания привлекала на субподряд «независимые» компании в целях «обеспечения фиктивного документооборота с целью формирования вычетов по НДС для заинтересованных организаций». Деньги из подконтрольных компаний выводились в том числе в виде зарплаты, командировочных и подотчетных средств доверенным лицам, которые не были трудоустроены в этих организациях.Постановление АСО от 27 сентября 2022 г. по делу №А73-20464/2021

См. рисунок 2. |

Рисунок 1

Рисунок 2

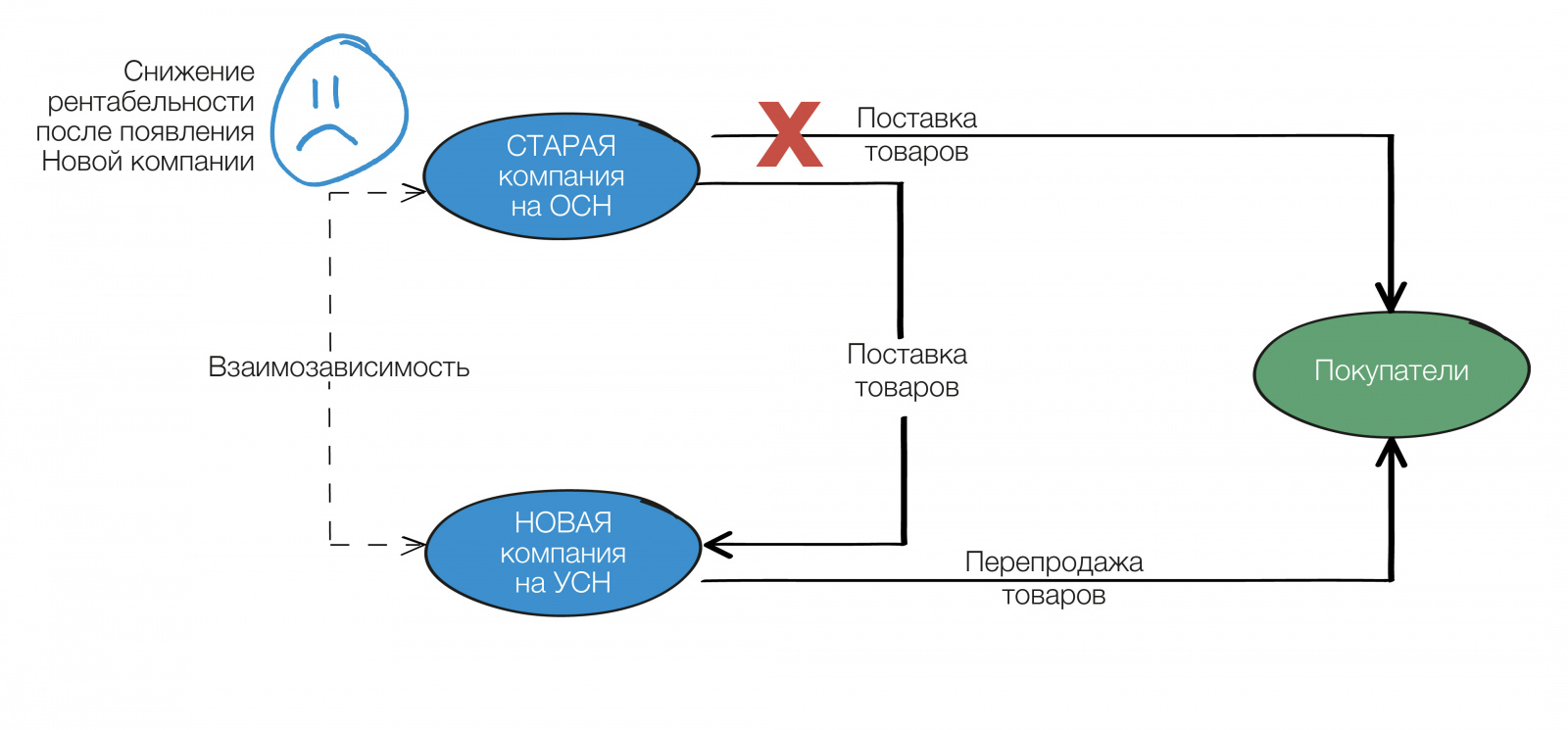

29. Создание новых субъектов ГК приводит к снижению рентабельности производства и прибыли.

|

Упоминается в 5,4% делах. В 94% положено в основу решения.

| (аренда имущества) По итогу реорганизации налогоплательщика (ОСН) в форме выделения создано ООО (на УСН), получившие существенные активы реорганизованной компании. Суд установил, что целью создания ООО и передачи ему основных средств являлось увеличение расходов налогоплательщика в виде арендных платежей при неизменности пользования техникой своими же работниками. Действия сторон привели к уменьшению налогооблагаемой прибыли налогоплательщика. Постановление АСО от 22 января 2018 г. по делу №А05-9428/2016 (производство) Привлечение управляющей компании многократно увеличило затраты налогоплательщика.Постановление АСО от 25 декабря 2018 г. по делу №А32-7239/2017.

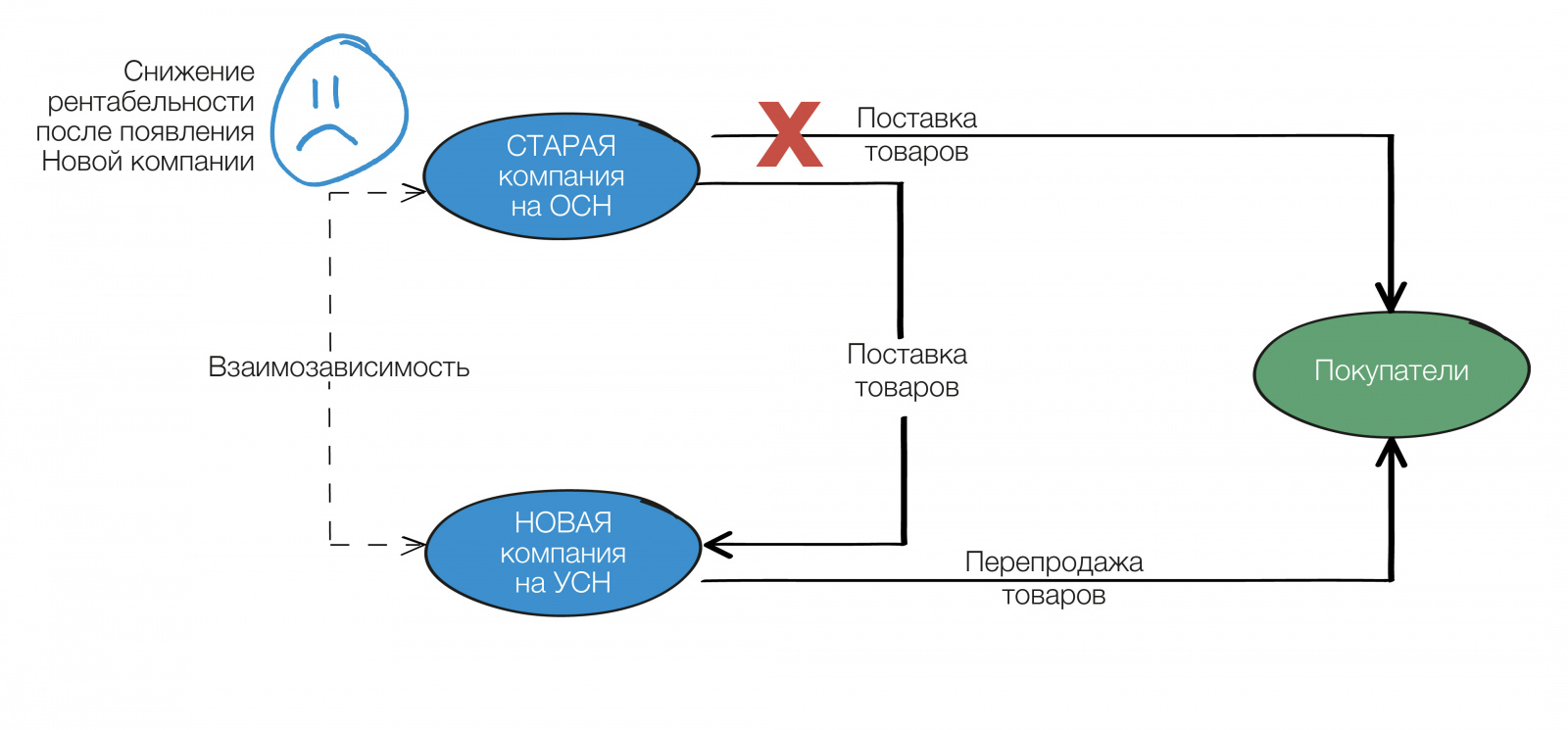

См. Рисунок 3. - (оптовая торговля) Перепродажа товара компаниями на УСН уменьшила рентабельность продаж налогоплательщика на ОСН.Постановление АСО от 11 апреля 2019 г. по делу №А70-11605/2018.

См. Рисунок 4.

(производство) В производственной группе компаний решили поменять структуру владения и, судя по всему, уменьшить налоговую нагрузку на центр прибыли. Для этого внутри холдинга осуществили продажу акций своих же компаний по заниженным ценам. В результате у продавца возникли убыток и проблемы с налоговым органом.Постановление АСО от 22 января 2021 г. по делу N А55-12307/2017

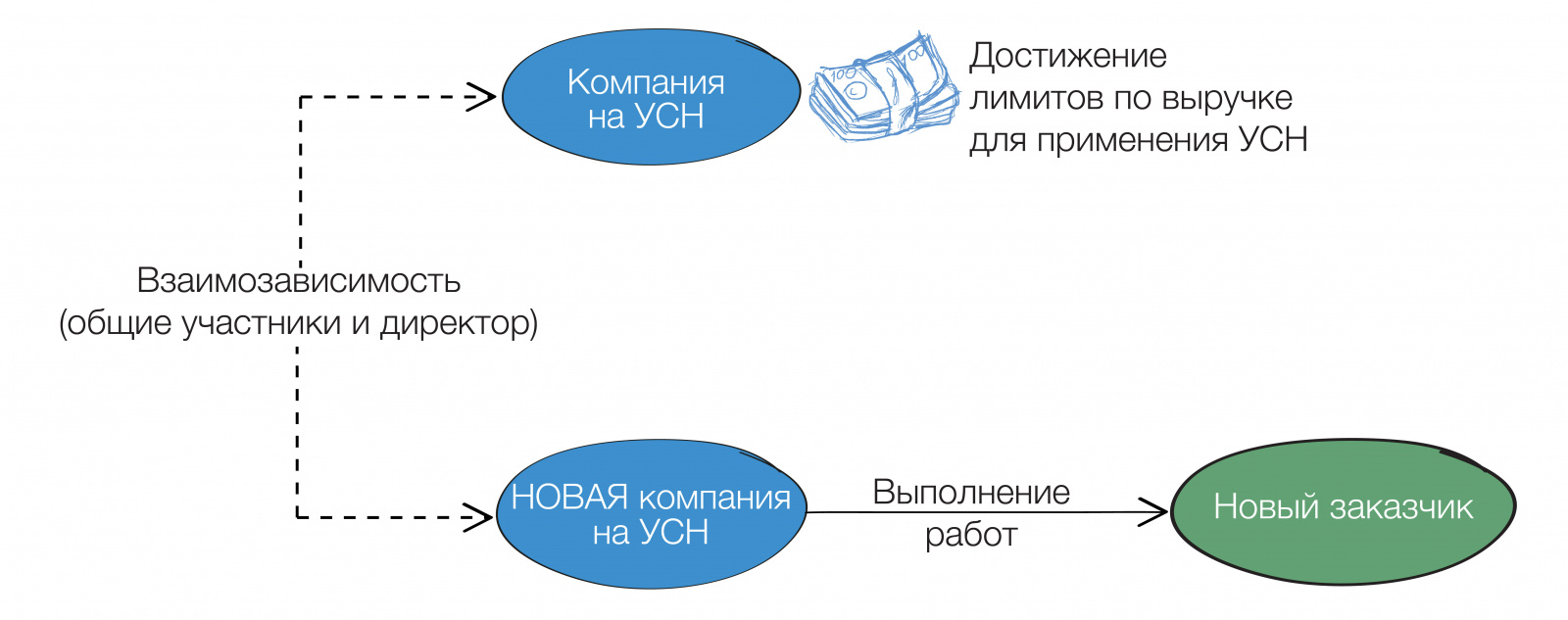

- (работы) В суде было установлено, что при создании аффилированной компании с теми же участниками финансовые показатели основной компании ухудшились. Из этого следует логичный вывод, что действия собственников преследовали налоговые цели.Постановление АСО от 10 ноября 2022 г. по делу №А29-16189/2020

|

Рисунок 3

Рисунок 4

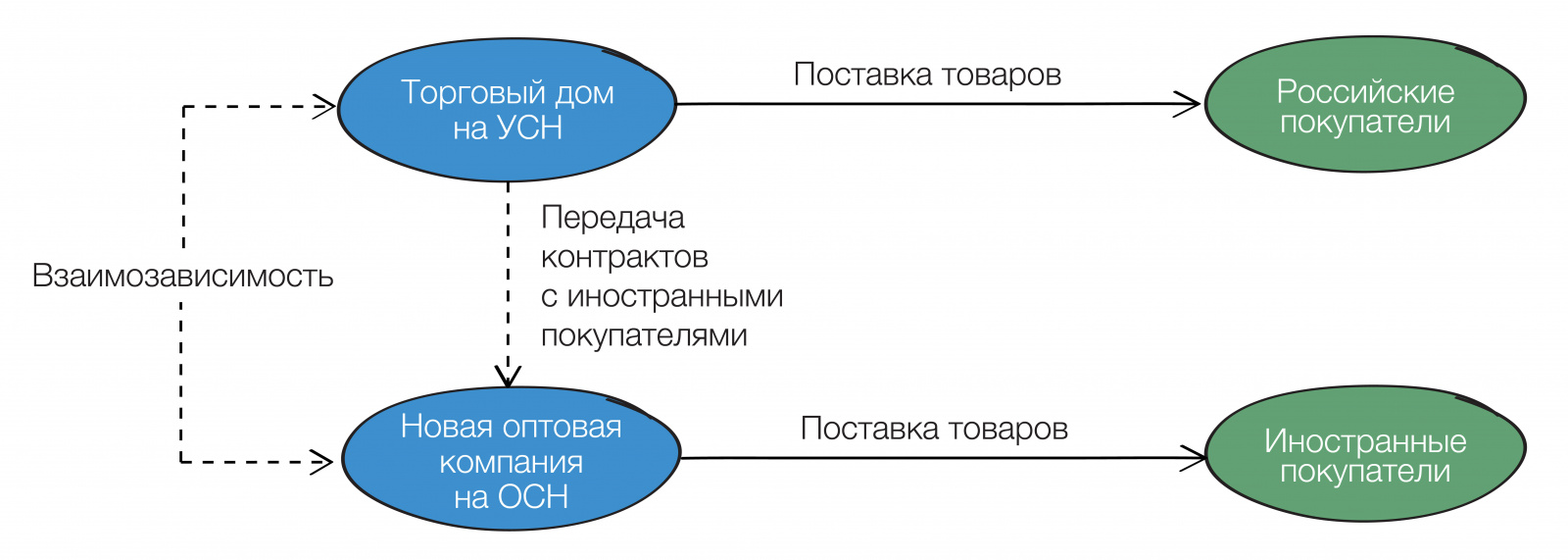

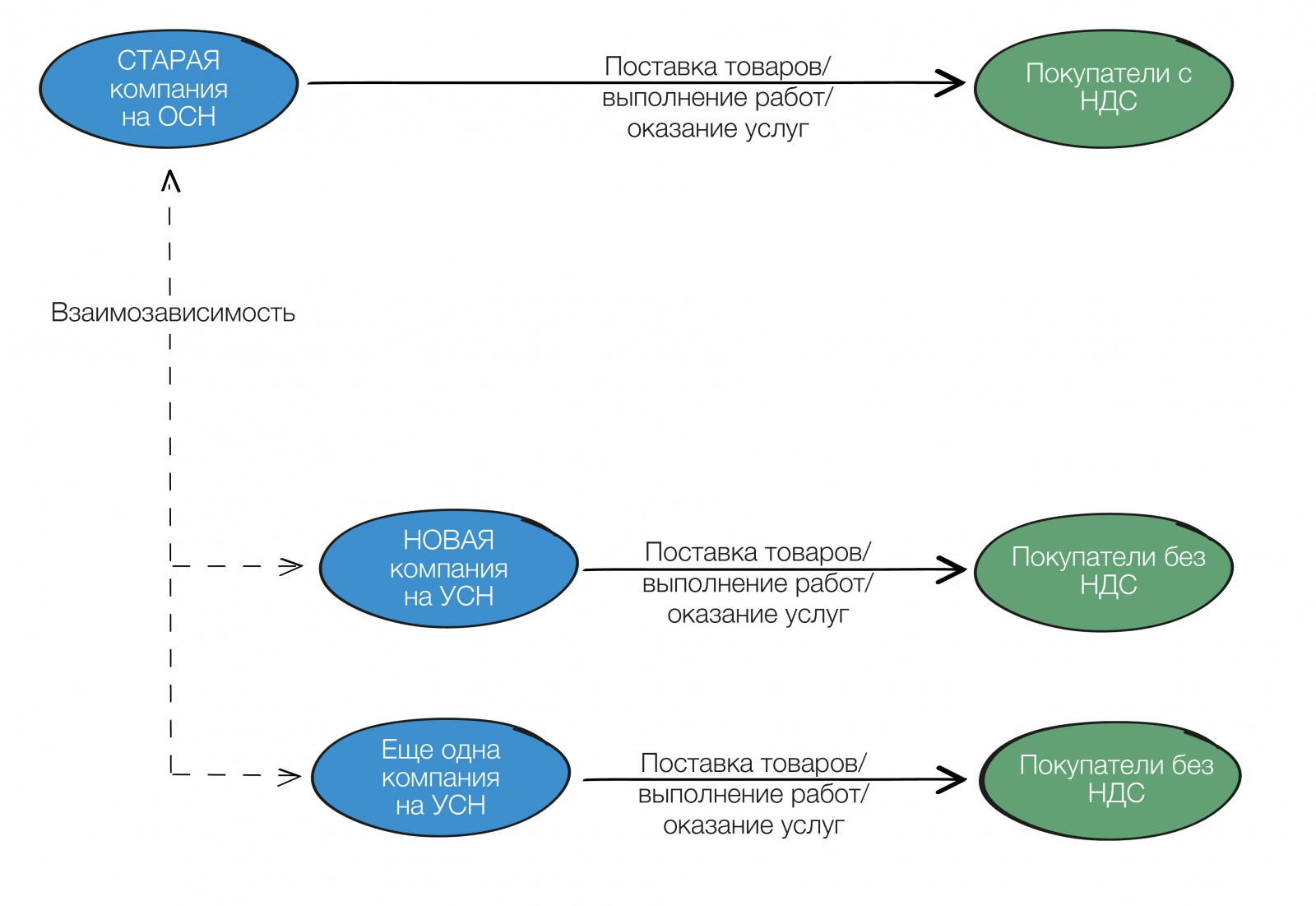

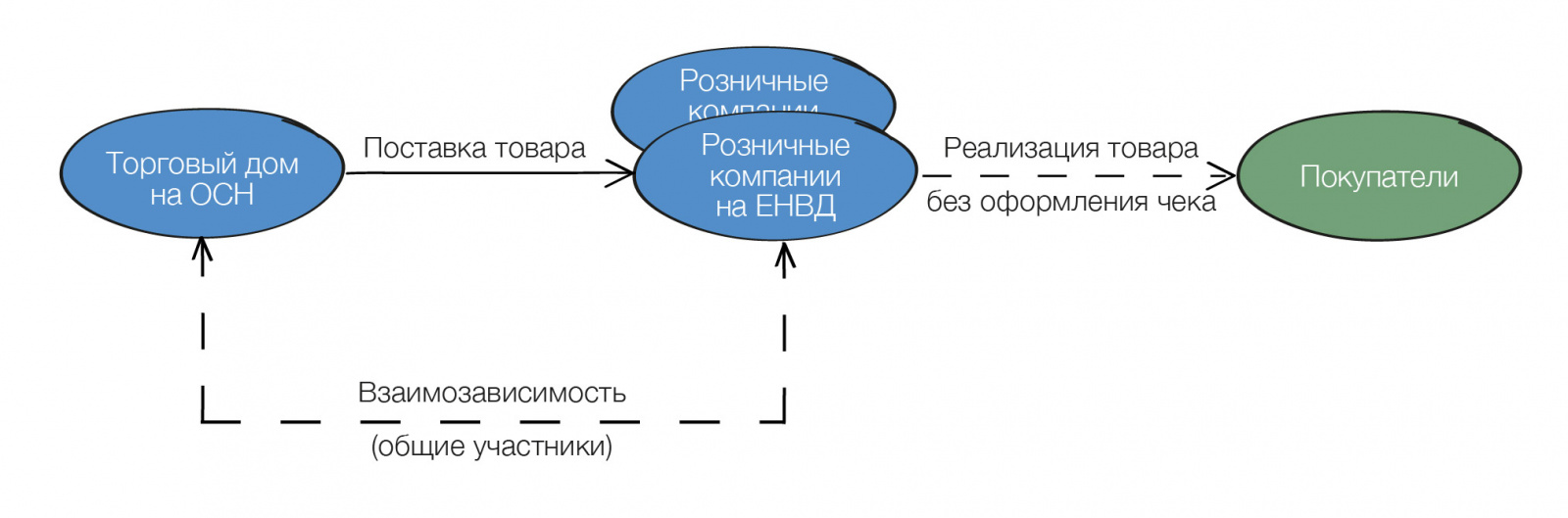

| 28. Распределение между участниками схемы поставщиков и покупателей, исходя из применяемой ими системы налогообложения. |

Упоминается в 7,3% делах. В 96% кладется в основу решения против налогоплательщика.

| (производство) Компания-дилер пивного производителя применяла ОСН. Однако параллельно продажи велись через две организации на УСН, если конечному покупателю не требовались вычеты по НДС. Суды установили, что эти организации вели свою деятельность поочередно, и при приближении показателей размера выручки от реализации продукции одной из «технических» организаций к предельному значению, деятельность переводилась на вторую компанию. Это позволяло применять более выгодную УСН, а налогоплательщик минимизировал свои обязательства по НДС и налогу на прибыль. При этом товар отгружался налогоплательщиком «техническим» компаниям с минимальной наценкой в 2,7-3%, в то время как иным покупателям товар отпускался с наценкой не менее 6% и выше. Постановление АСО от 3 августа 2018 г. по делу №А48-2167/2017 (оптовая торговля) ООО на УСН для экспортных продаж использовало подконтрольную компанию на ОСН, переоформив на это лицо свои контракты с иностранными покупателями. На этом основании налоговый орган отказал в налоговых вычетах экспортеру при камеральной проверки декларации по НДС. Постановление АСО от 23 августа 2018 г. по делу №А66-3666/2016

См. Рисунок 5. - (розничная торговля и услуги) Налогоплательщик продавал транспортные средства и выполнял ремонтные работы в зависимости от потребности у клиентов в вычетах по НДС. Для «безНДСной» реализации функционировали подконтрольные лица на УСН. Налоговый орган доказал, что фактическим распределением заказов занимались сотрудники компании на ОСН. Постановление АСО от 18 апреля 2019 г. по делу №А55-11094/2018.

- (услуги) Группа компаний по ремонту дорог чутко следила за выручкой своих фирм и ИП. Именно этот фактор определял кто будет значится в очередном договоре в качестве «Подрядчика». Постановление АСО от 16 января 2020 г. № Ф02-7019/19 по делу № А58-5108/2018.

- (оптовая торговля) Собственник создал холдинг из нескольких ООО и ИП на УСН, а также одной компании на общей системе. ФНС установили и смогли доказать в суде факт того, что организация на «классике» работала исключительно с покупателями-плательщикам НДС.Постановление АСО от 15 января 2022 г. по делу № А32-56416/2020.

См. Рисунок 6. |

Рисунок 5

Рисунок 6

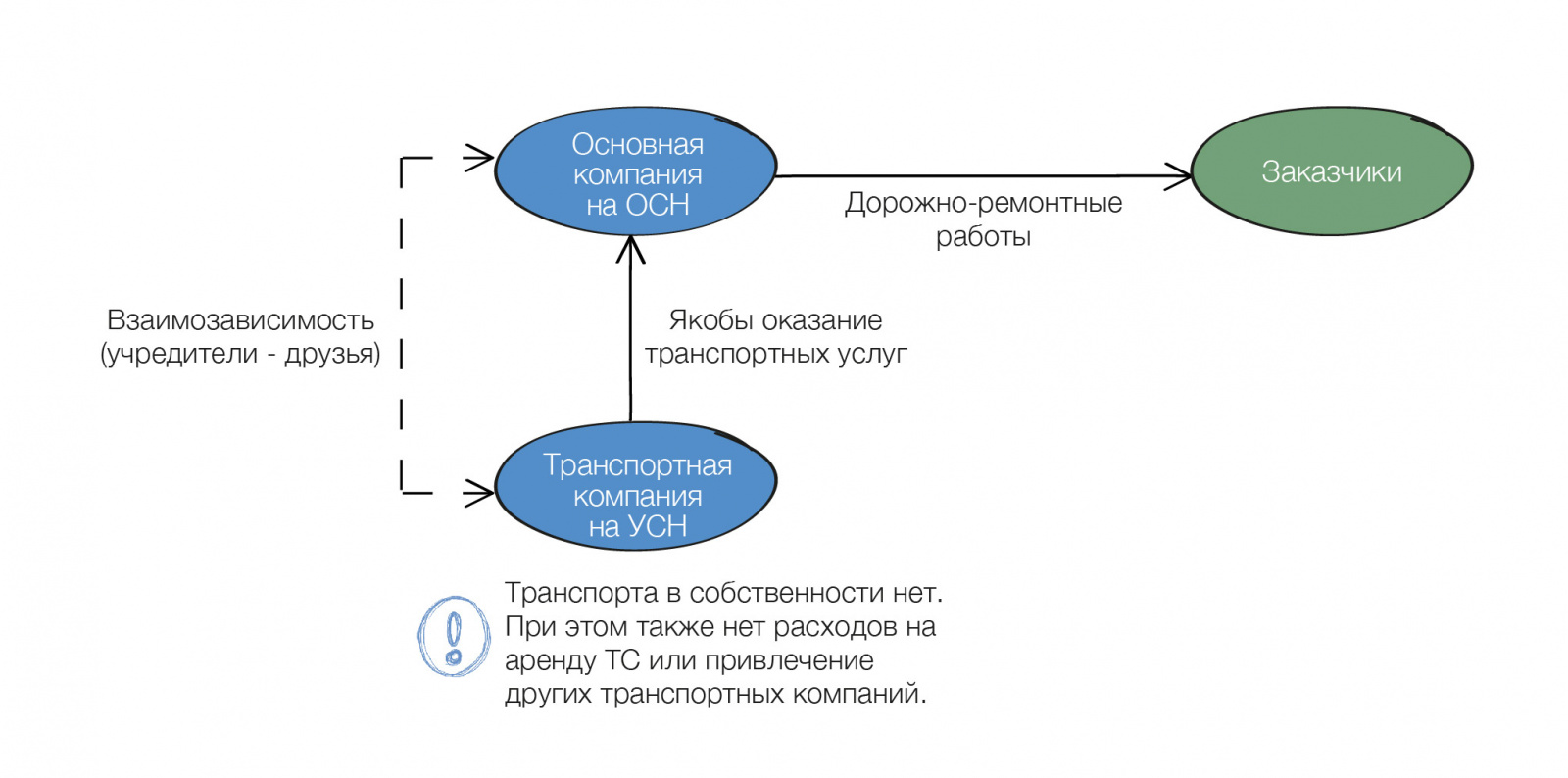

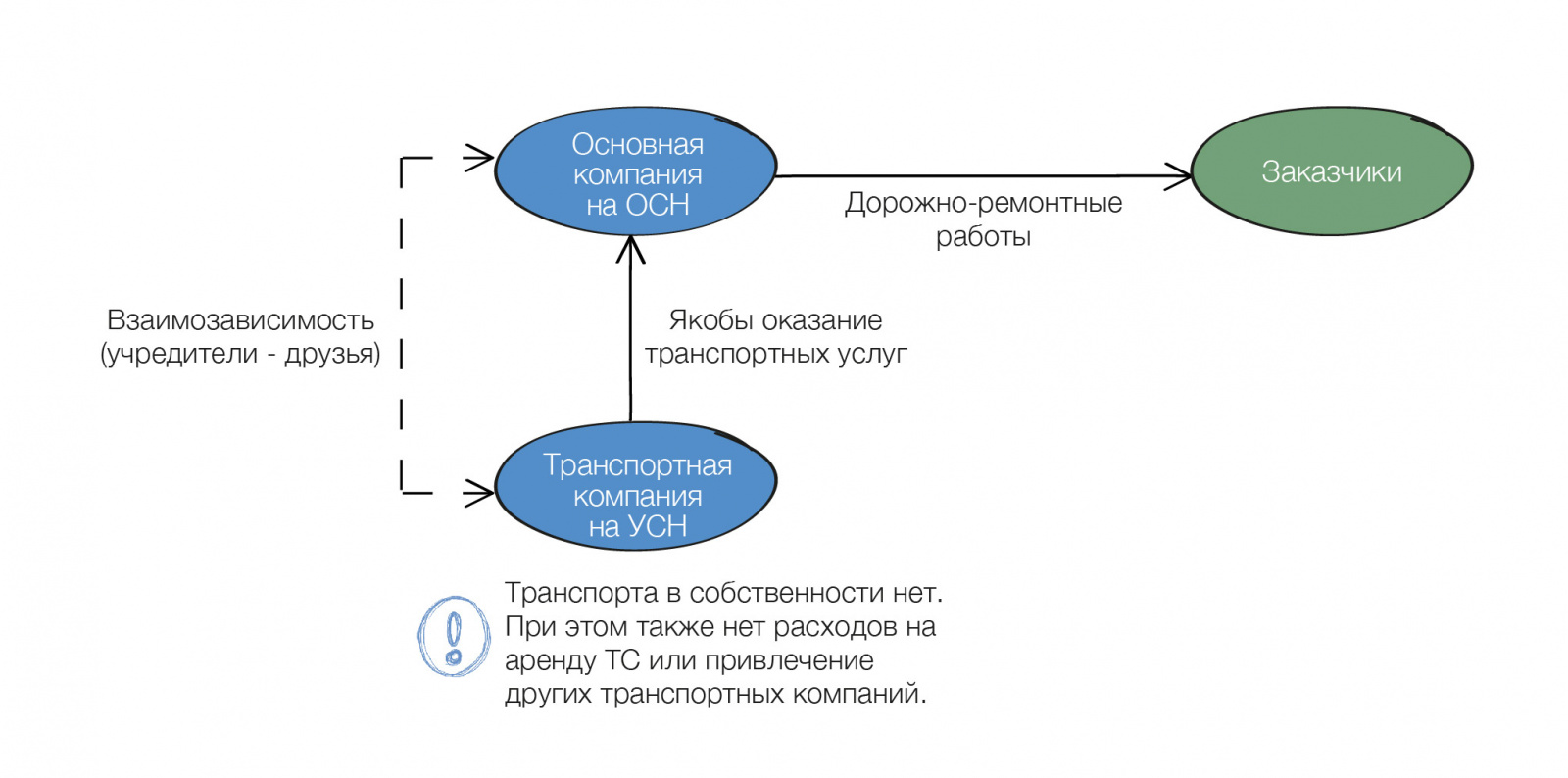

| 27. Нет расходов, обязательных для соответствующего вида деятельности. |

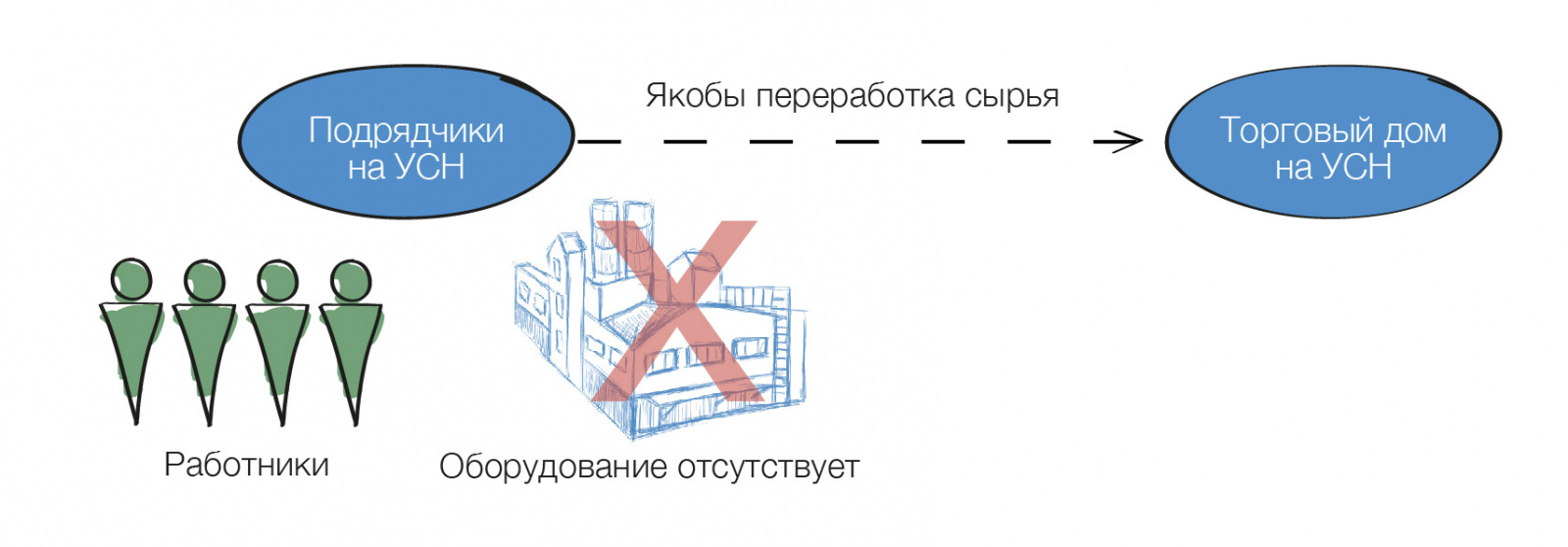

Упоминается в 8,3% делах. 100% гарантия победы налогового органа. | Ранее уже упоминалось, что налоговые органы анализируют и наличие необходимых ресурсов, и несение расходов друг за друга в единой группе компаний. Однако мы специально выделили этот признак отдельно, поскольку он, как показывает практика, убивает наповал и, что самое главное, опять же свидетельствует о тщательном анализе налоговым органом реальных процессов. (подряд) Привлеченная управляющая компания несла расходы только на заработную плату. Иные трансы (коммунальные, арендные платежи, закупка ТМЦ, канцелярских товаров и пр.) у контрагента налогоплательщика отсутствовали. Постановление АСО от 8 июля 2019 г. по делу №А53-20693/2018 (подряд) Сельхозпроизводитель на УСН (доходы-расходы) попытался увеличить свою расходную часть за счет оформления затрат в адрес других субъектов сельского хозяйства, у которых, однако, налоговый орган установил отсутствие техники, необходимой для производства зерна, отсутствие расходов на приобретение посевного материала, ГСМ, минеральных удобрений, аренды сельскохозяйственной техники, услуг по уборке сельскохозяйственных культур; отсутствие документов, подтверждающих фактическое перемещение зерна и т.п. Постановление АСО от 18 июня 2019 г. по делу №А63-9070/2018. - (производство) В производственной ГК была выделена транспортная компания с «большегрузами». В ходе проверки выяснилось, что ТК не несла расходы на «Платон», что стало одним из доказательств фиктивности компании. Постановление АСО от 3 февраля 2021 г. N Ф06-69980/20 по делу N А57-28204/2019.

См. Рисунок 7.

- (дорожные работы) Основная компания привлекала на субподряд подконтрольные транспортные организации. Но было установлено, что данные организации не имели машин ни в собственности, ни в аренде, и расходов, характерных для транспортных компаний, не несли.Постановление АСО от 3 февраля 2021 г. по делу № А57-28204/2019.

См. Рисунок 8. |

Рисунок 7

Рисунок 8

| 26. Нет конструктивного разделения площадей. |

Встречается в 9,7% дел, в 97% использовано против налогоплательщика.

| Традиционная проблема розничной торговли и общепита, пытающихся уместиться в лимиты применения льготный режим налогообложения. Но это не только площадь помещения, но и выручка, которую приносит соответствующая недвижимость. Поэтому данный признак стал чаще встречаться и в других отраслях, например, в аренде недвижимости. А в 2022 году этот признак встречался 8 раз и лишь в одном случае он касался торговой ГК - в основном он проявился у арендодателей и производственников.

- (розничная торговля) Классическая история: несколько продавцов-магазинов, но помещение одно и без каких-либо перегородок. Фиктивность очевидна. Причины такого построения бизнеса разные - слишком большая выручка для УСН, площадь для ЕНВД или патента, но результат один - доначисления. Постановления АСО от 18 мая 2020 г. N Ф02-1335/20 по делу N А19-3712/2019; от 30 июня 2020 г. N Ф09-2771/20 по делу N А60-43659/2019; от 15 февраля 2021 г. N Ф08-71/21 по делу N А32-57591/2019 и др.

См. Рисунок 9.

(общепит) Распространенная схема оформления бара на одно ООО, а зал обслуживания на другое ООО не помогло отбиться от вменения искусственного дробления. Постановление АСО от 17 мая 2019 г. по делу №А65-27699/2018. (аренда). Собственники разделили помещения, чтобы порознь сдавать его в аренду, оставаясь на УСН. Но кроме как на бумаге разделения не произошло - все осталось по-прежнему. Среди прочего суд отметил отсутствие конструктивных разделений помещений. Постановление АСО от 13 февраля 2020 г. N Ф01-8154/19 по делу N А43-34835/2018.

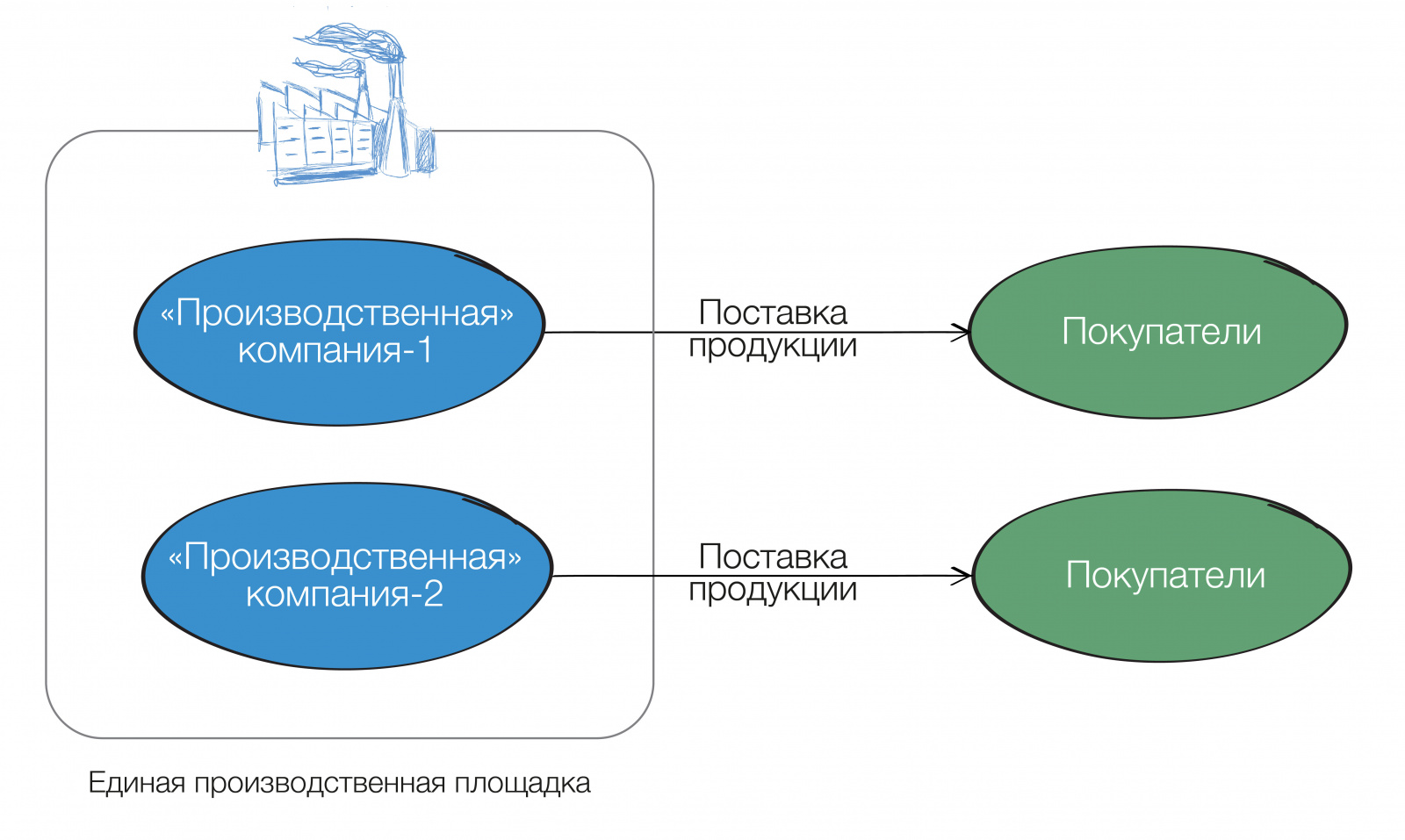

- (производство). Несколько компаний производили мебель на одних и тех же площадях без какого-либо их разделения. Это легло в основу признания искусственности дробления.Постановление АСО от 19 сентября 2022 г. N Ф01-8154/19 по делу №А72-15191/2020.

См. Рисунок 10. |

Рисунок 9

Рисунок 10

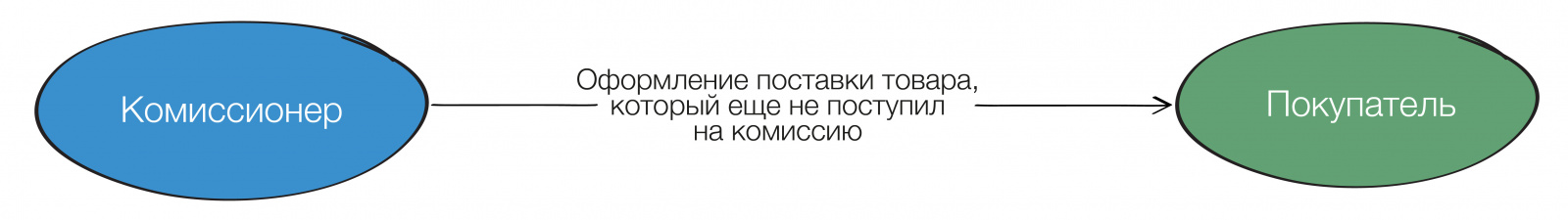

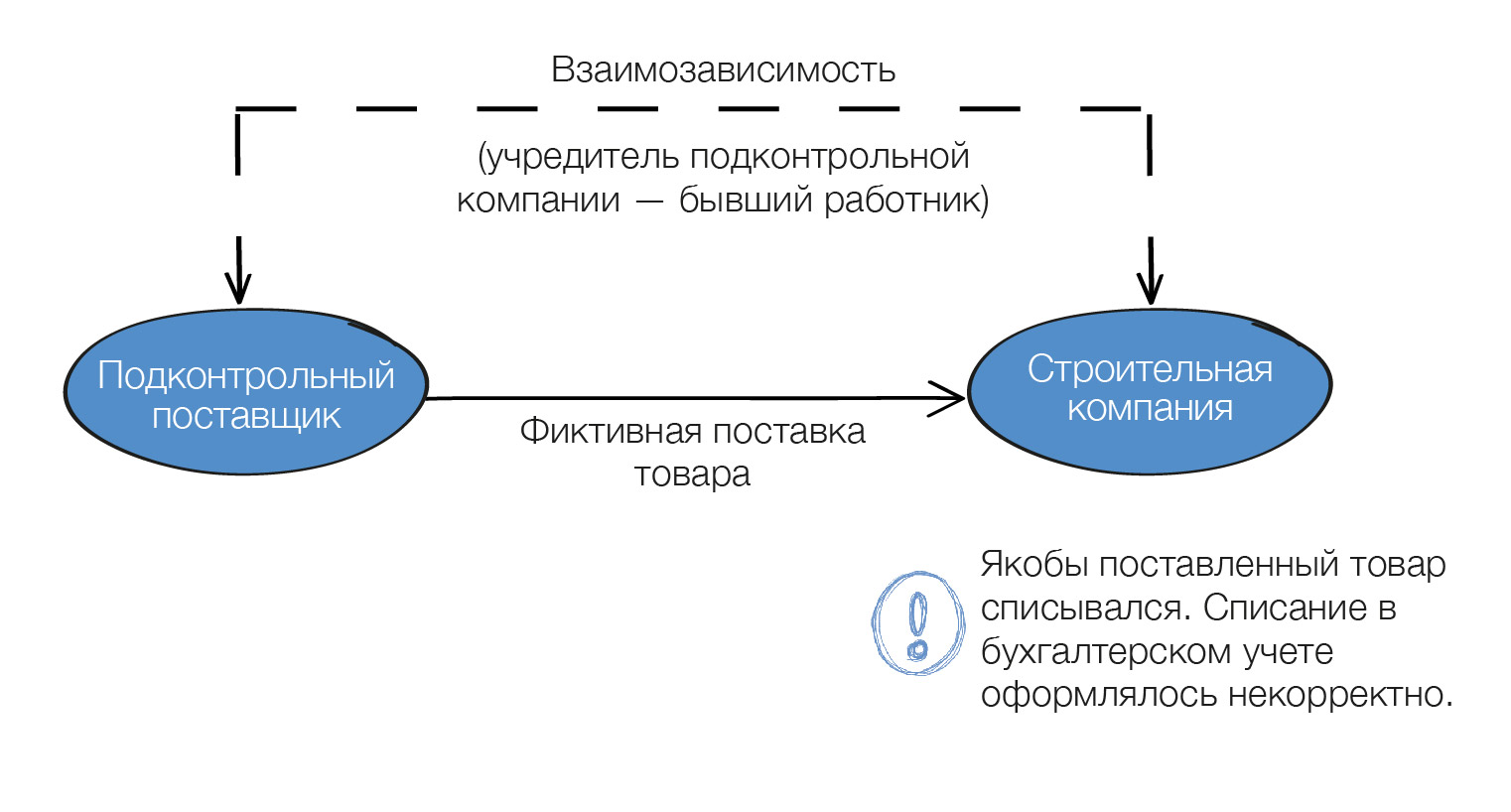

25.Нарушения и «нестыковки» в бухгалтерском и налоговом учете контрагентов в части отражения отношений между ними.

|

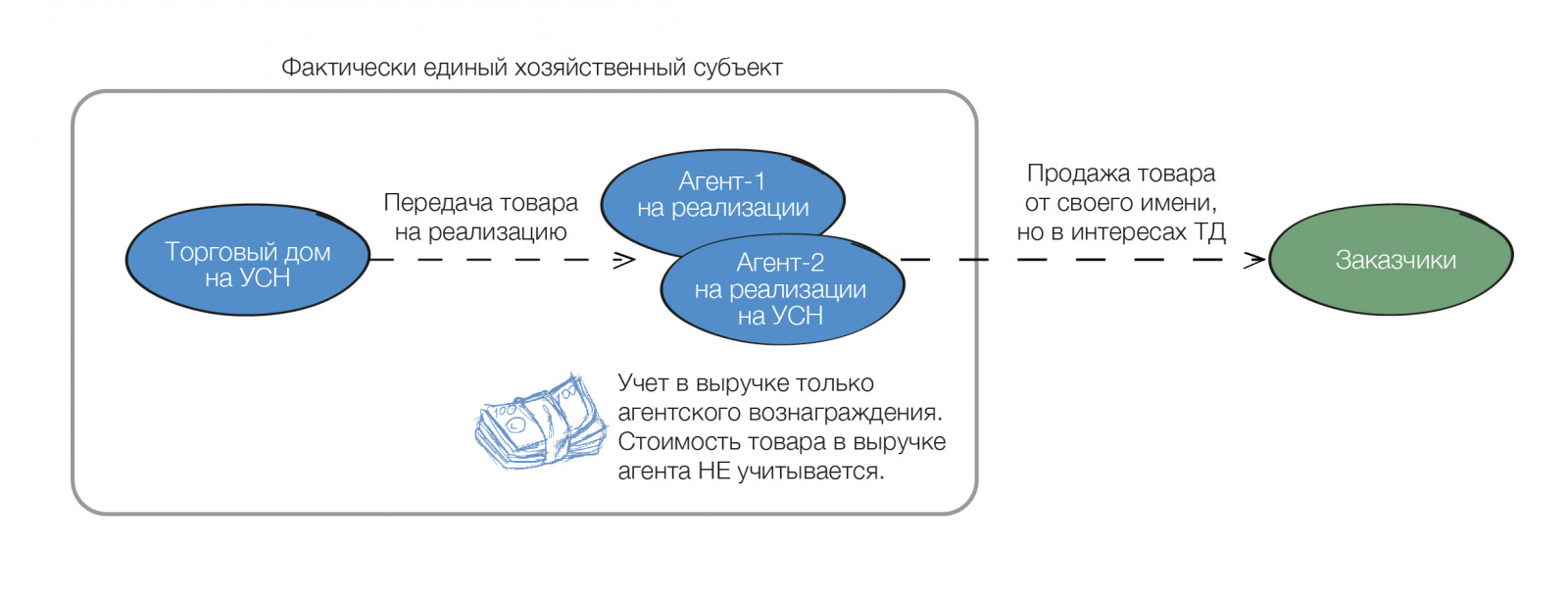

Упоминается в 11% делах. В 94% положено в основу решения. | Еще одно следствие объективно высокой сложности полной имитации отношений в группе компаний. Очень велик человеческий фактор. Отсюда и нестыковка дат совершения операций, не отражение выручки и/или расходов у контрагентов. Другие примеры - в принципе отсутствие должной юридической упаковки отношений в группе, где налоговых доначислений можно было бы избежать, выбрав нужную договорную форму. - (производство) Несколько комиссионеров на спец. режимах реализовывали продукцию ювелирной фабрики. Налоговый орган установил, что часть товара конечному покупателю продана была ранее, чем этот товар поступил от фабрики комиссионеру.Постановление АСО от 27 марта 2019 г. по делу №А41-48348/2017

См. Рисунок 11.

- (розничная торговля) ИП занимался розничной торговлей, в том числе через группу в социальной интернет-сети. Однако денежные средства от интернет-продаж поступали на счета его взаимозависимых физических лиц, но не учитывались в его выручке. Постановление АСО от 7 июня 2018 г. по делу №А26-7023/2017

- (оптовая и розничная торговля) Реализация товара между субъектами группы оформлялась уже после конечных продаж товара потребителям. Одновременно деление товара на складе шло по наименованию, но не по его собственнику, чему не было никакого разумного объяснения.Постановление АСО от 15 ноября 2018 г. по делу №А42-7696/2017

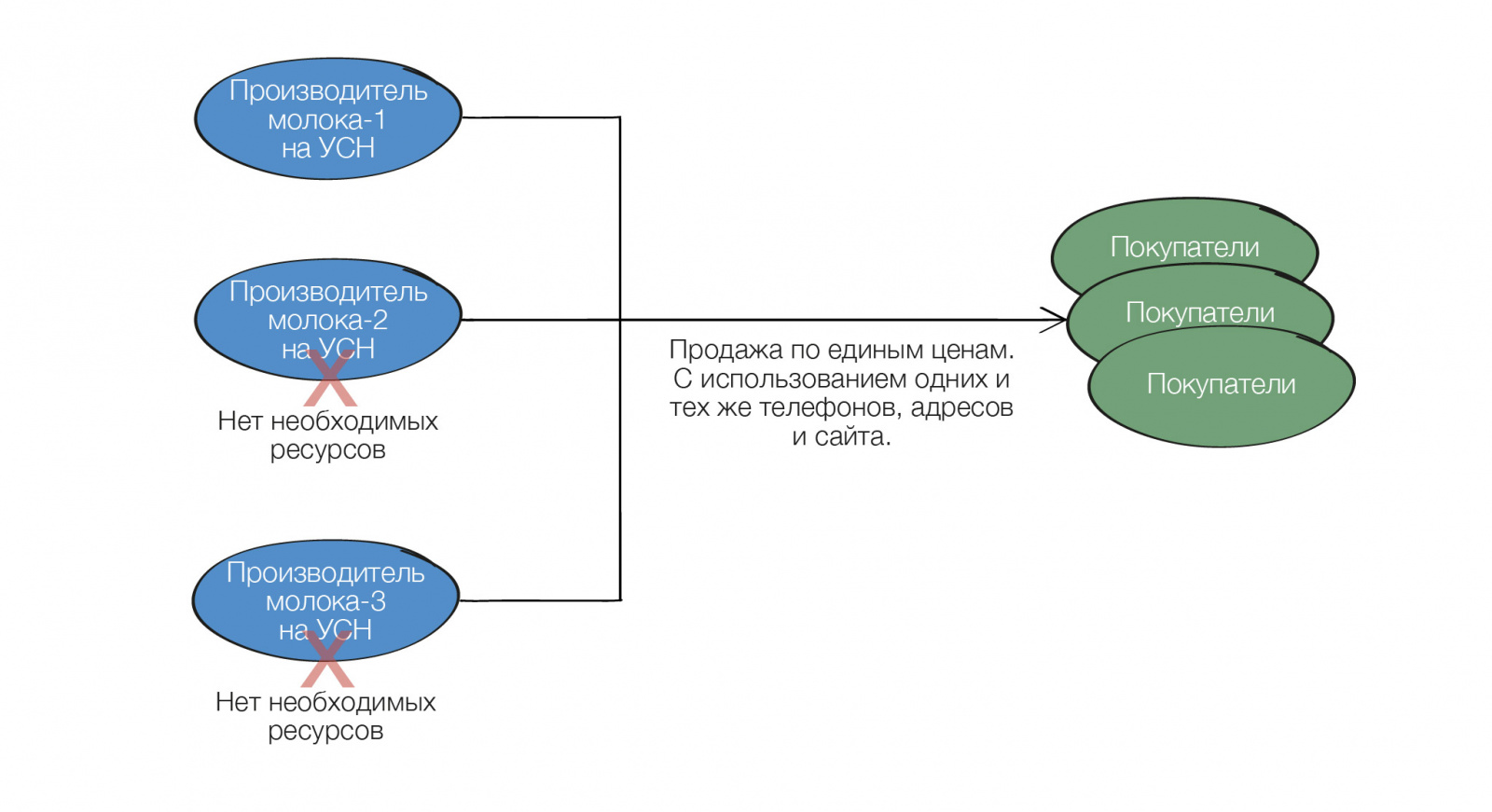

- (производство) Отсутствовал раздельный учет собственной молочной продукции и продукции, извготовленной по договору переработки давальческого сырья компаний и на УСН.Постановление АСО от 6 марта 2018 г. по делу №А46-16687/2016.

- (строительство) В строительной группе компаний отсутствовал учет движения сырья между подконтрольными компаниями, а также неотделимые улучшения имущества, сдаваемого в аренду аффилированным лицам не учитывались в доходах арендодателя.Постановление АСО от 25 февраля 2021 г. N Ф08-1024/21 по делу N А63-2354/2020.

См. Рисунок 12.

(аренда) Небольшой холдинг сдавал в аренду здание ТЦ по частям. Что интересно, совокупный доход компаний группы от аренды был в пределах лимитов УСН. Но рефинансирование в группе осуществлялось посредством процентных займов. Напоминаем, что проценты являются внереализационным доходом. Судя по всему, уже в ходе проверки налогоплательщик осознал, что именно эти проценты приводят к возникновению необоснованной налоговой выгоды. И попытался задним числом учесть выплаты как возврат беспроцентного займа, тем самым исключив эти суммы из внереализационного дохода. Но не вышло. Пример того, как неправильное решение вопроса рефинансирования внутри ГК привело к существенным доначислениям (47 млн р.). Постановление АСО от 30 мая 2022 г. N Ф08-1024/21 по делу N А70-6978/2021.

|

Рисунок 11

Рисунок 12

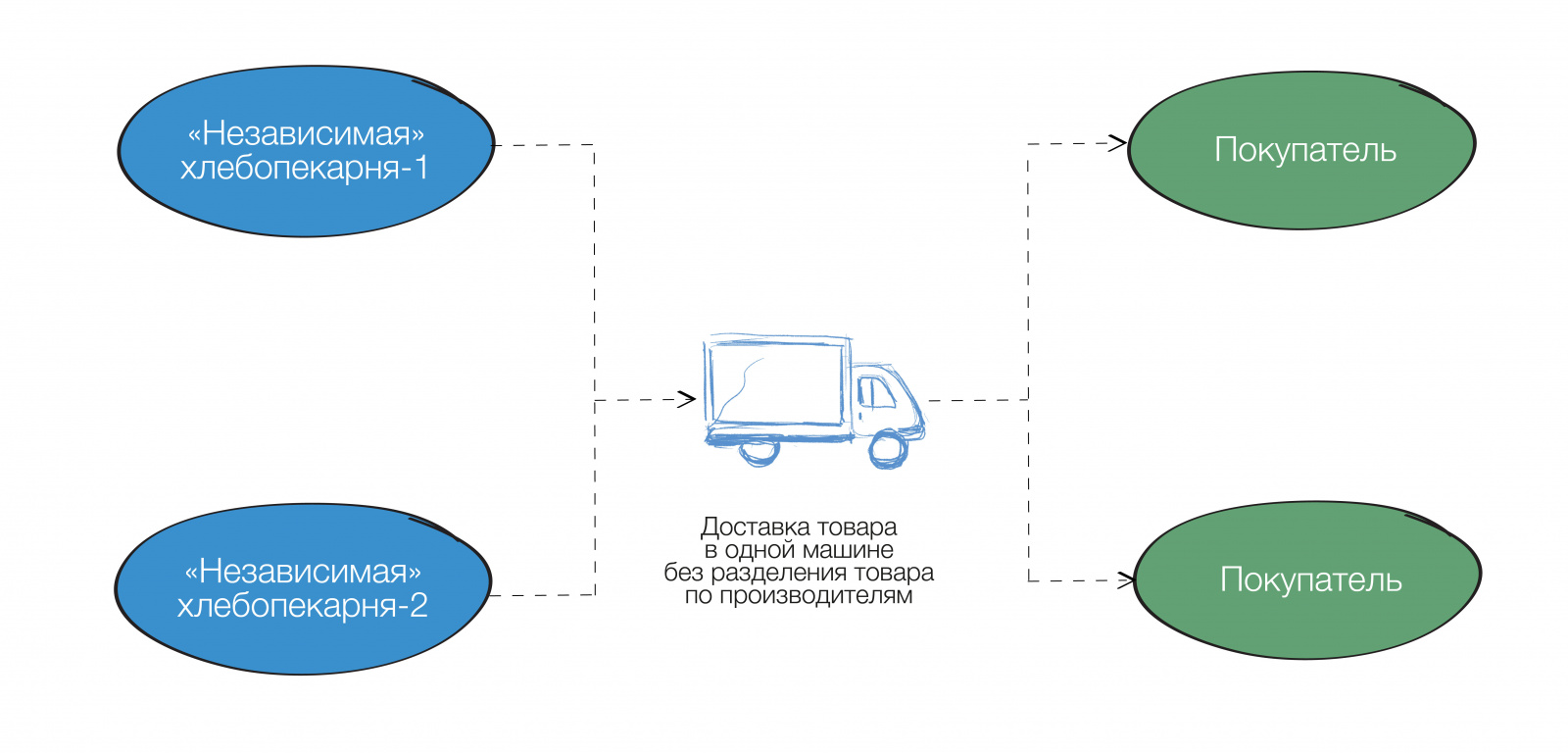

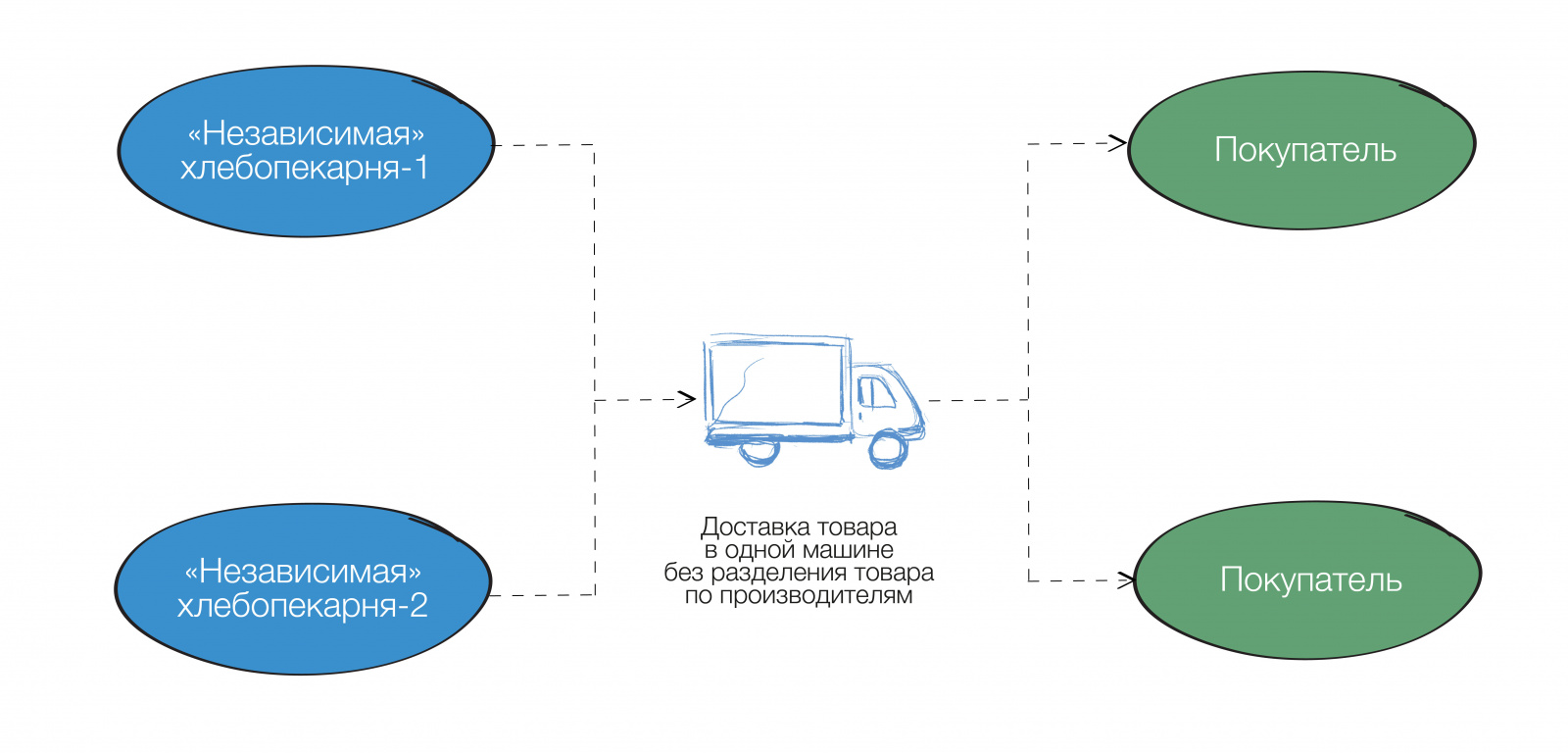

| 24. Произвольное движение товара в группе компаний. |

Упоминается в 11% делах. В 95% положено в основу решения. | Опустился на одну позицию по сравнению с предыдущим годом.

- (розничная торговля) Традиционная проблема этой сферы: неформальное перемещение товара между магазинами, перемешивание товара на торговых площадях и складах у соседствующих якобы независимых предпринимателях и т.п.Постановления АСО от 30 июня 2020 г. по делу № А60-43659/2019; от 15 июля 2020 г. по делу №А38-12629/2018; от 15 февраля 2021 г. по делу №А32-57591/2019; от 20 сентября 2021 г. по делу №А67-9229/2018 и др.

- (общепит) В сети фастфуда было предусмотрено внутреннее перемещение остатков продукции, основных средств без оформления сделок купли - продажи.Постановление АСО от 7 июня 2018 г. по делу №А32-44581/2017.

См. Рисунок 13. (производство) У производственников эта проблема также стала носить системный характер: неоднократно встречались ситуации, когда собственная продукция налогоплательщика никак не обособлялась от продукции компаний-давальцев на УСН.Постановление АСО от 6 марта 2018 г. по делу №А46-16687/2016, Постановление АСО от 16 марта 2021 г. по делу № А72-10249/2019 и др.

- (производство продуктов питания) Якобы самостоятельные производители хлебобулочных изделий при доставке продукции своим покупателям использовали, как правило, одну машину, в которой все товары смешивались. Водитель полагал, что перевозит товар одной организации, о чем заявил налоговым инспекторам.Постановление АСО от 1 апреля 2022 г. по делу №А12-4492/2021

См. Рисунок 14. |

Рисунок 13

Рисунок 14

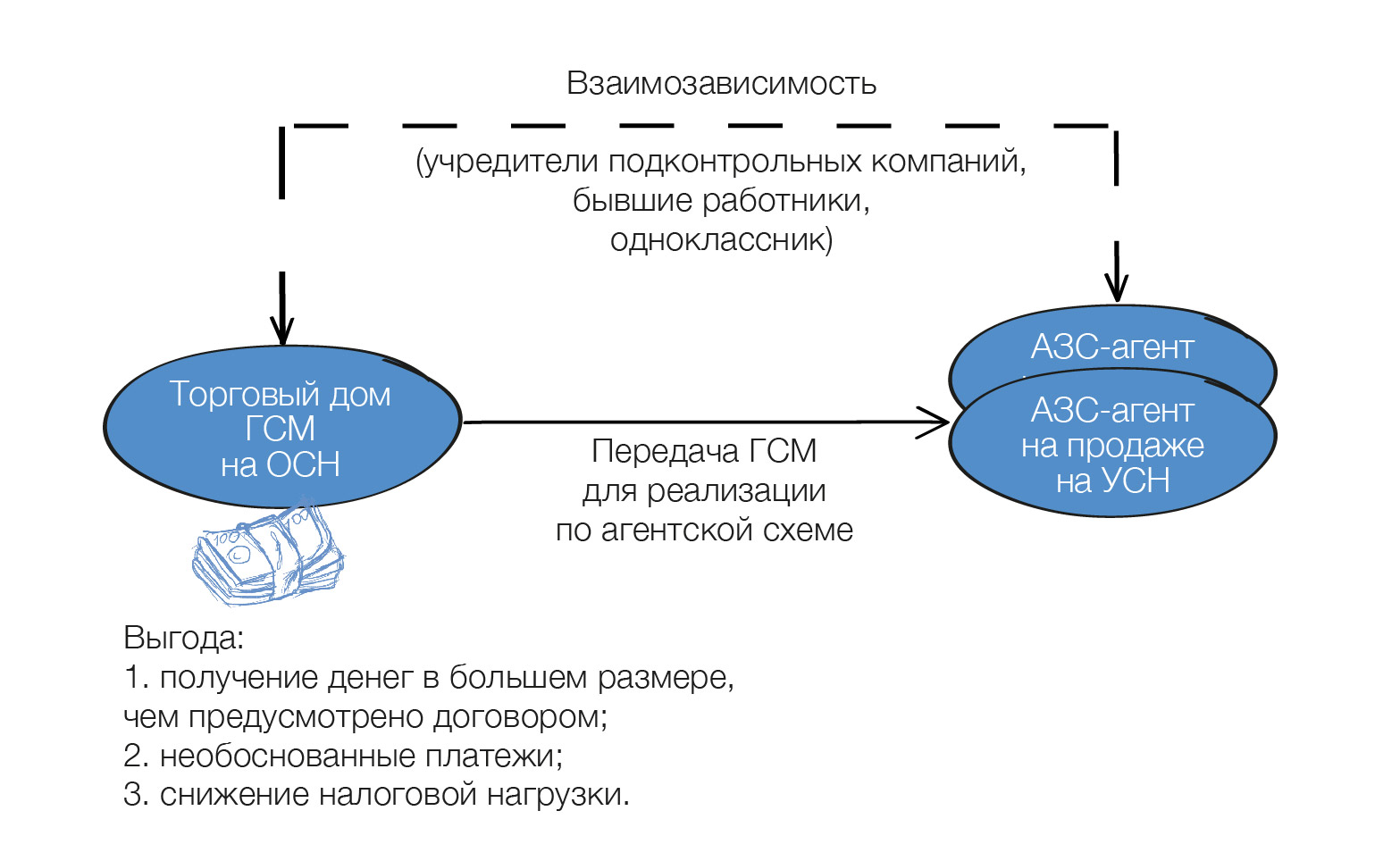

| 23. Налогоплательщики, участники и/или управленцы являются выгодоприобретателями схемы. |

Упоминается в 13% делах. В 90% положено в основу решения.

| Этот признак означает, что в суде четко обозначено, что построенная группа компаний приносит выгоду привлеченному к ответственности налогоплательщику. Или его участникам/руководителям. Фактически речь идет об обосновании наличия налоговой выгоды как таковой. Логично предположить, что этот признак должен быть в любом деле, завершившимся в пользу ФНС. Однако не всегда суды и налоговые органы акцентируют на этом внимание. Этот признак демонстрирует рост второй год подряд. Возможно налоговые инспекторы все больше обращают внимание на выгодоприобретателей с расчетом на перспективу взыскания налогов, в том числе путем привлечения к субсидиарной ответственности бенефициаров в рамках банкротства. (розничная торговля) Распоряжение денежными средствами (поступившими на счет 50 «Касса») взаимозависимых обществ и ИП осуществлялось руководителем-конечным бенефициаром, в том числе путем выдачи ему денежных средств из кассы с основанием «в подотчет». Так были получены и не возвращены 106 млн. руб. Постановление АСО от 25 декабря 2018 г. по делу №А27-27939/2017. (строительство) Несмотря на построение структуры владения через иностранные компании, в суде было установлено, что все деньги стекаются бенефициарам, которые руководят налогоплательщиком.Постановление АСО от 24 февраля 2021 г. N Ф04-6635/20 по делу N А70-21901/2019 (оптовая торговля) ООО на ОСН делило покупателей с ИП на УСН. Случайно оказалось, что ИП был участником ООО и основным выгодоприобретателем всей схемы.Постановление АСО от 12 марта 2020 г. N Ф08-1789/20 по делу №А32-7813/2019

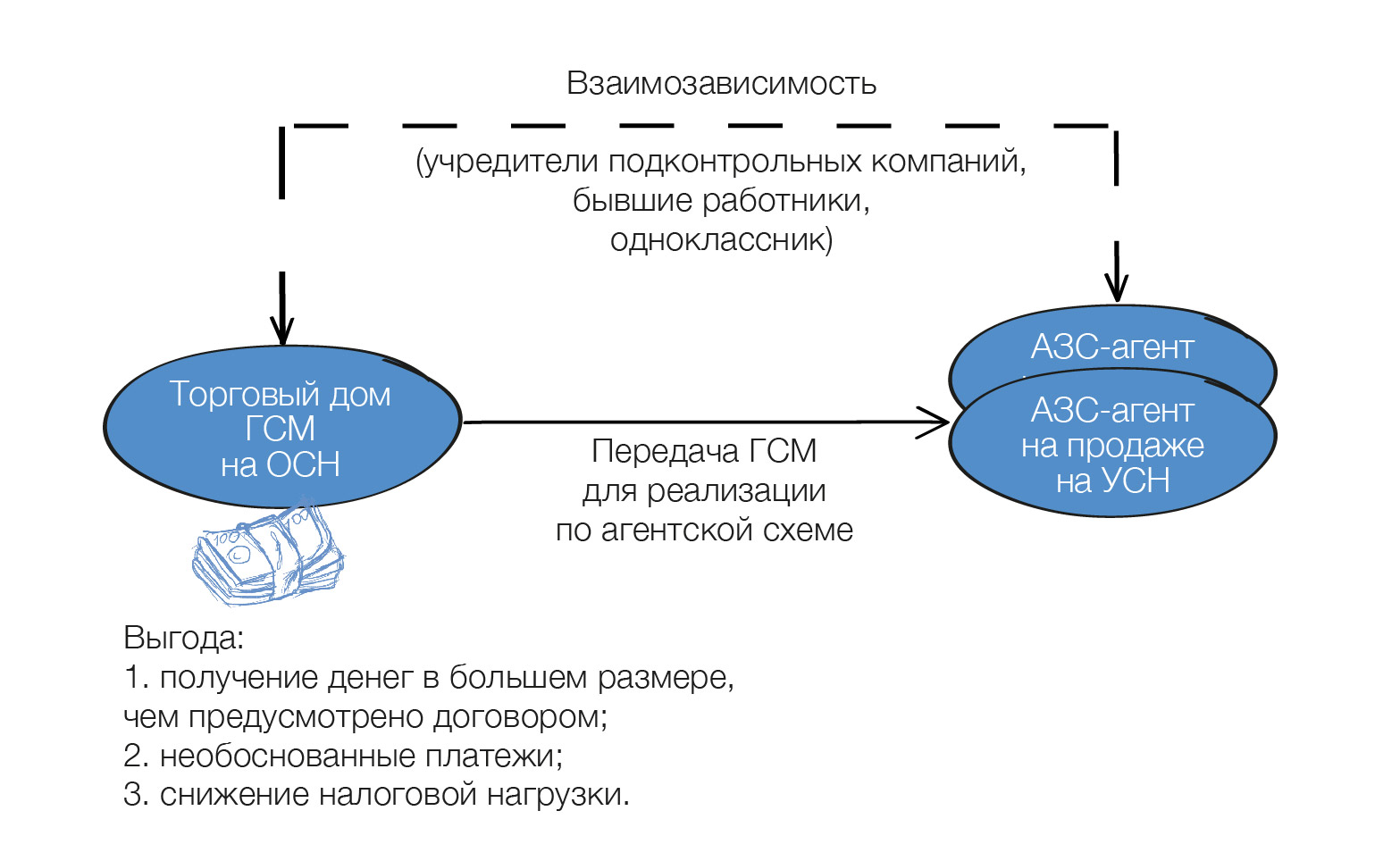

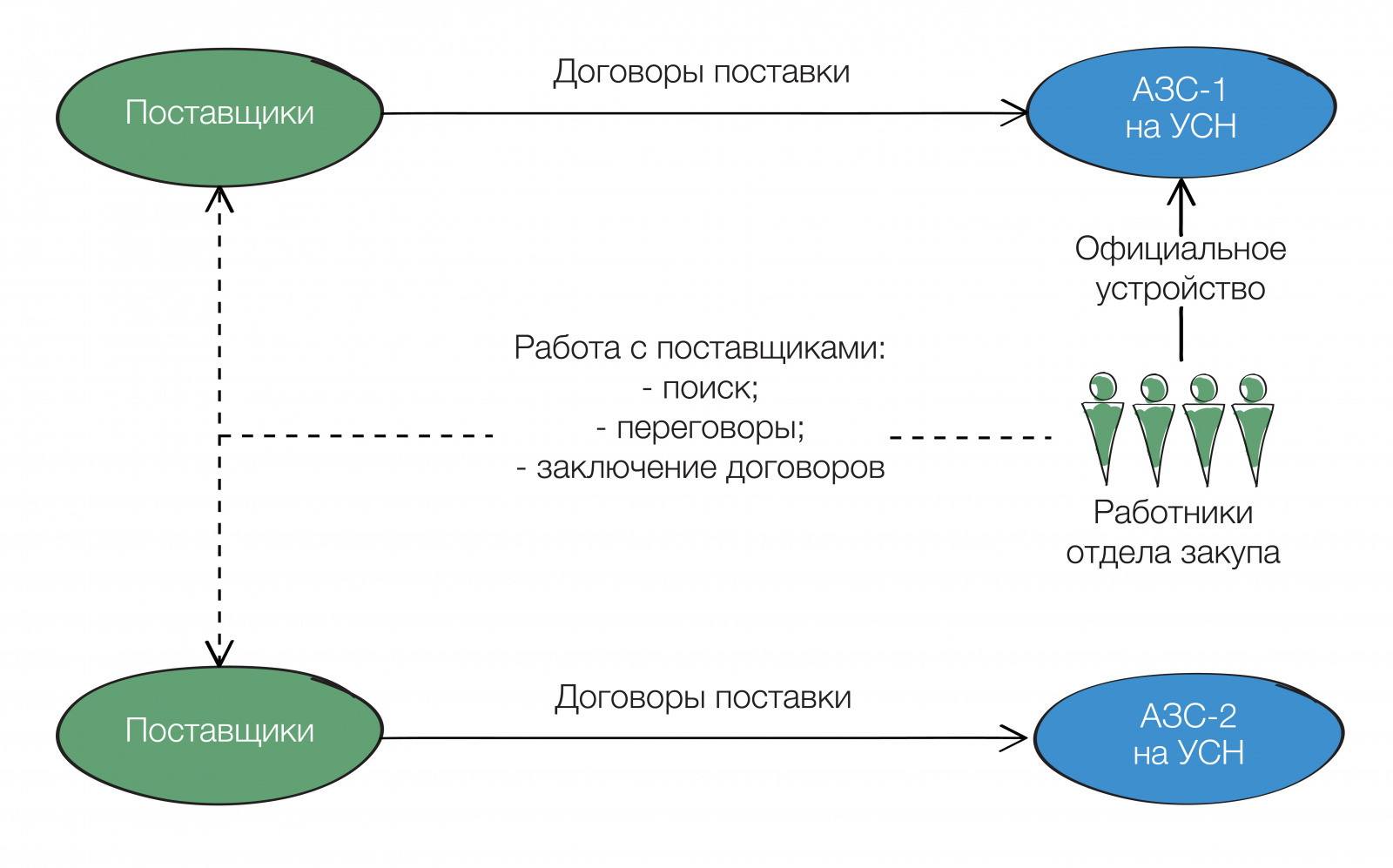

(торговля) Сеть АЗС. Суд подробно разобрался в налоговой выгоде, полученной головной компанией: проанализировал налоговую нагрузку (0,4% вместо 3% в среднем по отрасли), размеры чистой прибыли и прочие экономические последствия от существования группы компаний. Все приобретения оказались необоснованны.Постановление АСО от 27 мая 2021 г по делу №А10-2563/2020…констатация незначительной для данного вида деятельности налоговой нагрузки, как основание отнести кейс к данному критерию дробления исследуется в Постановлении апелляционной инстанции)

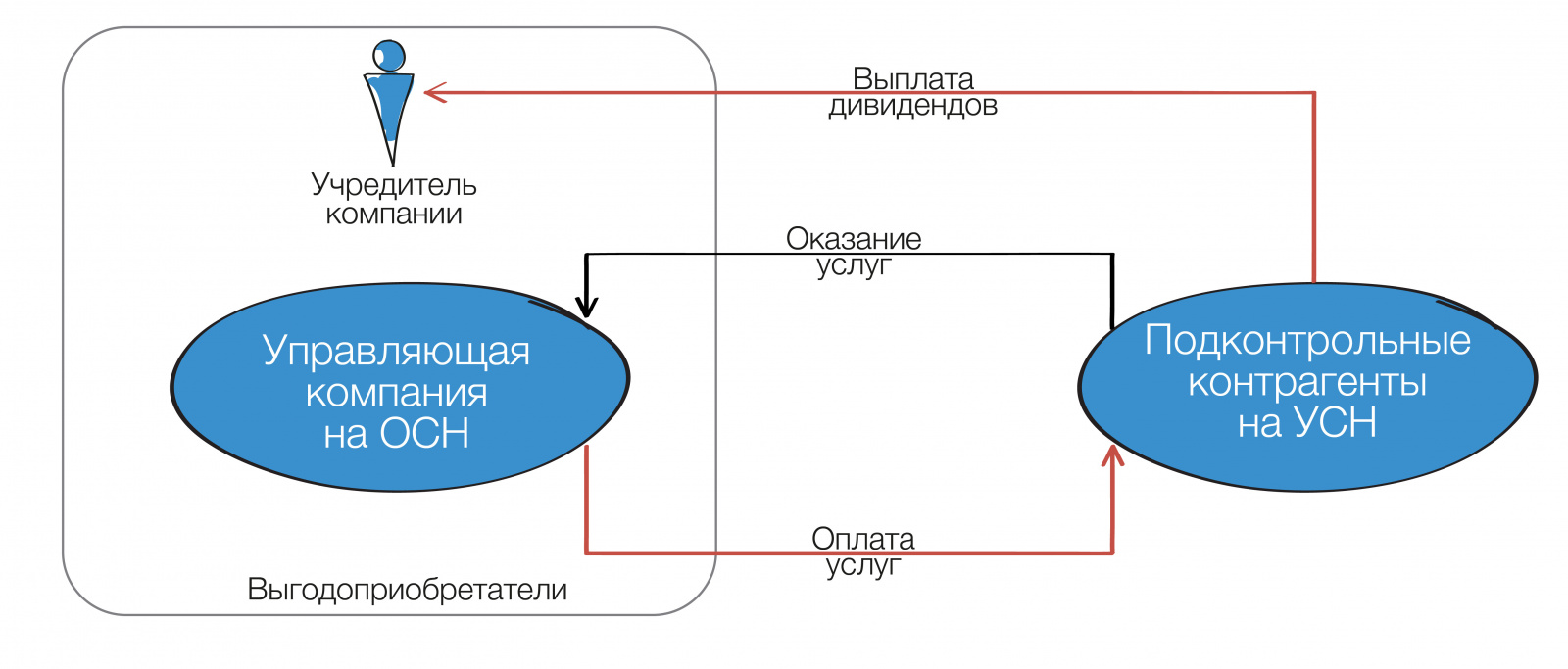

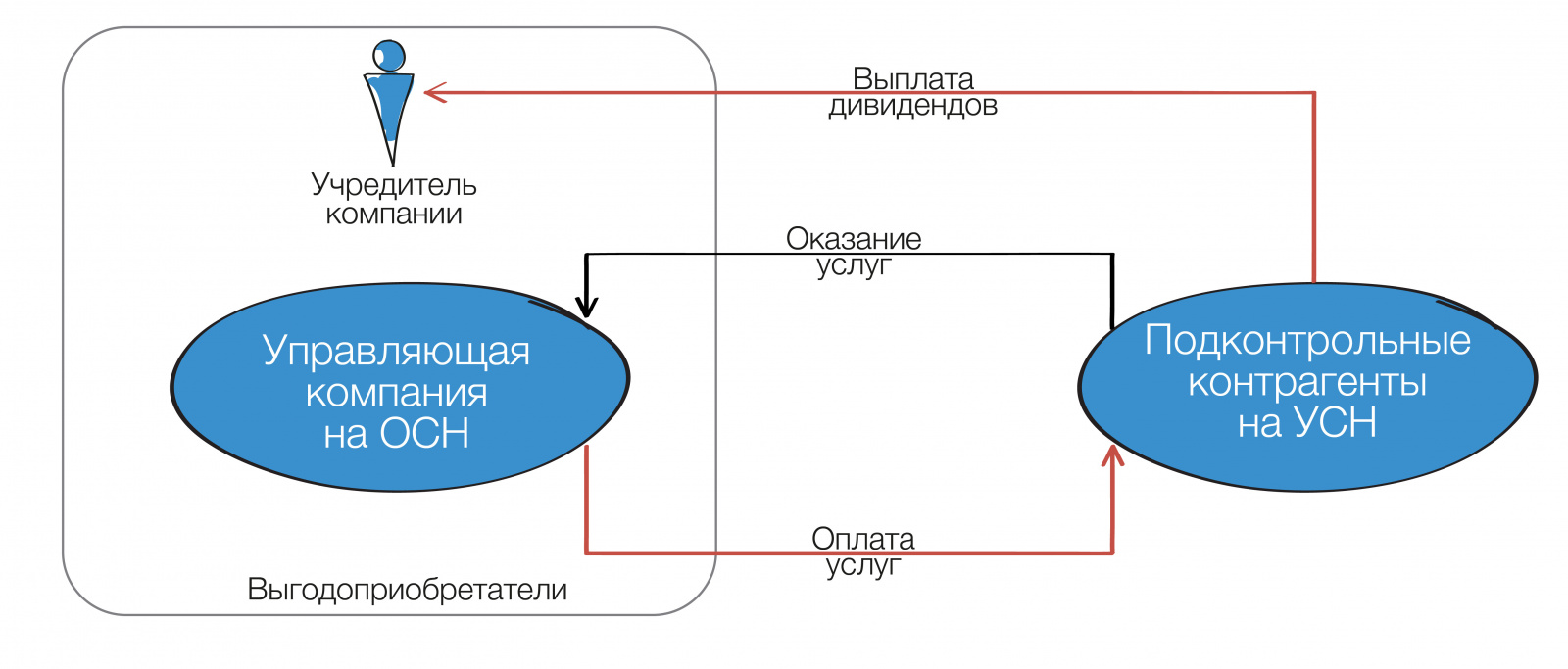

См. Рисунок 15 - (управляющая компания) Учредитель компании, обслуживающей многоквартирные дома, также был участником ее контрагентов и активно получал дивиденды в подконтрольных организациях. Это обстоятельство стало одним из аргументов, доказывающим наличие единой финансовой системы группы компаний и несамостоятельности ее субъектов.Постановление АСО от 25 января 2022 г по делу №А75-1015/2021.

См. Рисунок 16

|

Рисунок 15

Рисунок 16

22. Показатели субъектов ГК близки к предельным значениям для применения спецрежимов.

|

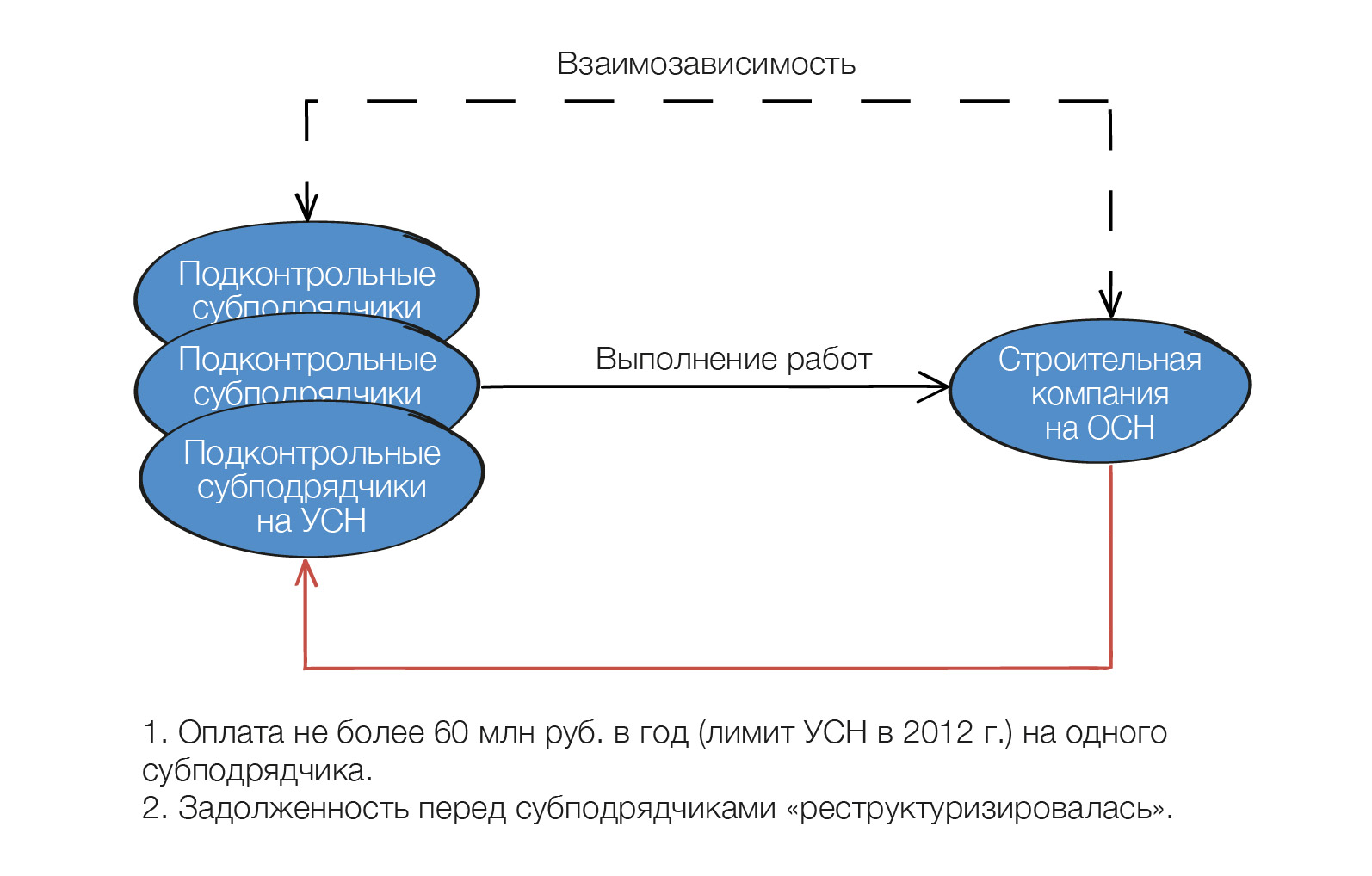

Упоминается в 14,4% делах. В 93% кладется в основу решения. | Продолжает резкое снижение в рейтинге. В этом году на две позиции - с 20 на 22. Обусловлено тем, что налогоплательщики, видимо, стали создавать холдинговые структуры «с запасом», разумно полагая, что близкая к лимитам выручка привлекает внимание уже в режиме автоматического поиска «жертв» налоговых проверок. (производство) Как только компания приблизилась к предельному для УСН порогу по выручке, было создано второе ООО, фактически ведущее ту же самую деятельность на тех же площадях.Постановление АСО от 19 декабря 2018 г. по делу № А70-3378/2018. (услуги) Взаимозависимые ООО и ИП оказывали гостиничные услуги и услуги общественного питания. Однако фактически деятельность вело одно ООО, которое таким образом утратило право на применение ЕНВД (так как в сумме использовало более 500 кв.м для гостиницы и 150 кв. м. для общественного питания). Доказывая это, налоговый орган опирался на допросы сотрудников, информацию с сайта гостиницы, правила предоставления услуг гостиницы.Постановление АСО от 13 декабря 2018 г. по делу №А43-10596/2017. - (строительство) Выручка подрядных организаций на УСН регулировалась в зависимости от приближения их к установленным лимитам. Зависшая задолженность налогоплательщика перед упрощенцами достигла 1 млрд. руб. Постановление АСО от 13 декабря 2018 г. по делу №А43-10596/2017.Постановление АСО от 4 июля 2018 г. по делу №А59-2443/2017.

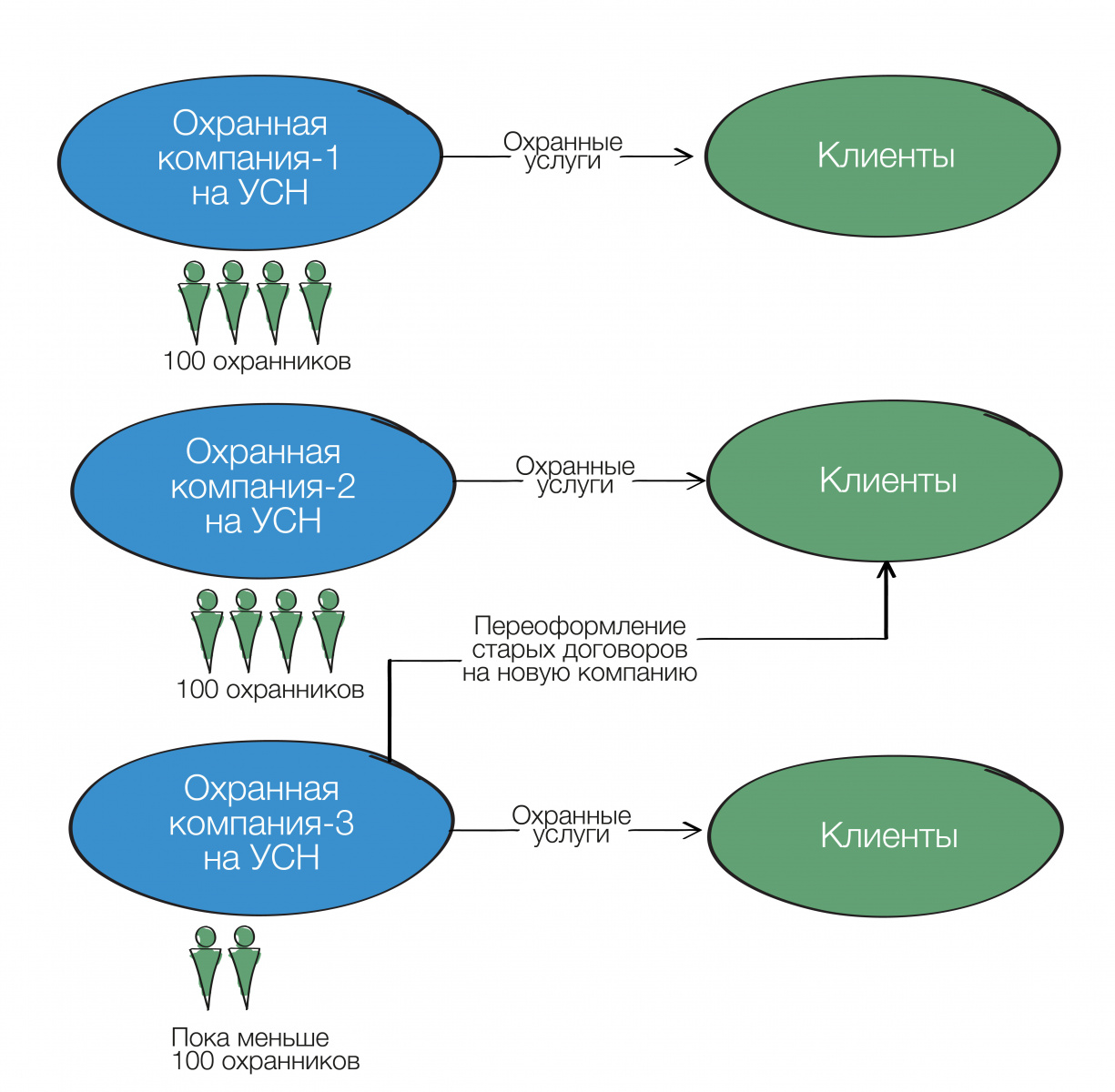

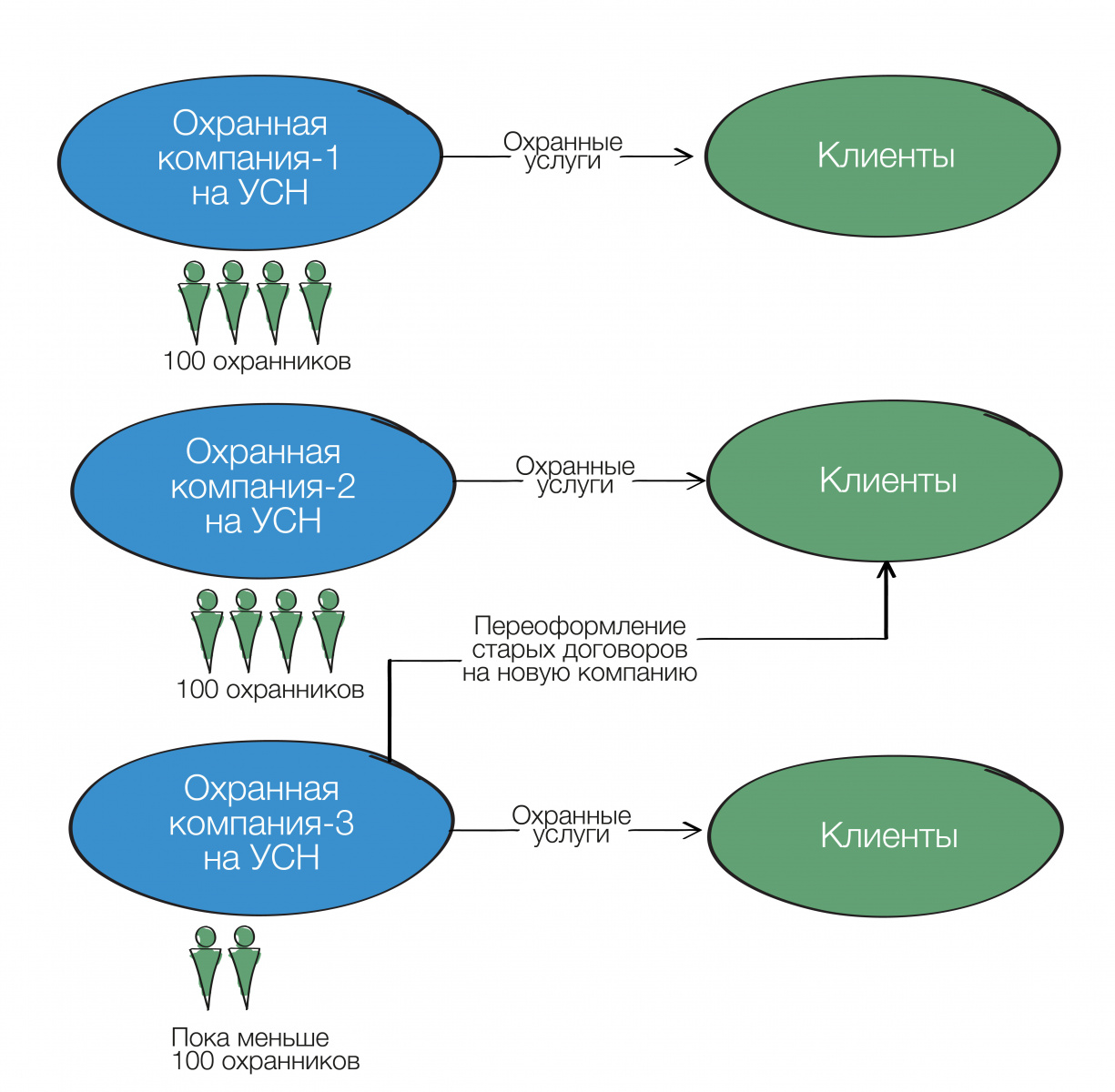

См. Рисунок 17. (подряд) Численный состав сотрудников подрядчиков на спец. режимах приближался к критическим показателям для УСН в 100 человек.Постановление АСО от от 10 февраля 2018 г. по делу N А50-10873/2017. (общепит) Налогоплательщик и не скрывал, что включение в модель новых субъектов преследовало цель уместиться на УСН по численности персонала. Подобную откровенность суды не оценили.Постановление АСО от 22 июля 2019 г. по делу №А32-46644/2017. (розничная торговля) Классическая ситуация - множество взаимозависимых продавцов-магазинов у них много общего и все у них очень хорошего, но не смотря на успех все они упираются в «стеклянный потолок» лимитов по УСН или ПСН - по используемым площадям или сотрудникам.Постановление АСО от 15 февраля 2021 г. N Ф08-71/21 по делу N А32-57591/2019; Постановление АСО от 2 декабря 2020 г. N Ф02-6185/20 по делу N А69-318/2018; Постановление АСО от 12 мая 2021 г. N Ф09-2276/21 по делу N А76-17047/2018 и др. (гостиница) По мере приближения к лимитам по УСН в городе появлялась новая гостиница, но этого никто не замечал - для клиентов и остальных окружающих все оставалось по прежнему. Очевидная привязка возникновения новых ИП и ООО на УСН к предпринимательскому успеху гостиницы среди прочих обстоятельств не оставила ФНС и суды равнодушными.Постановление АСО от 28 октября 2020 г. N Ф04-3694/20 по делу N А27-16351/2019.

См. Рисунок 18.

|

Рисунок 17

Рисунок 18

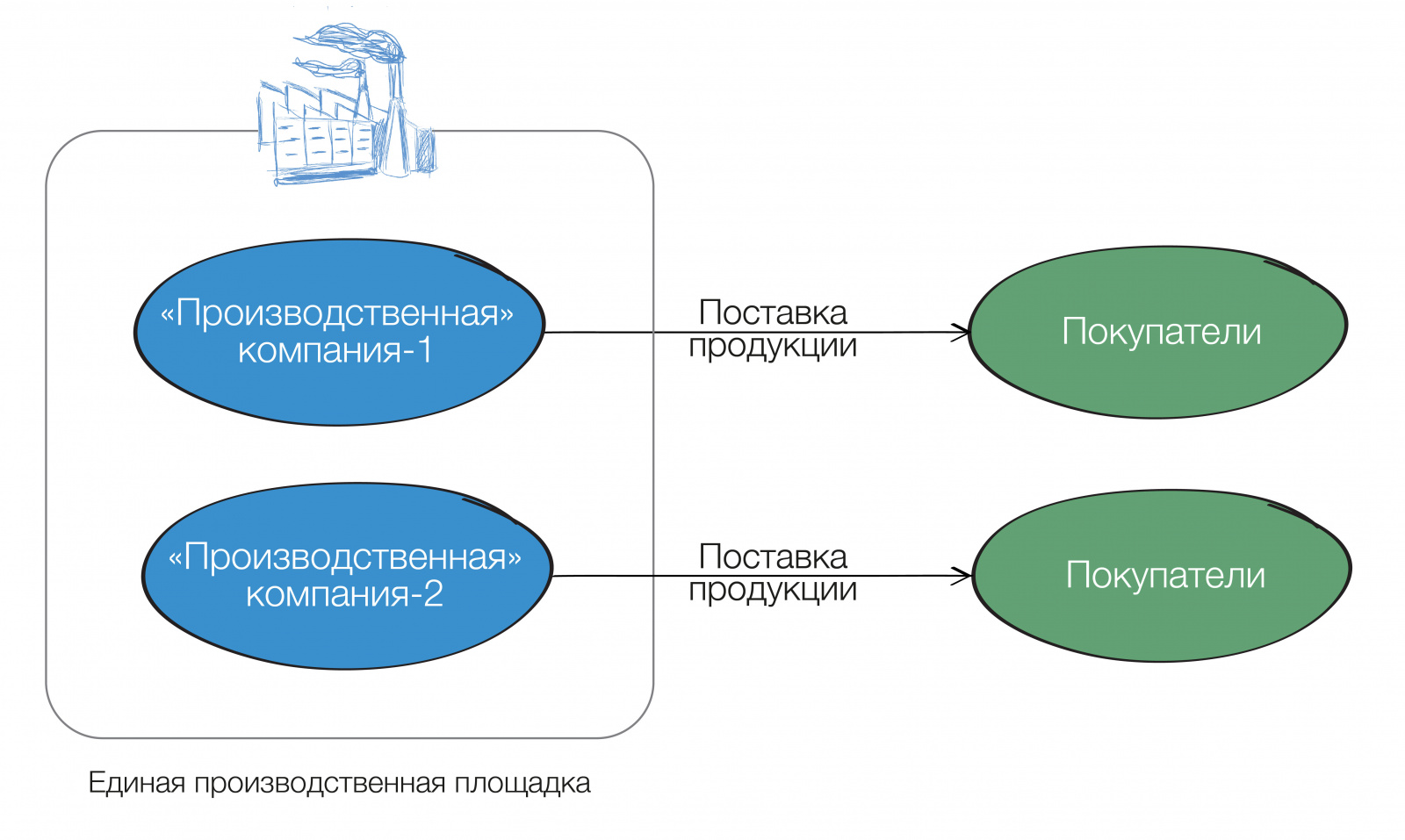

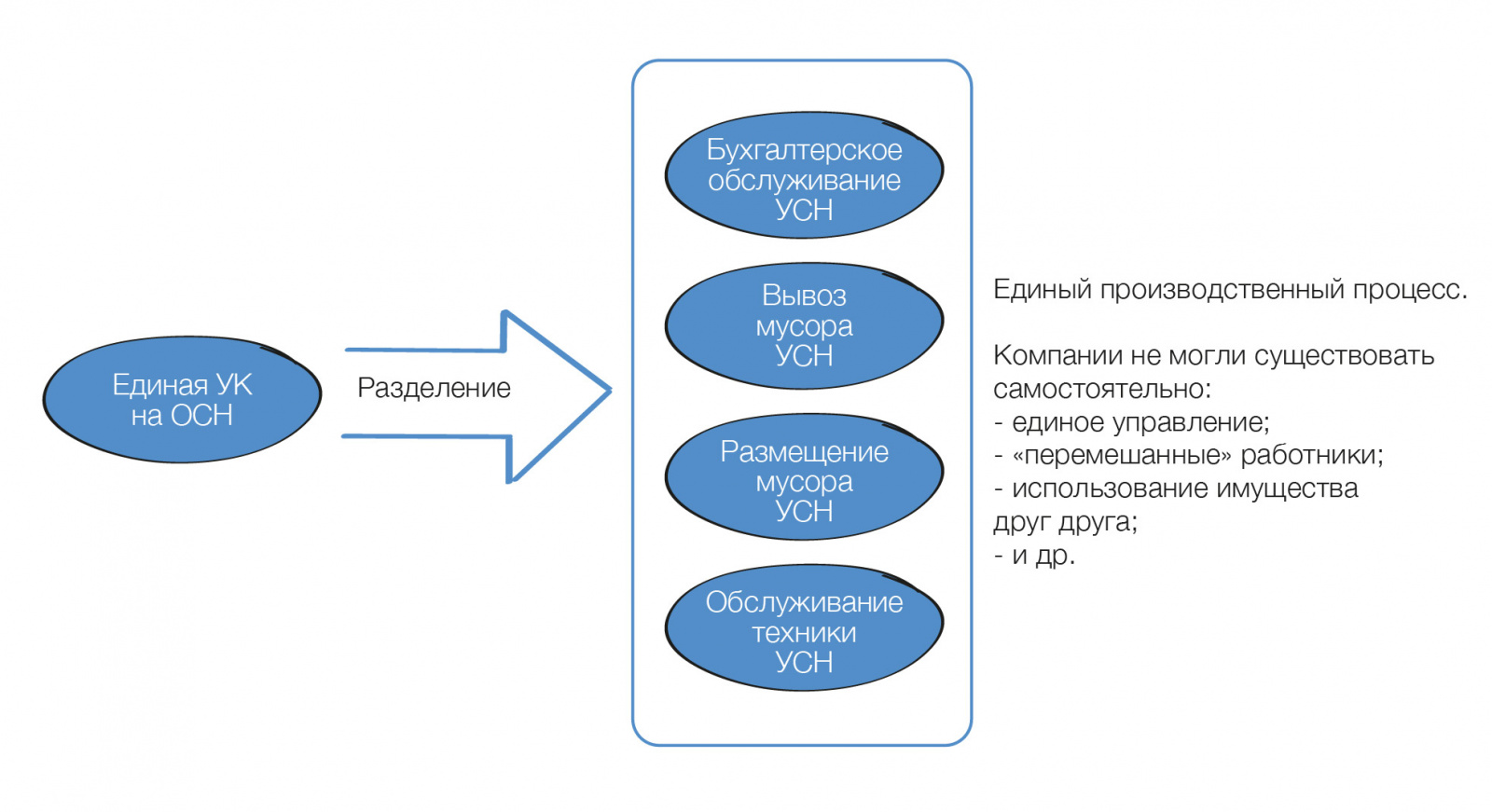

21. Единый производственный процесс.

|

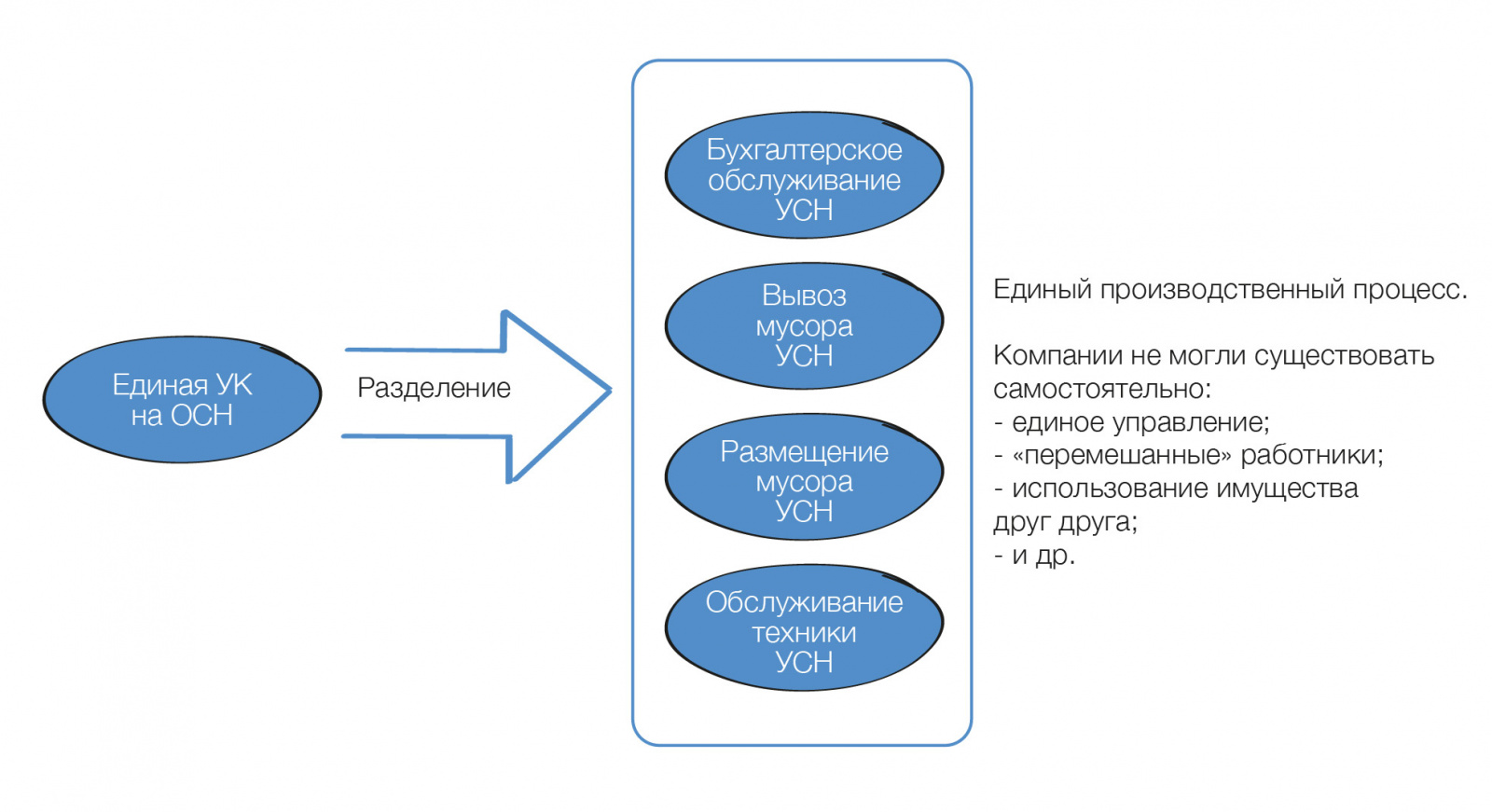

Встречается в 13,5% дел, в 100% использовано против налогоплательщика. | Признак поднялся на одну позицию. Это отражает то, что суды и налоговые органы все чаще вникают в производственные процессы налогоплательщиков.

Этот признак больше традиционная проблема производственной сферы. Хотя встречается и в розничной торговле, услугах и аренде недвижимости. В любом случае сомнений во внимательном подходе налогового органа и в детской наивности некоторых налогоплательщиков сомнений не остается.

(производство) Общество и предприниматели имели один общий склад продовольственных товаров, один склад промышленных товаров, один холодильник, одну яйцебитную, одно помещение экспедиции с погрузочными окнами, один абонентский ящик в банке на всех. Работа по сбыту готовой продукции хлебопечения, кондитерской продукции велась единой службой сбыта. Предрейсовые осмотры водителей осуществлялись одним медицинским работником в одном месте, в одно время, регистрировались в один общий журнал осмотров. Постановление АСО от 3 августа 2018 г. по делу №А48-2167/2017. (строительство, аренда имущества) Общество создало подконтрольное ООО на УСН, наделила его своим имуществом (недвижимость, транспорт, оборудование), которое затем взяло в аренду. Суд установил, что взаимозависимые и аффилированные организации являлись частью единого производственного процесса и не могли самостоятельно без участия налогоплательщика вести производственную деятельность. Постановление АСО от 28 сентября 2017 г. по делу №А51-15021/20158. (производство) ИП на ОСН создал ООО на УСН, передал ему имущество в аренду и перевел на него деятельность под УСН. Налоговые органы доказали суду единство производственного процесса причем на основании пояснений самого предпринимателя (от аренды лесного участка до реализации изготовленного пиломатериала покупателям) ничего не изменилось.Постановление АСО от 15 марта 2018 г. по делу №А28-244/2017.

(оптовая торговля, розничная торговля) Суды установили, что только вместе компании группы могли вести оптовую торговлю. По отдельности они были неполноценны.Постановление АСО от 15 ноября 2018 г. по делу № А42-7696/2017.

(телевидение) В суде было установлено, что три телекомпании «действовали как единый хозяйствующий субъект с целью достижения единого производственного результата». Это не оставило им шансов против обвинений в искусственном дроблении.Постановление АСО от 3 июля 2020 г. по делу №А74-6189/2018

(работы) ремонтно-монтажная группа компаний использовала одно и тоже имущество, оборудование, работников.и пр. - в результате суд установил единый производственный процесс, так как ни одна из компании не смогла бы выжить в одиночестве.Постановление АСО от 16 января 2020 г. № Ф02-7019/19 по делу N А58-5108/2018.

(услуги) Компании-медицинские лаборатории демонстрировали, что они независимые лица, которые ведут самостоятельную деятельность. Но суд вник в процесс оказания услуг и установил наличие единой хозяйственной деятельности. Постановление АСО от 20 января 2020 г. N Ф07-16967/19 по делу N А13-18218/2017.

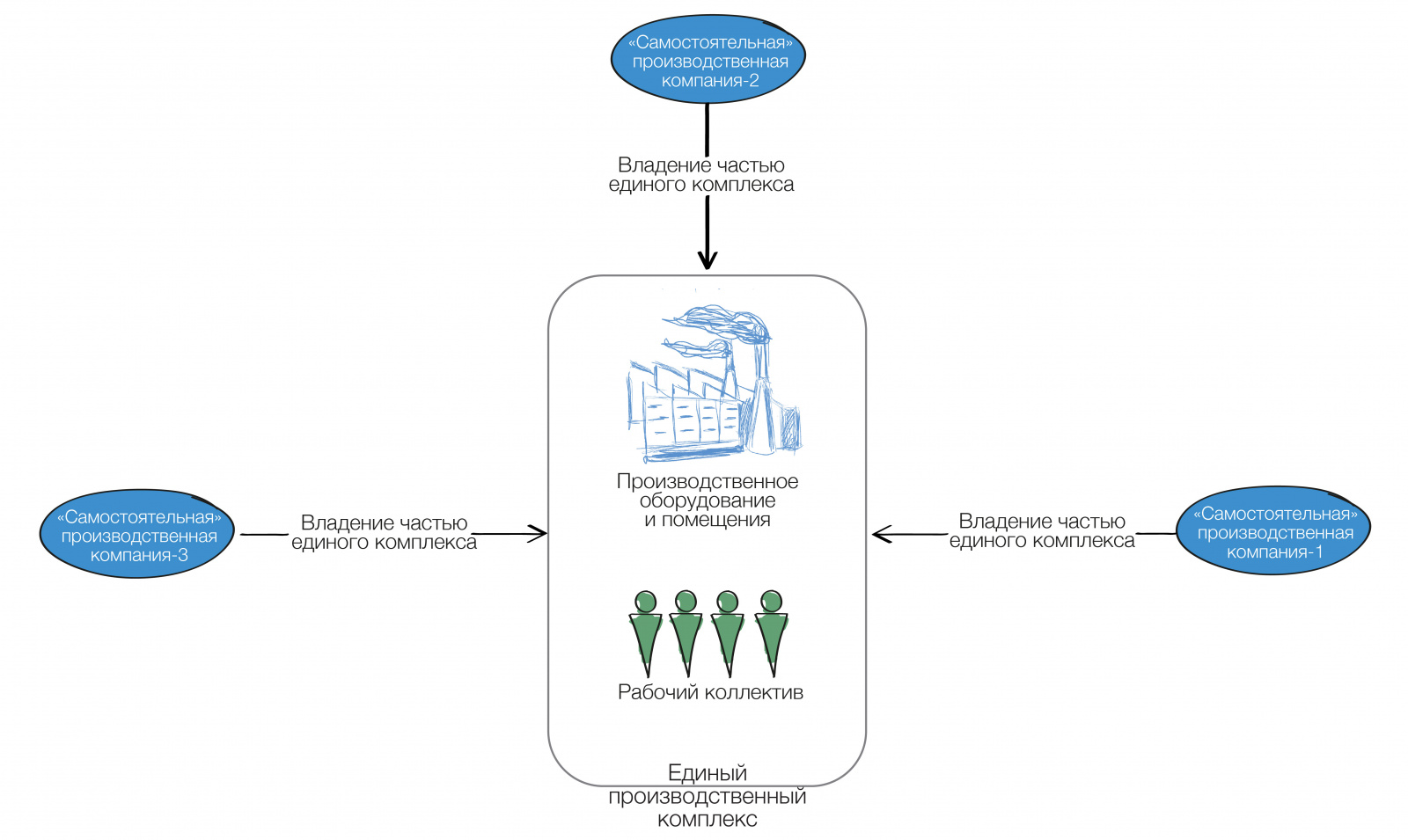

- (производство) Холдинг по производству мясной продукции собрал флеш-рояль признаков дробления, среди которых был факт производственной несамостоятельности каждого субъекта группы: каждая компания обладала лишь частью оборудования, штата или иного ресурса для осуществления производства. При этом распределение средств производства не позволяло говорить о каком-либо самостоятельном функционировании.Постановление АСО от 16 марта 2021 г. N Ф06-1831/21 по делу N А72-10249/2019.

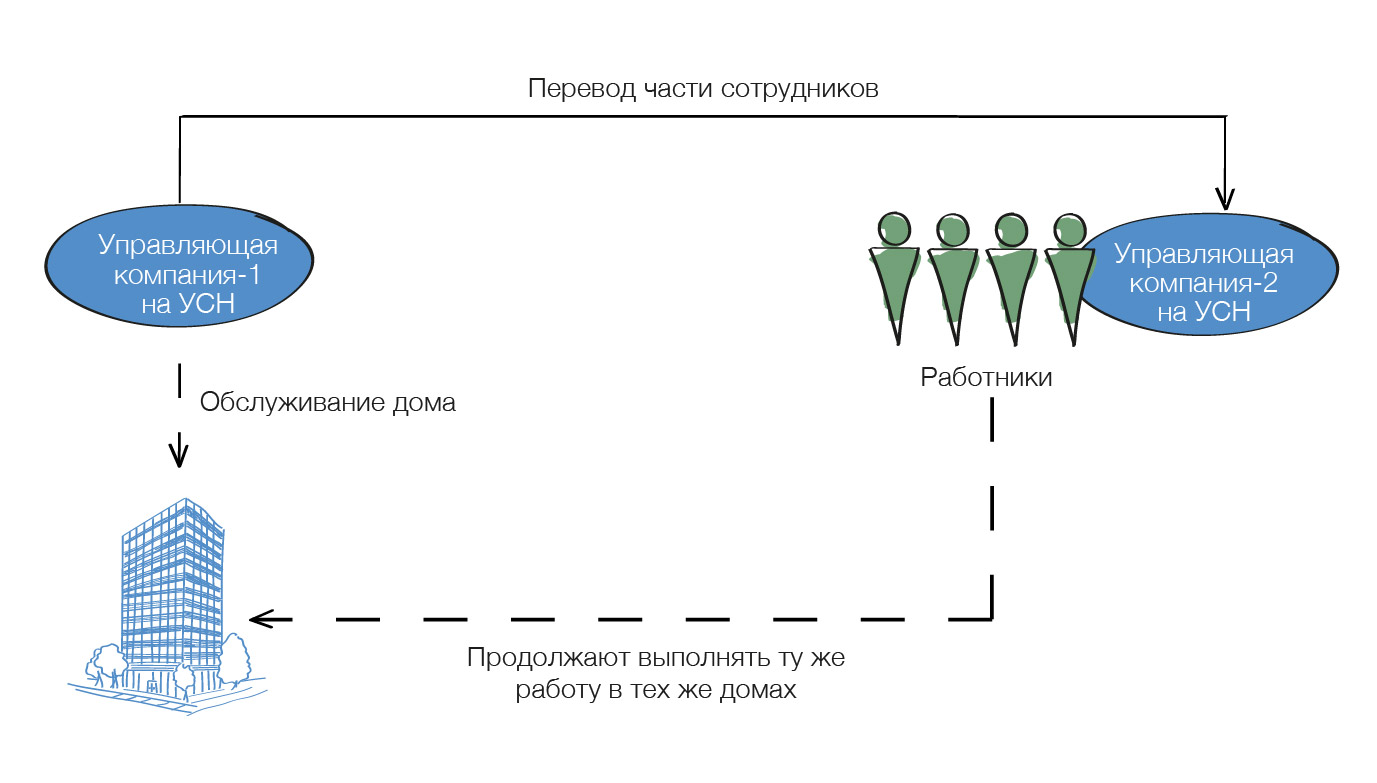

См. Рисунок 19. - (управление недвижимостью) Некогда единая управляющая компания разделилась на несколько небольших. У каждой была своя функция по обслуживанию жилого фонда. Однако суды установили, что «деятельность подконтрольных организаций является частью единого производственного процесса», так как, несмотря на формально разный функционал, компании не могли обойтись без работников друг друга.Постановление АСО от 21 февраля 2022 г. №А29-15286/2019.

См. Рисунок 20 |

Рисунок 19

Рисунок 20

| 20. Отсутствие должного оформления первичных документов, опосредующих отношения с контрагентами. |

Упоминается в 14% делах. В 98% положено в основу решения. | Поднялся на одну позицию. Стал реже встречаться, но стал убойнее. - (услуги) Из сравнительного анализа дополнительных соглашений к договорам, заключенным налогоплательщиком со своими контрагентами на УСН (дат, часов, дней), следует, что у ИП не было физической возможности выполнить тот объем работ, который указан в данных документах за 1 день, учитывая, что он исполнял трудовые обязанности в интересах самого налогоплательщика в качестве эксперта и директора.Постановление АСО от 26 сентября 2017 г. по делу №А07-23019/2016.

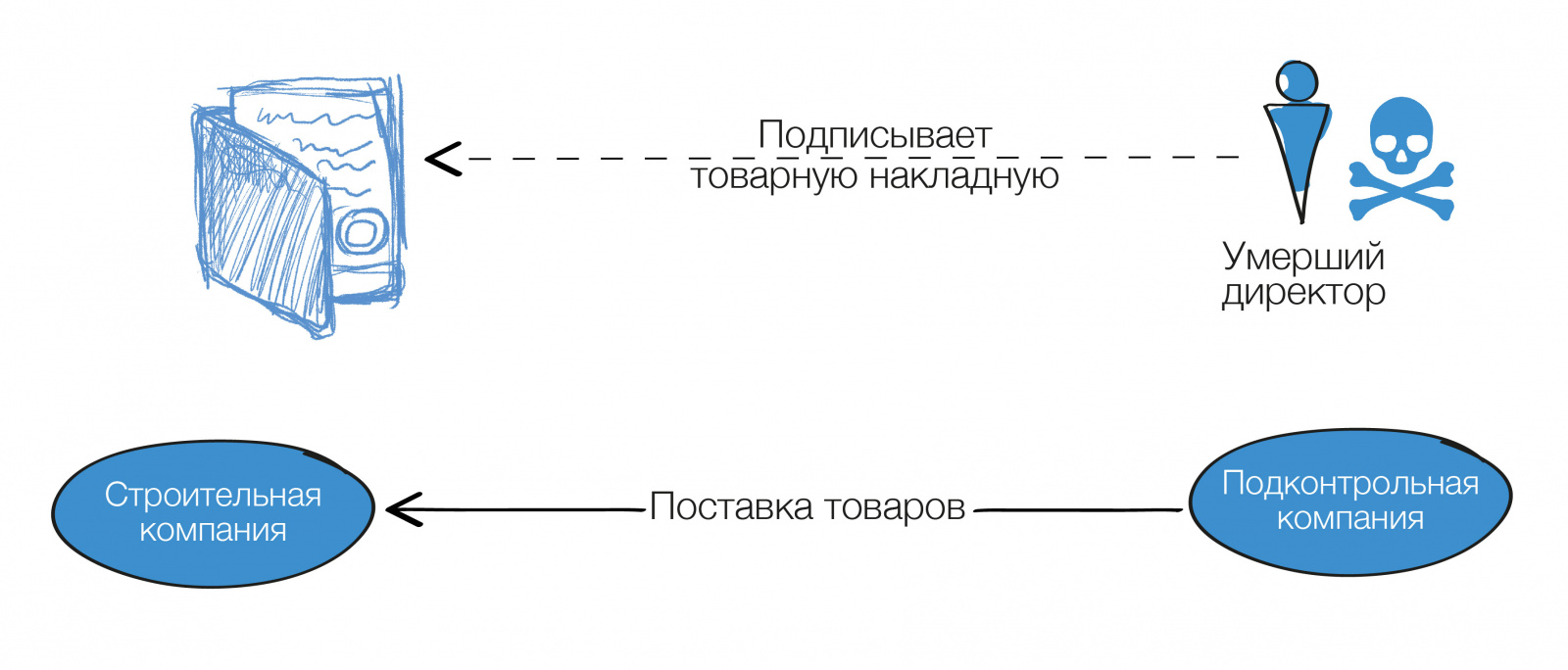

(оптовая торговля) В распоряжении налогового органа оказались как реальные счета-фактуры между производителем, налогоплательщиком и конечными покупателями, так и идентичные этим (тоннаж, даты, номера транспортных средств, реквизиты договоров) счета-фактуры уже с подконтрольным промежуточным ИП на ОСН (экономия по налогу с дохода).Постановление АСО от 18 марта 2019 г. по делу №А76-4195/2018. (производство) Заявляя, что деятельность ведется в рамках договора простого товарищества, компании группы никак не оформили внесение в совместную деятельность обязательных для этого случая вкладов.Постановление АСО от 27 июня 2019 г. по делу №А76-33485/2018. (строительство) Юристы строительного холдинга, видимо, настолько замучились администрировать нагромождение юридических лиц, что ставили подписи на бухгалтерских документах за лиц, которые уже умерли.Постановление АСО от 29 января 2021 г. по делу №А55-4213/202.

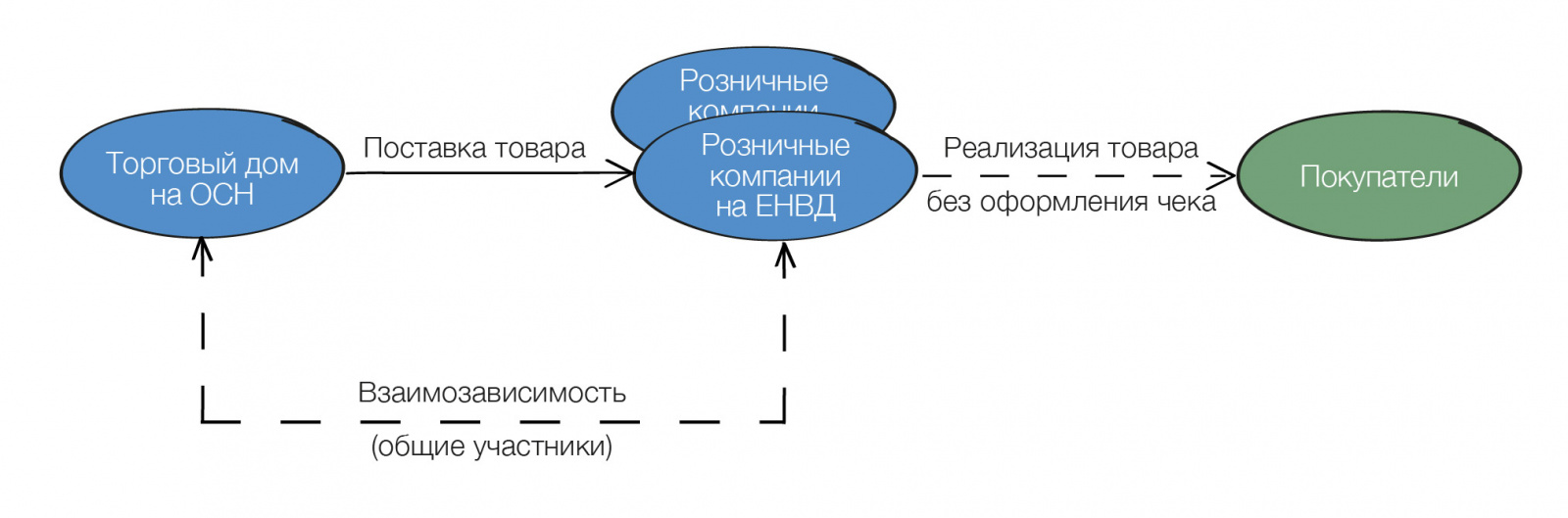

См. рисунок 21 - (розничная торговля) Компании реализовали игрушки без оформления чеков - мимо кассы, отражали в учете наценку, которая была на порядок меньше реальной и допускали прочие нарушения. Помимо этого у группы компаний были еще 15 признаков дробления. Удивительно, но с таким набором налогоплательщик не оставлял надежды оспорить решения всех инстанций. Постановление АСО от 19 октября 2022 г. по делу №А29-11957/2018.

См. рисунок 22

|

Рисунок 21

Рисунок 22

| 19. Создание схемы перед расширением бизнеса (мощности, персонала и т.д.). |

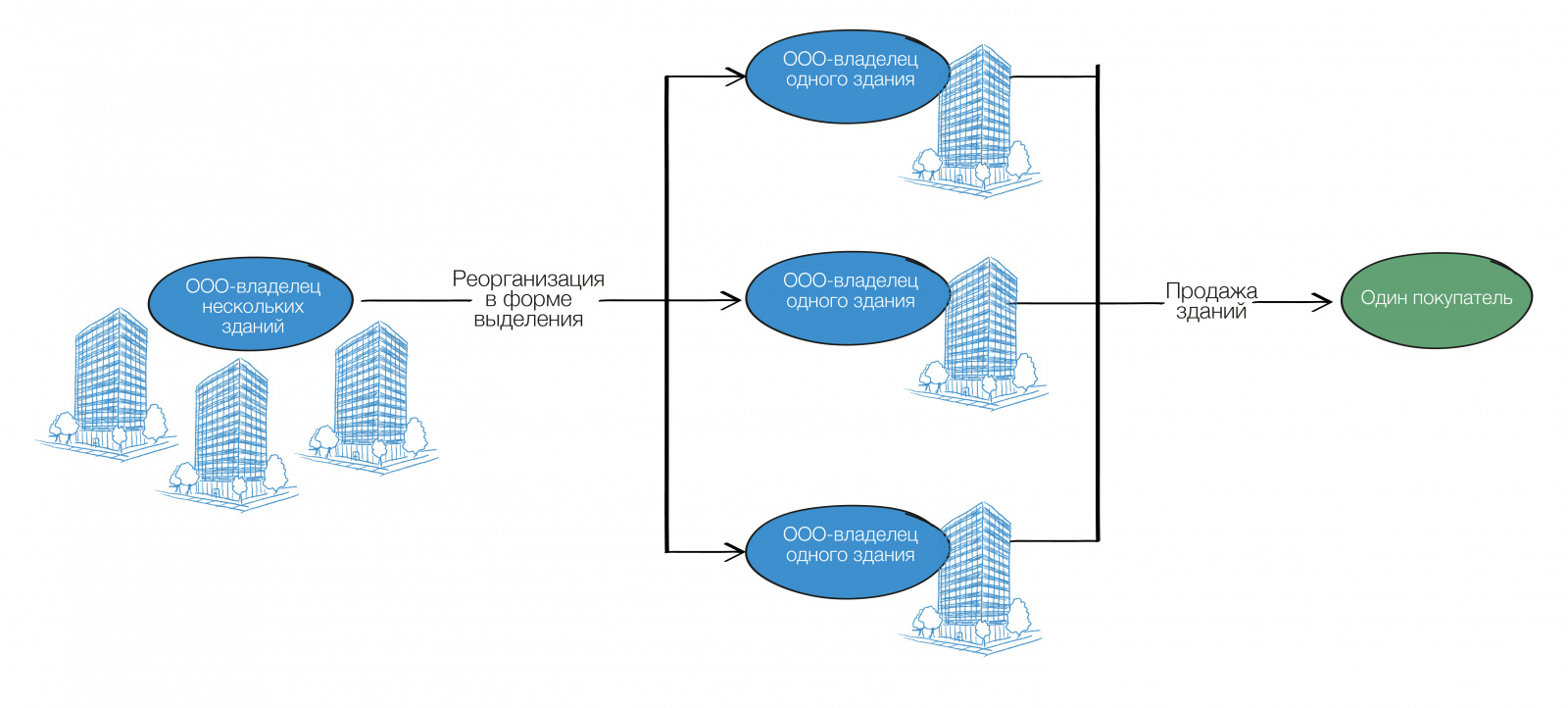

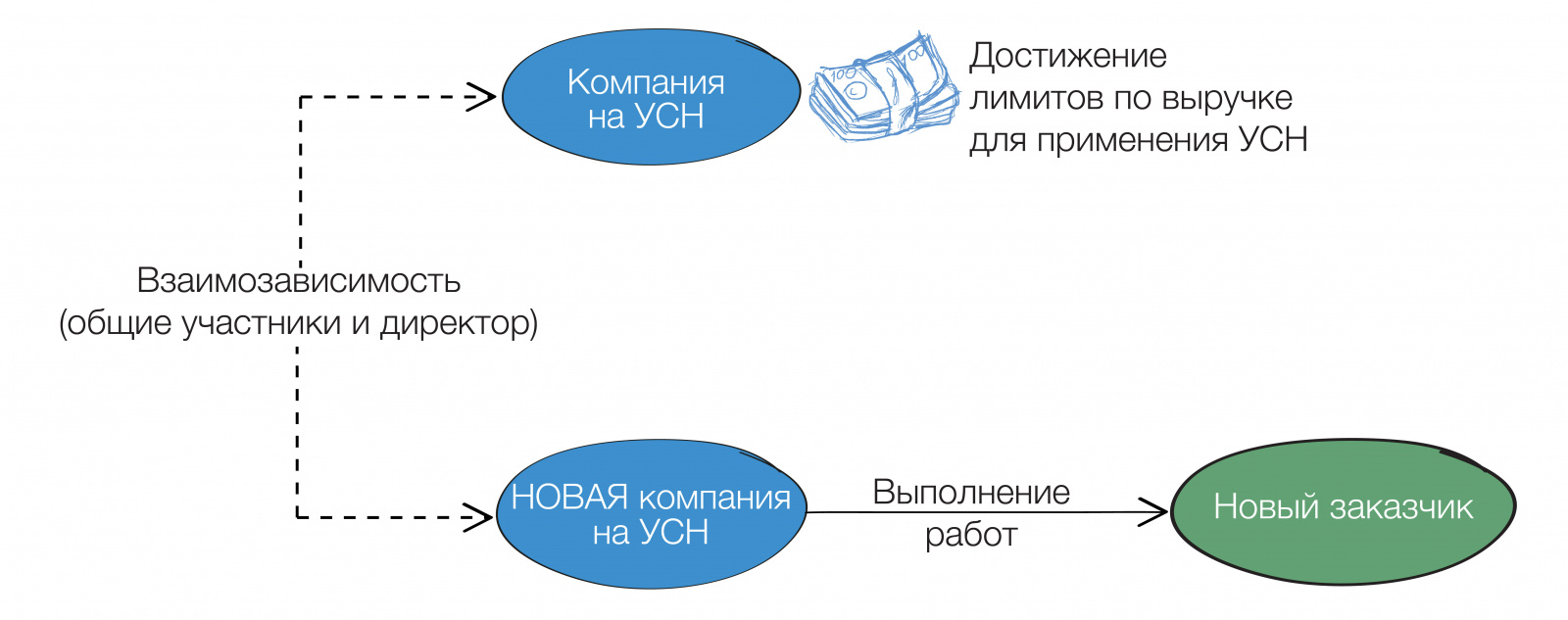

Упоминается в 15,4% делах. В 93% кладется в основу решения против налогоплательщика. | Опустился на две позиции. Стал реже упоминаться и менее смертельным. Возможно такая динамика отражает хорошую тенденцию - бизнес становится более благоразумным и заранее задумывается о построении своей группы компании с расчетом на вырост. (общепит) По мере появления новых точек общепита, создавались новые компании в группе, полностью подконтрольные одним и тем же лицам.Постановление АСО от 7 июня 2018 г. по делу №А32-44581/2017. (услуги) Для сохранения права на ЕНВД новые автомобили приобретались на вновь созданное ООО.Постановление АСО от 14 августа 2017 г. по делу №А53-16075/2016. (строительство) По мере роста выручки и прибыли основной компании на ОСН, привлекались подконтрольные общества на УСН, выводящие на себя часть прибыли.Постановление АСО от 4 июля 2018 г. по делу №А59-2443/2017. (производство) ГК производила ростверки. Для этого привлекала компании, которые «рождались» незадолго до заключения договоров субподряда.Постановление АСО от 4 февраля 2021 г. N Ф07-16335/20 по делу N А05-7033/2019. - (аренда) Перед продажей недвижимого имущества из большой фирмы-собственника, применяющей на УСН, выделились «фирмочки». С небольшими кусочками недвижимости. В результате при продаже помещений компании смогли сохранить право на «упрощенцу», но только до выездной проверки.Постановление АСО от 15 апреля 2021 г. N Ф04-1302/21 по делу N А27-7789/2020.

См. Рисунок 23 - (работы) Компания по мере развития бизнеса достигла пределов УСН. Дальнейшее расширение деятельности осуществляли уже новорожденные подконтрольные компании. В совокупности с другими признаками это привело к доначислению более 56 млн р.Постановление АСО от 10 ноября 2022 г. №А29-16189/2020.

См. Рисунок 24

|

Рисунок 23

Рисунок 24

| 18. Использование имущества без договора. |

Упоминается в 15,6% делах. В 96% кладется в основу решения против налогоплательщика.

| Если заявляете о самостоятельности вашего контрагента, то почему оказываются неоформленными все взаимоотношения с ним как с реально независимым лицом? Отсутствие, например, договорных оснований для использования его имущества, гарантировано будет негативно воспринято и налоговым органом, и судом.

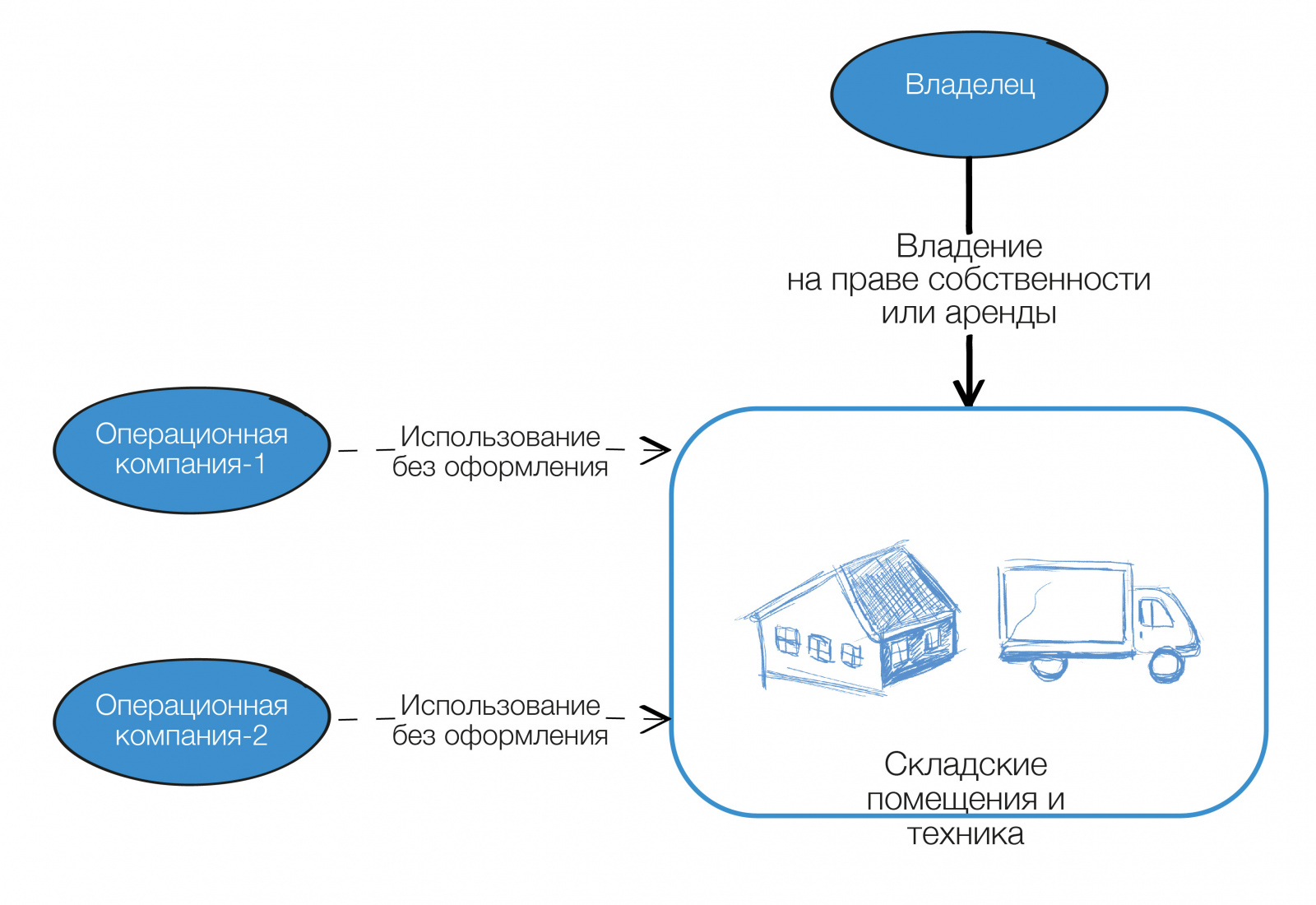

Поднялся в рейтинге на два места вверх - с 20-го на 18-ое. - (оптовая торговля) Две торговые компании на УСН вели свою деятельность в помещениях, принадлежащих бенефициару бизнеса и официально используемых его основной компанией-налогоплательщиком. При этом право пользования как этим помещением, так и остальным оборудованием (погрузочная техника, транспорт) юридически никак оформлено не было.Постановление АСО от 16 октября 2017 г. по делу №А42-6484/2016.

См. Рисунок 25. (услуги) Все взаимозависимые организации на УСН осуществляли один вид деятельности, находились по одному юридическому адресу, использовали одни и те же помещения и кадровый персонал, использовали одну и ту же технику. Однако договоры на аренду территории для стоянки автомобилей и размещения склада были только у одной компании.Постановление АСО от 16 октября 2017 г. по делу №А42-6484/2016. (производство, розничная торговля) ИП-бенефициар изготавливал продукцию и реализовывал ее через сеть подконтрольных ему компаний на спец. режимах. При этом общества безвозмездно пользовались имуществом этого ИП.Постановление АСО от 27 марта 2019 г. по делу №А41-48348/2017.

(розничная торговля) Договор аренды был, но не позволял идентифицировать сдаваемое в аренду имущество.Постановление АСО от 11 декабря 2017 г. по делу №А73-17635/2015.

(производство) ГК из ИП и ООО занималась производством мебели. Все субъекты использовали одно и то же оборудование, но эти отношения никак юридически не оформили.Постановление АСО от 8 декабря 2020 г. по делу № А11-10001/2018.

(производство) Бухгалтеры и юристы производственной группы компаний, судя по всему запутались и приняли на учет основного предприятия-производителя оборудование, купленное подконтрольными компаниями. Соответственно совместное использование данного имущества субъектами ГК никак не оформлялось.Постановление АСО от 4 февраля 2021 г. по делу №А05-7033/2019.

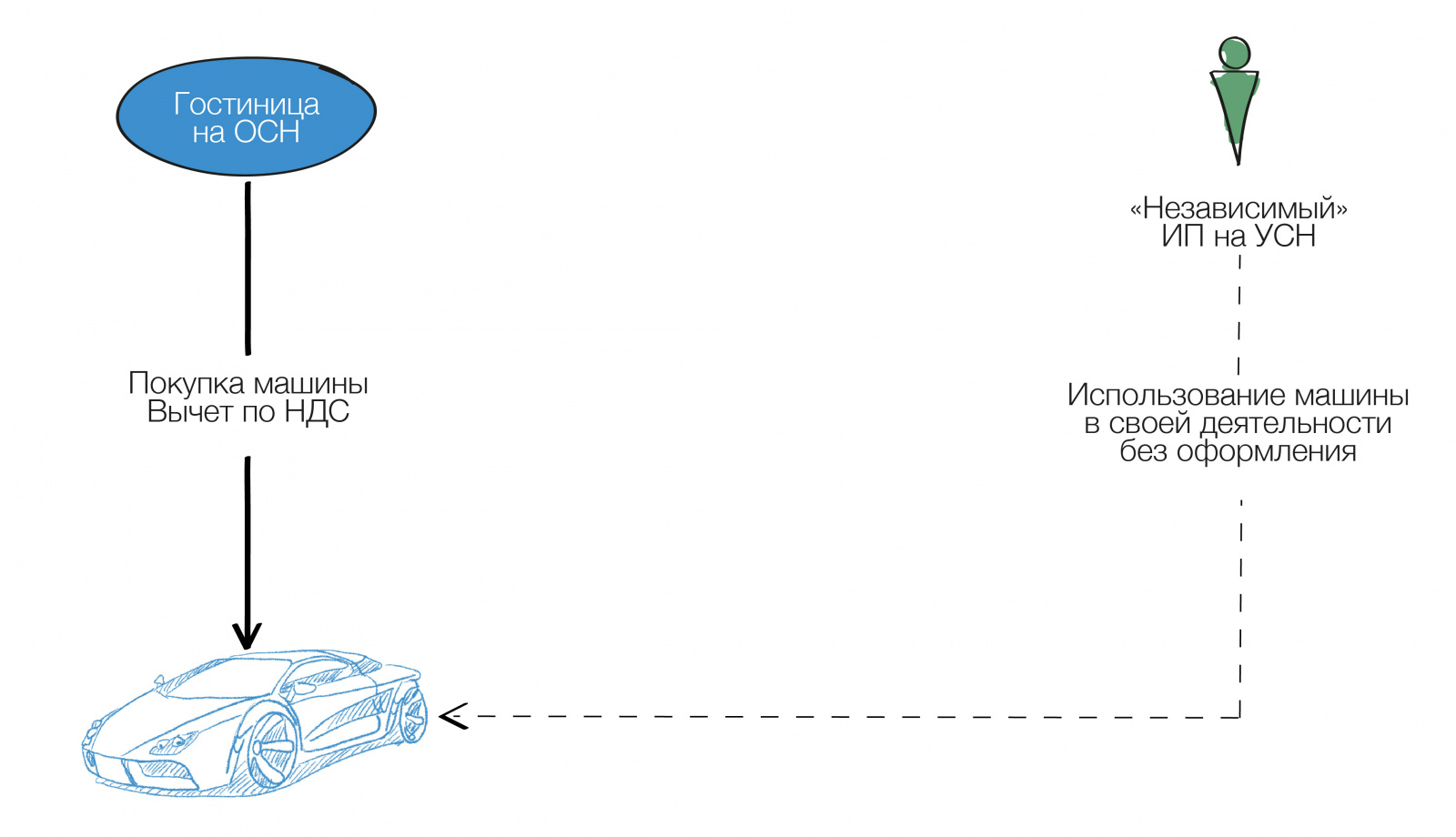

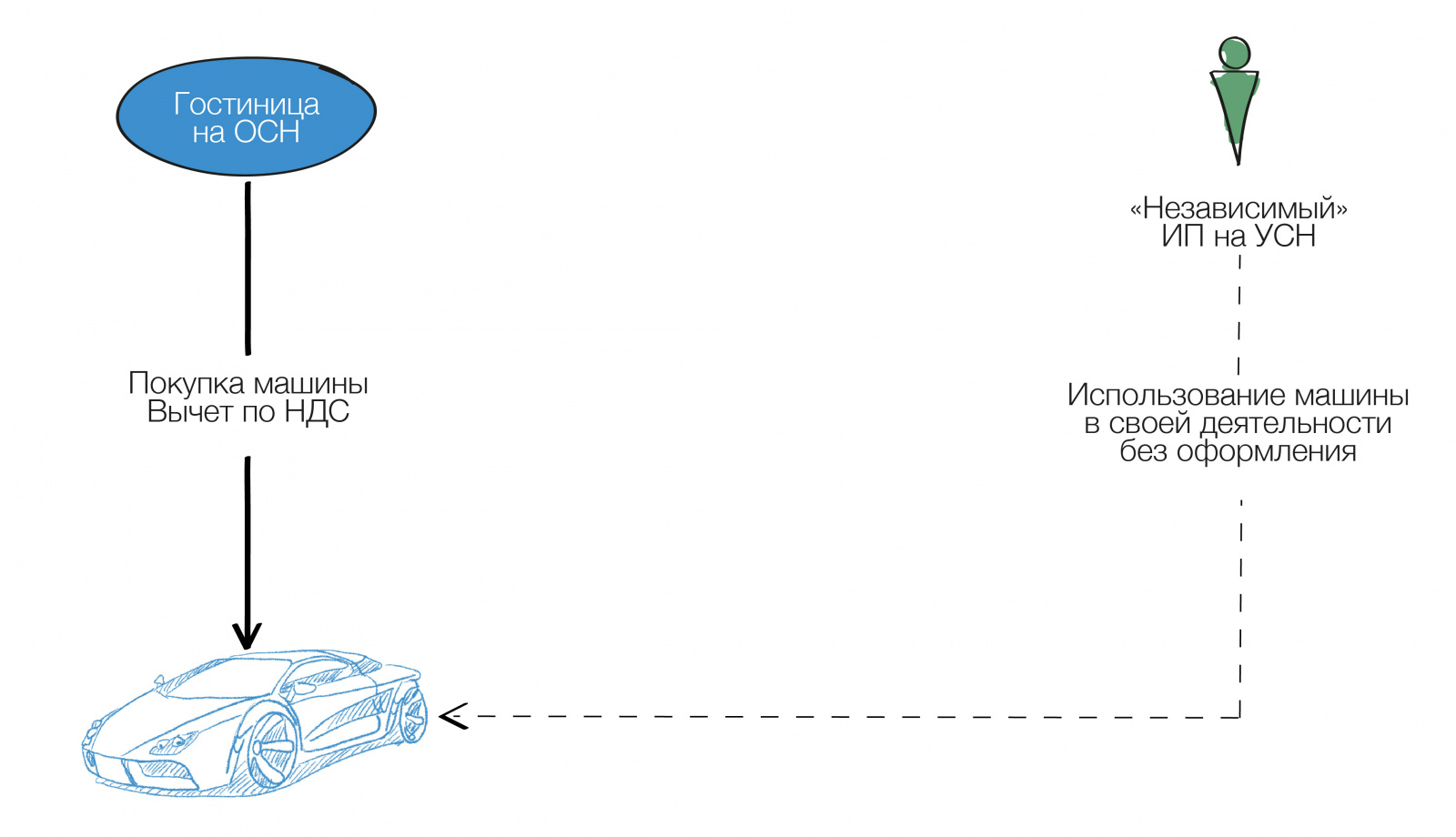

(услуги) Гостиница на ОСН приобрело автомобиль как будто бы для своих нужд и приняло НДС к вычету. Но, как оказалось, предавала его своим ИП, применяющим УСН просто без оформления договора. Итог - отказ в вычете НДС.Постановление АСО от 21 декабря 2020 г. N Ф02-5751/20 по делу N А19-14637/2019.

- (производство продуктов питания) Две взаимозависимые компании использовали одно оборудование для производства полуфабрикатов. Наличие договоров посчитали излишними. Суды не согласились с таким минимализмом.Постановление АСО от 7 июня 2022 г. по делу №А71-16207/2020.

См. Рисунок 26.

|

Рисунок 25

Рисунок 26

| 17. Контроль финансовых потоков одним лицом, лицами. |

Встретилось 18% дел и в 100% использовано против налогоплательщика. | Этот снайперский признак опустился на две позиции. - (оказание услуг) ИП на ОСН занимался продажей ГСМ. Одновременно сдавал подконтрольному ООО транспортные средства для оказания соответствующих услуг на ЕНВД. Однако НДС-ные расходы, касающиеся транспорта, учитывал в своем налогообложении. Инспекция посчитала дробление искусственным, направленным именно на обеспечение возможности получения вычетов по НДС, чего не было бы при самостоятельном оказании транспортных услуг. Доказательствами «схемы» помимо прочего было то, что ИП является единственным лицом, которое фактически вправе осуществлять оперативное управление счетом ООО. В карточке с образцами подписей и оттиска печати ООО, единственным владельцем счета является ИП.Постановление АСО от 4 апреля 2018 г. по делу №А57-7249/2017.

(производство) Правом распоряжения денежными средствами на расчетных счетах трех организаций обладали одни и те же лица.Постановление АСО от 24 мая 2018 г. по делу №А49-2404/2017. (оптовая торговля) Единый закуп при реализации товара через несколько подконтрольных ООО. Продажа товара внутри группы компаний оформлялась после того, товар был реализован зависимой ООО конечному покупателю. Соответственно заключения договоров и движения денежных средств внутри ГК носило искусственных характер.Постановление АСО от 18 марта 2019 г. по делу №А76-4195/2018.

(оптовая торговля) Снятие денежных средств со счета ИП-перепродавца на УСН осуществляли сотрудники ООО-налогоплательщика.Постановление АСО от 18 марта 2019 г. по делу №А76-4195/2018).

(услуги) Компания, управляющая жилым фондом, создала подконтрольные организации для налоговой оптимизации. Выжимая из схемы максимум, руководство контролировало даты поступления средств по договорам на счет тех или иных компаний, преследуя налоговые цели.Постановление АСО от 14 мая 2021 г по делу №А60-30298/2020.

(оптовая торговля) Один собственник создал небольшую группу компаний из собственного ИП и ООО, где он являлся учредителем и директором. Занимался забоем животных и торговлей мясом. По мере приближения к лимитам переводил выручку с ООО на себя (ИП). Скрыть такое практически нереально - минус 4,4 млн. р. в пользу бюджета.Постановление АСО от 3 февраля 2021 г. по делу №А48-12407/2019.

(услуги) Один собственник, действующий в двух ипостасях - ИП и ООО - занимался ремонтом кораблей. Финансовые потоки были распределены таким образом, чтобы на ООО были сконцентрированы расходы, а ИП выпадали в основном доходы. При том, что оба субъекта формально вели независимую и непересекающуюся деятельность. В таких условиях перевод Индивидуальным предпринимателем средств с расчетного счета на личный был воспринят судом как обналичивание.Постановление АСО от 27 ноября 2020 г. N Ф03-3449/20 по делу N А24-9177/2019.

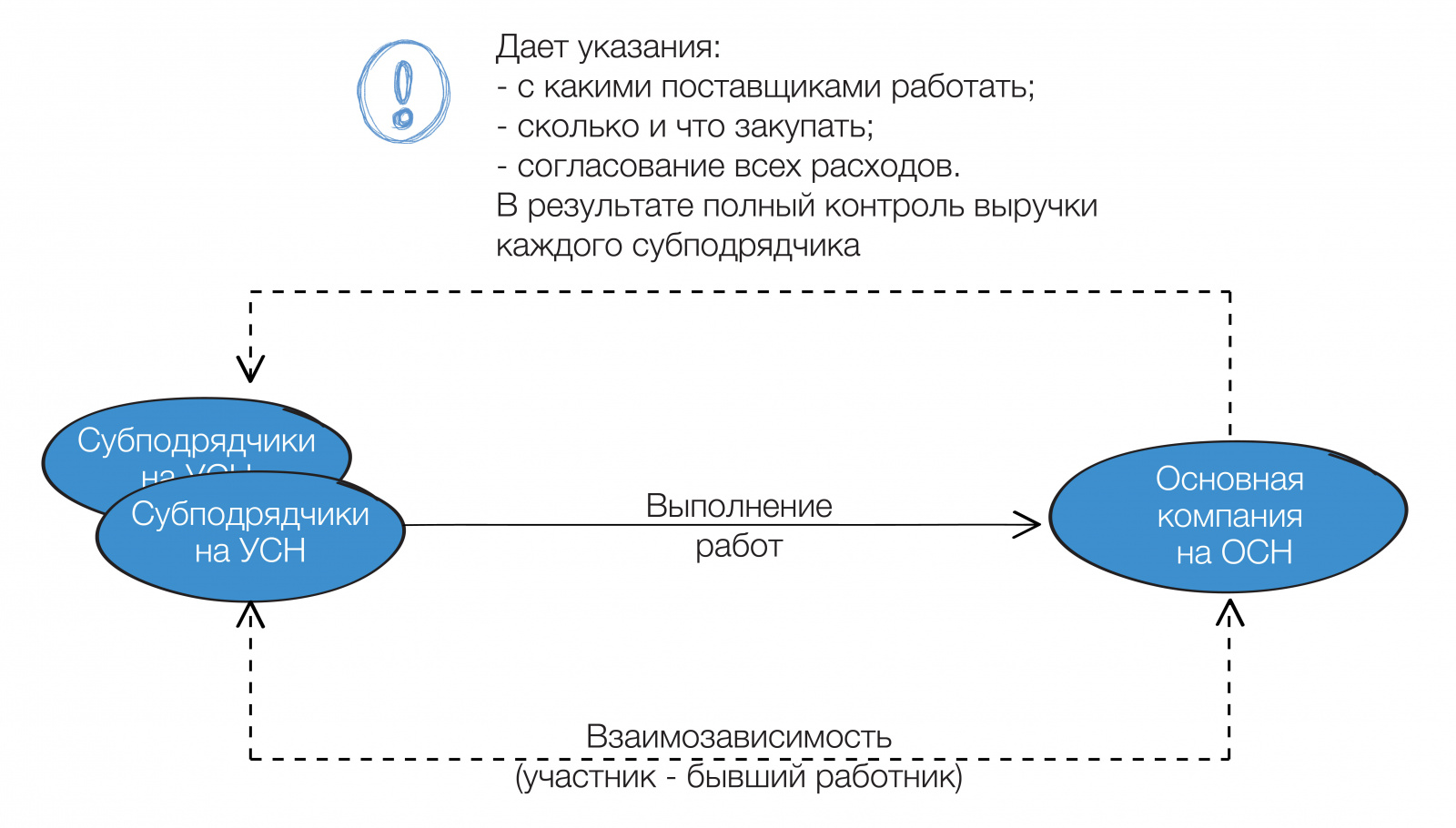

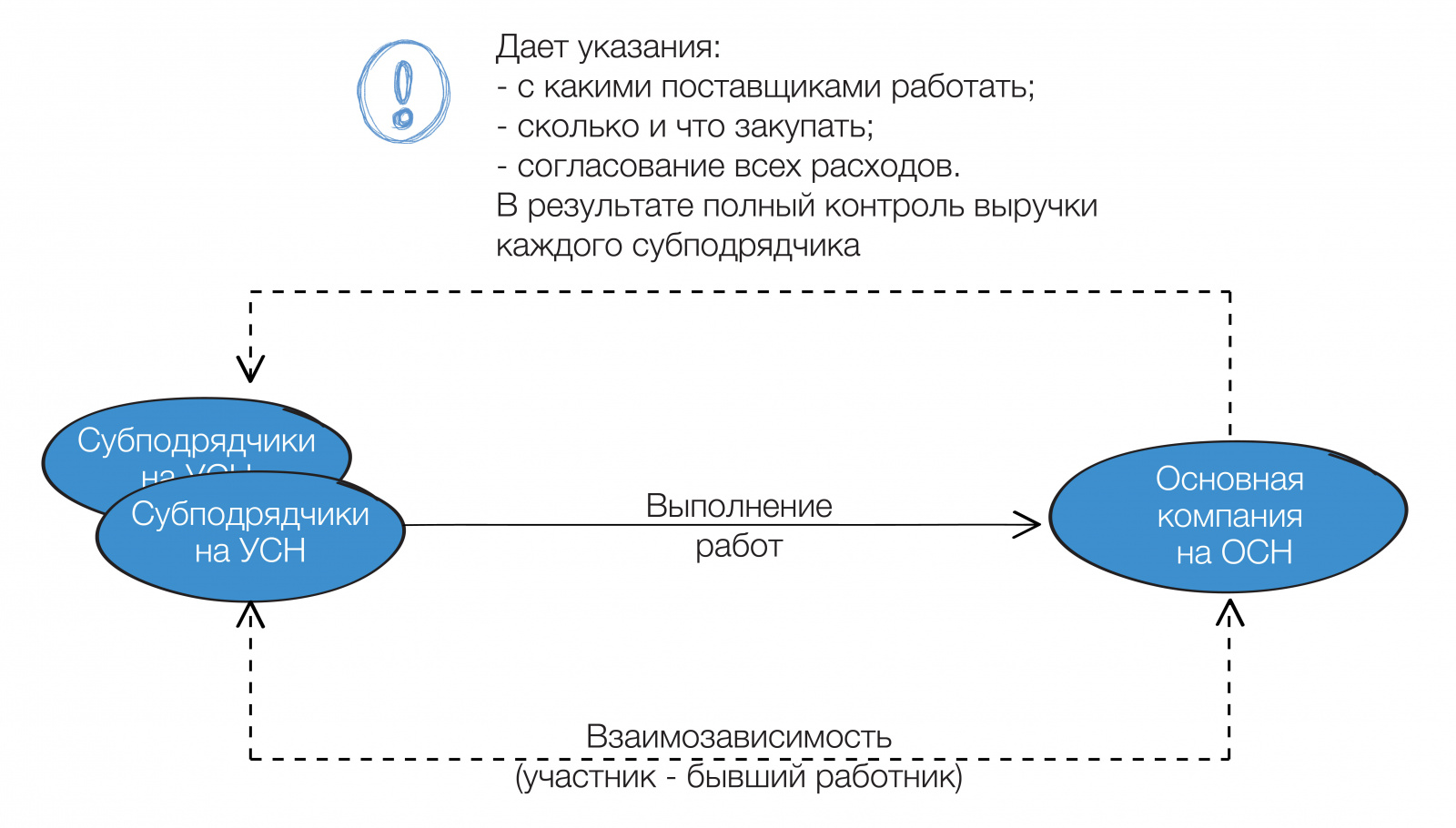

См. Рисунок 27. - (монтаж) Суд установил, что движение денежных средств между «независимыми» компаниями, осуществляющими монтаж и ремонт нефтяного оборудования, определяла основная компания: в каком порядке осуществлять расходы, каких поставщиков привлекать и за какую цену и т.д.. Постановление АСО от 14 марта 2022 г. № А70-22207/2020.

См. Рисунок 28. |

Рисунок 27

Рисунок 28

| 16. Изменение экономических результатов субъектов группы компаний и получение налоговой выгоды (влияние взаимозависимости на отношения внутри ГК). |

Упоминается в 19,6% делах. В 92% кладется в основу решения. | - (производство) Сопоставление размера доходов до регистрации «дублирующей» компании и после регистрации свидетельствует о резком снижении доходов налогоплательщика.Постановление АСО от 19 декабря 2018 г. по делу №А70-3378/2018.

(торговля) Суд вник в торговую цепочку ГК, занимающейся продажей металла, и установил завышение цен на подконтрольных посредниках, что приводило к налоговой выгоде. В итоге выгода признана необоснованной и компании доначислили почти 10 млн. р. налога на прибыль.Постановление АСО от 20 января 2021 г. по делу №А65-10831/2020.

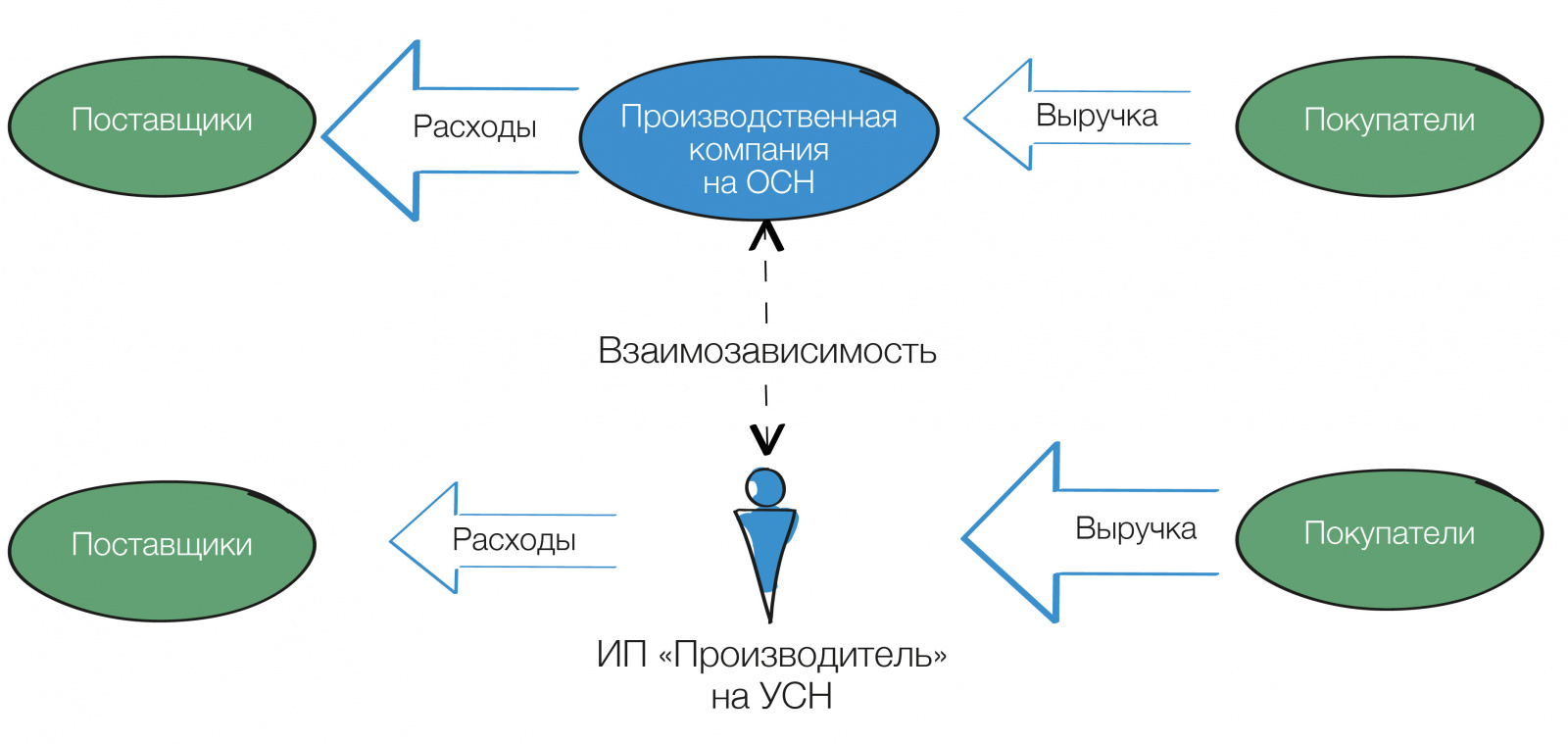

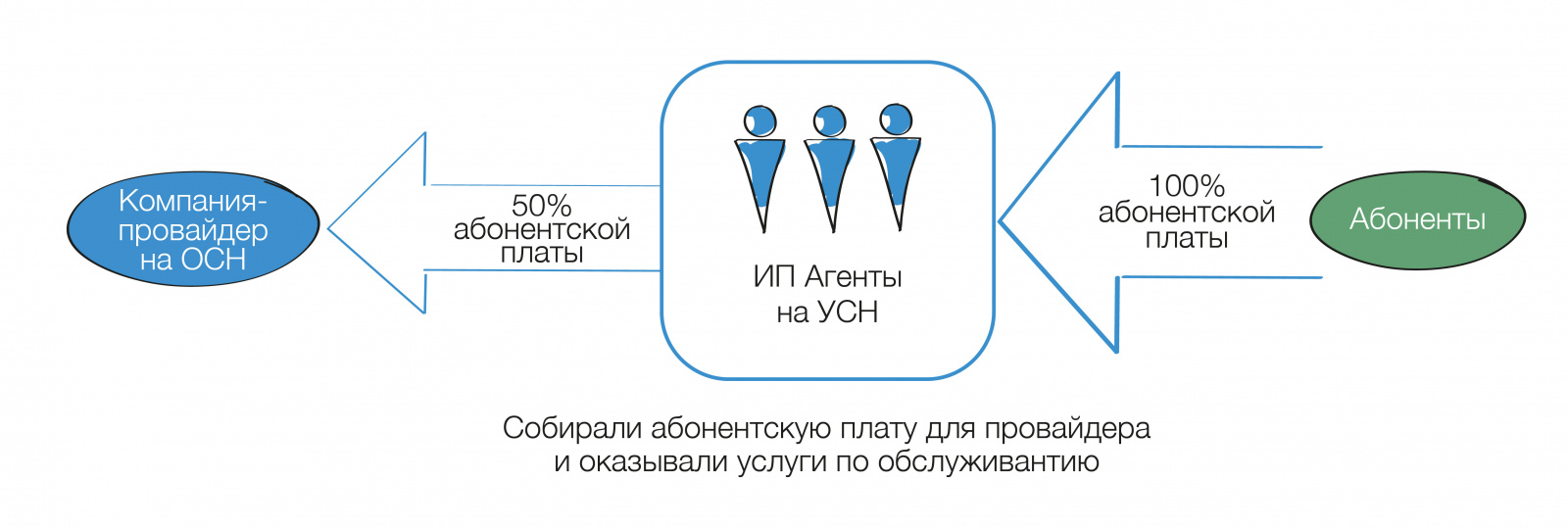

(услуги) Группа компаний провайдеров привлекала подконтрольных ИП-упрощенцев для обслуживания сетей и сбора абонентской платы. Видимо, обслуживание было настолько уникальным, что провайдер делился с ИП половиной абонентской платы . Суды не оценили столь высоко качество услуг предпринимателей и посчитали такие расценки направленными на получение необоснованной налоговой выгоды. Цена такой оценки - почти 40 млн. р. доначисленных налогов.Постановление АСО от 9 июня 2021 г. по делу №А11-6485/2018.

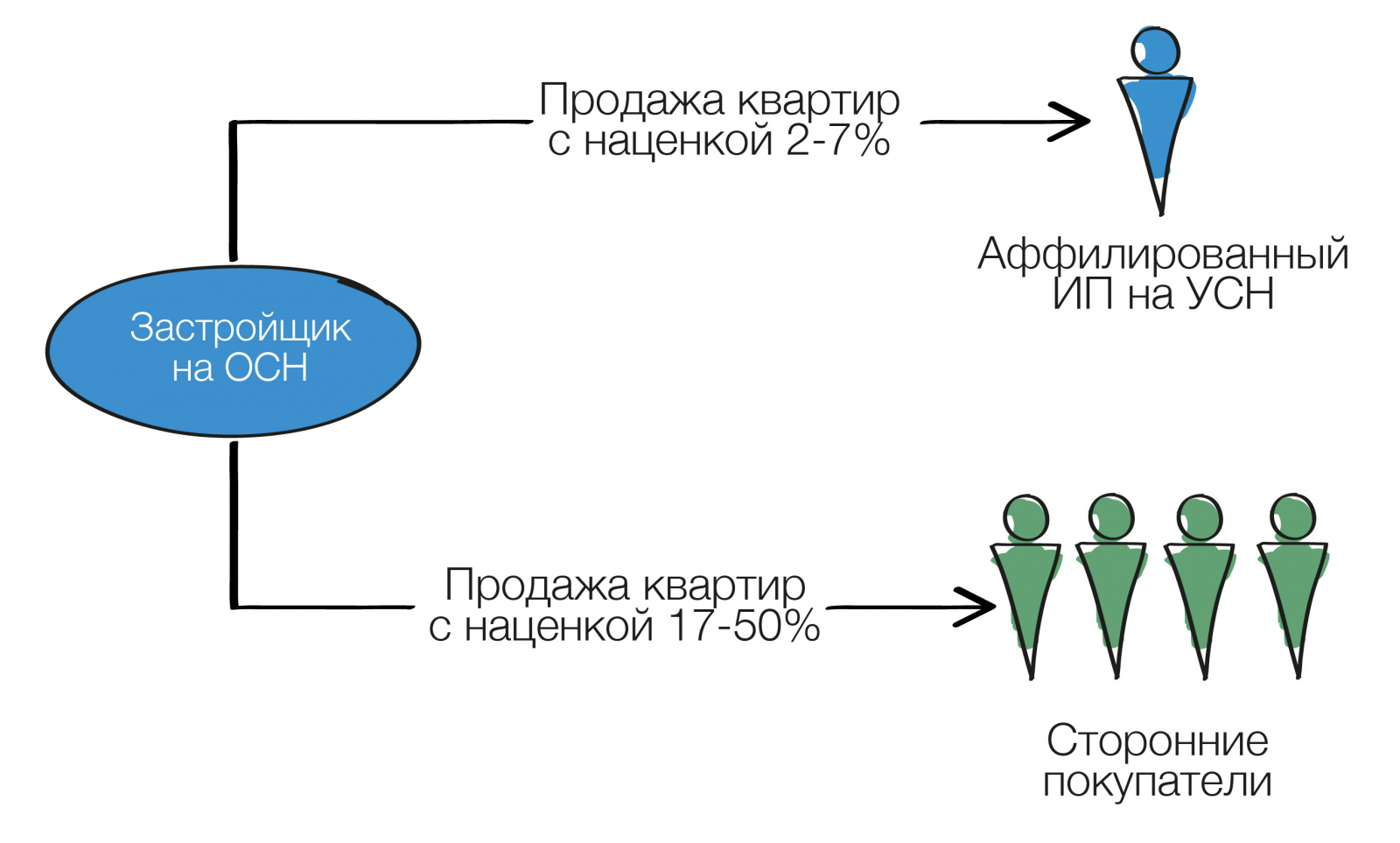

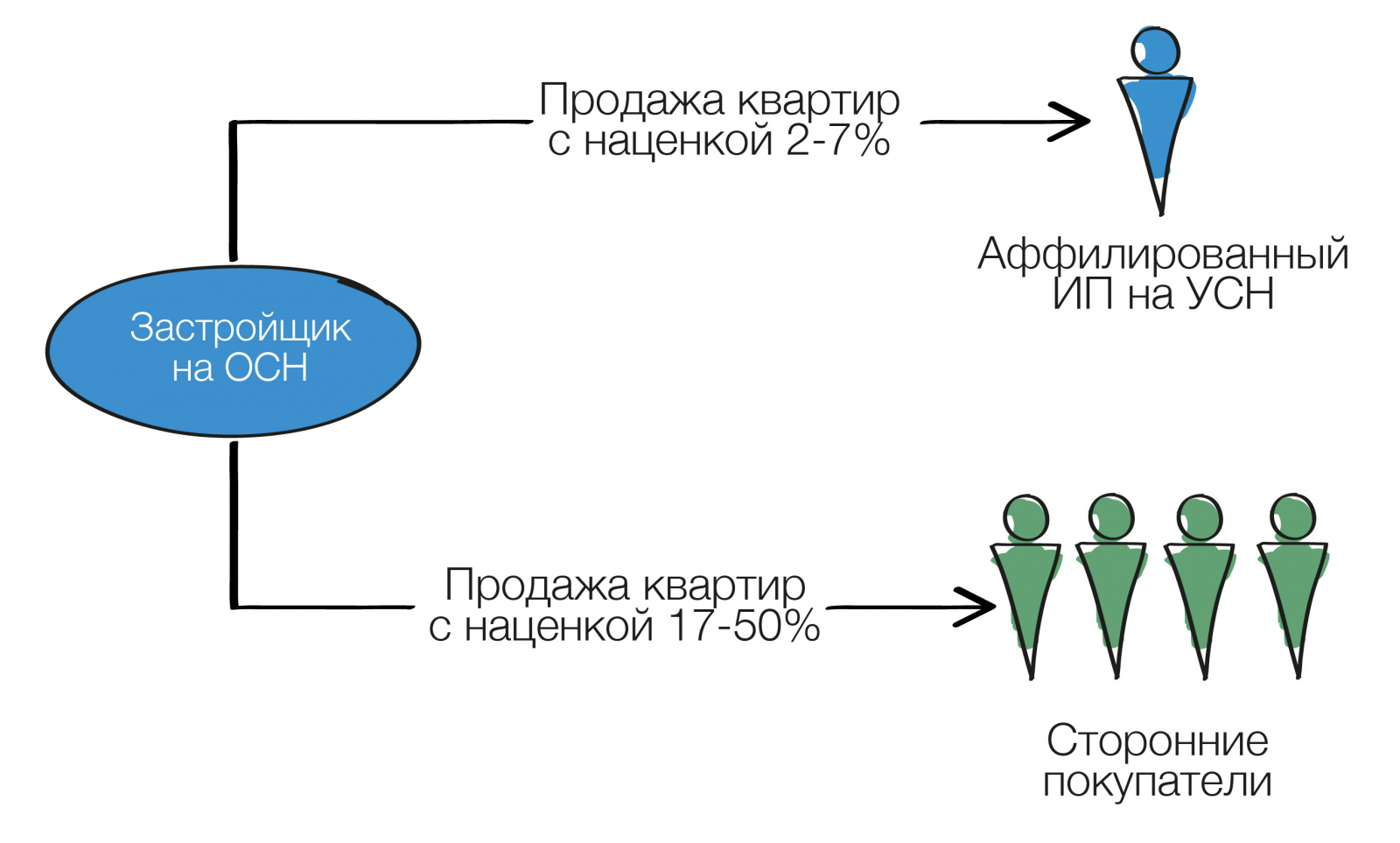

См. Рисунок 29. - (строительство) Строительная ГК из ООО и ИП на УСН. Суд установил, что ООО продавало своему учредителю, зарегистрированному в качестве ИП, квартиры по заниженным ценам. Такая ценовая политика позволила компании остаться в лимитах, необходимых для применения «упрощенки».Постановление АСО от 17 февраля 2022 г. по делу №А53-7918/2021.

См. Рисунок 30. |

Рисунок 29

Рисунок 30

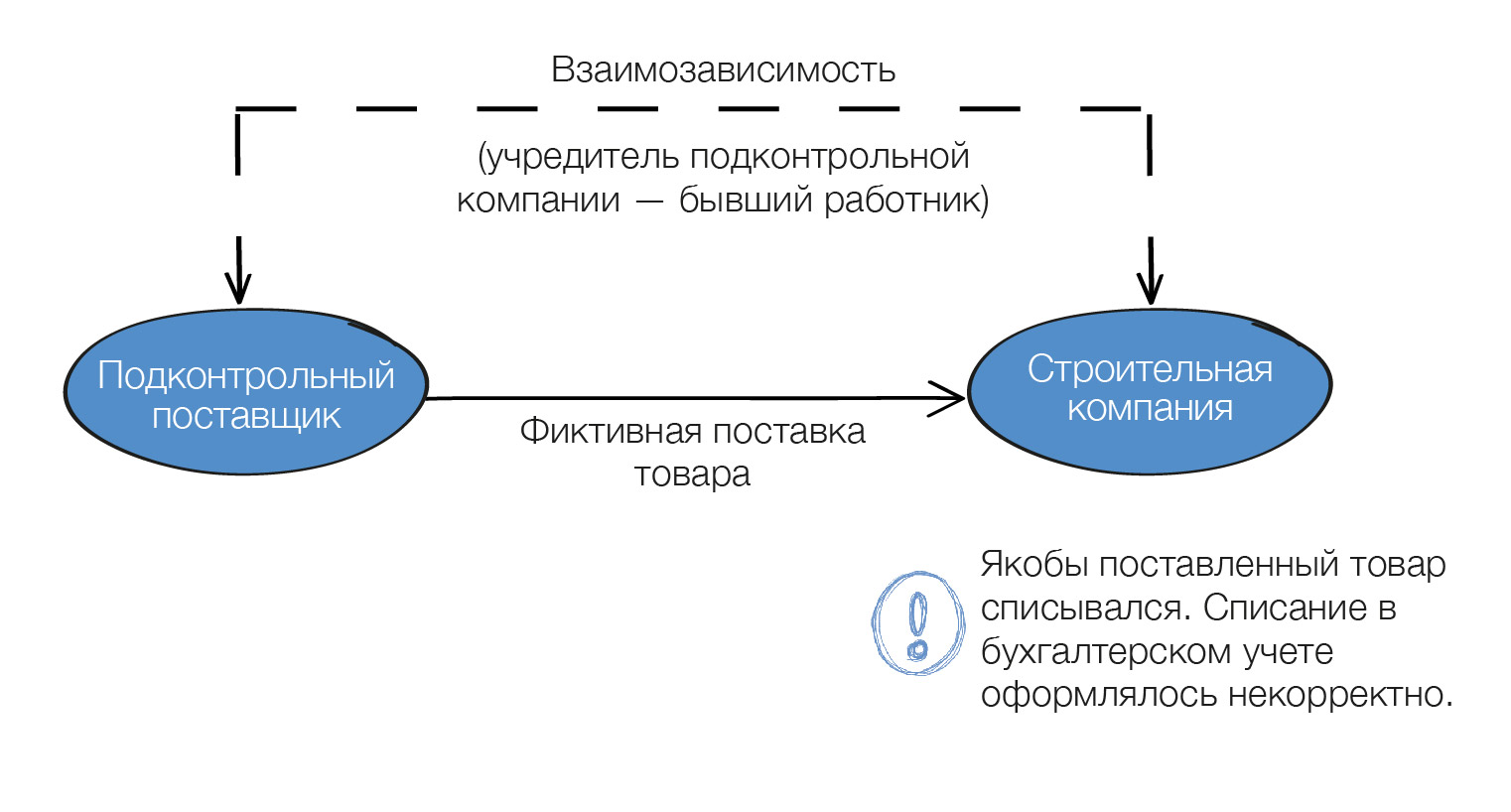

15. ИП и участники компаний в группе - действующие или бывшие сотрудники налогоплательщика, родственники, учредители.

|

Упоминается в 22,7% делах. В 88% положено в основу решения. | В 2022 году стал менее опасным на один пункт. Этот признак мы специально выделили отдельно, не включив его во «взаимозависимость». Основная причина этого - рост количества использования подконтрольных предпринимателей (из-за более низкой в конечном счете налоговой нагрузки и, как следствие, стоимости наличных средств). Бизнес бежит именно туда, куда его загоняют. Туда, куда радостно и бодро зовут налоговые «копперфильды». И при этом туда, где уже давно ждут. Поэтому 25 предпринимателей в группе компаний никак не спасут ситуацию, если вы зарабатываете только на неуплаченных налогах, не оптимизируя свои процессы и систему управления. - (производство) Хлебокомбинат, желая остаться на УСН, производство части продукции оформлял от лица предпринимателей, состоявших с ним же в трудовых отношениях.Постановление АСО от 17 апреля 2019 г. по делу №А13-13943/2015.

- (подряд) Компания на ОСН для выполнения сварочных работ привлекала предпринимателя на УСН - своего бывшего работника. Ситуация отягощена фактами ремонта оборудования ИП за счет основного ООО и наличием задолженностей в отношениях между ними.Постановление АСО от 13 марта 2019 г. по делу №А71-48/2018.

- (оптовая торговля) Пиломатериалы реализовывались предпринимателю на УСН, одновременно занимавшему должность бухгалтера компании-продавца на ОСН.Постановление АСО от 15 июля 2019 г. по делу №А50-27918/2018.

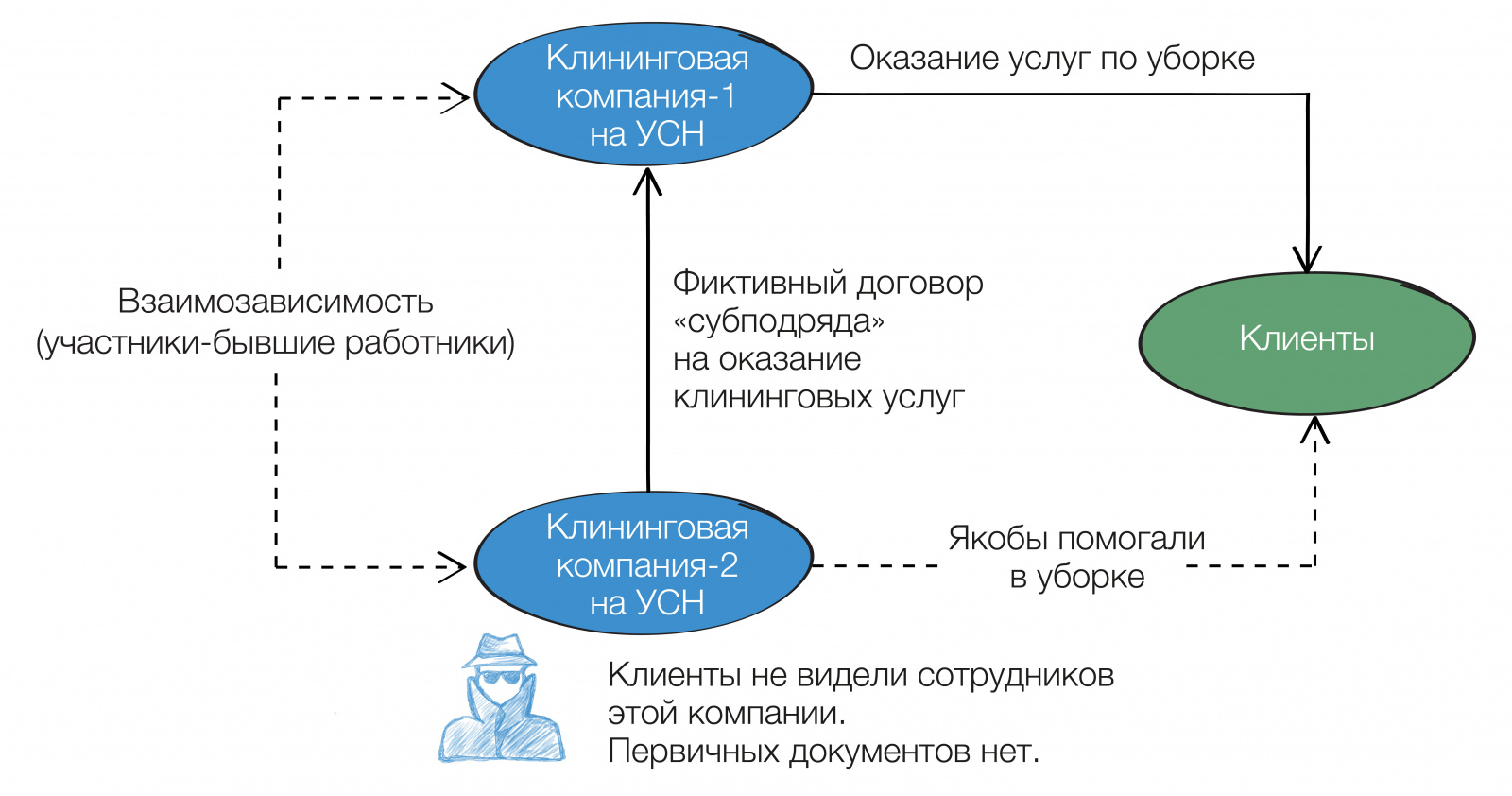

(услуги) В группе ремонтно-монтажных компаний с состав ООО входили бывший и действующие работники, некоторые из которых при этом продолжали получать заработную плату в основной компании. Столь очевидная зависимость стоила бизнесу - 14,6 млн. рублей.Постановление АСО от 15 июля 2019 г. по делу №А50-27918/2018.

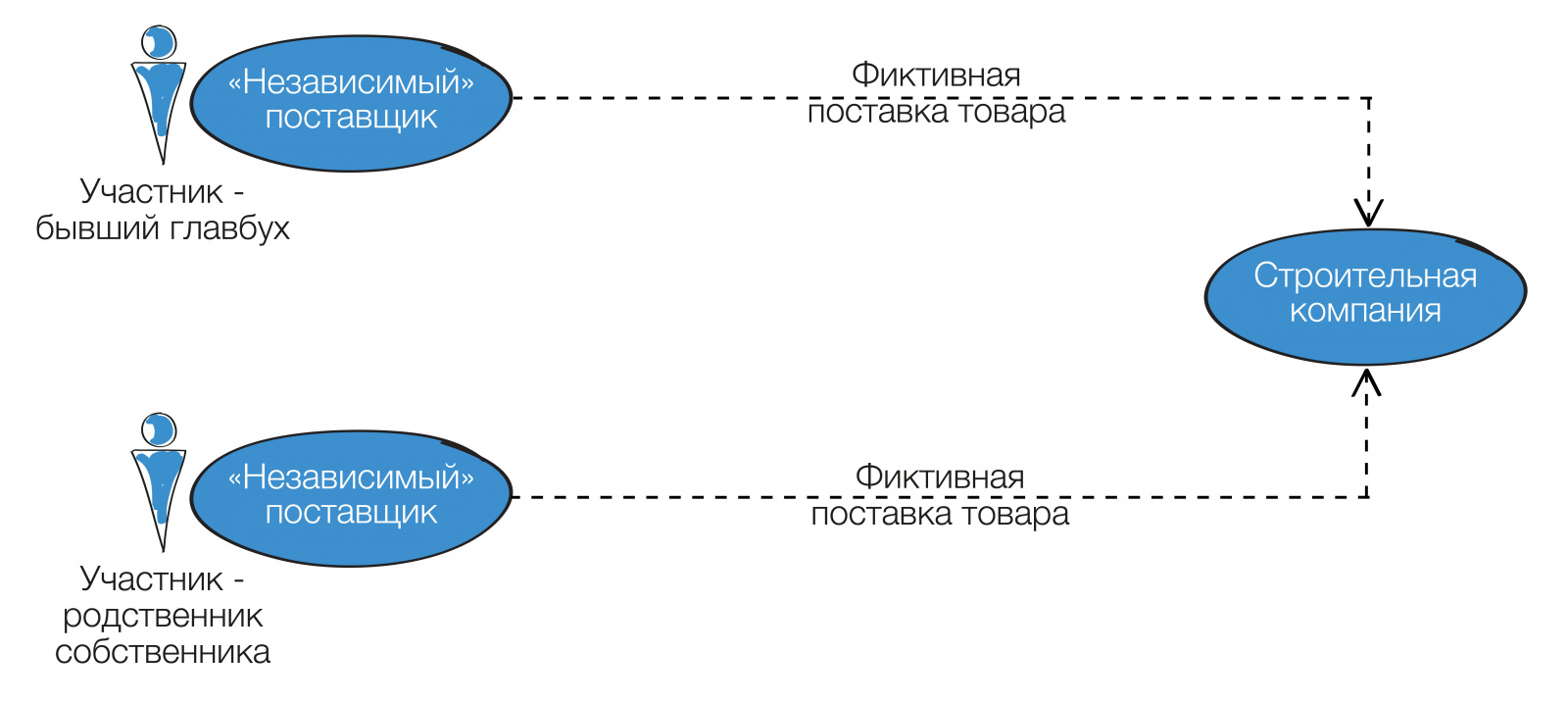

(строительство) Собственники группы строительных компаний с выручкой в несколько миллиардов не придумали ничего лучше, чем создавать в целях налоговой оптимизации компании на главного бухгалтера, финансового директора и их родственников.Постановление АСО от 29 января 2021 г. по делу № А55-4213/202.

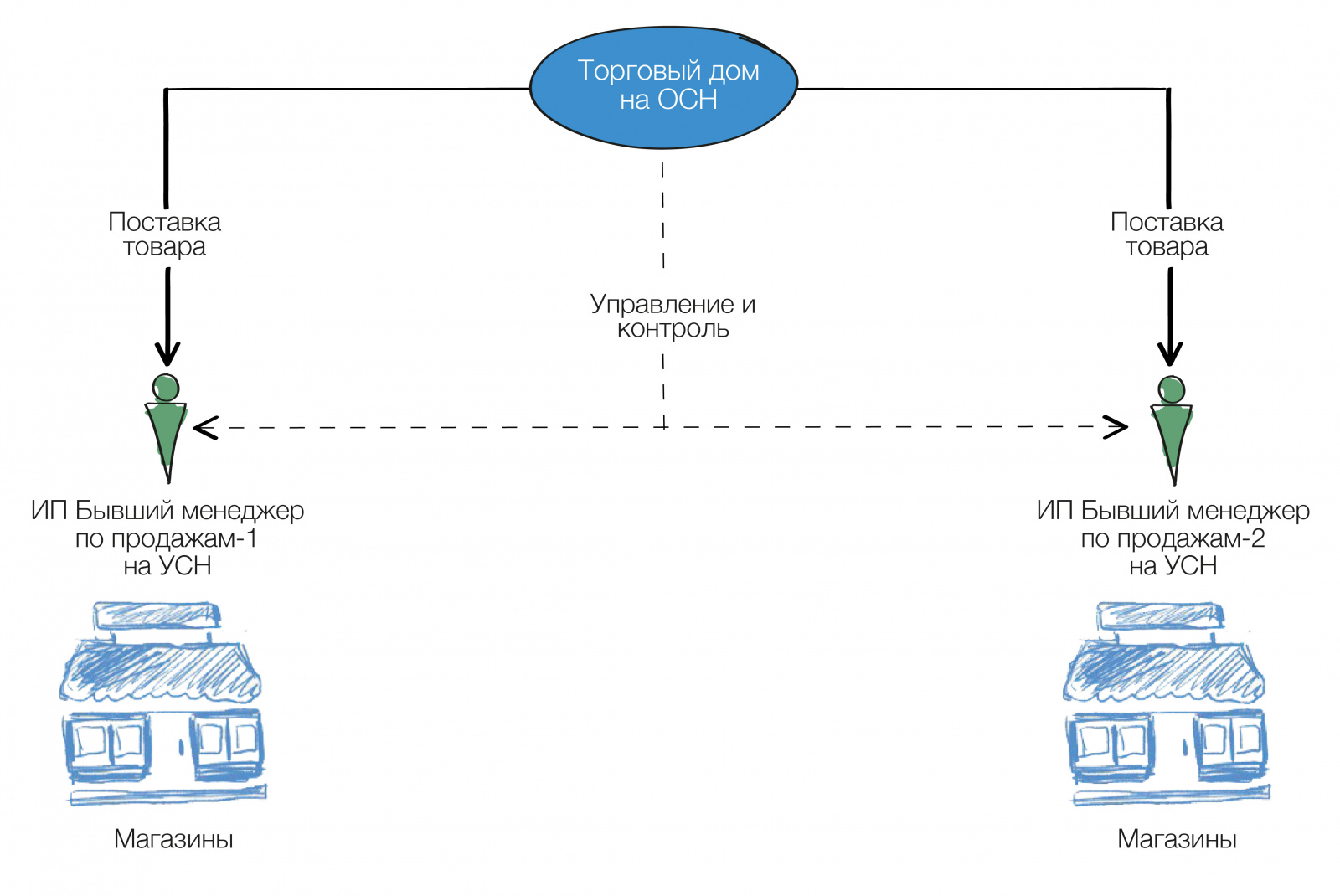

См. Рисунок 31. - (розничная торговля) ГК по торговле косметикой и бытовой химией. Часть магазинов была на ИП-упрощенцах. Видимо, кандидатов на должность «владельцев» магазинов не было и ими стали бывшие сотрудники. При этом ИП фактически сохранили подчиненное положение. В совокупности с другими признаками дробления это позволило ФНС взыскать более 180 млн р.Постановление АСО от 18 июля 2022 г. по делу № А43-4043/2020.

См. Рисунок 32. |

Рисунок 31

Рисунок 32

| 14. Общие представители. |

Упоминается в 22,2% делах. В решениях суда против налогоплательщика - 91%.

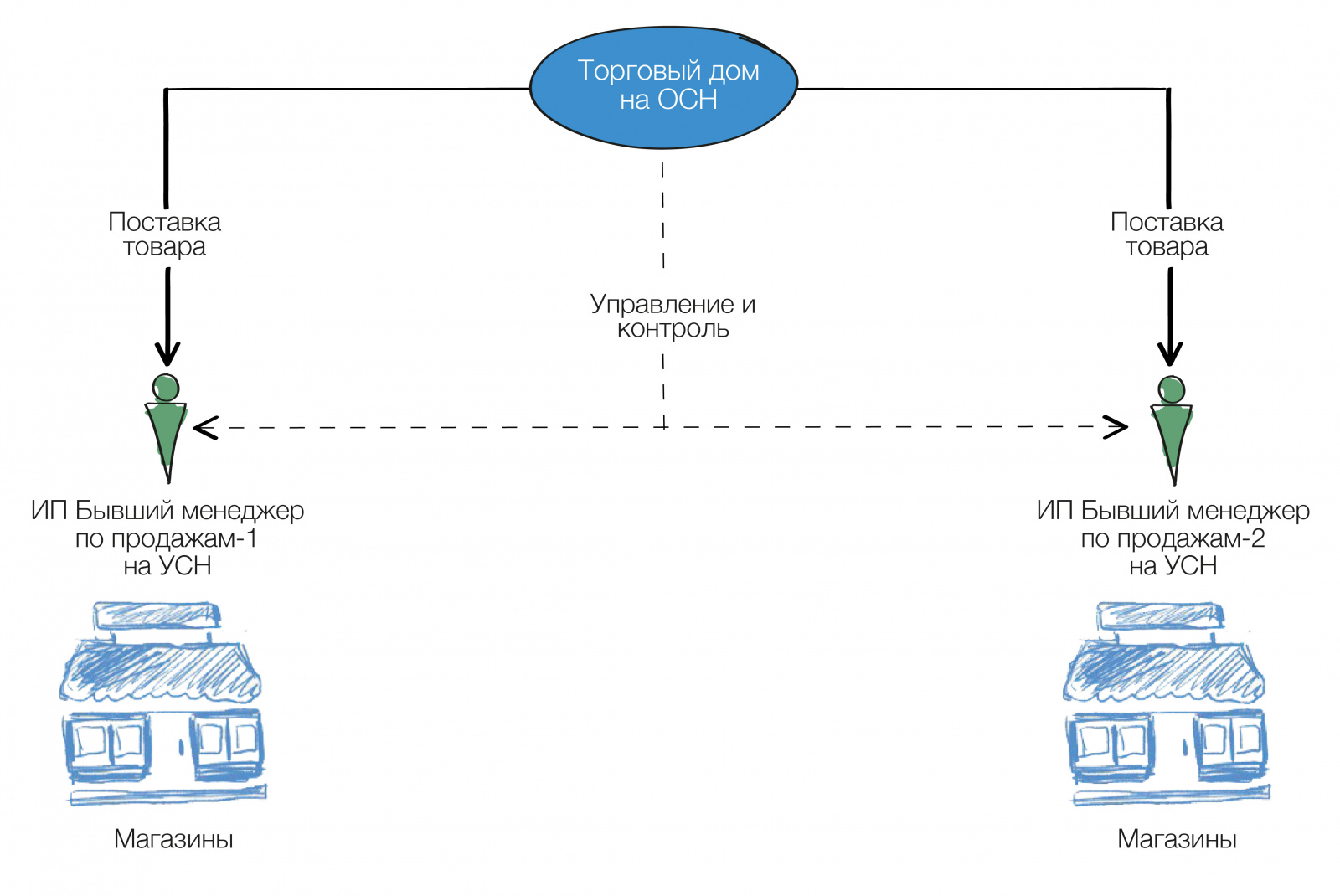

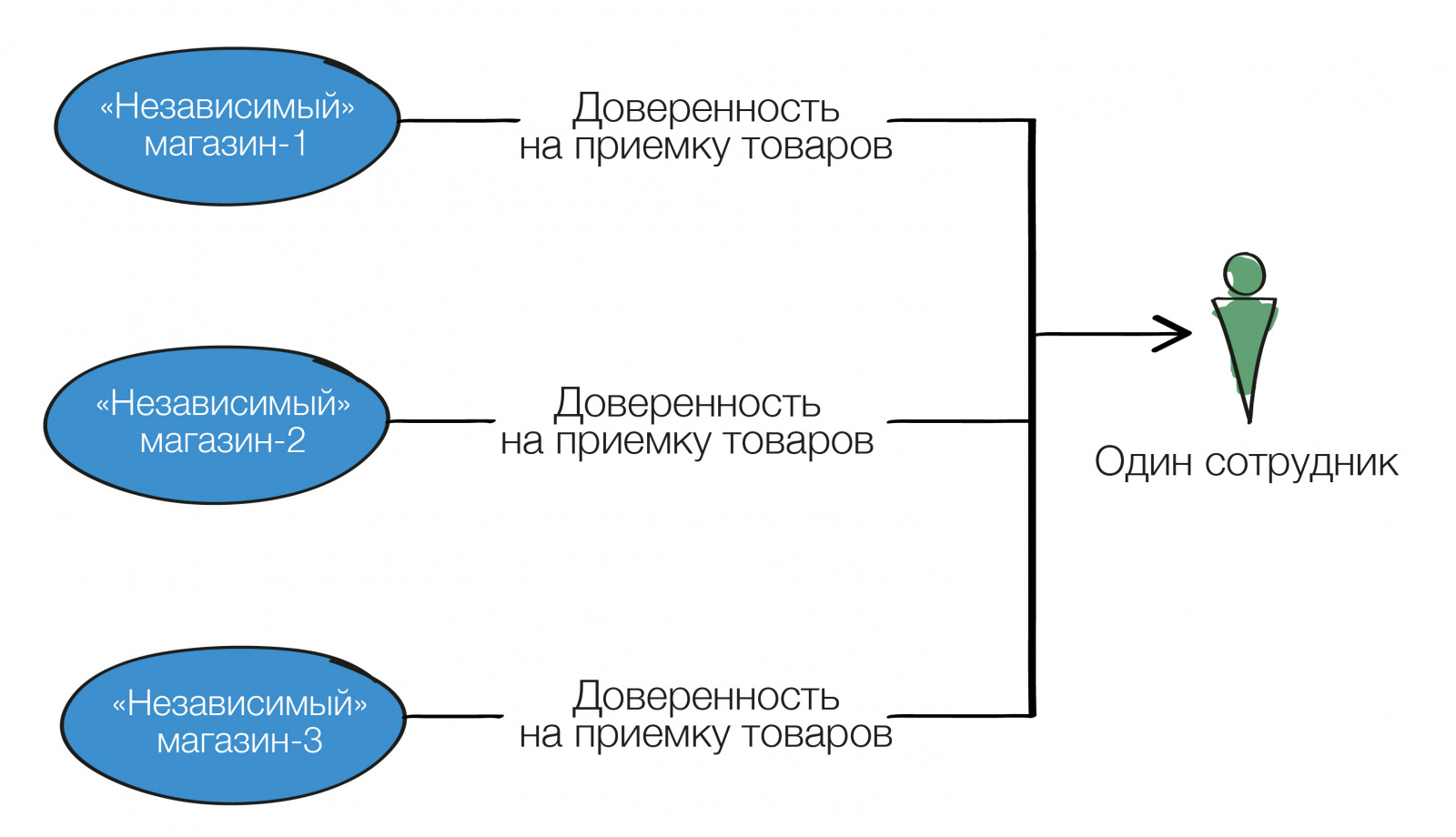

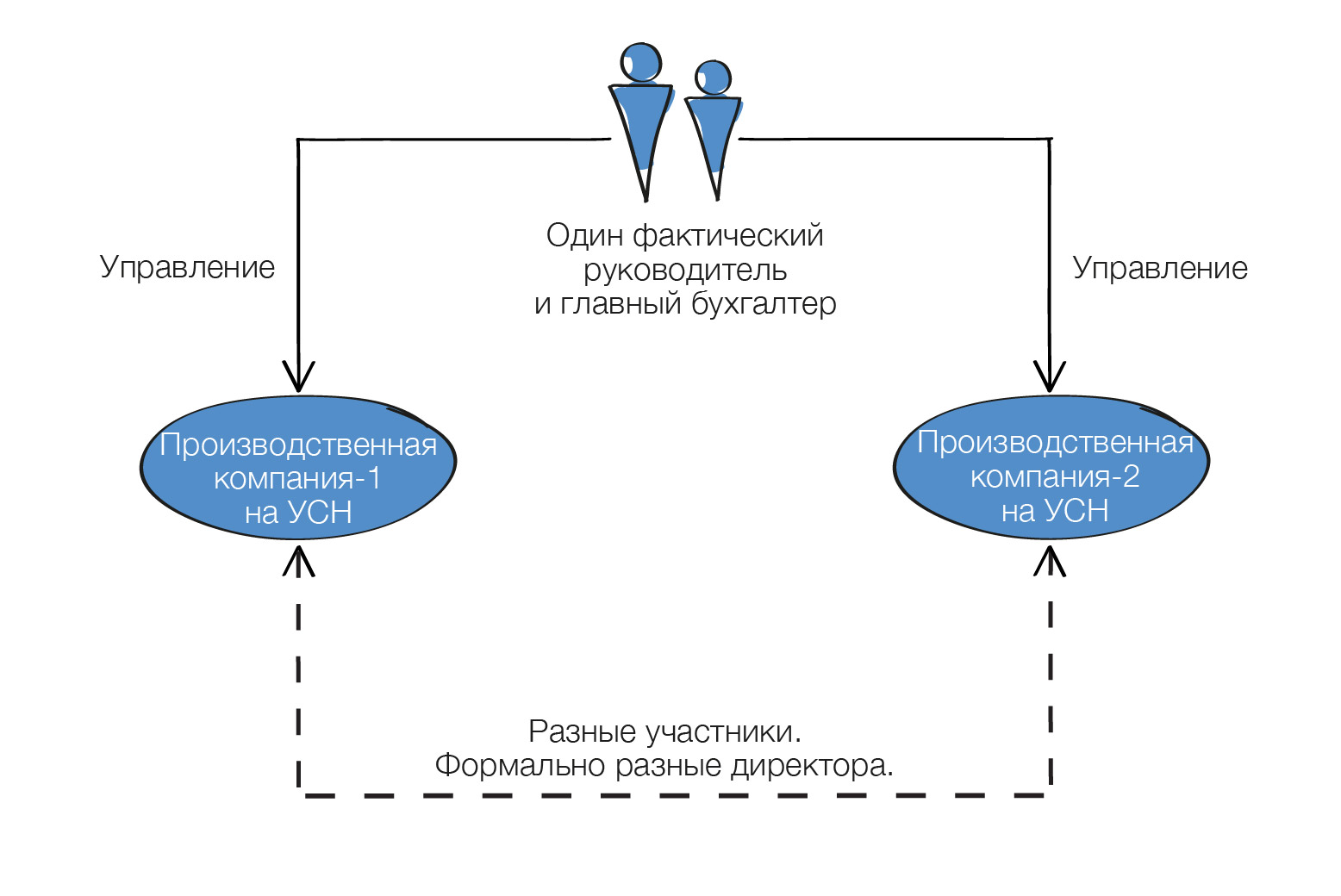

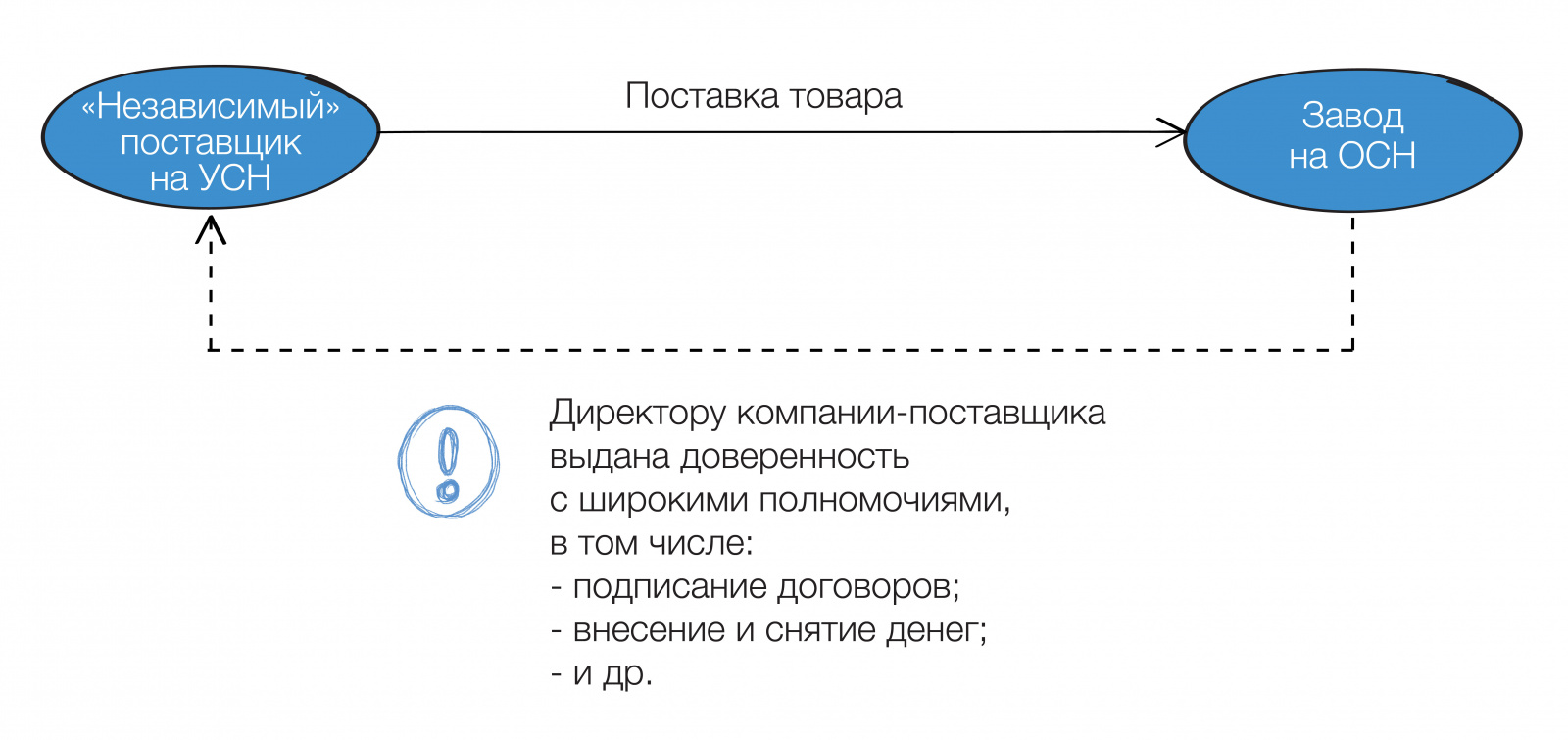

| Прорыв года с 19 на 14 место. Возможно это связано с тем, что, внедряется все больше систем учета и контроля движения товаров (маркировки, единые базы и пр.). В результате чего, принять имущество без документов уже нельзя. Соответственно этот фактор, наверняка, будет встречаться все чаще.(производство) Представителями в банках при осуществлении расчетов были одни и те же лица; при представлении налоговой отчетности Обществом указывался один и тот же номер телефона. Обе производственные компании применяли УСН в целях разделения выручки.Постановление АСО от 19 декабря 2018 г. по делу №А70-3378/2018. (общепит) У ИП и его подконтрольного ООО и родственника-предпринимателя на спец. режимах были оформлены доверенности на одни и те же лица.Постановление АСО от 7 июля 2017 г. по делу №А53-5300/2016. (производство) Производитель на ОСН и его покупатель на УСН имели одних представителей.Постановление АСО от 8 февраля 2019 г. по делу №А21-11751/2017. (оптовая торговля) Основной ИП имел доверенности от подконтрольных предпринимателей на спец. режимах.Постановление АСО от 21 февраля 2019 г. №А05-13684/2017. (монтаж) Группу компания по монтажу систем вентиляции и кондиционирования привлекли к налоговой ответственности. Одним из аргументов этого стало то, что товары, запчасти и пр. за все компании принимали одни и те же люди, а организации были зарегистрированы одними и теми же юристами.Постановление АСО от 28 января 2021 г. N Ф06-69509/20 по делу N А55-448/2020. - (розничная торговля) Распространенная проблема - помещение одно, но «магазинов» в нем много. Как правило в таких ситуациях у «независимых» торговцев очень много общего, в том числе - представители, которые принимают товар, работают с госорганами и др.Постановление АСО от 15 февраля 2021 г. N Ф08-71/21 по делу N А32-57591/2019; Постановление АСО от 3 марта 2021 г. N Ф01-16170/20 по делу N А29-16450/2019; Постановление АСО от 19 ноября 2020 г. N Ф06-67278/20 по делу N А12-35127/2019 и др.

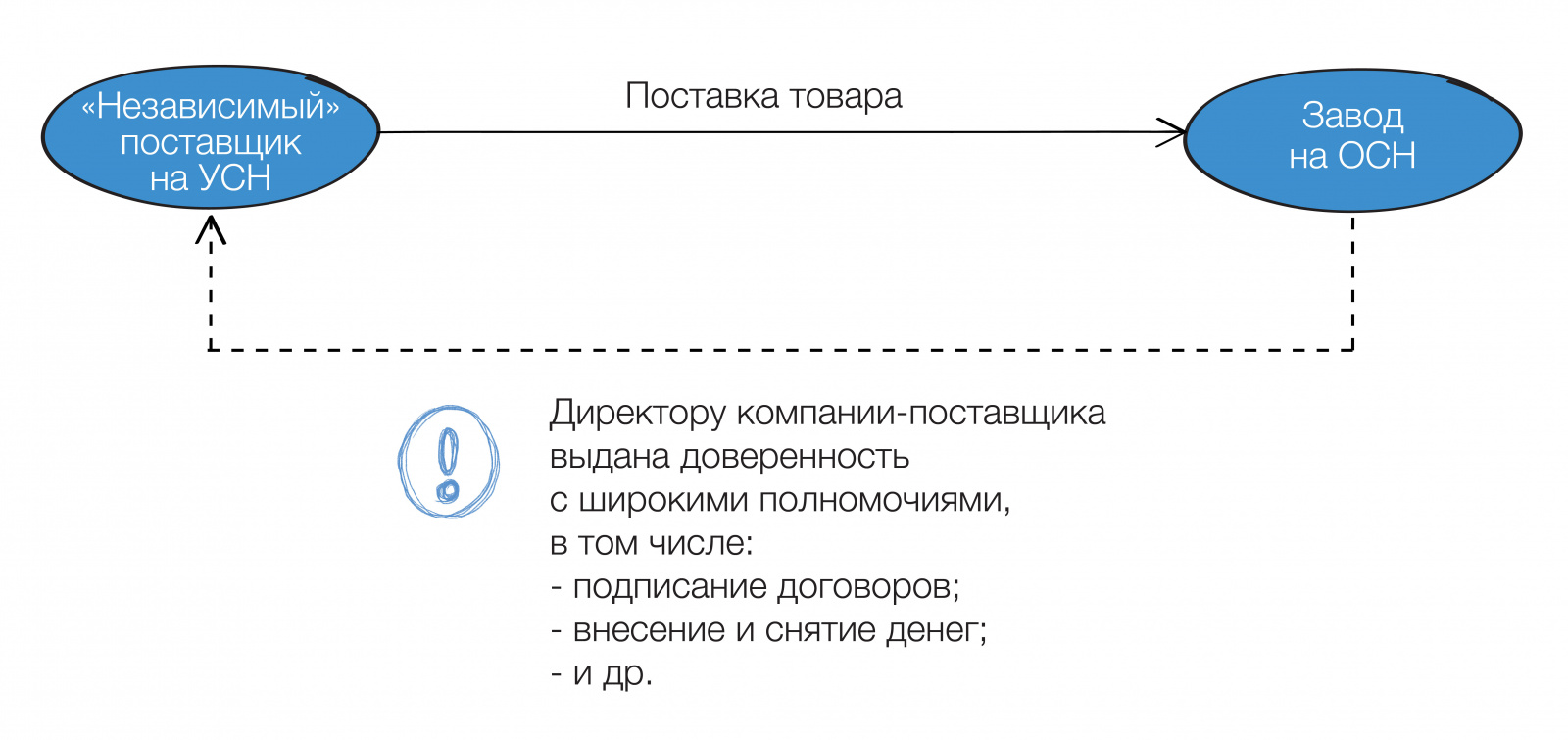

См. Рисунок 33 - (производство) Две «независимые» компании, одна из которых применяла УСН, занимались производством железобетонных конструкций. Состав участников разный, но использовали одно оборудование, персонал, бухгалтерию и пр. А чтобы лишний раз не беспокоить генерального директора сделали доверенность на директора «сторонней» компании, которая среди прочего уполномочивала доверенное лицо получать и снимать наличные средства. ФНС посчитали, что это слишком близкие отношения между организациями и доначислили почти 35 млн р.Постановление АСО от 12 октября 2022 г. по делу №А04-8498/2021

См. Рисунок 34 |

Рисунок 33

Рисунок 34

| 13. Движение средств - все идет к одному субъекту. |

Упоминается в 24% делах. Вероятность того, что суд поддержит инспекцию - 99%.

| Как и прежде - один из самых убийственных признаков при его доказанности. И да, не факт, что управление фин. потоками и их аккумулирование осуществляется одним и тем же лицом. Поэтому этот признак указывается отдельно. (розничная торговля) Вся выручки ряда предпринимателей, разделивших между собой площадь торгового зала магазинов бытовой техники, в итоге оказывалась у одного ИП. При этом площади торгового зала конструктивно не были обособлены друг от друга, действовали как единый объект торговли с общей организационной структурой (единые трудовые ресурсы, единый товарооборот, общие денежные расчеты).Постановление АСО от 21 мая 2018 г. по делу №А27-10485/2017. (услуги) Суд установил создание сторонами схемы взаимоотношений, при которой общество передает в аренду предпринимателю 20 транспортных средств с уплатой арендной платы за проверяемый период в размере чуть более 4 млн. рублей, которые, в свою очередь, сразу переданы предпринимателем обратно обществу для использования по договору оказания транспортных услуг и с уплатой обществом в пользу предпринимателя 35,5 млн. рублей. Доход, перечисленный на личный счет предпринимателя, составил 13 млн рублей.Постановление АСО от 2 марта 2018 г. по делу №А53-11722/2017. (оптовая торговля) Подконтрольный ИП-перепродавец на полученную выручку купил банковские векселя, затем якобы продал их за наличные акционеру налогоплательщика - поставщика этого ИП. Впоследствии акционер векселя внес в общество в виде вклада в имущество.Постановление АСО от 18 марта 2019 г. по делу №А76-4195/2018. (производство) Установив формальное разделение выручки между налогоплательщиком на ОСН и взаимозависимыми компаниями на УСН, налоговые органы также доказали передачу 90% выручки упрощенцев бенефициару бизнеса-руководителю налогоплательщика в виде займов.Постановление АСО от 17 января 2019 г. по делу №А21-8518/2017. (торговля) Дело с рекордной суммой доначисления - почти 2 млрд рублей. Компании, занимающиеся торговлей алкоголя, собрали практически все основные признаки дробления. Суд досконально изучил производственный процесс и выяснил, что объемы производимой продукции занижены - часть алкоголя идет вне учета. Кредиторские задолженности и нерыночные отношения в группе и т.д. Среди прочего суд проследил движение средств и выяснил, что все они выводятся на подконтрольных физических лиц. В этом ему помогли материалы уголовного дела.Постановление АСО от 25 января 2021 г. по делу №А46-5513/2019. (производство) Группа компаний занимается производством лекарств. Сырье поступало из-за рубежа через сеть иностранных компаний, подконтрольных российскому акционеру. Наценка «возвращалась» в виде займов иностранных компаний, которые затем через уступку в пользу акционера были прощены (с использованием вклада в имущество без увеличения уставного капитала).Постановление АСО от 18 февраля 2021 г. по делу №А19-12789/2019.

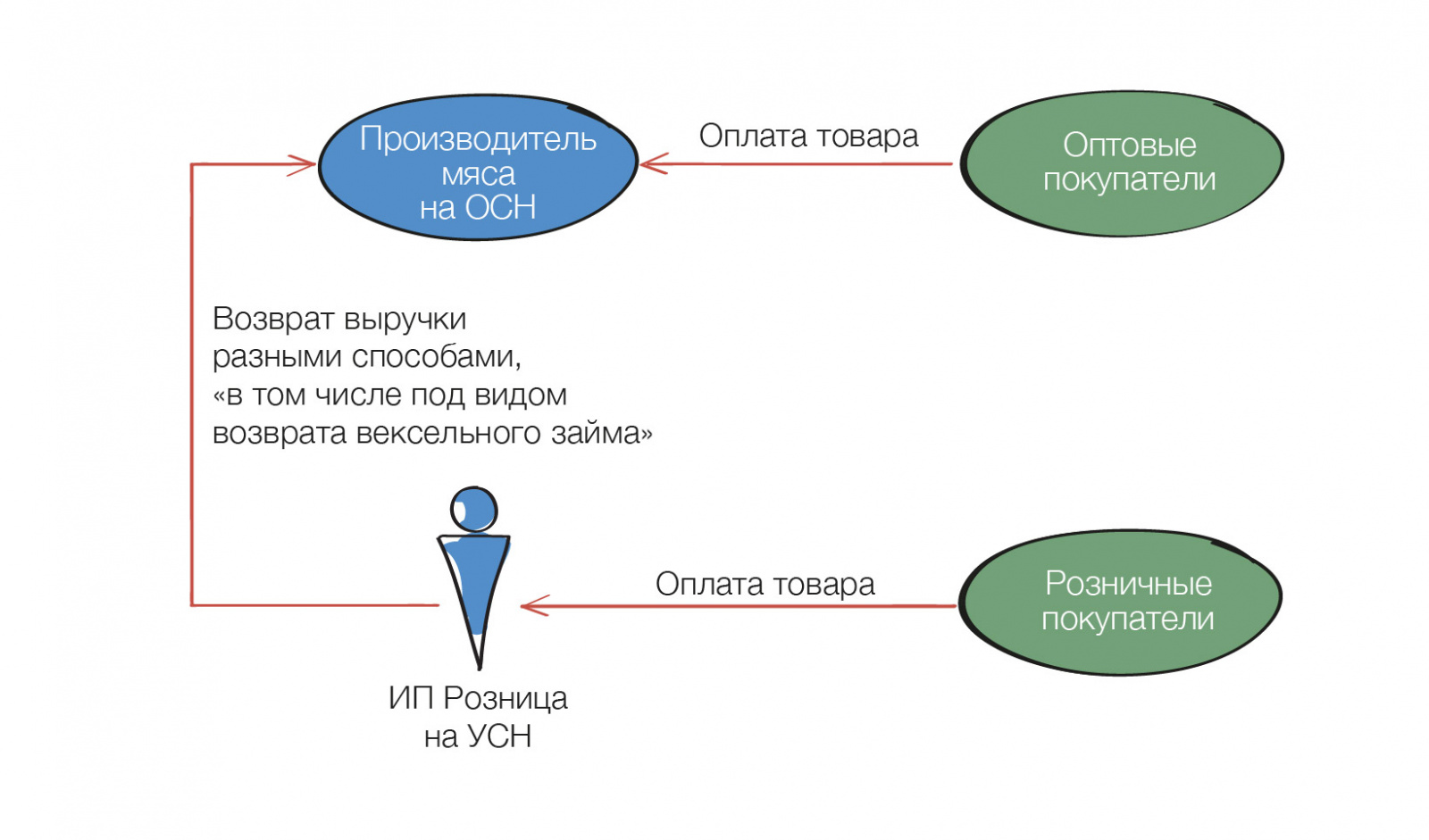

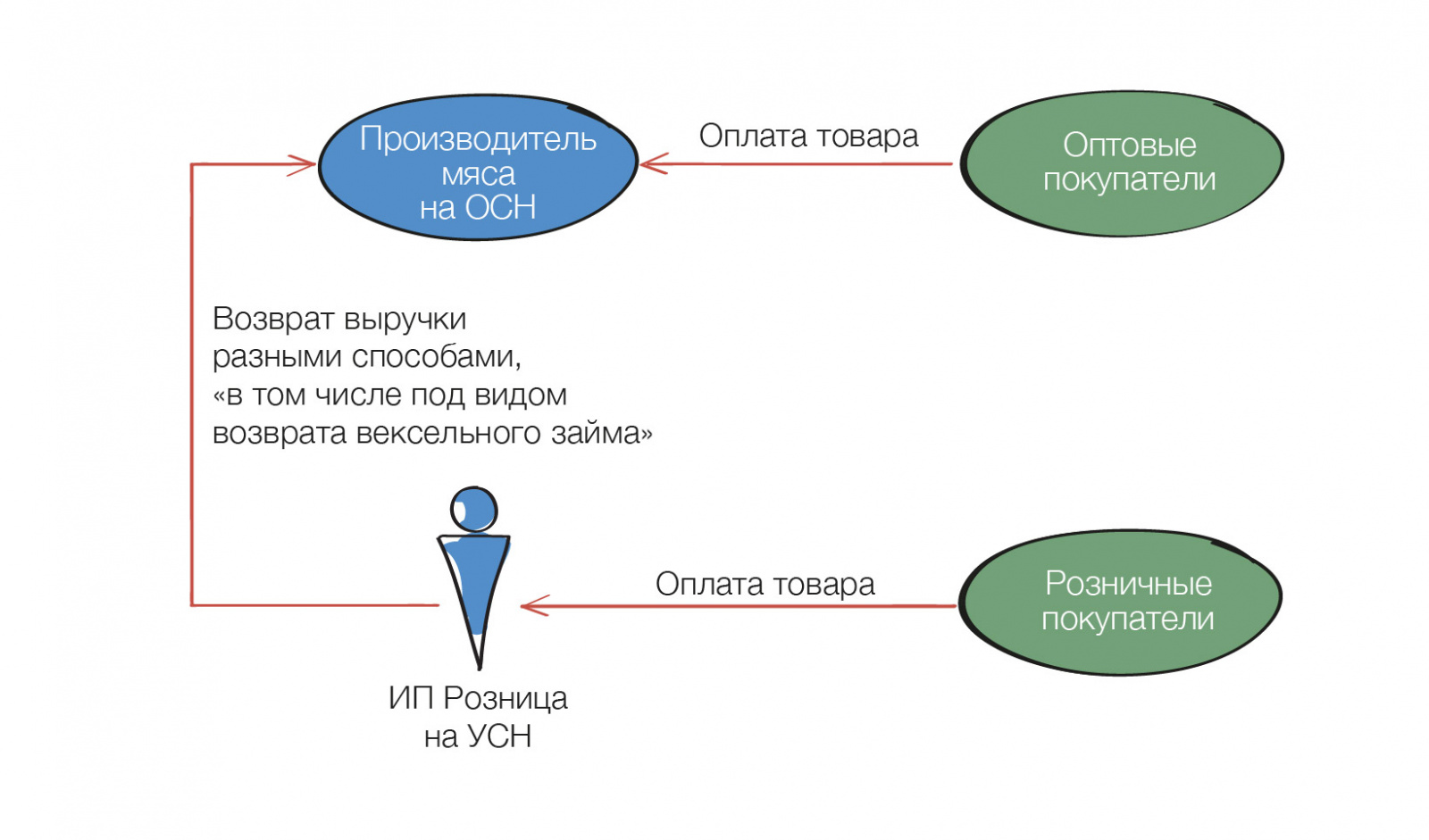

См. Рисунок 35. - (производство продуктов питания) ООО на общей системе осуществляло производство мясопродуктов. В целях налоговой оптимизации использовали ИП на УСН. Он стал центром прибыли. Роль ИП исполнял бывший работник, на котором оставлять значительные суммы было рискованно, поэтому средства выводились на основную компанию. Возврат денег осуществлялся разными способами, «в том числе под видом возврата вексельного займа».Постановление АСО от 17 февраля 2022 г. по делу №А13-14572/2014.

См. Рисунок 36. |

Рисунок 35

Рисунок 36

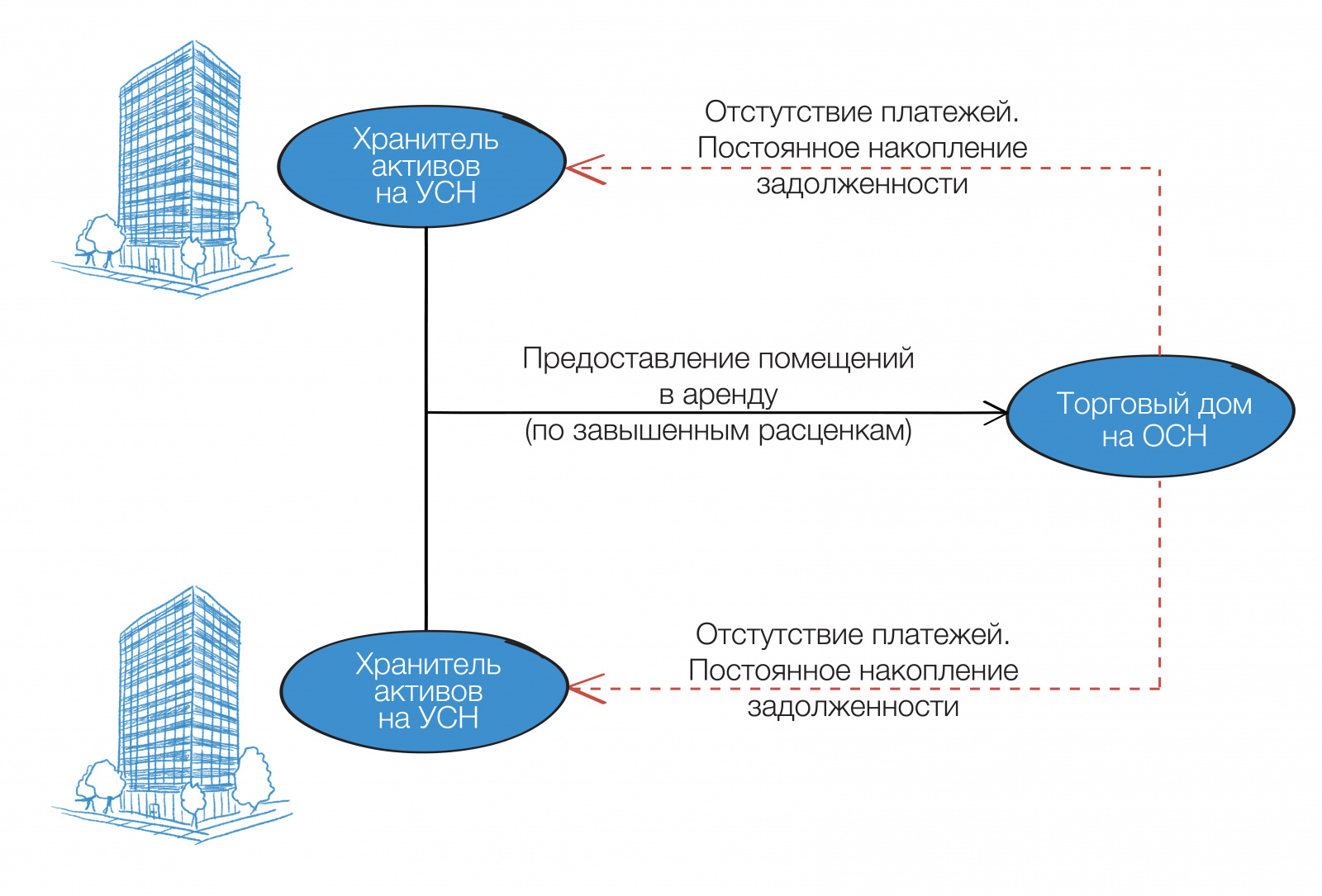

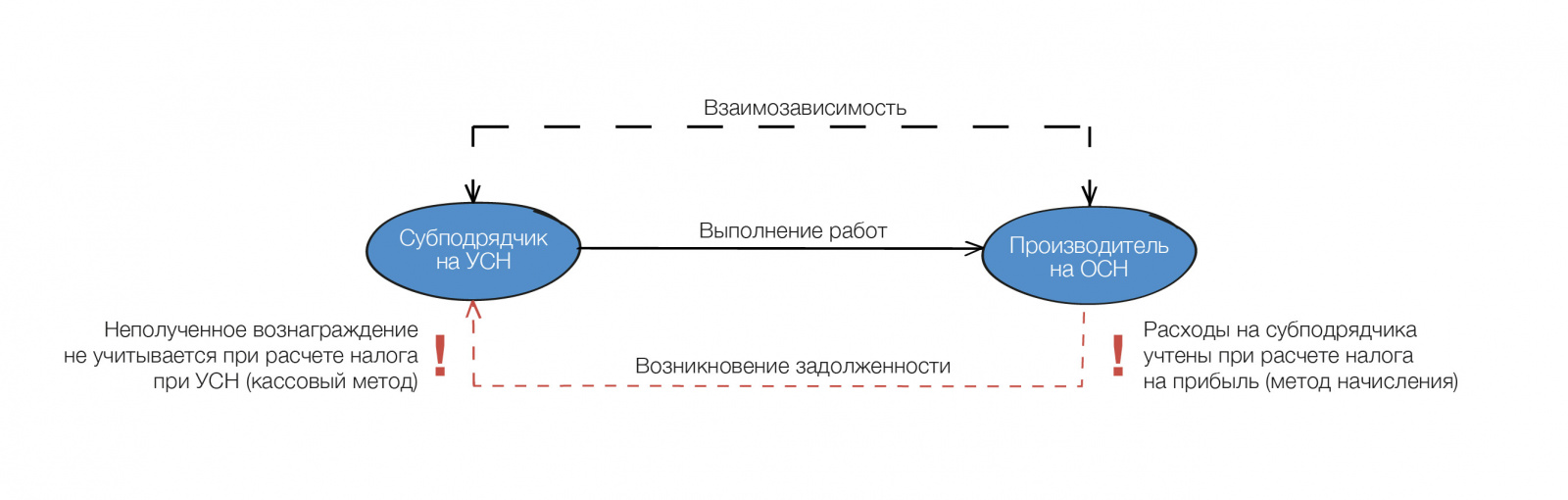

| 12. Наличие задолженностей в группе компаний. |

Упоминается в 27% делах. В 90% положено в основу решения. | (строительство) Налогоплательщик на ОСН задолжал пяти подконтрольным подрядчикам на УСН более 1 млрд. рублей за три года. Очевидно, что в случае погашения задолженности они бы утратили право на спец. режим. При этом сам налогоплательщик свои налоговые обязательства за счет оформления подрядных работ от имени этих копаний скорректировал.Постановление АСО от 4 июля 2018 г. по делу №А59-2443/2017. - (аренда имущество) Налоговым органом доказано искусственное создание взаимозависимых налогоплательщику компаний - собственников имущества. Аренда направлена на завышение расходов по налогу на прибыль. Одним из доводов фиктивности - наличие кредиторской задолженности перед арендодателями.Постановление АСО от 26 апреля 2018 г. по делу №А02-553/2017.

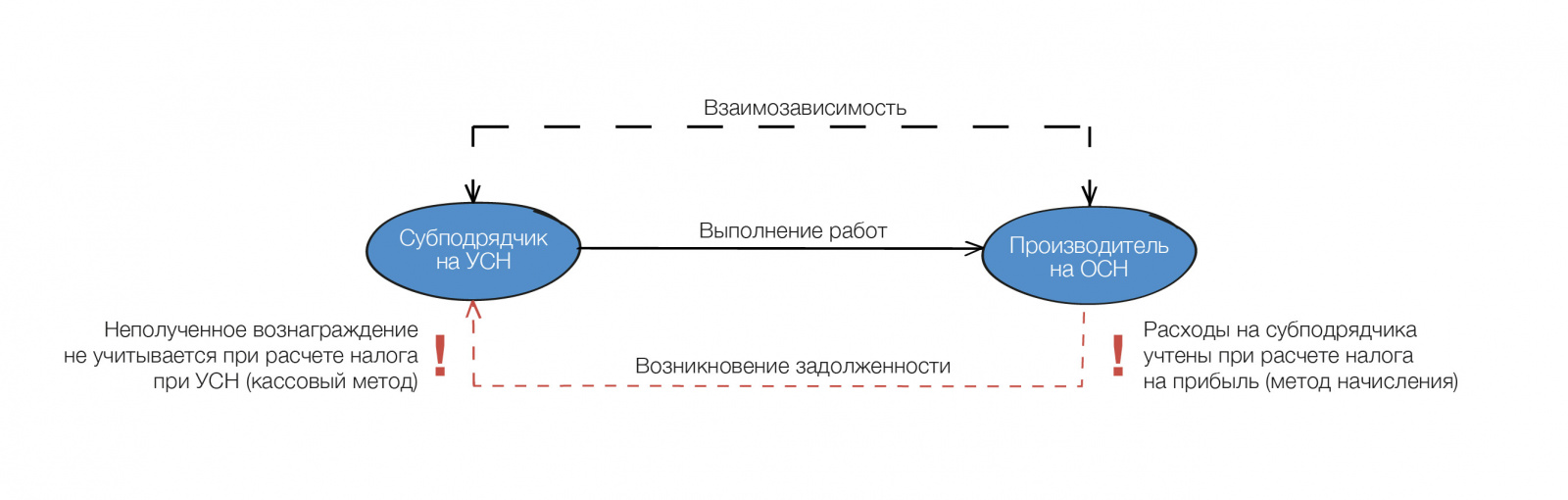

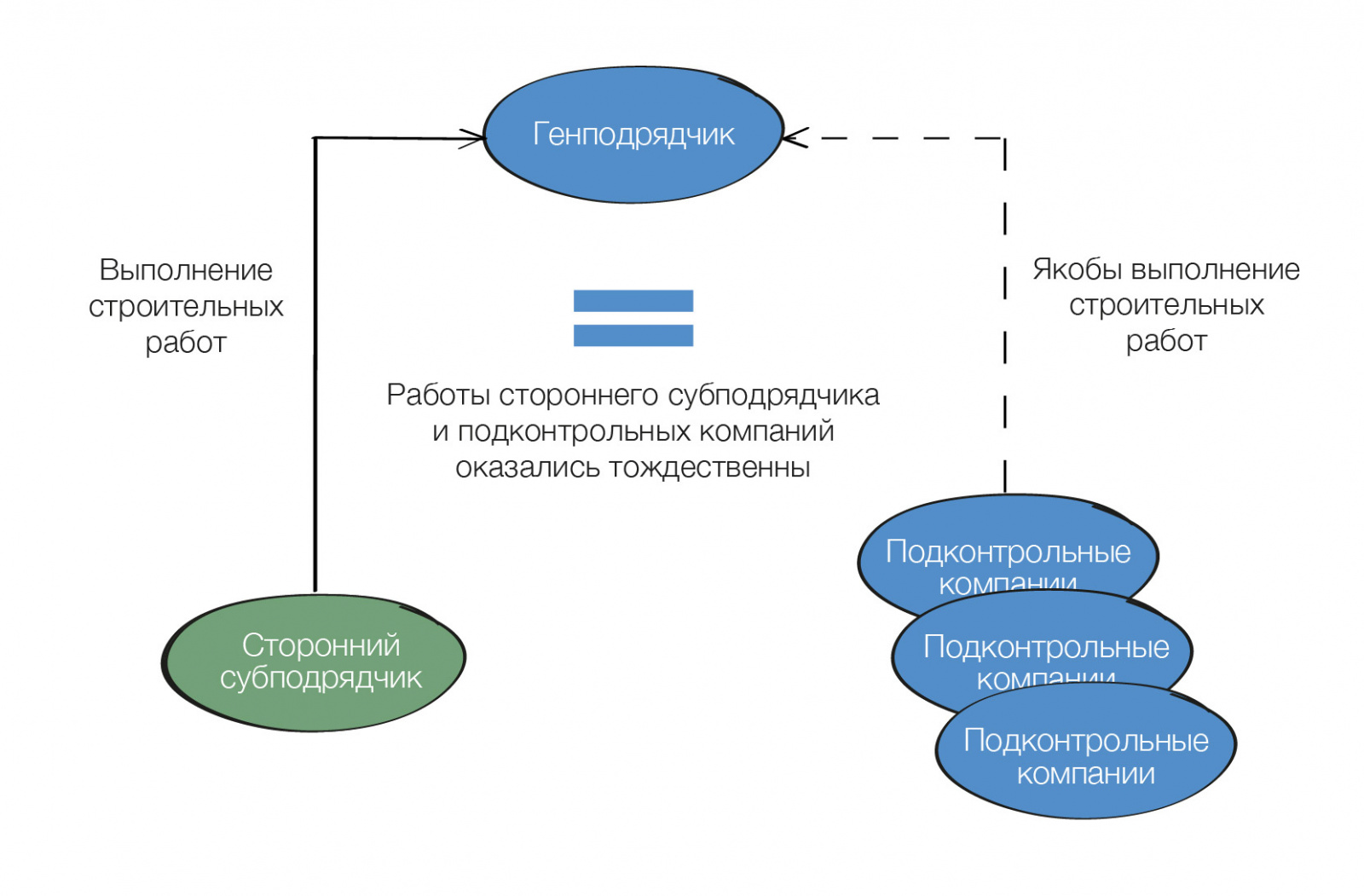

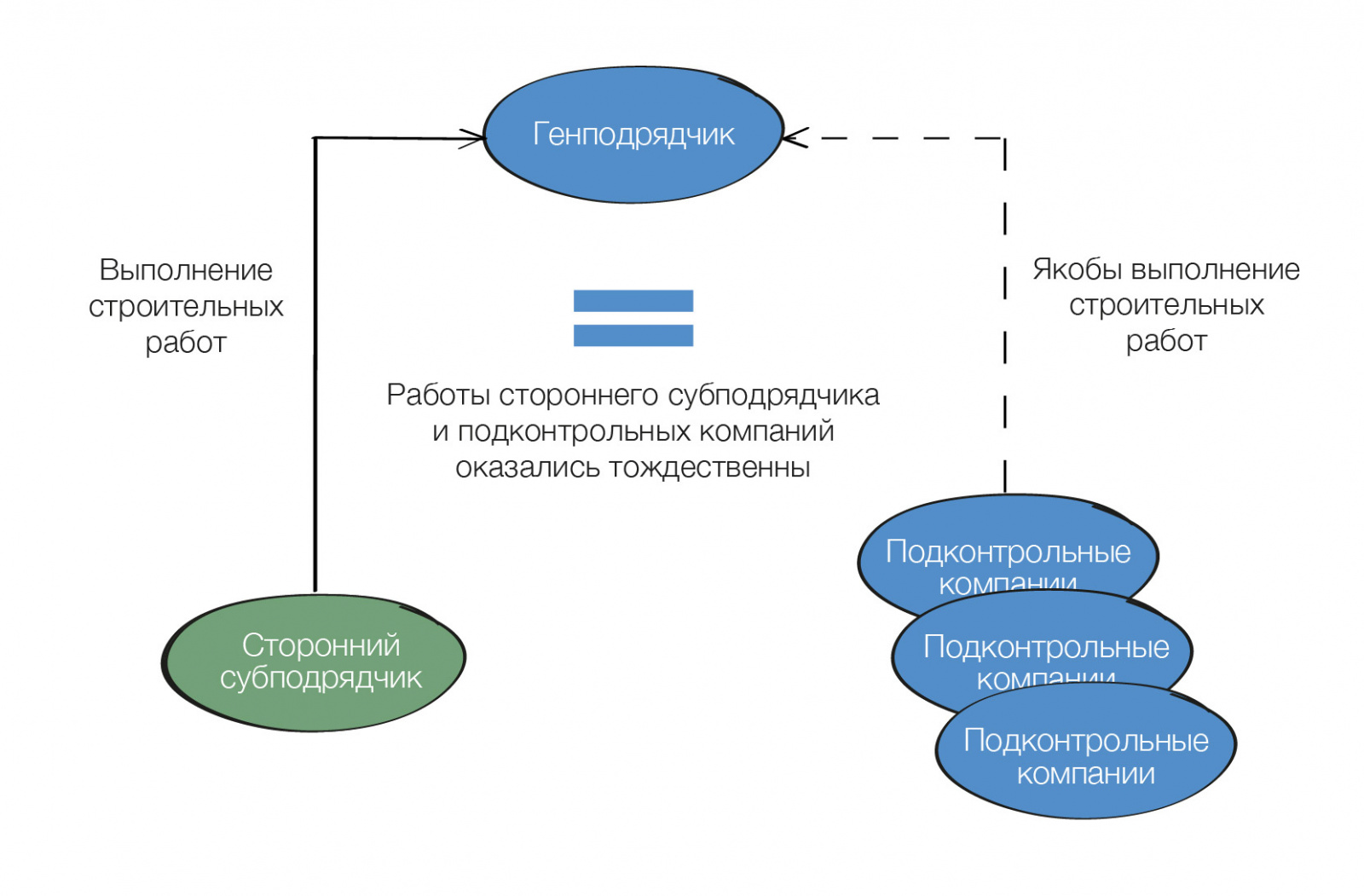

См. Рисунок 37. (строительство) В целях вывода дохода под льготный режим генподрядчик привлекал подконтрольных субподрядчиков. Но так как основные расходы оставались на генподрядчике, то деньги нужны были именно на нем, а перевод средств на субподрядчиков осуществлялся по мере необходимости. В результате копилась кредиторская задолженность, которую почему-то никто не торопился взыскивать. Все это говорит о недобросовестности налогоплательщика.Постановление АСО от 25 февраля 2021 г. N Ф08-1024/21 по делу N А63-2354/2020. (производство) Наличие зависшей кредиторской задолженности перед подрядчиком на УСН, перерабатывающем сырье налогоплательщика на ОСН, послужило дополнительным доказательством искусственности отношений.Постановление АСО от 16 марта 2021 г. N Ф06-1831/21 по делу N А72-10249/2019.

- (производство продуктов питания) В ГК по производству полуфабрикатов суд установил не только сам факт задолженности между взаимозависимыми компаниями, но и ее контролируемый характер: деньги на погашения долгов были все время, но перечисления осуществлялись только в следующем налоговом периоде, что позволяло компании остаться в лимитах УСН.Постановление АСО от 7 июня 2022 г. N Ф06-1831/21 по делу N А71-16207/2020.

См. Рисунок 38.

|

Рисунок 37

Рисунок 38

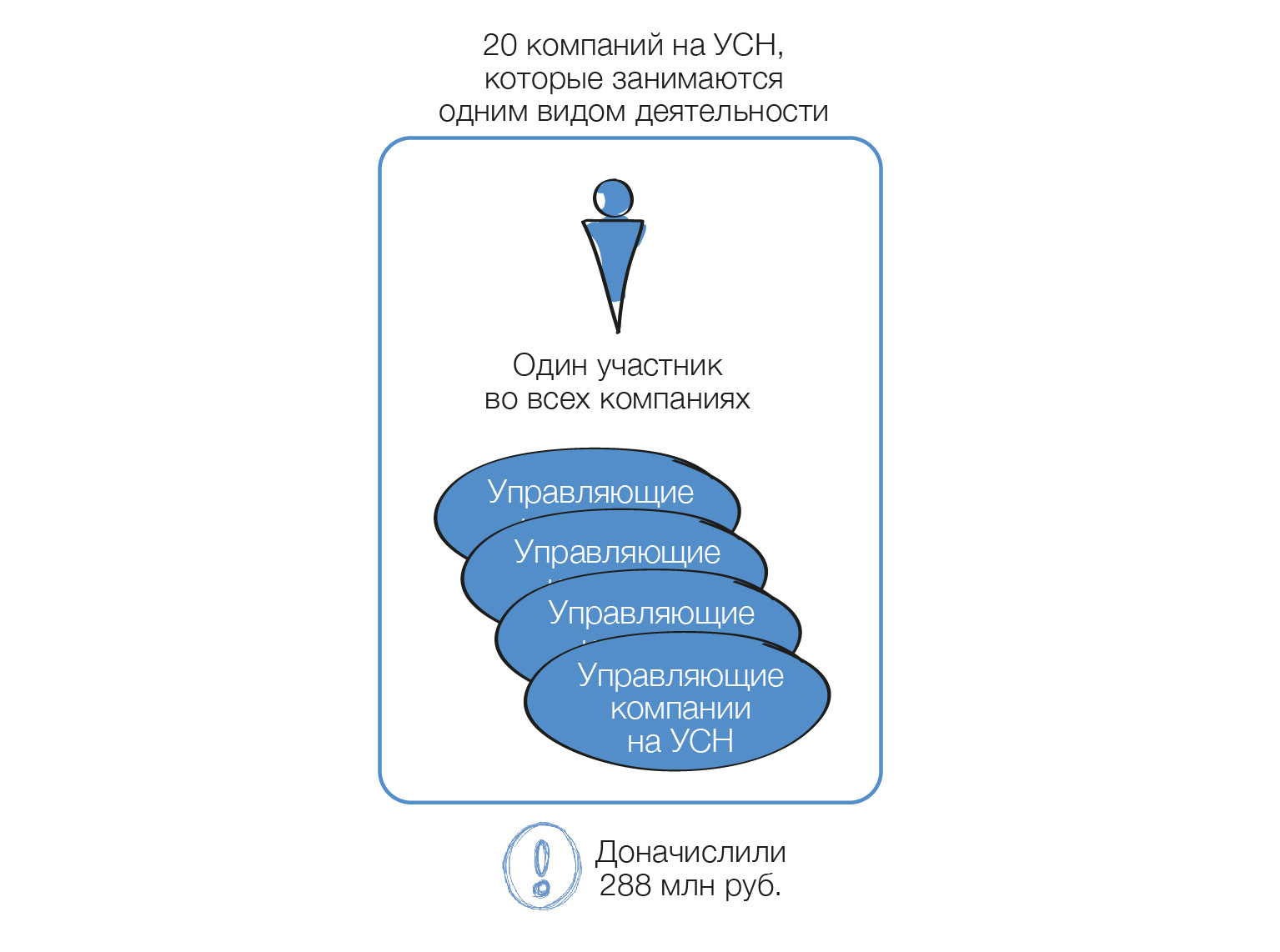

| 11. Единый администартивно-хозяйственный центр в ГК (управляющая компания). |

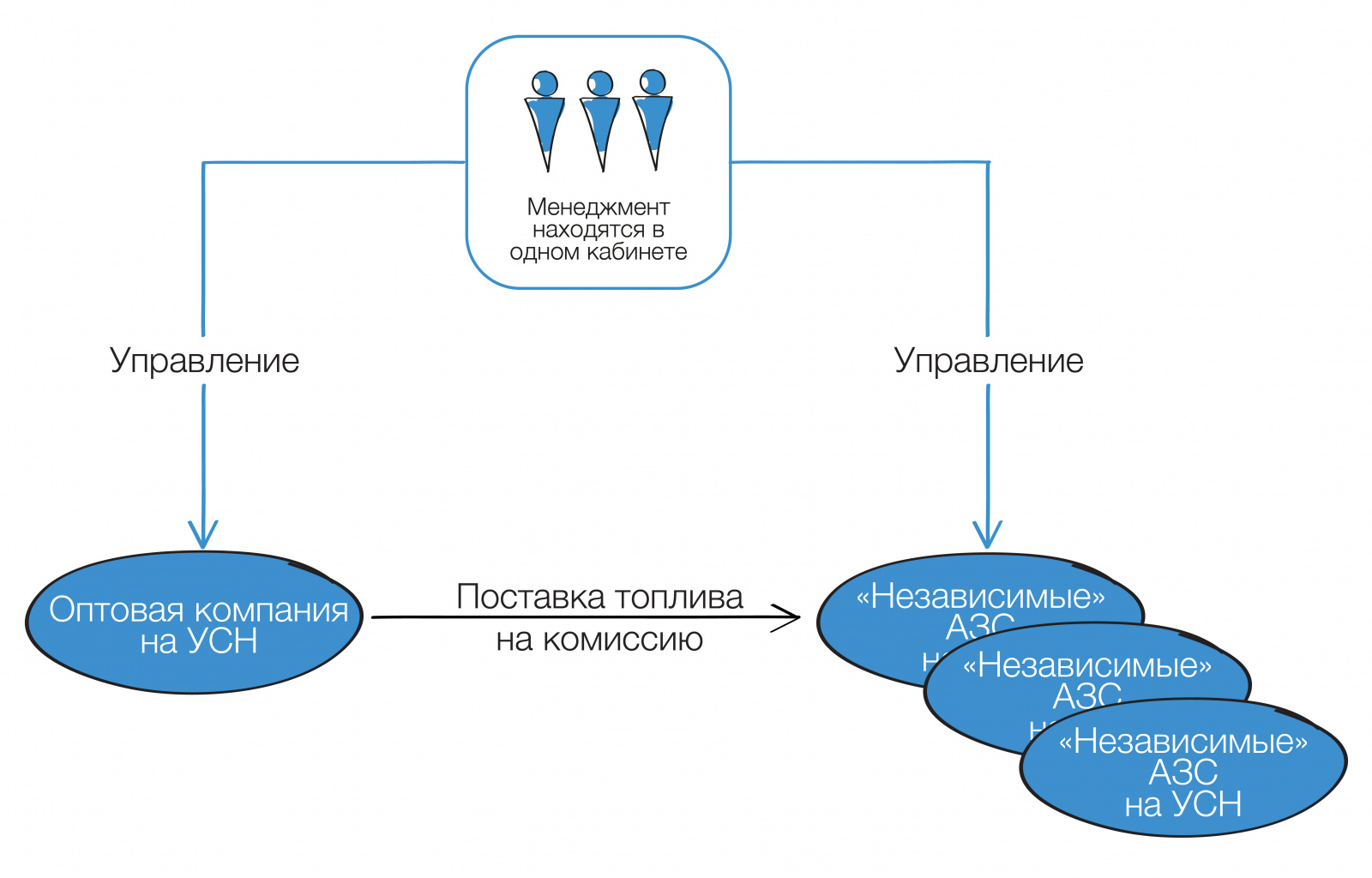

Упоминается в 29,4% делах. В 85% кладется в основу решения. | (подряд) Общее управление, бухучет, общий товарный знак и единая кадровая политика.Постановление АСО от 22 января 2018 г. по делу №А05-9428/2016. (розничная торговля) Общество фактически управляло подконтрольными организациями и индивидуальными предпринимателями, безвозмездно осуществляло часть их функций: кадровое делопроизводство, распоряжения денежными средствами, возможность распоряжения имуществом подконтрольных обществ и т.д.Постановление АСО от 25 декабря 2018 г. по делу №А27-27939/2017. - (розничная торговля) Сеть АЗС. Для сохранения УСН под новые АЗС постоянно открывались ООО. При этом система управления изменений не претерпевала, управленческие решения фактически принимались одними и теми же лицами. Налоговым органом доказано в суде, что бухгалтерские и кадроввые функции всех компаний осуществлялись одними и теми же людьми, находившимися в одном кабинете. Постановление АСО от 18 марта 2021 г. по делу №А12-4704/2020.

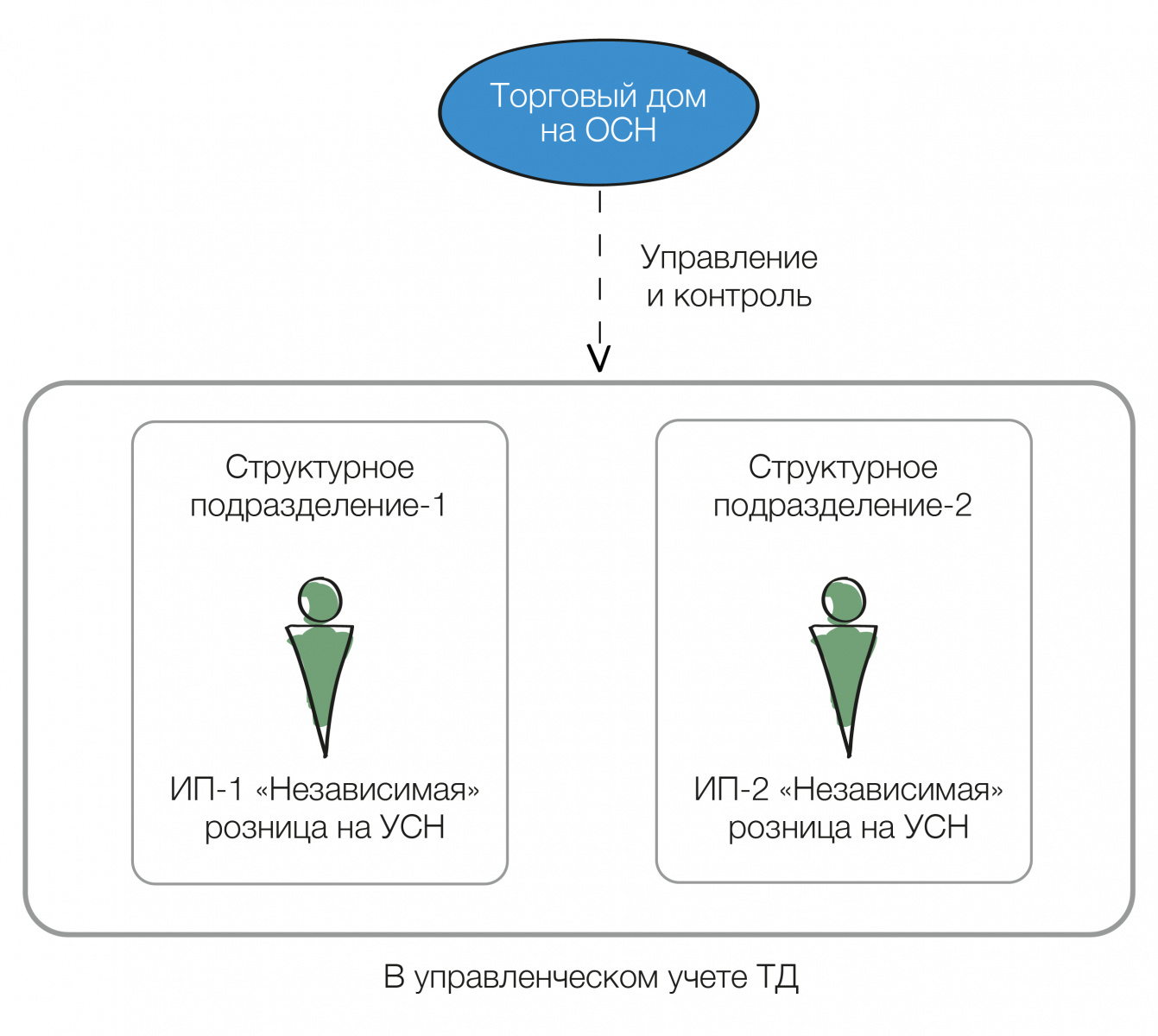

См. Рисунок 39. - (розничная торговля) Суды проанализировали электронные документы и выяснили, что основная компания в управленческом учете рассматривает «сторонних» ИП как собственные структурные подразделения. Постановление АСО от 18 июля 2022 г. по делу №А43-4043/2020.

См. Рисунок 40.

|

Рисунок 39

Рисунок 40

Переходим к самым популярным критериям у налоговиков и судей одновременно. В порядке возрастания их убойной силы. Отметим, что «опасная» десятка в этом году практически не поменялась.| 10. Участники схемы являются единственными поставщиками друг доля друга. Общие покупатели и/или поставщики. |

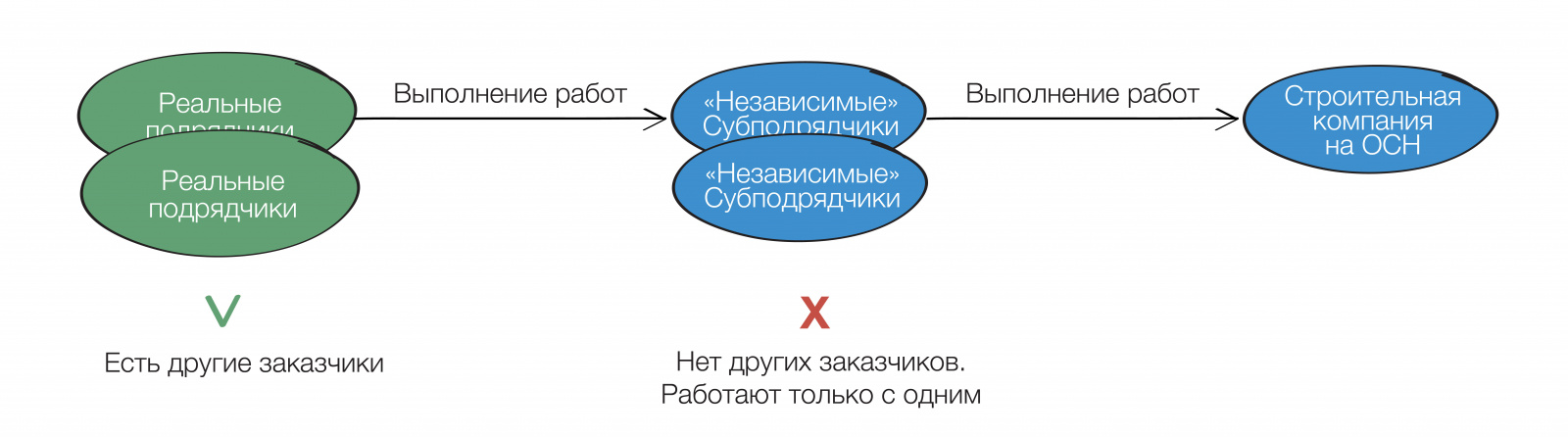

Упоминается в 29,44% делах. В 90% положено в основу решения. | Стал менее убойным, но более упоминаемым.. Суды и налоговые стали подробнее изучать долю аффилированных компании в списке контрагентов налогоплательщика. (оптовая торговля) Налогоплательщик на ОСН был единственным поставщиком для ИП-перепродавца на НДФЛ. Постановление АСО от 18 марта 2019 г. по делу №А76-4195/2018. (производство) ИП делал мебель, а подконтрольные ООО ее продавали. ИП был для них единственным поставщиком. В совокупности с другими признаками это привело к доначислению 48 млн. рублей.Постановление АСО от 8 декабря 2020 г. по делу №А11-10001/2018. - (подряд) Компания по ремонту и восстановления жилого фонда привлекала субподрядчиков. Суд установил, что «субчики» были фиктивны, и ни с кем кроме основной компании не взаимодействовали.Постановление АСО от 25 февраля 2021 г. по делу №А74-10651/2018.

См. Рисунок 41.

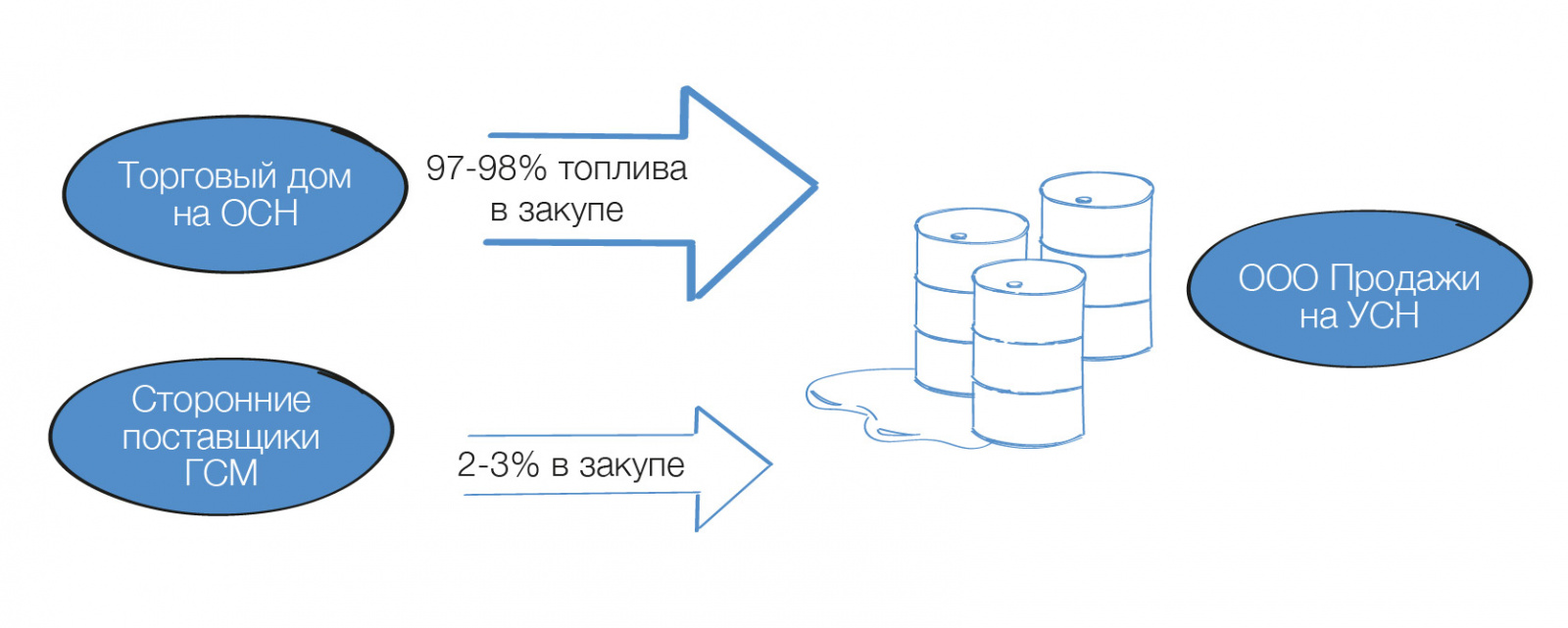

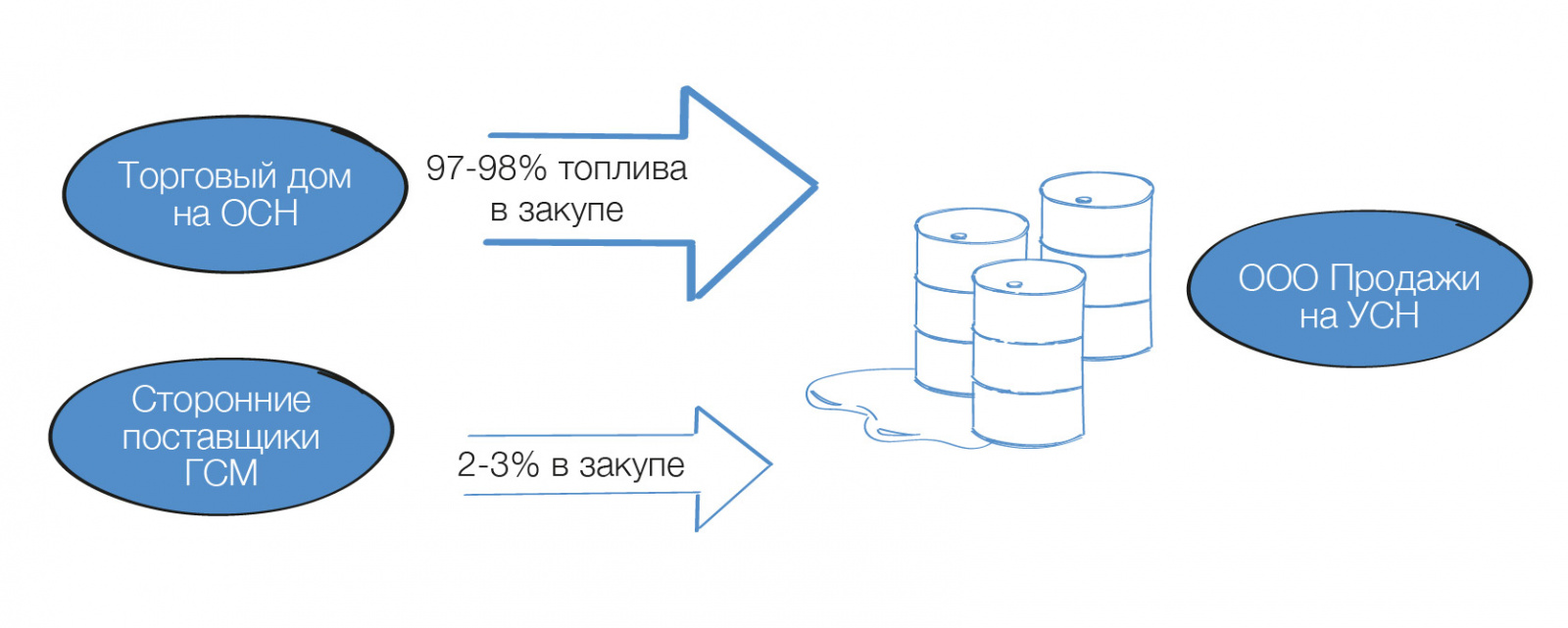

- (торговля) ГК по торговле топливом. Суд рассчитал, что подконтрольная компания закупала 97-98% топлива у основной организации, для дальнейшей перепродажи. С учетом заниженных цен внутри группы компаний и иных признаков дробления ФНС доначислила 52 млн. р. Постановление АСО от 25 октября 2022 г. по делу №А29-15165/2020.

См. Рисунок 42 |

Рисунок 41

Рисунок 42

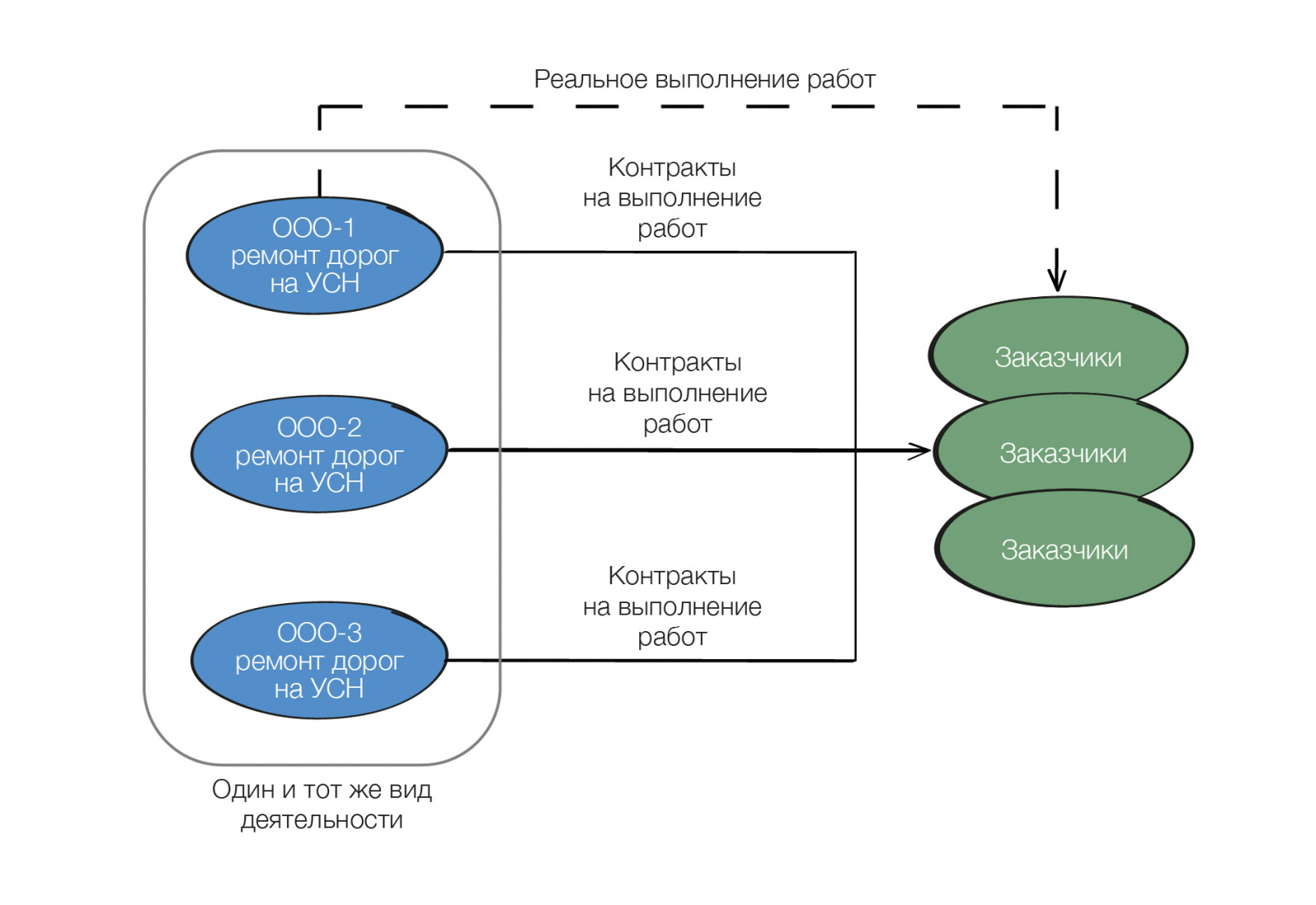

| 9. Участники схемы осуществляют аналогичный вид экономической деятельности. |

Упоминается в 39,7% делах. В 86% кладется в основу решения. | В этом году этот признак положение в рейтинге не изменил, но отметим, что на него стали больше обращать внимание как ФНС, так и суды в своих решениях. (подряд) Несколько субъектов одновременно занимались ремонтом дорог. Налоговый орган доказал предельные размеры численности персонала, перемешанный кадровый состав.Постановление АСО от 10 февраля 2018 г. по делу №А50-10873/2017. (услуги) Деятельность велась одновременно от лица нескольких ООО, занимающихся производством пара и горячей воды.Постановление АСО от 9 ноября 2018 г. №А39-7666/2017. - (торговля) Классика жанра - один человек в лице ИП и ООО имел два магазина. Сам себе сдавал часть помещений, имел общих работников и пр. ФНС и суд не любят такого раздвоения личности с идентичными видами деятельности.Постановление АСО от 15 февраля 2021 г. по делу №А32-57591/2019.

См. Рисунок 43.

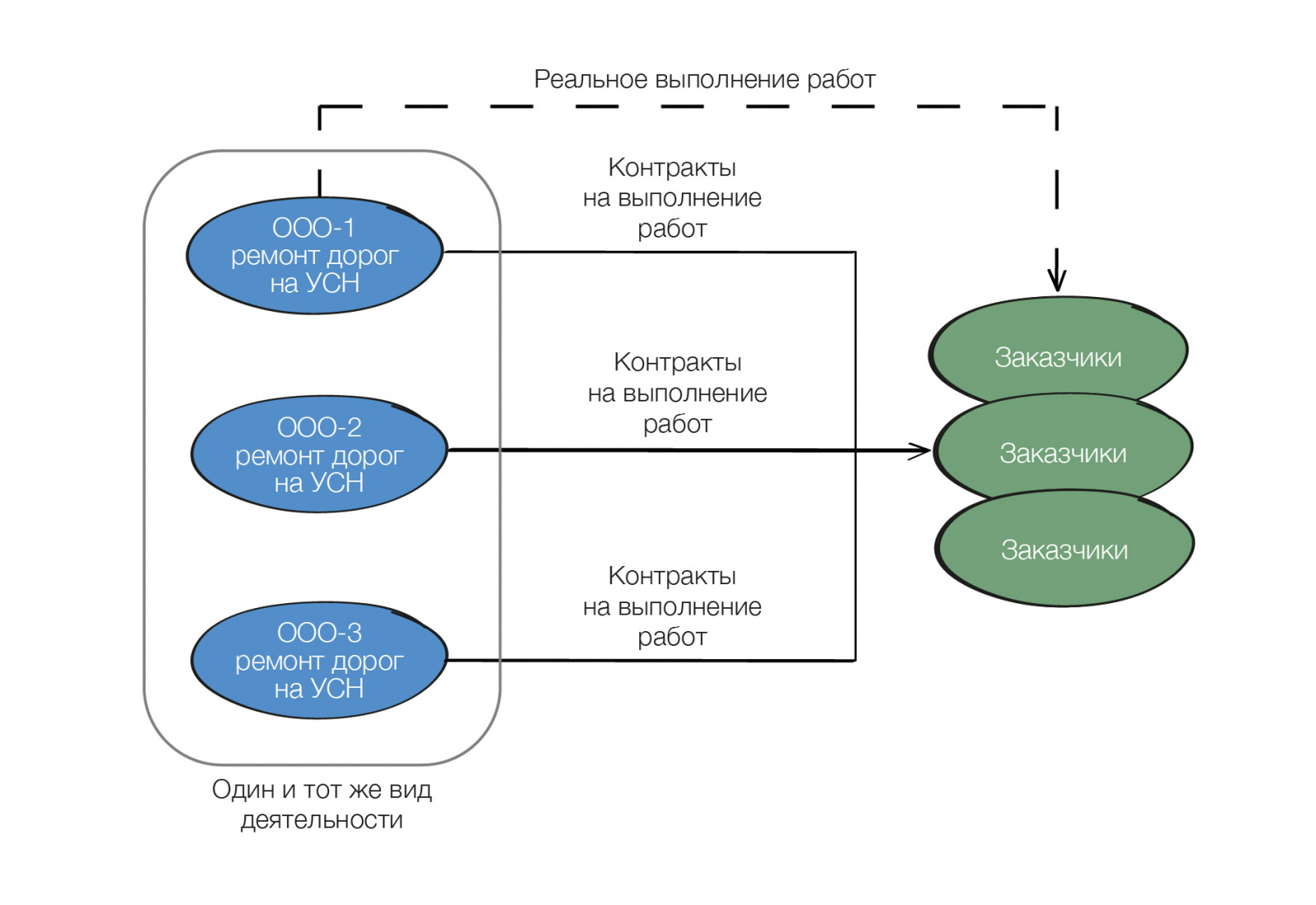

- (услуги) ГК занимается ремонтом дорог. Желания переходить на общую систему у владельцев не было, потому в группе были три компании-«упрощенцы». Функционально практически идентичны. К сожалению лишь одна компания из них была реальным исполнителем. Постановление АСО от 16 января 2020 г. N Ф02-7019/19 по делу N А58-5108/2018.

См. Рисунок 44.

- (строительство) Две компании занимались фактически одним видом деятельности - строительством. Но у одной были ресурсы для этого, а другой не было..Постановление АСО от 25 июля 2022 г. № А38-1174/2020.

|

Рисунок 43

Рисунок 44

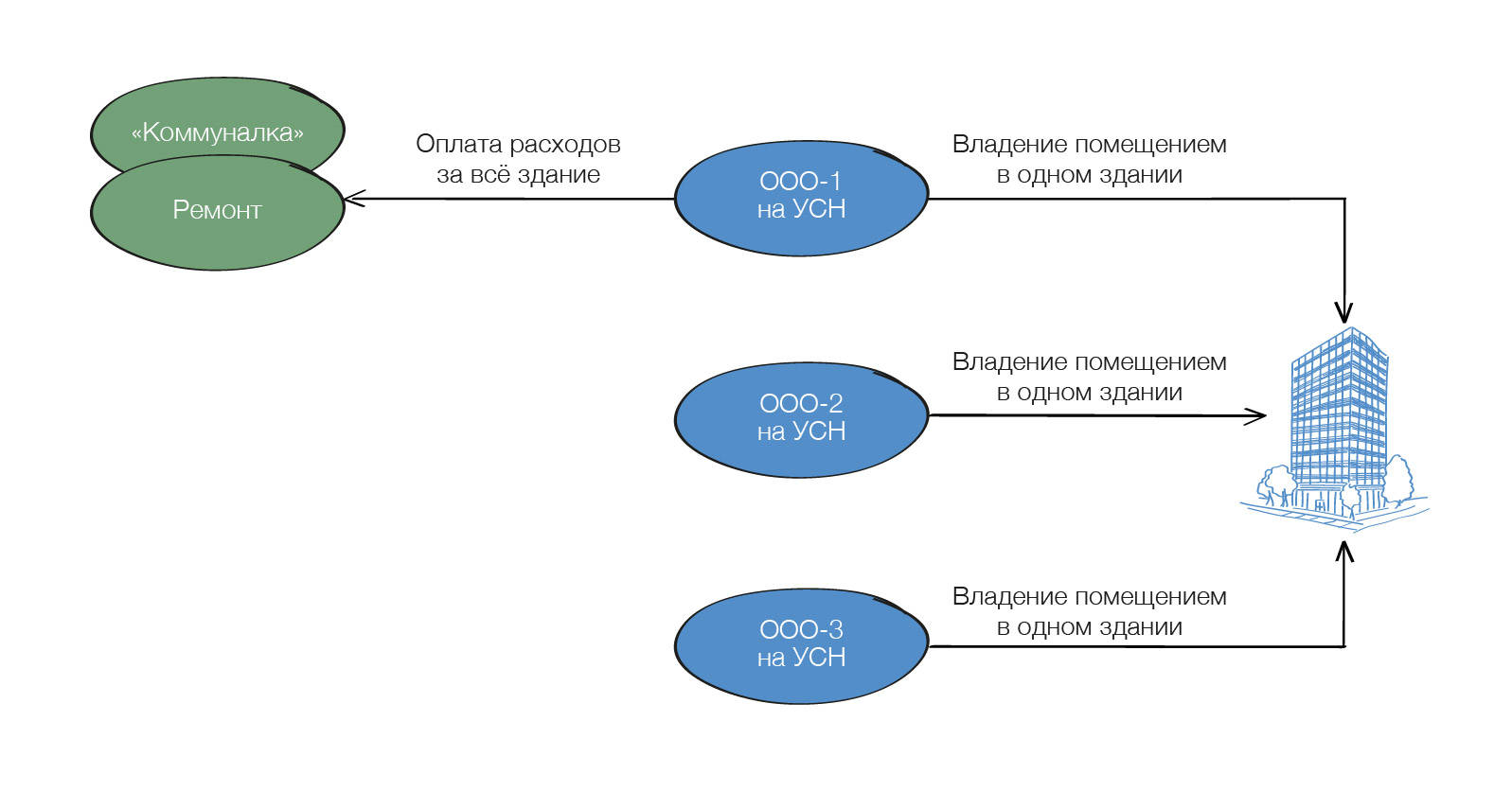

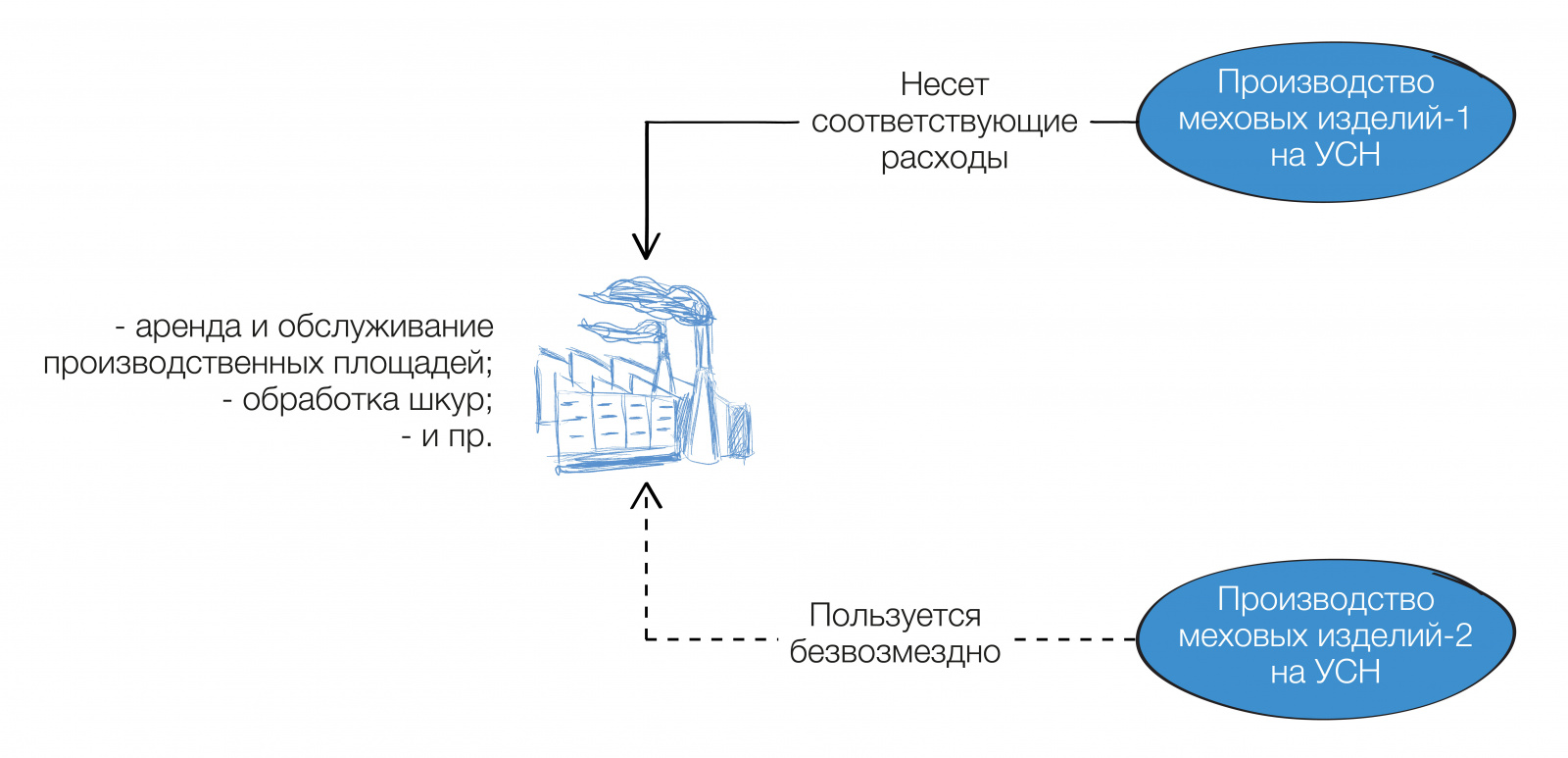

| 8. Несение расходов участниками схемы друг за друга. |

Упоминается в 35,9% делах. В 95% кладется в основу решения против налогоплательщика. | Опять же следствие «минимизации затрат на поддержание схемы», в итоге убеждающее суд в злонамеренности действий налогоплательщика. (оптовая торговля) Оплату услуг ЗАО «ПФ «СКБ Контур» в интересах субъектов группы осуществлял налогоплательщик (ОСН). Стоимость предоставления услуг по пользованию системой «Контур-Экстерн» дилерам налогоплательщика на УСН не предъявлялась и в доходы от реализации не включалась, оплата данных услуг от контрагентов не поступала.Постановление АСО от 19 марта 2018 г. №А31-181/2015. (розничная торговля) Торговые площади были поделены между ООО и ИП. Однако затраты на охрану, на вывоз и утилизацию мусора, на услуги связи осуществлял один ИП, возмещения от ООО не было. В свою очередь, расчеты за обслуживание контрольно-кассовой техники и ремонт производились только от имени ООО. При этом ведение учета осуществлялось в одном месте, с использованием одних компьютерных программ; установлен один режим рабочего времени; контактная информация единая - общий адрес и номер телефона; общее управление и контроль осуществлялись лично ИП. Применялась единая кадровая политика, формальное распределение сотрудников между двумя работодателями; наличие идентичных контрагентов, общего представителя по доверенностям.Постановление АСО от 16 октября 2018 г. по делу №А75-16893/2017. (розничная торговля) Кассовая техника приобреталась сотрудниками основного ООО, поставляющего товары якобы независимым субъектам розничной сети.Постановление АСО от 25 декабря 2018 г. по делу №А27-27939/2017. (услуги) Компания налогоплательщик несла коммунальные расходы за своего контрагента на УСН.Постановление АСО от 15 марта 2019 г. по делу №А75-3674/2018. (производство) Расходы на содержание склада и доставку товара до покупателя фактически нес налогоплательщик, а не его промежуточный покупатель ИП на УСН.Постановление АСО от 18 февраля 2019 г. по делу №А07-36451/2017. (торговля) Группа из ИП и его же ООО занималась торговлей мясом. ИП оплачивал необходимые ветеринарные свидетельства за себя и ООО. Суды не оценили такой благотворительности.Постановление АСО от 3 февраля 2021 г. по делу №А48-12407/2019. - (аренда) Несколько компаний сдавали помещения, расположенные в одном здании, в аренду. В суде установили, что только одна из них несла расходы, необходимые для надлежащего функционирования здания («коммуналка», ремонт и пр.). При этом пользовались этими благами все организации группы.Постановление АСО от 13 февраля 2020 г. по делу №А43-34835/2018.

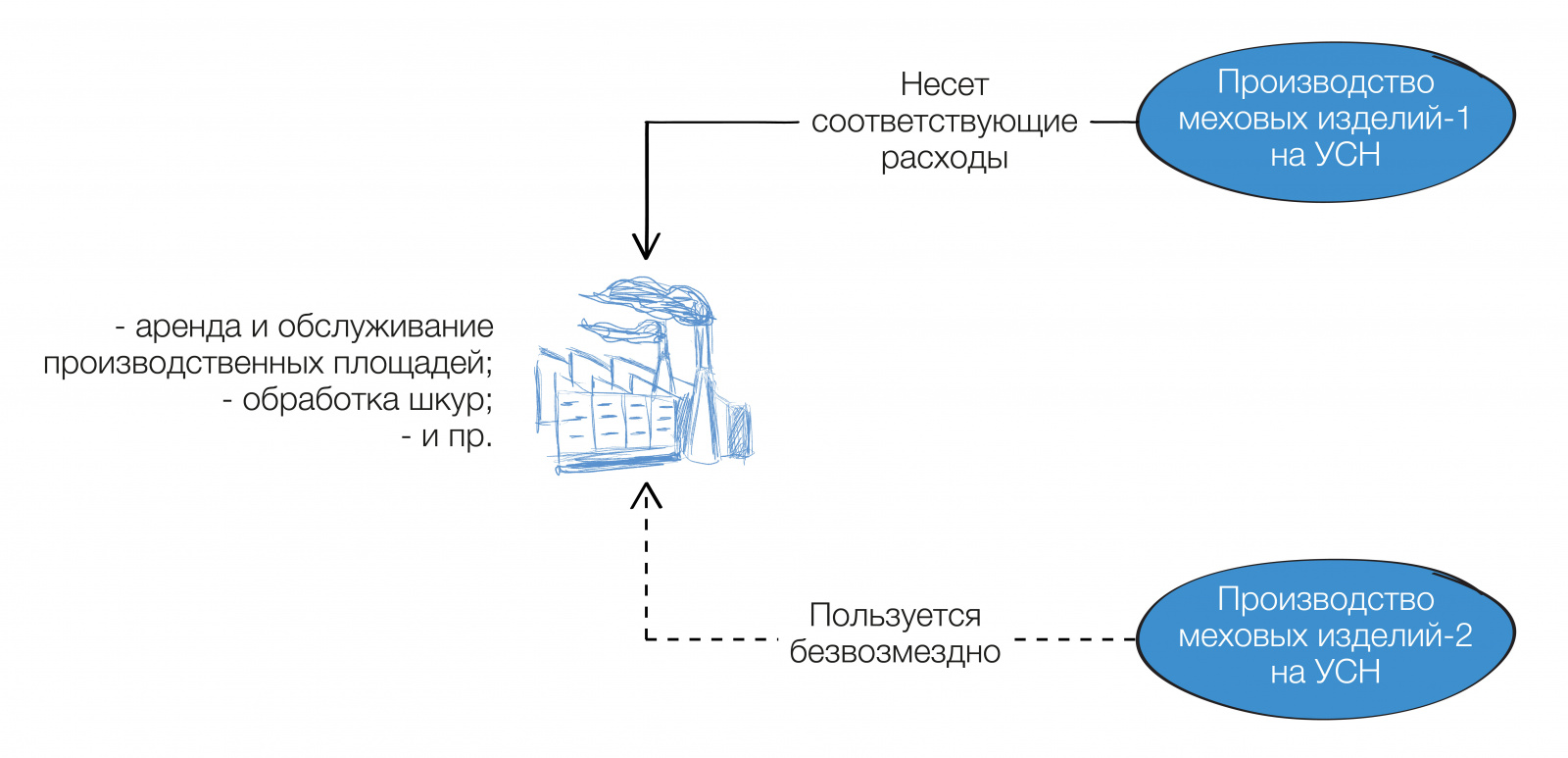

См. Рисунок 45. - (производство) В группе компаний по производству меховых изделий необходимые производственные расходы на обработку, обслуживание помещений и пр. несла только одна организация. Другие субъекты ГК пользовались благами безвозмездно. Постановление АСО от 1 ноября 2022 г. по делу №А63-13904/2021.

См. Рисунок 46. |

Рисунок 45

Рисунок 46