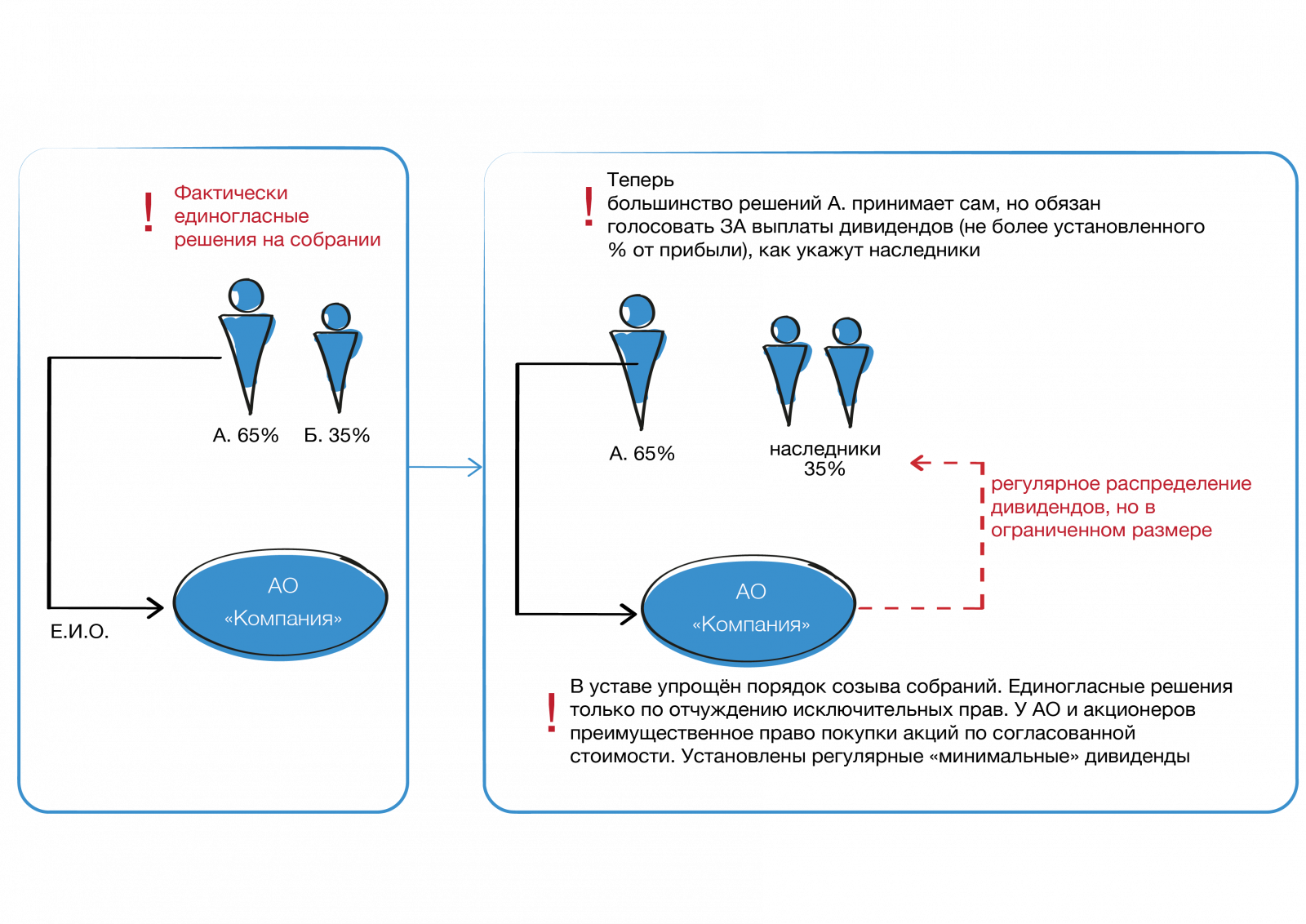

В исходной ситуации лаконичная юридическая структура: акционерное общество с двумя акционерами 35% и 65%. Мажоритарный акционер также является руководителем компании, имеет далеко идущие планы по ее развитию. Сама компания владеет основными средствами на сумму свыше 100 млн рублей.

Устав общества содержит ряд важных условий. Во-первых, установлено требование по принятию решений акционерами — 3/4 голосов, что при указанном распределении акций равно единогласному решению. Во-вторых, передача акций третьим лицам, в том числе в порядке дарения, может быть выполнена только с согласия других акционеров. Последнее условие действует еще 4 года.

В соответствии с п. 5, ст. 7 Закона «Об АО» условие устава о необходимости получить согласие на отчуждение акций не может действовать более 5 лет.

Миноритарный акционер имеет намерение выйти из операционной деятельности и передать свои акции детям. Мажоритарий в целом не против, однако не видит детей партнера в качестве активных совладельцев и согласен лишь на их пассивное участие в бизнесе. Откладывать вопрос «на потом» никто из акционеров не хочет, гарантии требуются сейчас: одному - передача детям акций, обеспечивающих регулярный доход, другому - сохранение управленческой самостоятельности. Так принято решение отрегулировать отношения акционеров здесь и сейчас, а затем передать акции детям миноритария.

Задача: отрегулировать отношения нужно таким образом, чтобы, с одной стороны, обеспечивалась достаточная управленческая свобода мажоритарного акционера. С другой стороны, дети миноритария имели бы соответствующие гарантии и регулярный доход.

В рассматриваемой ситуации руководителем является мажоритарный акционер, а значит у директора есть простое большинство. Соответственно, при корректировке устава в виде уменьшения необходимого количества голосов для принятия решений, директор получит желанную управленческую свободу. Например, сможет заключать крупные сделки до 50% от стоимости активов В соответствии с положениями абз. 2, п. 1, ст. 64 и п.2, ст. 79 Закона «Об АО» для согласования крупных сделок, сумма которых составляет от 25 до 50% от стоимости активов в обществах, в которых не создается совет директоров, одобряются простым большинством голосов акционеров или продлять свои управленческие полномочия. Так мы уходим от обязательного условия в принятии решений акционерами 3/4 голосов. Теперь по общему правилу достаточно простого большинства.

Однако, наличие сторонних акционеров и «холодные» отношения с ними все же могут повлиять на процесс принятия решений. В такой ситуации собрание придется проводить строго по букве закона, заблаговременно уведомляя акционеров и выжидая все положенные сроки. Соответственно, в дополнение к вышеназванным изменениям принято решение включить в устав максимально упрощенный порядок созыва общих собраний акционеров с минимальными сроками на уведомление, поскольку не каждый бизнес выдержит длительную паузу для принятия важного решения.

С точки зрения гарантий уходящего акционера, распределение компетенций также необходимо откорректировать. Понятие крупная сделка не охватывает весь перечень сделок, заключение которых потенциально может принести вред обществу и миноритарным акционерам.

В данном случае АО обладало критически важным для бизнеса активом: исключительными правами на технологию, отчуждение или передача в пользование которых ставило под вопрос коммерческий успех предприятия. При этом вопрос о рыночной цене таких исключительных прав неоднозначный.

В этой связи акционеры закрепили в уставе необходимость единогласного решения по вопросам отчуждения и предоставления исключительных прав, принадлежащих обществу. Также, к единогласному одобрению отнесли вопросы отчуждения важного, с точки зрения производственных процессов, оборудования.

Очевидно, что свобода в принятии решений была предоставлена не бесплатно. Уходящий акционер желал обеспечить своим преемникам некий постоянный доход, независимо от решений мажоритарного акционера относительно распределяемых дивидендов.

Акционеры договорились, что ежегодно ими распределяется не менее 25% от чистой прибыли общества. Данная договоренность закреплена в уставе компании. Таким образом, преемники получили своего рода минимальные дивиденды, обязательные к распределению.

Следующей темой для регулирования отношений стал вопрос продажи акций. Напомним, устав в данном случае содержал запрет на отчуждение третьим лицам без согласия других. Однако для акционерных обществ такой заперт может быть установлен лишь на определенный срок. При этом мажоритарный акционер настаивал на обеспечении стабильности во владении акциями.

Компромиссным решением стало включение в устав АО положений о преимущественном праве выкупа акций по определенной стоимости. Право получили как акционеры, так и само общество, что, по сути, предоставило акционерам возможность выйти из Общества, по аналогии с выходом из ООО. К такому решению акционеры пришли ввиду стойкого убеждения, что перспектива включения в общество сторонних лиц для бизнеса хуже, нежели изъятие части оборотных средств.

Ключевым вопросом стал порядок определения выкупной стоимости. Очевидно, что потенциальным продавцом акций в данной ситуации были дети уходящего акционера, соответственно они бы отстаивали высокую цену отчуждения. Мажоритарный акционер, в свою очередь, не лоббировал выкуп за бесценок, однако хотел видеть некую адекватную стоимость. В итоге партнеры пошли по пути оценки акций доходным методом. Выкупная цена была привязана к показателям чистой прибыли предприятия за несколько предшествующих продаже периодов, пропорционально количеству предлагаемых к покупке акций. При этом на выплату денежных средств за акции предоставлялась рассрочка.

Регулирование партнерских отношений — это всегда поиск компромисса и комбинаторики решений. Прекрасно, когда собственники успевают его найти. В противном случае цену корпоративного конфликта оплачивает бизнес и часто цена может быть слишком высокой, а значит проиграют все.