Защита активов бизнеса - это еще одна задача в рамках структурирования бизнеса (группы компаний). Риск недружественного поглощения, обращения взыскания на имущество существует всегда. Причем, чем прибыльней и успешней бизнес - тем более реальным и становятся угрозы. Поэтому принятие мер, направленных на обеспечение максимальной защиты активов, да и всего бизнеса в целом, является одной из первоочередных целей построения группы компаний. «Хранитель активов» призван в этом помочь.

Как правило, для обеспечения целостности имущественного комплекса и его сохранности имущество передается специальному субъекту — «Хранителю активов», на которого возлагаются обязанности по обеспечению сохранности имущества и содержания его в пригодном для эксплуатации состоянии. «Хранитель активов» также заключает от своего имени договоры на приобретение коммунальных услуг, электроэнергии и другие «эксплуатационные» договоры.

Отсутствие рискованных операций делает практически невозможным предъявление претензий к «Хранителю активов» и, как следствие, защищает принадлежащие ему активы. Рисковым остается лишь «мостик собственника» - когда претензии к какой-либо компании через ее владельца могут «перебраться» (через последовательное взыскание) на другие компании, принадлежащие тому же собственнику.

При создании «Хранителя активов» необходимо решить три основных вопроса:

Выбор субъекта-собственника;

Выбор режима налогообложения;

Выбор способа пользования имуществом.

«Хранителем активов», то есть тем субъектом, который будет обладать на праве собственности имуществом, может стать физическое или юридическое лицо, а также группа лиц (как физических, так и юридических). Каждый из этих вариантов имеет свои положительные и отрицательные моменты.

Так, владение всем имуществом физическим лицом в статусе ИП, без сомнения, наиболее удобно с точки зрения контроля за его использованием. Также это дает возможность использовать поступившие денежные средства с минимальными налоговыми последствиями, в отличие от юридического лица. Так, если имуществом владеет юридическое лицо, для изъятия средств от аренды необходимо выплатить дивиденды учредителю, что влечёт обязанность начисления и уплаты НДФЛ в размере 13 (15)%.

Если Вы захотите продать имущество, являясь ИП-«хранителем активов», то единственным способом сделать это будет сделка купли-продажи с уплатой налога с доходов от продажной стоимости имущества в соответствии с применяемой системой налогообложенияСм. Письмо Минфин России от 8 февраля 2019 г. № 03-04-05/7685, а также НДС (если стоимость продажи превысит лимит по УСН).

На ИП, уплачивающих НДФЛ, а значит и НДС, распространена льгота, освобождающая доход от продажи транспортных средств и жилья, срок владения которыми превышает 3 или 5 лет Подробнее в ст.217.1 НК РФ, от уплаты НДФЛ Подп.17.1 ст.217 НК РФ.

Эти правила будут актуальны для ИП, применяющих ОСН, предполагающую оплата НДЛФ и НДС. ИП на «упрощенке» не смогут воспользоваться вычетами, предусмотренными для НДФЛ, в отношении имущества, используемого ими в предпринимательской деятельности, независимо от срока владения См. Письмо Минфин России от 8 февраля 2019 г. № 03-04-05/7685, независимо от срока владения. При продаже любой недвижимости с продажной стоимости необходимо заплатить УСН.

Нередки случаи, когда владелец бизнеса оформляет имущество на супруга, детей, родителей, друзей... Мотивы этого бывают разные, но всегда необходимо учитывать, что уровень контроля и управления имуществом в этом случае существенно снижается, а имущество может стать разменной монетой в личном конфликте собственника бизнеса и владельца имущества.

Не стоит забывать и о специфике наследования. В отличие от доли в ООО, в отношении которой возможны разные сценарии перехода по наследству, имущество предпринимателя всегда переходит к его наследникам по закону или по завещанию.

Нередко после смерти владельца бизнеса имущество переходит к лицам, не заинтересованным в продолжении «дела», наследники не могут договориться между собой о порядке использования имущества. Как следствие, дальнейшее его использование в операционной деятельности становится невозможным, что зачастую приводит к гибели бизнеса.

Дополнительную «ложку дёгтя» добавляет особенность российского наследственного права предусматривающая для некоторых категорий наследников обязательную долю на в наследстве, независимо от волеизъявления наследодателя. Так, например, нетрудоспособные супруг и родители, а также нетрудоспособные иждивенцы наследодателя наследуют независимо от содержания завещания не менее половины доли, которая причиталась бы каждому из них при наследовании по закону ст. 1149 ГК РФ.

Физическое лицо (в том числе в случае его регистрации в качестве индивидуального предпринимателя) отвечает по своим долгам всем принадлежащим ему имуществом.

Это правило работает в две стороны: как по обязательствам предпринимателя взыскание может быть обращено на «личное» имущество, так и наоборот. По «личным» обязательствам (в связи с причинением вреда жизни и здоровью, например) физическое лиц, имеющее статус ИП, также отвечает всем имуществом, включая имущество, используемое в предпринимательской деятельности.

Ситуация, когда «Хранителем активов» является юридическое лицо, позволяет использовать различные инструменты, направленные на обеспечение конфиденциальности личности реального владельца имущества. Это, в частности, различные модели неочевидного владения.

Компания «Хранитель активов» не отвечает по долгам своих учредителей, что препятствует прямому обращению взыскания на её имущество. Вместе с тем, взыскание может быть обращено на долю в других организациях, т.е. в конечном итоге на имущество этой организации («Хранителя активов») пропорционально размеру доли в уставном капитале. Тем не менее, выигранное время позволит урегулировать претензии (оспорить, заключить мировое соглашение с рассрочкой и т.п.) или заработать средства на удовлетворение таких претензий, не доводя до банкротства физического лица Основателя бизнеса.

Главный плюс ИП в качестве «Хранителя активов» — обеспечение источника официальных доходов без необходимости уплаты «налогов с дивидендов».

При этом перечислим специфичные аспекты налогообложения при владении и сдаче в аренду активов, характерные именно для ИП:

При систематическом (регулярном) получении доходов от сдачи в аренду имущества, принадлежащего физическому лицу, это физическое лицо обязано зарегистрироваться в качестве ИП.

Если физическое лицо регулярно получает доход от аренды, но не зарегистрировано в статусе ИП, налоги будут доначислены по общей системе налогообложения (НДФЛ + НДС). Довод о том, что ставка НДФЛ выше, чем ставка УСН, не работает: помимо НДФЛ при работе по ОСН необходимо начислить НДС 20 %.

Налоговый кодекс РФ разделяет правила налогообложения по НДФЛ и упрощенному режиму налогообложения применительно к недвижимости, принадлежащей физическому лицу, но используемому в предпринимательской деятельности.

Так, ИП на УСН не может воспользоваться освобождением от налогообложения в связи с владением недвижимостью более 5 лет Письмо Минфина России от 8 февраля 2019 г. № 03-04-05/7685 .

ИП Отец подарил ИП Сыну 2 нежилых помещения, которые до этого сдавал в аренду. После смены собственника в использовании имущества изменений не произошло. Отец и сын полагали, что дарение не облагается налогом, так как они являются близкими родственниками. Налоговые органы и суды посчитали по-другому: поскольку имущество используется в предпринимательской деятельности, правила НДФЛ неприменимы Постановление Арбитражного суда Волго-Вятского округа от 11 июня 2020 г. по делу № А79-6219/2019.

При принятии решения о режиме налогообложения необходимо учитывать не только текущую налоговую нагрузку, но и перспективные планы по приобретению новых активов, кто будет пользоваться (арендовать) имущество.

Популярна модель, при которой «Хранитель активов» применяет упрощенную систему налогообложения с объектом «доходы» и уплачивает со всей суммы полученного дохода 6% налога. Это означает понятный механизм исчисления налога, отсутствие НДС у «Хранителя» и минимальное количество отчетных документов.

Однако, если в перспективных планах приобретение офисных или производственных помещений, нового оборудования (в том числе по лизинговым схемам), целесообразно рассмотреть вопрос о применении упрощенной системы налогообложения с объектом «доходы минус расходы». Тем более что в настоящее время во многих субъектах установлена пониженная ставка для этого режима налогообложения.

Кроме УСН, закон предусматривает возможность применения других специальных налоговых режимов. Так арендодатель-ИП вправе приобрести патент по виду деятельности «сдача в аренду нежилых помещений». Суть патента в том, что ИП заплатит фиксированную сумму налога в виде стоимости патента. Стоимость зависимости от размеры потенциально возможного годового дохода (ПВГД), установленного законом субъекта РФ и ставки налога (общая ставка = 6%).

ФНС России разместила на своём сайте сервис для расчёта патента. С его помощью можно прикинуть налоговые обязательства и принять решение что выгодней — патент или УСН.

Важно, что применение любого спец режима имеет ограничения. Например, по УСН, если стоимость имущества превышает 150 млн руб., налогоплательщик обязан применять общую систему налогообложения.

При планировании активных инвестиций, строительства и/или реконструкции, лизинговых сделок, целесообразно рассмотреть Общий режим налогообложения. Несмотря на «минус» в виде повышенной ставке налогообложения прибыли, только в этом случае возможно получение налогового вычета по НДС с потраченных на приобретение имущества сумм. ИП-собственники в случае применения общей системы налогообложения будут уплачивать налог с доходов по ставке 13%.

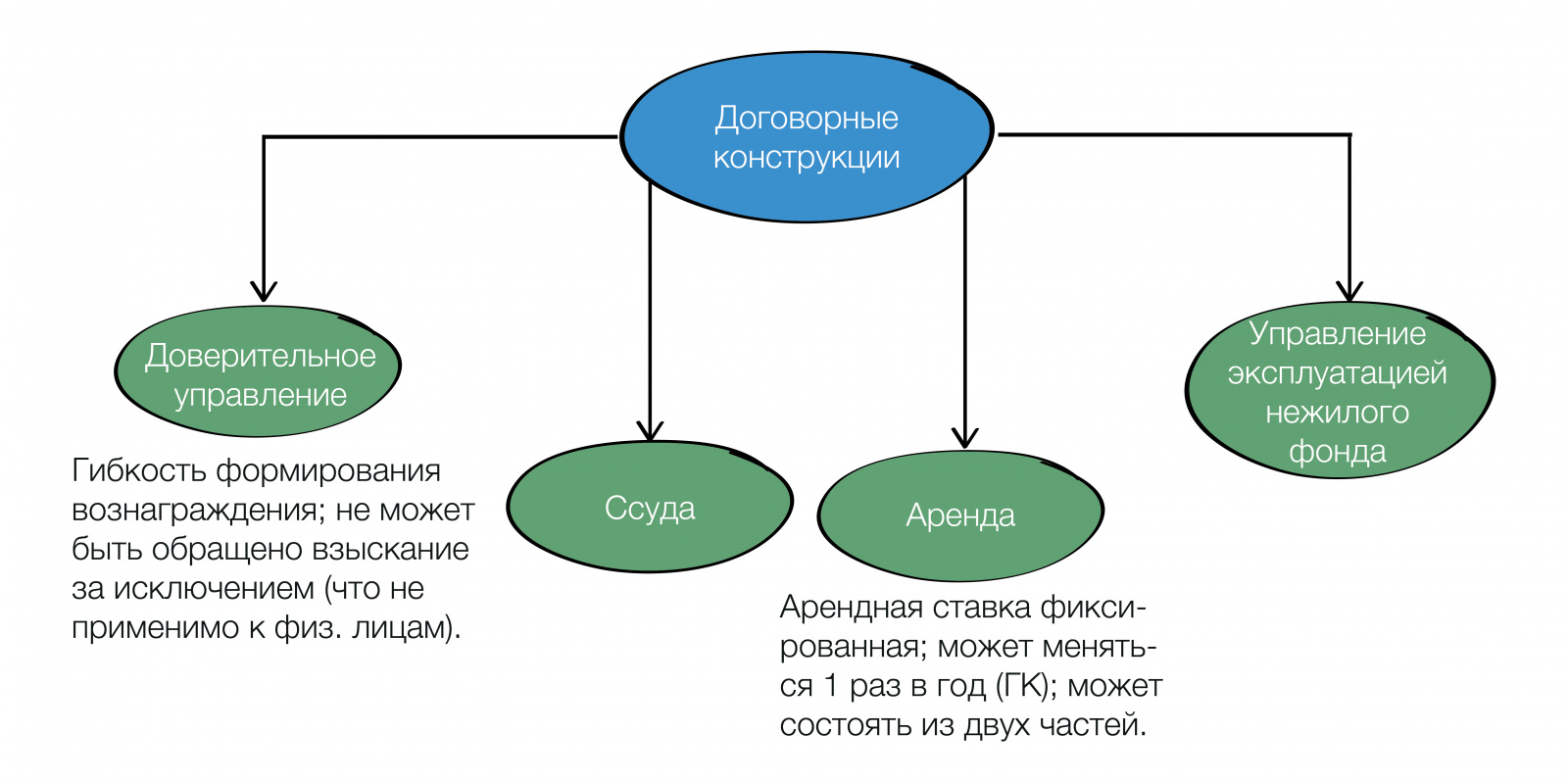

Помимо непосредственно создания специального субъекта «Хранитель активов» и наделения его имуществом, необходимо включение его в общую структуру Группы компаний с помощью различных договорных конструкций.

Договор аренды, безусловно, является наиболее распространенной формой передачи имущества в пользование и владение третьему лицу. При этом Гражданский кодекс РФ предусматривает достаточно гибкое распределение прав и обязанностей сторон, что позволяет индивидуализировать договор в части обязанностей и распределения затрат на текущий и капитальный ремонт, размера и порядка выплаты арендной платы. Особое значение имеют вопросы погашения задолженности до фактического выезда из помещения, возможности удержания имущества в счет погашения долга, а также отделимых и/или неотделимых улучшений и выплаты компенсаций за них.

Арендная плата должна соответствовать рыночному уровню и выплачиваться своевременно.

Арендная плата может изменяться по соглашению сторон, но не чаще одного раза в год. Единственное послабление в этом отношении сделал Высший Арбитражный Суд РФ, согласно позиции которого арендная плата может включать в себя постоянную и переменную части, переменная часть может корректироваться в зависимости от колебаний размера коммунальных платежей в течение года.

Помимо договора аренды, используются альтернативные договорные конструкции, опосредующие использование имущества, например:

Ни один из описанных способов оформления отношений по использованию имущества не является универсальным, имеет свои положительные и отрицательные стороны, в связи с чем в каждом случае вопрос о применении того или иного инструмента должен решаться сугубо индивидуально.

В соответствии с договором доверительного управления имуществом имущество (предприятия, имущественные комплексы, иная недвижимость и даже акции) передаются доверительному управляющему, который осуществляет в отношении этого имущества все полномочия собственника. Вступая в отношения с третьими лицами, доверительный управляющий обязан сообщить о своем статусе и объеме полномочий. В качестве доверительного управляющего может выступать коммерческая организация или индивидуальный предприниматель.

Один доверительный управляющий может выступать от имени нескольких сособственников имущества, что помогает избежать указания множественности лиц на одной из сторон сделки при заключении договора об использовании имущества с третьими лицами.

За свою деятельность доверительный управляющий получает вознаграждение, предусмотренное договором. Выгодоприобретателем, то есть лицом, получающим прибыль от использования имущества, является собственник имущества.

Широкому применению договора доверительного управления имуществом на практике препятствует ряд минусов. И самый главный из них связан с необходимостью уплаты НДС доверительным управляющим с доходов от использования имущества, полученного в доверительное управление. Это в равной степени относится к случаям применения и доверительным управляющим, и учредителем управления УСН, а также к случаям, когда учредителем управления является физическое лицо, поскольку п.2 ст.346.11 НК РФ предусмотрено, что «упрощенцы» являются плательщиками НДС, уплачиваемого в соответствии со статьей 174.1 НК РФ, которой, в свою очередь, предусмотрено, что при совершении операций в соответствии с договором доверительного управления имуществом на доверительного управляющего возлагаются обязанности налогоплательщика НДС.

Участники договора доверительного управления, применяющие УСН, обязаны выбрать объект налогообложения «доходы, уменьшенные на величину расходов» п.3 ст.346.14 НК РФ.

Передача в доверительное управление имущества, являющегося предметом залога, не лишает залогодержателя права обратить взыскание на это имущество, связи с чем оградить его от принудительной реализации в случае просрочки по кредитам или иным обязательствам не получится.

Учитывая, что передача недвижимого имущества в доверительное управление подлежит обязательной государственной регистрации, оформить договор «задним» числом не получится.

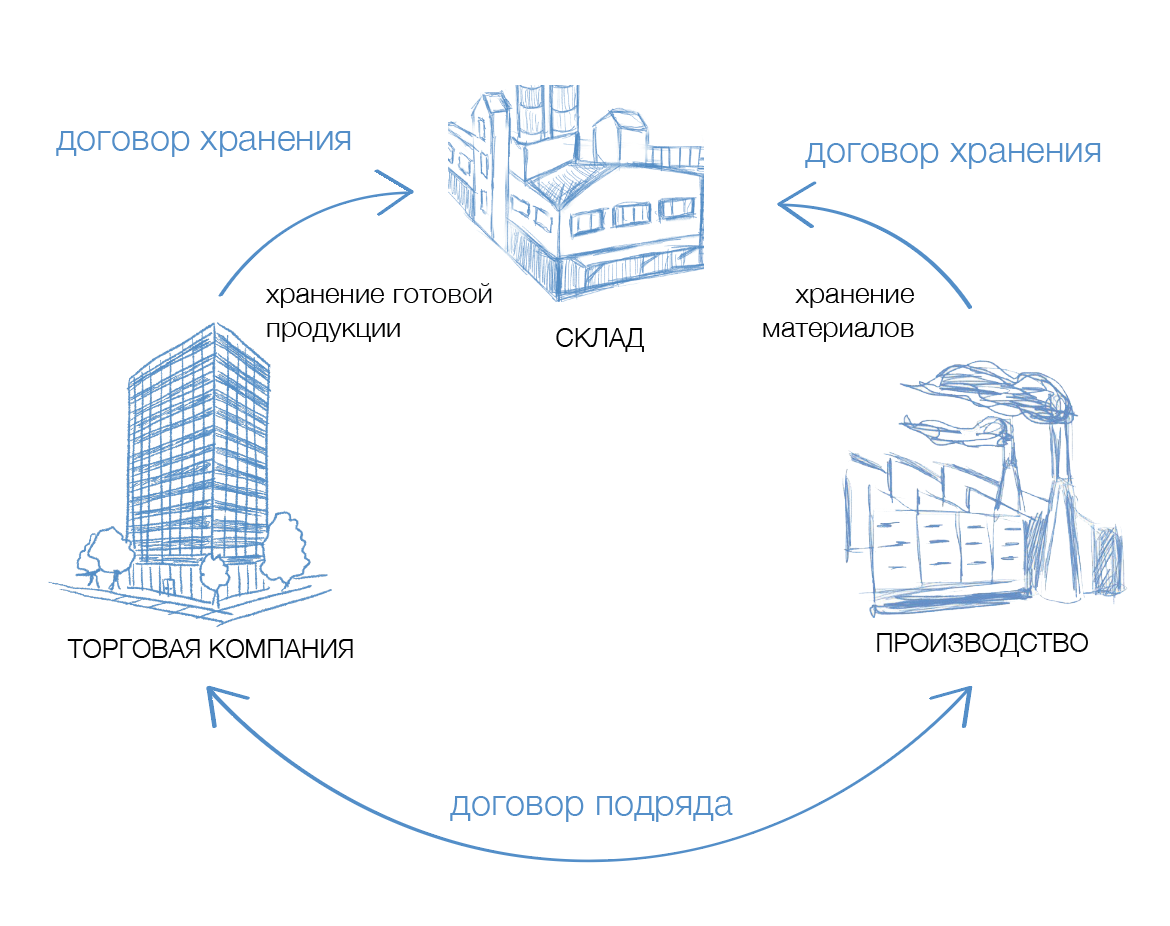

Еще один распространенный в использовании инструмент, наряду с договором аренды, - это договор хранения. Его заключение может быть полезно, когда в собственности компании «Хранитель активов» есть складские помещения.

Суть договора сводится к тому, что компания, владеющая складом («Хранитель активов»), заключает договор хранения с торговой компанией и осуществляет прием товара на хранение и его возврат с хранения, в том числе посредством отгрузки товара в адрес конечных покупателей.

Внимательно нужно отнестись к ситуации, когда число клиентов компании-хранителя превысит 1 (что чаще всего и бывает на практике), причем товарный ассортимент будет полностью или частично пересекаться.

Это может произойти в случае, если в группу компаний входят, в числе прочего, компания-оптовый продавец товаров хозяйственного назначения и компания-розничный продавец, приобретающая товар для последующей реализации у оптового продавца. При этом розничные продажи осуществляются, в том числе, и посредством передачи товара со склада конечному потребителю.

В этом случае возможно заключить договор хранения как с оптовой, так и с розничной компанией.

Необходимо обособить в рамках одного склада однородный товар, принадлежащий разным собственникам: организовать раздельный складской учет, нанести ярлыки, идентифицирующие собственника, не допускать смешивания товаров оптового продавца с товарами розничного продавца.

Кроме того, нельзя забывать и о чисто коммерческой составляющей: создание товарного запаса для розничного продавца может негативно отразиться на деятельности компании-оптовика, которая будет лишена возможности удовлетворить запросы сторонних оптовых покупателей в силу отсутствия необходимого количества того или иного товара, тогда как в это же время розничный продавец будет располагать таким товаром, хранящимся тут же, на складе.

При таких обстоятельствах в некоторых случаях целесообразно заключение договора хранения только с компанией-оптовиком; компания-розничный продавец будет получать товар в собственность в момент непосредственной отгрузки.

Тем не менее, в некоторых случаях может потребоваться обособление на складе отдельных помещений. Например, в случае, если отношения между предприятиями построены на различного рода «подрядных» или «давальческих» условиях, когда каждая компания имеет запасы, будь то сырье или комплектующие для ремонта оборудования.

В качестве примера создания таких условий рассмотрим следующую модель взаимоотношений:

На складе в данном случае будет храниться одновременно товар, принадлежащий Торговой компании (готовая продукция), а также товар, собственником которого является компания «Производство» (сырье, материалы, различные полуфабрикаты и т.п.).

Стоимость услуг хранения в помещениях определенного типа до определенной степени варьируется, но в целом известна в отношении складских помещений определенной категории.

Комплексный договор на оказание услуг склада, заключаемый между компанией-оптовым продавцом и собственником (доверительным управляющим) склада, позволяет одним выстрелом убить нескольких зайцев.

Как известно, российское гражданское законодательство позволяет заключать договоры, как предусмотренные, так и не предусмотренные Гражданским кодексом РФ. Главное, чтобы договоры, не предусмотренные ГК РФ, ему не противоречили.

Комплексность договора на оказание услуг склада проявляется в том, что он содержит в себе элементы различных договорных конструкций, в зависимости от потребностей оптового продавца: это могут быть и положения, касающиеся организации и порядка хранения товара, и нормы, регулирующие логистическую составляющую взаимоотношений сторон: комплектование заявок, распределение грузов по автомобилям, погрузо-разгрузочные работы как по прибытии товара на склад, так и при его передаче покупателям (компании-перевозчику), составление маршрутов следования для оптимизации процесса доставки. Кроме того, на владельца склада как на исполнителя по договору оказания услуг склада могут быть возложены обязанности по организации складского учета и учета движения товара, в том числе средствами автоматизации деятельности, и иные «нестандартные» обязанности.

Размер вознаграждения по такому договору устанпвливается в зависимости от конкретной ситуации и количества обязанностей Исполнителя (склада).

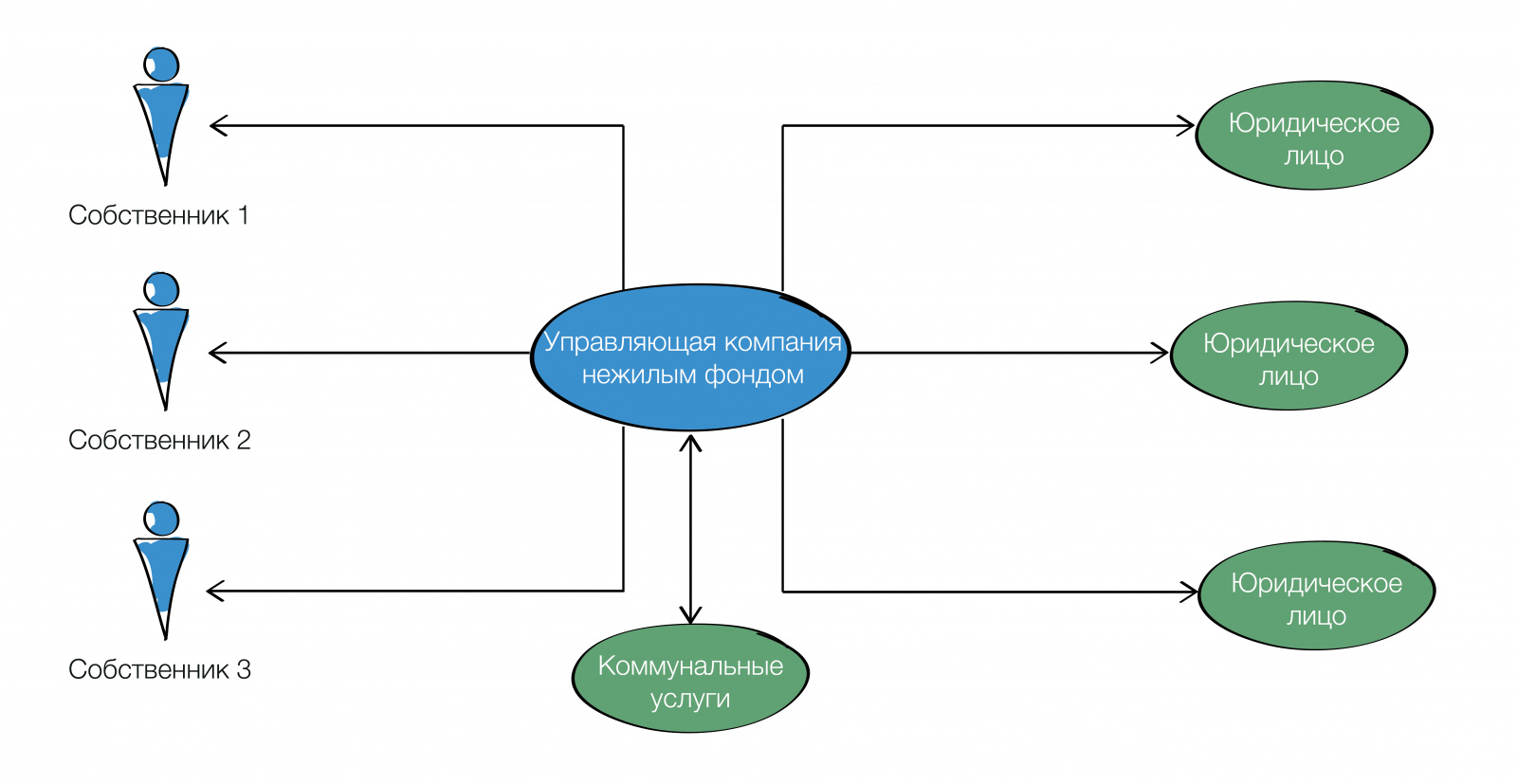

Еще один комплексный договор, который может быть использован для всестороннего регулирования отношений по использованию имущества, - договор на управление и эксплуатацию здания.

Его использование может стать целесообразным в случае, если собственниками имущества являются несколько юридических и/или физических лиц, а также для оптимального распределения бремени эксплуатационных платежей и уплачиваемых налогов.

Собственники получают очищенный доход, а Управляющая компания нежилым фондом несет все основные затраты по содержанию имущества и поддержанию его в надлежащем состоянии.

Включение эксплуатационной организации целесообразно и в случае множественности собственников, которые передают ей функции по управлению имуществом. Этим обеспечивается единство собственников для контрагентов - от их имени выступает одна компания, что облегчает процесс согласования условий договоров. Также этот вариант используется, когда собственники, инвестировав в объекты недвижимости, не намереваются самостоятельно эксплуатировать их и рассматривают лишь как объект кратковременного вложения денежных средств.