Вы читаете Гид по оценке рисков и альтернативам внутренним займам.

Авторизируйтесь в личном кабинете, чтобы скачать полную версию Гида в удобном PDF формате.

Вклад в имущество без увеличения уставного капитала - еще один (точнее сразу два) мощный инструмент организации денежных перетоков и консолидации финансов в группе компаний. Особенно если речь идет о долгосрочных вложениях.

Что требуется: участие в уставном капитале получающей/передающей стороны.

Предполагает безвозмездную передачу участником (акционером) своей компании неких благ (денежные средства, доли (акции) в других юридических лицах, недвижимое имущество и т.п.). При этом уставный капитал не увеличивается, номинальный размер долей участников не меняется, вносить изменения в ЕГРЮЛ не надо.

Гражданско-правовыми основаниями вкладов в имущество являются статья 66.1 ГК РФ, ст. 27 Закона «Об ООО», ст. 32.2 Закона «Об АО».

Во-первых, в качестве вклада может быть имущество и имущественные права. Наличные деньги относятся к имуществу, безналичные деньги - к имущественным правам.ст. 128 ГК РФ

Во-вторых, нельзя в течение одного года со дня получения имущества, имущественных прав (за исключением денежных средств) передавать их третьим лицам.

Иными словами, на пользование имуществом наложены существенные ограничения: нельзя его продать, сдать в аренду или иным образом распорядиться полученным имуществом, а также уступить имущественное право. Логика законодателя понятна - освобождается от налогообложения своего рода помощь участника своей компании, ведь он передал имущество (имущественное право) для использования ею самой, а не для сдачи в аренду или переуступки.

Несомненная «фишка» этого безналогового основания - это возможность с 2020 года сделать вклад в имущество не только от непосредственного участника, но и от лица, имеющего косвенную долю участия через промежуточную компанию. Чтобы вклад освобождался от налогообложения, доля косвенного участия также должна быть не менее 50 %.

Чтобы посчитать долю косвенного участия, необходимо умножить доли прямого участия в каждой организации по цепочке владения. Например:

«Дочерний подарок»

Налоговый кодекс позволяет без налогов передавать имущество не только от «мамы» или «бабушки», но и в обратном направлении - от «дочки» к компании-«маме» или к компании-«бабушке». Освобождение предоставляется по подп.11 п.1 ст.251 НК при соблюдении важного условия - прямая и/или косвенная доля материнской компании в уставном капитале «дочки» не менее 50 %.

не выдержан срок владения 365 дней;

помимо мажоритарного участника с долей 50% и более есть миноритарии,

Следует отличать «дочерний подарок» (мы сами придумали такое наименование, его нет в Гражданском кодексе) от договора дарения, которое между коммерческими организациями запрещеност. 575 ГК РФ. Дарение - это договор, двустороння сделка, от от заключения которого одаряемый легко может отказаться (у вас есть фломастер и вы его дарите другу...а друг в ответ: «пошел ты знаешь куда, со своим фломастером»). «Дочерний подарок» - это корпоративные отношения. В отличие от наших с вами детей, дочерняя компания не может отказаться от исполнения воли материнской.

Для дотошных:

«Экономические отношения между основным и дочерним обществами могут предполагать не только вложения основного общества в имущество дочернего на стадии его учреждения, но и на любой стадии его деятельности. Кроме того, экономическая целесообразность в отношениях дочернего и основного обществ может вызывать необходимость и обратной передачи имущества. При этом отсутствие прямого встречного предоставления является особенностью взаимоотношений основного и дочернего обществ, представляющих собой с экономической точки зрения единый хозяйствующий субъект». Постановление Президиума Высшего Арбитражного Суда РФ от 04.12.2012 № 8989/12

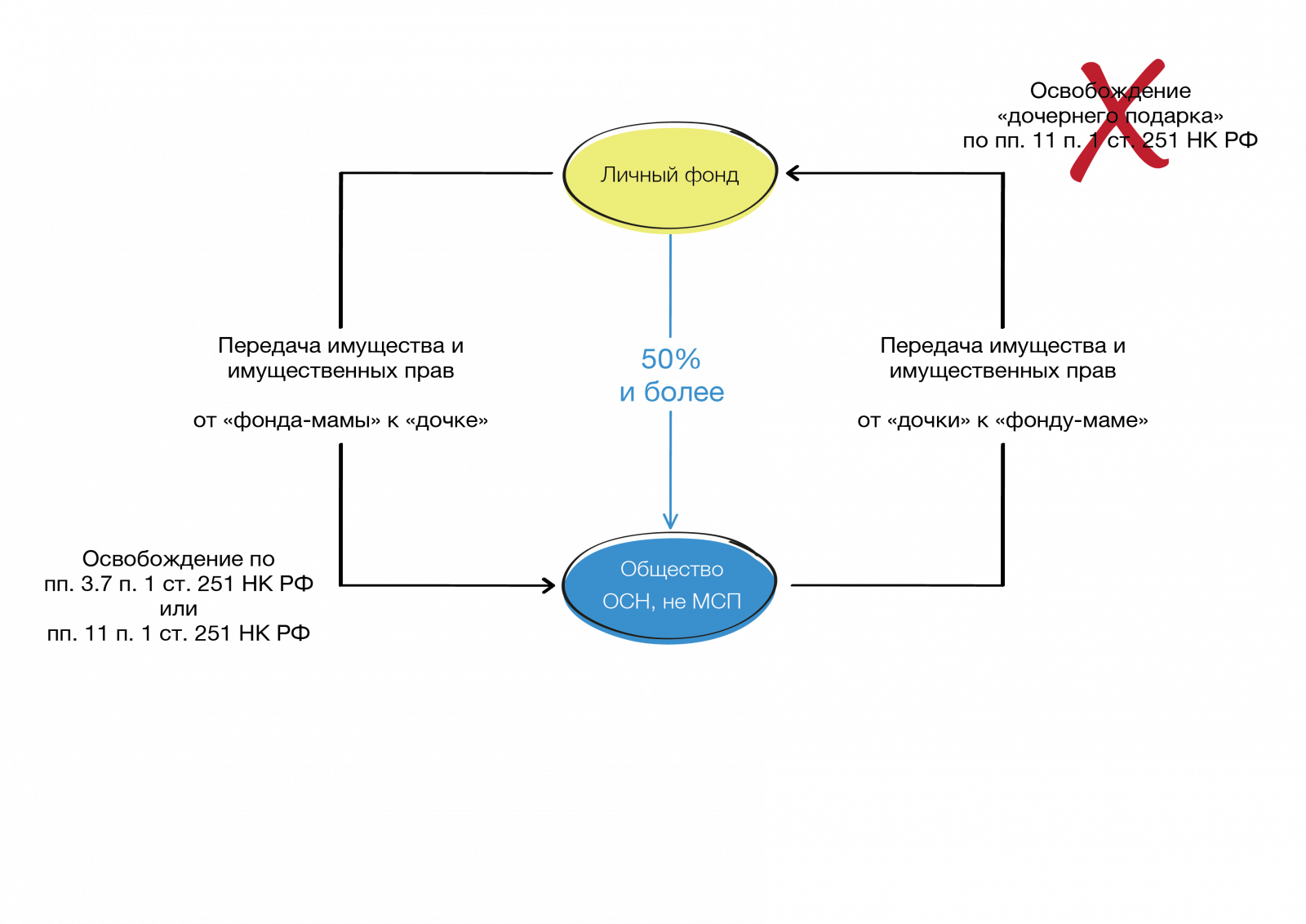

Освобождение «дочернего подарка» от налогов не применяется к Личным фондам.

Фонд-мама может без налогов передать имущество своим дочерним организациям по подп. 11 п. 1 ст. 251 НК РФ при соблюдении перечисленных выше условий. А передача в обратном направлении будет облагаться налогом.

В законе прямо прописано, что освобождение не применяется к «дочерним подарка» в пользу Личных фондов. «…Положения настоящего абзаца [абз. 3 пп. 11 п. 1 ст. 251 НК РФ] не применяются к получающему имущество, имущественные права личному фонду…» ) .

При этом, Фонд-мама может передать имущество своим дочерним организациям путем внесения вклада в имущество. по пп. 11 п. 1 ст. 251 НК РФ или по пп. 3.7. п. 1 ст. 251 НК РФ

Пп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Для дотошных:

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы: <...>

3.7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

! Пп.3.7 п.1 ст.251 НК РФ имеет лаконичное содержание, отсылая к гражданскому законодательству - можно передать все, что разрешает ГК РФ и специальные законы. Главное - предусмотреть это в индивидуальном уставе компании. Постановление Арбитражного суда Северо-Кавказского округа от 07.07.2020 по делу № А63-16832/2019

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении - от «дочки» в пользу материнской компании - невозможна.

Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

В случае, если вклад в имущество осуществляется организацией на ОСН или «упрощенцем», который является плательщиком НДС с выручкой более 60 млн.руб. ст. 143, п. 1 ст. 145 НК РФ в ред. Федерального закона от 12 июля 2024 года № 176-ФЗ передается имущество, то «мама» должна заплатить НДС.

С какой суммы - с остаточной или рыночной стоимости ? - Вопрос неоднозначный.

Актуальная позиция Минфина - «маме» нужно заплатить НДС с рыночной стоимости передаваемого имущества. Письмо Минфина от 8 декабря 2023 г. № 03-07-11/118754, от 29 февраля 2024 г. № 03-07-11/17900

Позиция Минфина небесспорна. Суды считают иначе - нужно восстановить НДС с остаточной стоимости имущества. Постановление Одиннадцатого арбитражного апелляционного суда от 28 октября 2024 г. № 11АП-14919/24 по делу № А65-19667/2024

Позиция суда нам ближе, но и мнение Минфина нельзя игнорировать.

Восстановленный налог на добавленную стоимость можно включить в расходы. А принимающая сторона не сможет принять НДС к вычету, поскольку не уплачивала деньги за это имущество (помним, что вклад в имущество является разновидностью безвозмездной передачи).

Учитывая ворох проблемных вопросов, считаем, что вклад в имущество больше подходит для передачи денежных средств.

Вклад в имущество, сделанный участником - физическим лицом, является безвозвратным: его нельзя, в отличие от займа, потребовать обратно. Своего рода возврат сделанных инвестиций возможен только в форме дивидендов. Также как по инвестициям в форме вклада в уставный капитал.

Однако, в отличие от вкладов в уставный капитал, сумма сделанных вкладов в имущество не пойдет в зачет затрат участника - физического лица на приобретение доли (акций) при последующей продаже доли (акций), выходе или ликвидации компании.

Для участников - организаций действует другой порядок - сумма вкладов в виде денежных средств уменьшает полученный доход:

при выходе или ликвидации организацииабз.2 подп.1 ст.250 НК РФ, п.2 ст.277 НК РФ

при реализации долей в ООО; подп.2.1 п.1 ст.268 НК РФ

при реализации акций.п.3 ст.280 НК РФ

Кроме того, участники - организации могут вернуть без налога на прибыль сумму, равнозначную ранее сделанному вкладу в имущество хозяйственного общества или товарищества (ООО, АО, полное товарищество). п.п.11.1 п.1 ст.251 НК РФ

Обязательные требования:

Вклад должен быть сделан и возвращен исключительно в денежной форме. Если первоначальные вклады в имущество Общества были осуществлены не деньгами, а иным имуществом (зданиями, земельными участками, оборудованием, долями (акциями) в уставном капитале Общества), то возвратить данные активы обратно внесшему их участнику без уплаты налога на основании положения пп. 11.1 п. 1 ст. 251 НК РФ не получится. Возврат вклада также должен быть осуществлен в денежной форме. Это исключает ситуации возможных злоупотреблений, связанных с несоразмерностью первоначального вклада и способа его безналогового возврата.

Освобождение от налогообложения действует в пределах ранее сделанного вклада. Сумма, в пределах которой действует освобождение по под.11.1 п.1 ст.251 НК РФ, ограниченна величиной ранее сделанного вклада. В связи с этим участнику важно хранить документы, которые бы подтверждали сумму сделанных ими вкладов. Это и решения (протоколы) общего собрания участников, и платежные поручения о перечислении денежных средств.

Не имеет значения, когда был сделан вклад. Безналоговый возврат возможен после 01.01.2019. Норма об освобождении от налогообложения возврата ранее сделанных вкладов в имущество вступила в силу с «01» января 2019 года. И распространяется она в отношении всех «старых» вкладов в имущество. Главное требование - их денежная форма. Письмо Департамента налоговой и таможенной политики Минфина России от 14.02.2019 г. N 03-03-06/1/9345

Льгота распространяется и на правопреемников - как организации-участника, так и дочернего общества. Так, если дочерняя компания, получившая вклад в имущество, была присоединена к другому обществу, то это другое общество также сможет вернуть участнику денежные средства.

Все остальные условия действуют и в отношении правопреемников - наличие подтверждающих документов и денежная форма первоначального вклада.

Решение о возврате ранее сделанных вкладов в имущество принимает общее собрание участников дочерней организации.

Для удобства мы составили сравнительную таблицу, которая позволит выбрать между двумя видами вкладов в имущество и займом для оформления возвратного финансирования.

| Критерии | Заём | Безвозмездная передача имущества по подп. 11. п. 1 ст 251 НК РФ | Вклад в имущество (подп.3.7 п.1 ст.251 НК РФ) |

| Кто может получить финансирование | Любая организация / ИП | Только организация, в которой есть уставный/ складочный капитал (АО, ООО, хозяйственное товарищество/ партнерство) | Только хозяйственные общества и товарищества (ООО, АО, Полное товарищество) |

| Кто может предоставить финансирование |

Любое лицо:

|

Прямой или косвенный участник/акционер, доля которого составляет не менее 50 %. Возможна и обратная передача - от«дочки» или «внучки», при условии, что прямая / косвенная доля получающей стороны не менее 50 % . Обратная передача в пользу личного фонда облагается налогом (не подпадает под льготу). |

Только участник общества. Величина доли значения не имеет. В уставе рекомендуем закрепить возможность делать вклады непропорционально долям в уставном капитале |

| Что передается | Только денежные средства (наличные относятся к имуществу, безналичные - к имущественным правам) | Имущество, имущественные права | Имущество, имущественные права, неимущественные права |

| Плата за финансирование | Начисляются и выплачиваются проценты по рыночной ставке за пользование заемными средствами | Проценты за пользование денежными средствами не начисляются. | |

| Налоговые последствия при предоставлении финансирования | Сумма займа не учитывается в расходах у займодавца и в доходах у заемщика. Проценты по займу облагаются налогом у получателя, учитываются в расходах - у плательщика (заемщика) | Вклад в имущество также не учитывается в расходах у участника и в доходах у получателя | |

| Особенности отражения в бух.отчетности |

У заемщика формируется кредиторская задолженность, что иногда отрицательно оценивается банками при анализе финансового состояния для выдачи кредита. У займодавца - финансовые вложения |

У дочерней организации образуются «прочие доходы» и увеличивается показатель нераспределенной прибыли, что положительно сказывается при оценке фин.состояния | |

| Налоговые риски | Оспаривание заемного характера отношений, если фактические отношения сторон не соответствуют рыночным (не выплачиваются проценты, пролонгация займа) | Если право вносить вклады в имущество предусмотрено уставом, решение участников (акционеров) оформлено корректно, то налоговые риски отсутствуют | |

| Возможность возврата | Возвратность займа - это его ключевая характеристика. Возврат займа не образует дохода у займодавца и расходов и заемщика. Возврату подлежит сумма займа и проценты | Возможность безналогового возврата вклада в имущество в денежной форме в пределах ранее сделанных вкладов предусмотрена под.11.1 п.1 ст.251 НК РФ | |

Вклад в имущество является оперативным способом безналоговой передачи денежных средств и иного имущества или имущественных прав дочерней компании. Не требуется посещение нотариуса и внесение изменений в учредительные документы, что обязательно при увеличении уставного капитала. Однако, при передаче неденежного вклада следует учитывать, что в некоторых случаях у передающей стороны может возникнуть обязанность по уплате НДС.

НК РФ предусматривает два льготных механизма - подп.3.7 и подп.11 п.1 ст.251 НК РФ. Каждый из них дает интересные возможности, но и не лишен ограничений. Поэтому тщательно читаем закон и выбираем подходящий к конкретной ситуации способ.

Не забываем, что для осуществления вклада в имущество в Уставе компании должна быть предусмотрена такая возможность для ее участников, в том числе возможность осуществлять вклады непропорционально участию в уставном капитале, а также любым имуществом и имущественными правами.

П.п.11 п.1 ст.251 НК РФ также дает возможность обратной передачи - от «дочки» к организации-участнику (акционеру), прямая и/или косвенная доля которой в уставном капитале не менее 50 %. Мы назвали это «дочерним подарком». Он может быть альтернативой выплате дивидендов, например, когда помимо мажоритарного участника с долей 50 % есть миноритарии, «распределять прибыль» в пользу которых не хочется: дивиденды распределяются в большинстве случаев пропорционально, а к «дочернему подарку» такое требование не предъявляется.

Как уже не раз нами обозначено, юридическая архитектура должна изначально обеспечить перераспределение этих средств в группе (на пополнение оборотных средств, приобретение имущества, в новые проекты и т.п.). Решение здесь - заблаговременное включение в юридическую структуру Центра рефинансирования.

Пример:

Представим себе бизнес, который ведется в рамках Группы компаний. Розничные магазины являются самостоятельными юридическими субъектами. Компании из сектора розничная торговля соответствуют критериям применения УСН. Если они будут передавать денежные средства далее по любому основанию в группе компаний, например, по «услуговому» договору, то у получателя средств возникнет налог. Для него это выручка. Как быть с накопившейся прибылью каждой операционной точки?

Здесь отлично сработает вклад в имущество. Розничные компании учреждают юридическое лицо, даже если оно на ОСН это не страшно, поскольку оно не ведет НДСной деятельности.

Компания-Розница делает вклады в имущество на основании подп. 3.7. п.1 ст. 251 НК РФ. Финансовый центр далее вкладывается в какие-то новые направления, в приобретение оборудования и т.п., участвуя в уставных капитал получателей средств и осуществляя вклады в их уставные капиталы или повторяя вклад в имущество.

В реальной жизни вариативность решений в конкретной ситуации достаточно велика. Все зависит от исходных данных и целей, которые необходимо достичь. При этом все из изложенного мы успешно и не раз реализовывали на практике. Берите на вооружение.